Các khái niệm về xác định giá trị tài sản trong kế toán

Nhằm mục tiêu đo lường và trình bày các thông tin đối với tài sản trên Báo cáo tài chính (BCTC), trong lịch sử kế toán đã và đang tồn tại các quan điểm tính giá khác nhau. Mỗi quan điểm tính giá đều cần phải xác định các cơ sở giá chủ yếu, áp dụng các cơ sở giá này trong việc ghi nhận ban đầu, sau ghi nhận ban đầu và ghi nhận ảnh hưởng của việc tính giá trên BCTC. Trong quá trình sử dụng, các thuật ngữ như phương pháp tính giá, cơ sở đo lường, định giá, thẩm định giá hay đánh giá lại rất hay bị nhầm lẫn trong cách tiếp cận. Để hiểu rõ vấn đề này, trong bài viết sau tác giả sẽ đưa ra những nhận thức nhằm xác định ranh giới và bản chất của các khái niệm này

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Trang 8

Trang 9

Trang 10

Bạn đang xem tài liệu "Các khái niệm về xác định giá trị tài sản trong kế toán", để tải tài liệu gốc về máy hãy click vào nút Download ở trên

Tóm tắt nội dung tài liệu: Các khái niệm về xác định giá trị tài sản trong kế toán

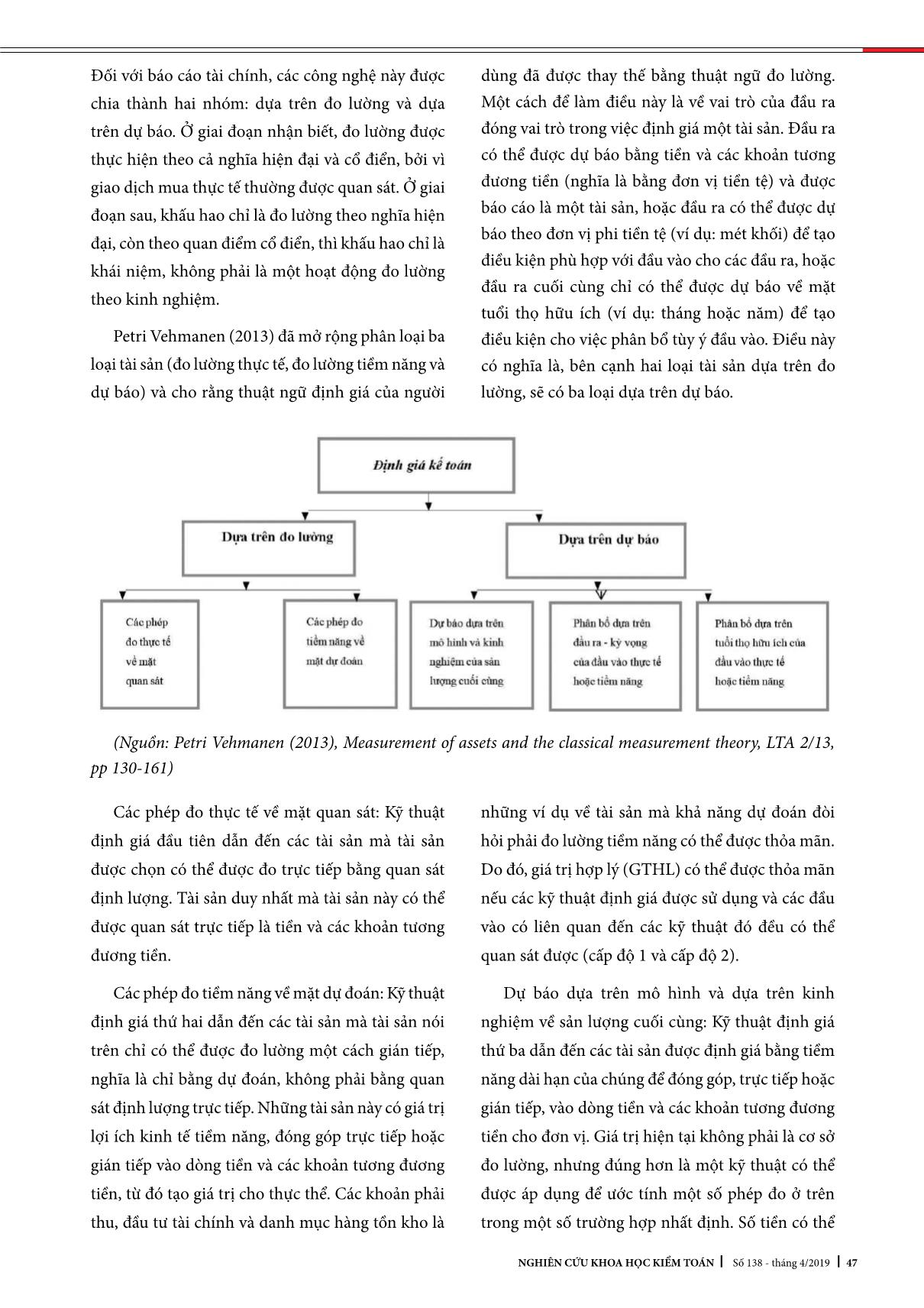

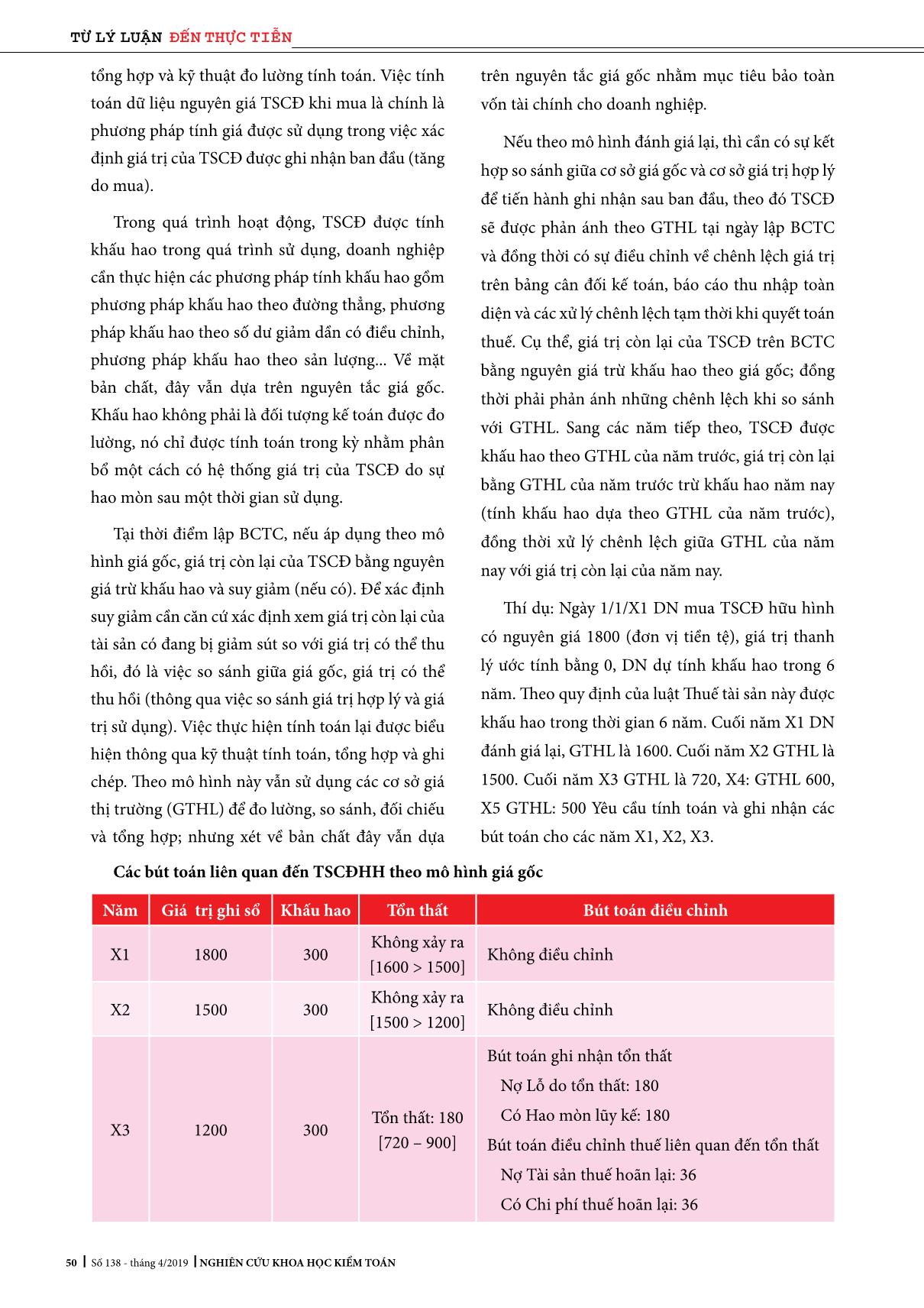

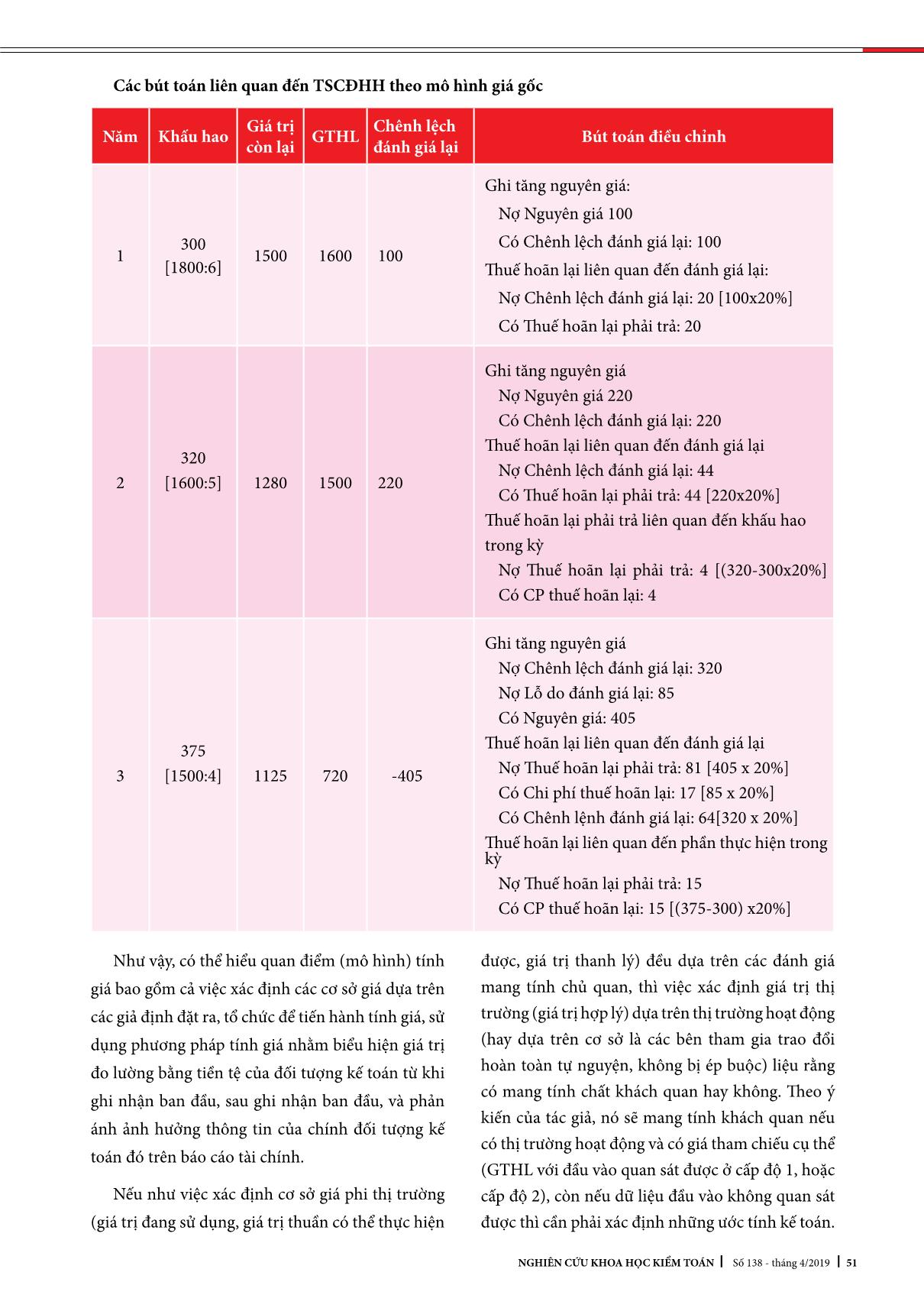

rị hợp lý và giá trị sử dụng). Việc thực hiện tính toán lại được biểu hiện thông qua kỹ thuật tính toán, tổng hợp và ghi chép. Theo mô hình này vẫn sử dụng các cơ sở giá thị trường (GTHL) để đo lường, so sánh, đối chiếu và tổng hợp; nhưng xét về bản chất đây vẫn dựa trên nguyên tắc giá gốc nhằm mục tiêu bảo toàn vốn tài chính cho doanh nghiệp. Nếu theo mô hình đánh giá lại, thì cần có sự kết hợp so sánh giữa cơ sở giá gốc và cơ sở giá trị hợp lý để tiến hành ghi nhận sau ban đầu, theo đó TSCĐ sẽ được phản ánh theo GTHL tại ngày lập BCTC và đồng thời có sự điều chỉnh về chênh lệch giá trị trên bảng cân đối kế toán, báo cáo thu nhập toàn diện và các xử lý chênh lệch tạm thời khi quyết toán thuế. Cụ thể, giá trị còn lại của TSCĐ trên BCTC bằng nguyên giá trừ khấu hao theo giá gốc; đồng thời phải phản ánh những chênh lệch khi so sánh với GTHL. Sang các năm tiếp theo, TSCĐ được khấu hao theo GTHL của năm trước, giá trị còn lại bằng GTHL của năm trước trừ khấu hao năm nay (tính khấu hao dựa theo GTHL của năm trước), đồng thời xử lý chênh lệch giữa GTHL của năm nay với giá trị còn lại của năm nay. Thí dụ: Ngày 1/1/X1 DN mua TSCĐ hữu hình có nguyên giá 1800 (đơn vị tiền tệ), giá trị thanh lý ước tính bằng 0, DN dự tính khấu hao trong 6 năm. Theo quy định của luật Thuế tài sản này được khấu hao trong thời gian 6 năm. Cuối năm X1 DN đánh giá lại, GTHL là 1600. Cuối năm X2 GTHL là 1500. Cuối năm X3 GTHL là 720, X4: GTHL 600, X5 GTHL: 500 Yêu cầu tính toán và ghi nhận các bút toán cho các năm X1, X2, X3. Các bút toán liên quan đến TSCĐHH theo mô hình giá gốc Năm Giá trị ghi sổ khấu hao Tổn thất Bút toán điều chỉnh X1 1800 300 Không xảy ra [1600 > 1500] Không điều chỉnh X2 1500 300 Không xảy ra [1500 > 1200] Không điều chỉnh X3 1200 300 Tổn thất: 180 [720 – 900] Bút toán ghi nhận tổn thất Nợ Lỗ do tổn thất: 180 Có Hao mòn lũy kế: 180 Bút toán điều chỉnh thuế liên quan đến tổn thất Nợ Tài sản thuế hoãn lại: 36 Có Chi phí thuế hoãn lại: 36 NGHIÊN CỨU KHOA HỌC KIỂM TOÁN 51Số 138 - tháng 4/2019 Các bút toán liên quan đến TSCĐHH theo mô hình giá gốc Năm khấu hao Giá trị còn lại GTHL Chênh lệch đánh giá lại Bút toán điều chỉnh 1 300[1800:6] 1500 1600 100 Ghi tăng nguyên giá: Nợ Nguyên giá 100 Có Chênh lệch đánh giá lại: 100 Thuế hoãn lại liên quan đến đánh giá lại: Nợ Chênh lệch đánh giá lại: 20 [100x20%] Có Thuế hoãn lại phải trả: 20 2 320 [1600:5] 1280 1500 220 Ghi tăng nguyên giá Nợ Nguyên giá 220 Có Chênh lệch đánh giá lại: 220 Thuế hoãn lại liên quan đến đánh giá lại Nợ Chênh lệch đánh giá lại: 44 Có Thuế hoãn lại phải trả: 44 [220x20%] Thuế hoãn lại phải trả liên quan đến khấu hao trong kỳ Nợ Thuế hoãn lại phải trả: 4 [(320-300x20%] Có CP thuế hoãn lại: 4 3 375 [1500:4] 1125 720 -405 Ghi tăng nguyên giá Nợ Chênh lệch đánh giá lại: 320 Nợ Lỗ do đánh giá lại: 85 Có Nguyên giá: 405 Thuế hoãn lại liên quan đến đánh giá lại Nợ Thuế hoãn lại phải trả: 81 [405 x 20%] Có Chi phí thuế hoãn lại: 17 [85 x 20%] Có Chênh lệnh đánh giá lại: 64[320 x 20%] Thuế hoãn lại liên quan đến phần thực hiện trong kỳ Nợ Thuế hoãn lại phải trả: 15 Có CP thuế hoãn lại: 15 [(375-300) x20%] Như vậy, có thể hiểu quan điểm (mô hình) tính giá bao gồm cả việc xác định các cơ sở giá dựa trên các giả định đặt ra, tổ chức để tiến hành tính giá, sử dụng phương pháp tính giá nhằm biểu hiện giá trị đo lường bằng tiền tệ của đối tượng kế toán từ khi ghi nhận ban đầu, sau ghi nhận ban đầu, và phản ánh ảnh hưởng thông tin của chính đối tượng kế toán đó trên báo cáo tài chính. Nếu như việc xác định cơ sở giá phi thị trường (giá trị đang sử dụng, giá trị thuần có thể thực hiện được, giá trị thanh lý) đều dựa trên các đánh giá mang tính chủ quan, thì việc xác định giá trị thị trường (giá trị hợp lý) dựa trên thị trường hoạt động (hay dựa trên cơ sở là các bên tham gia trao đổi hoàn toàn tự nguyện, không bị ép buộc) liệu rằng có mang tính chất khách quan hay không. Theo ý kiến của tác giả, nó sẽ mang tính khách quan nếu có thị trường hoạt động và có giá tham chiếu cụ thể (GTHL với đầu vào quan sát được ở cấp độ 1, hoặc cấp độ 2), còn nếu dữ liệu đầu vào không quan sát được thì cần phải xác định những ước tính kế toán. TÖØ LYÙ LUAÄN ÑEÁN THÖÏC TIEÃN NGHIÊN CỨU KHOA HỌC KIỂM TOÁN52 Số 138 - tháng 4/2019 Theo đó, việc xác định các loại giá này có mối quan hệ rất chặt chẽ với công tác định giá tài sản trong doanh nghiệp (kỹ thuật định giá tài sản trong DN). Tuy nhiên, trong thực tế hay có sự nhầm lẫn giữa các khái niệm định giá tài sản, đánh giá tài sản và thẩm định giá tài sản. Để làm rõ vấn đề này, sau đây tác giả sẽ đưa ra các khái niệm về định giá tài sản và thẩm định giá tài sản trong sự so sánh với quan điểm (mô hình) tính giá vừa nêu trên. * Về định giá tài sản và thẩm định giá tài sản Về định giá “Định giá có thể được hiểu là việc đánh giá giá trị của tài sản phù hợp với thị trường tại một địa điểm, thời điểm nhất định”. Định giá tài sản là việc xác định các mức giá cụ thể cho từng loại tài sản làm căn cứ cho các hoạt động giao dịch mua, bán tài sản, hàng hóa, dịch vụ đó trên thị trường. Đối với các loại tài sản, hàng hóa, dịch vụ do Nhà nước định giá (các cơ quan có thẩm quyền quy định) thì các mức giá cụ thể của từng loại tài sản, hàng hóa mang tính bắt buộc mọi đối tượng tham gia hoạt động giao dịch, mua bán phải thực hiện. Đối với các tài sản, hàng hóa, dịch vụ không thuộc danh mục Nhà nước định giá thì do các tổ chức, cá nhân tự định giá theo quy luật thị trường làm cơ sở cho các hoạt động giao dịch mua bán, trao đổi. Về thẩm định giá, giới nghiên cứu học thuật trên thế giới đó đưa ra nhiều định nghĩa khác nhau: - Theo từ điển Oxford: “Thẩm định giá là sự ước tính giá trị bằng tiền của một vật, của một tài sản”; “là sự ước tính giá trị hiện hành của tài sản trong kinh doanh”. - Theo giáo sư W.Seabrooke - Viện Đại học Portsmouth, Vương quốc Anh: “Thẩm định giá là sự ước tính giá trị của các quyền sở hữu tài sản cụ thể bằng hình thái tiền tệ cho một mục đích đó được xác định”. - Theo Ông Fred Peter Marrone - Giám đốc Marketing của AVO, Úc “Thẩm định giá là việc xác định giá trị của bất động sản tại một thời điểm có tính đến bản chất của bất động sản và mục đích của thẩm định giá. Do vậy, thẩm định giá là áp dụng các dữ liệu của thị trường so sánh mà các thẩm định viên thu thập được và phân tích chúng, sau đó so sánh với tài sản được yêu cầu thẩm định giá để hình thành giá trị của chúng”. - Theo Gs. Lim Lan Yuan - Singapore: Thẩm định giá là một nghệ thuật hay khoa học về ước tính giá trị cho một mục đích cụ thể của một tài sản cụ thể tại một thời điểm, có cân nhắc đến tất cả những đặc điểm của tài sản cũng như xem xét tất cả các yếu tố kinh tế căn bản của thị trường bao gồm các loại đầu tư lựa chọn. - Theo Pháp lệnh Giá số 40/2002/PL-UBTVQH 10 năm 2002 của Việt Nam, trong thẩm định giá được định nghĩa như sau: “Thẩm định giá là việc đánh giá hoặc đánh giá lại giá trị của tài sản phù hợp với thị trường tại một địa điểm, thời điểm nhất định theo tiêu chuẩn của Việt Nam hoặc thông lệ quốc tế”. - Theo Luật Giá số 11/2012/QH13 ngày 20/06/2012 của Việt Nam: “Thẩm định giá là việc cơ quan, tổ chức có chức năng thẩm định giá xác định giá trị bằng tiền của các loại tài sản theo quy định của Bộ Luật Dân sự phù hợp với giá thị trường tại một địa điểm, thời điểm nhất định, phục vụ cho mục đích nhất định theo tiêu chuẩn thẩm định giá”. Mặc dù có nhiều định nghĩa nhưng khi đề cập về thẩm định đều có chung một số yếu tố nhất định là: Thẩm định giá là công việc ước tính giá trị tài sản tại thời điểm đánh giá; thẩm định giá đòi hỏi tính chuyên môn về nghiệp vụ thẩm định giá; giá trị của tài sản được biểu hiện dưới hình thái tiền tệ; thẩm định giá cho một yêu cầu, mục đích nhất định; xác định tại một thời điểm, địa điểm cụ thể, trong một thị trường nhất định với những điều kiện nhất định; được thực hiện dựa trên cơ sở sử dụng các dữ liệu, các yếu tố của thị trường. Như vậy, có thể hiểu định giá là do chủ thể hoặc khách thể quy định, còn thẩm định giá do khách thể xem xét lại giá trị của tài sản đã được định giá. Theo Luật Giá số 11/2012/QH13, định giá là việc cơ quan nhà nước có thẩm quyền hoặc tổ chức, cá nhân sản xuất, kinh doanh quy định giá cho hàng hóa, dịch vụ (tức DN có thể tự xác định giá trị tài sản tại đơn vị mình). Nếu quy định khách thể xem xét lại giá trị của tài sản của DN đã được định giá NGHIÊN CỨU KHOA HỌC KIỂM TOÁN 53Số 138 - tháng 4/2019 cho các mục đích đầu tư, thanh lý tài sản hay sáp nhập doanh nghiệp, cổ phần hóa thì đó là quy định bởi sự lựa chọn các chuyên gia thẩm định giá. Theo đó, thẩm định giá là việc cơ quan, tổ chức có chức năng thẩm định giá xác định giá trị bằng tiền của các loại tài sản theo quy định của Bộ luật Dân sự phù hợp với giá thị trường tại một địa điểm, thời điểm nhất định, phục vụ cho mục đích nhất định theo tiêu chuẩn thẩm định giá. Báo cáo kết quả thẩm định giá là văn bản do doanh nghiệp thẩm định giá lập, trong đó nêu rõ quá trình thẩm định giá, kết quả thẩm định giá và ý kiến của doanh nghiệp thẩm định giá về giá trị của tài sản được thẩm định để khách hàng và các bên liên quan có căn cứ sử dụng cho mục đích ghi trong hợp đồng thẩm định giá. Công việc này được thực hiện bởi các nhà chuyên môn được đào tạo, có kiến thức, kinh nghiệm, có tính trung thực và tuân theo các tiêu chuẩn thẩm định giá do Nhà nước quy định. Kết quả của việc xác định giá cả do các thẩm định viên đưa ra là cơ sở để các tổ chức, cá nhân có tài sản định ra mức giá phù hợp trong giao dịch. * Về đánh giá lại TSCĐ Về bản chất, đánh giá lại là công việc yêu cầu DN phải xác định giá trị của tài sản sát với mức giá thị trường tại thời điểm lập BCTC. Mục đích của việc đánh giá lại TSCĐ nhằm: - Để thấy tỷ lệ lợi nhuận thực sự trên vốn được sử dụng. - Bảo toàn đủ số tiền trong kinh doanh để thay thế tài sản cố định khi hết thời hạn sử dụng. - Dự phòng khấu hao dựa trên chi phí lịch sử sẽ cho thấy lợi nhuận tăng cao và dẫn đến việc trả cổ tức quá mức. - Để thấy được giá trị thị trường của tài sản đã tăng giá cao đáng kể kể từ khi mua như đất và bất động sản. - Thương lượng giá hợp lý đối với tài sản của công ty trước khi sáp nhập với hoặc mua lại bởi một công ty khác. - Phát hành cổ phiếu cho cổ đông hiện hữu (phát hành quyền hoặc chào bán tiếp theo). - Để có được giá trị thị trường hợp lý của tài sản, trong trường hợp giao dịch bán và cho thuê lại. - Khi công ty có ý định vay vốn từ các ngân hàng / tổ chức tài chính bằng cách thế chấp tài sản cố định của mình. Đánh giá lại tài sản hợp lý sẽ giúp công ty có được số tiền vay cao hơn. - Trong các công ty tài chính, các khoản dự trữ đánh giá lại được yêu cầu vì lý do pháp lý. Chúng TÖØ LYÙ LUAÄN ÑEÁN THÖÏC TIEÃN NGHIÊN CỨU KHOA HỌC KIỂM TOÁN54 Số 138 - tháng 4/2019 được bao gồm khi tính lượng tiền của một công ty để cung cấp một cái nhìn công bằng hơn về nguồn tài nguyên hiện có. Chỉ một phần của tổng số tiền của công ty (thường là khoảng 20%) có thể được cho mượn hoặc nằm trong tay của bất kỳ một đối tác khác tại một thời điểm nhất định. - Để giảm tỷ lệ đòn bẩy (tỷ lệ nợ trên vốn chủ sở hữu). Trong sự phân biệt giữa định giá tài sản và thẩm định giá với mô hình tính giá trong kế toán TSCĐ (mô hình đánh giá lại), có thể thấy mối liên kết giữa đánh giá lại với định giá tài sản và thẩm định giá. Để thực hiện được công việc đánh giá lại đòi hỏi cần có kỹ thuật định giá tài sản trong DN. Ví dụ cụ thể: Doanh nghiệp có thể thực hiện kỹ thuật định giá thông qua việc thu thập các thông số kỹ thuật tương đồng về chất lượng và công năng còn lại (dựa trên đặc điểm về ngày sản xuất, kích thước, công suất, tuổi thọ hiện nay, tuổi thọ dự tính, tuổi thọ còn lại, báo cáo về duy tu, bảo dưỡng, bảo hành, lắp ráp thiết bị đi kèm...) từ đó điều chỉnh theo các mức giá của máy móc thiết bị (MMTB) cùng tiêu chuẩn (đặc trưng kỹ thuật của MMTB chuẩn). DN có thể xác định giá trị hợp lý của tài sản bằng cách xác định giá của TSCĐ thay thế (mới) trên thị trường nhân với thời gian khấu hao còn lại và chia cho thời gian sử dụng hữu ích của chính TSCĐ đó. Bởi lẽ, giá trị hợp lý của một số tài sản cố định có thể khá biến động, đòi hỏi phải đánh giá lại thường xuyên mỗi năm một lần. Nếu một tài sản cố định có tính chất chuyên biệt đến mức không thể có được giá trị hợp lý dựa trên thị trường, thì nên sử dụng một phương pháp thay thế để đạt đến giá trị hợp lý ước tính (ví dụ như sử dụng phương pháp dòng tiền chiết khấu trong tương lai hoặc ước tính chi phí thay thế của một tài sản). Việc thuê các cơ quan thẩm định giá nhằm xác định giá trị của tài sản dùng cho mục đích cổ phần hóa, đầu tư hay sáp nhập DN thì cũng mang lại cách xác định giá trị thị trường của tài sản (dựa trên phương pháp chi phí, phương pháp thu nhập), tuy nhiên đây là công việc của các cơ quan thẩm định giá với kỹ năng nghiệp vụ chuyên môn chứ không phải công việc tính giá của DN. kết luận Trên đây là những ý kiến trao đổi của tác giả về cách hiểu mô hình tính giá trong kế toán. Dựa trên cơ sở so sánh với các khái niệm như cơ sở tính giá, phương pháp tính giá, định giá, thẩm định giá và đánh giá lại, bài viết hy vọng sẽ giải quyết được những vướng mắc trong quá trình nhận thức và xác định giá trị tài sản thực tiễn hiện nay nhằm phục vụ cho quá trình cung cấp thông tin cho các đối tượng sử dụng trong từng giai đoạn cụ thể. TÀI LIỆU THAM KHẢO 1. Bierman, H. (1963), Measurement and Accounting, The Accounting Review, Vol. 38, July; 2. Bunge, M. (1967), Scientific Research II The Search for Truth, Springer Verlag; 3. Griffin, C. H., Williams, T. H. and Larson, K. D. (1971), Advanced Accounting, Richard D. Irwin; 4. Heath, L. C. (1987), Accounting, Communication, and the Pygmalion Syndrome, Accounting Horizons, Vol.1, No. 1; 5. Hornby, A. S., Gatenby, E.V. and Wakefield, H. (1966), The Advanced Learner’s Dictionary of Current English, Oxford University Press; 6. Horngren, C. T., Foster, G. and Datar, S. M. (1994), Cost Accounting – A Managerial Emphasis, Prentice Hall; 7. Horneren, C. T. and Harrison, JR., W. T. (1989), Accounting, Prentice Hall; 8. Ijiry, Y (1975), Theory of Accounting Measurement, American Accounting Association; 9. Petri Vehmanen (2013), Measurement of assets and the classical measurement theory, LTA 2/13, pp 130-161, semanticscholar.org/4407/0ba079ec926467a; 10. Rescher, N. (1969), Introduction to Value Theory, Prentice-Hall; 11. Sterling, R. R. (1979), Toward a Science of Accounting, Scholars Book; 12. Stevens, S. S. (1946), On the Theory of Scales of Measurement, Science, Vol. 103, January-June.

File đính kèm:

cac_khai_niem_ve_xac_dinh_gia_tri_tai_san_trong_ke_toan.pdf

cac_khai_niem_ve_xac_dinh_gia_tri_tai_san_trong_ke_toan.pdf