Bài giảng Thuế (Phần 1) - Cao Anh Thảo

1.1.Thuế và vai trò của thuế trong nền kinh tế

1.1.1. Sự ra đời và tính tất yếu khách quan của thuế

Lịch sử phát triển của xã hội loài người đã chứng minh rằng thuế ra đời là đòi

hỏi cần thiết khách quan gắn liền với sự ra đời, tồn tại và phát triển của Nhà nước

Thuế luôn gắn liền với sự tồn tại và phát triển của Nhà nước, song quan niệm

về thuế ở mỗi hình thái xã hội có khác nhau. Như vậy, thuế là phạm trù có tính lịch

sử và là một tất yếu khách quan xuất phát từ nhu cầu đáp ứng chức năng, nhiệm vụ

của Nhà nước. Thuế phát sinh, tồn tại và phát triển cùng với sự ra đời, tồn tại và

phát triển của Nhà nước. Cùng với việc mở rộng các chức năng của Nhà nước và sự

phát triển các quan hệ hàng hoá - tiền tệ, các hình thức thuế ngày càng phong phú

hơn, công tác quản lý thuế ngày càng hoàn thiện hơn và thuế đã trở thành công cụ

quan trọng, có hiệu quả của Nhà nước để tác động đến đời sống kinh tế xã hội của

đất nước.

1.1.2. Khái niệm và đặc điểm của thuế

- Khái niệm

Thuế là một khoản đóng góp bắt buộc từ các thể nhân và pháp nhân cho Nhà

nước theo mức độ và thời hạn được pháp luật quy định nhằm sử dụng cho mục đích

chung toàn xã hội

- Đặc điểm

+ Thuế là một khoản động viên bắt buộc gắn liền với quyền lực của Nhà nước.

Tính chất bắt buộc của thuế là một tất yếu khách quan xuất phát từ tính chất cung

cấp hàng hoá công cộng và đặc điểm sử dụng hàng hoá công cộng. Tuy nhiên, thuế

là một khoản đóng góp bắt buộc không mang tính hình sự, nghĩa là hành động đóng

thuế cho Nhà nước là hành động thực hiện nghĩa vụ của người công dân, không

phải là hành động xuất hiện khi có biểu hiện vi phạm pháp luật.

+ Thuế không mang tính hoàn trả trực tiếp.

+ Thuế chịu sự ảnh hưởng của các yếu tố kinh tế, chính trị và xã hội trong

những thời kỳ nhất định.

+ Thuế được giới hạn trong phạm vi biên giới quốc gia bằng quyền lực pháp lý

của Nhà nước đối với con người và tài sản.

Tóm lại, những đặc điểm cơ bản trên đây của thuế đã phản ánh bản chất, nội

dung bên trong của thuế. Từ những đặc điểm đó giúp ta phân biệt thuế với các hình

thức động viên khác của Ngân sách Nhà nước như phí và lệ phí trên nhiều phương

diện khác nhau.

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

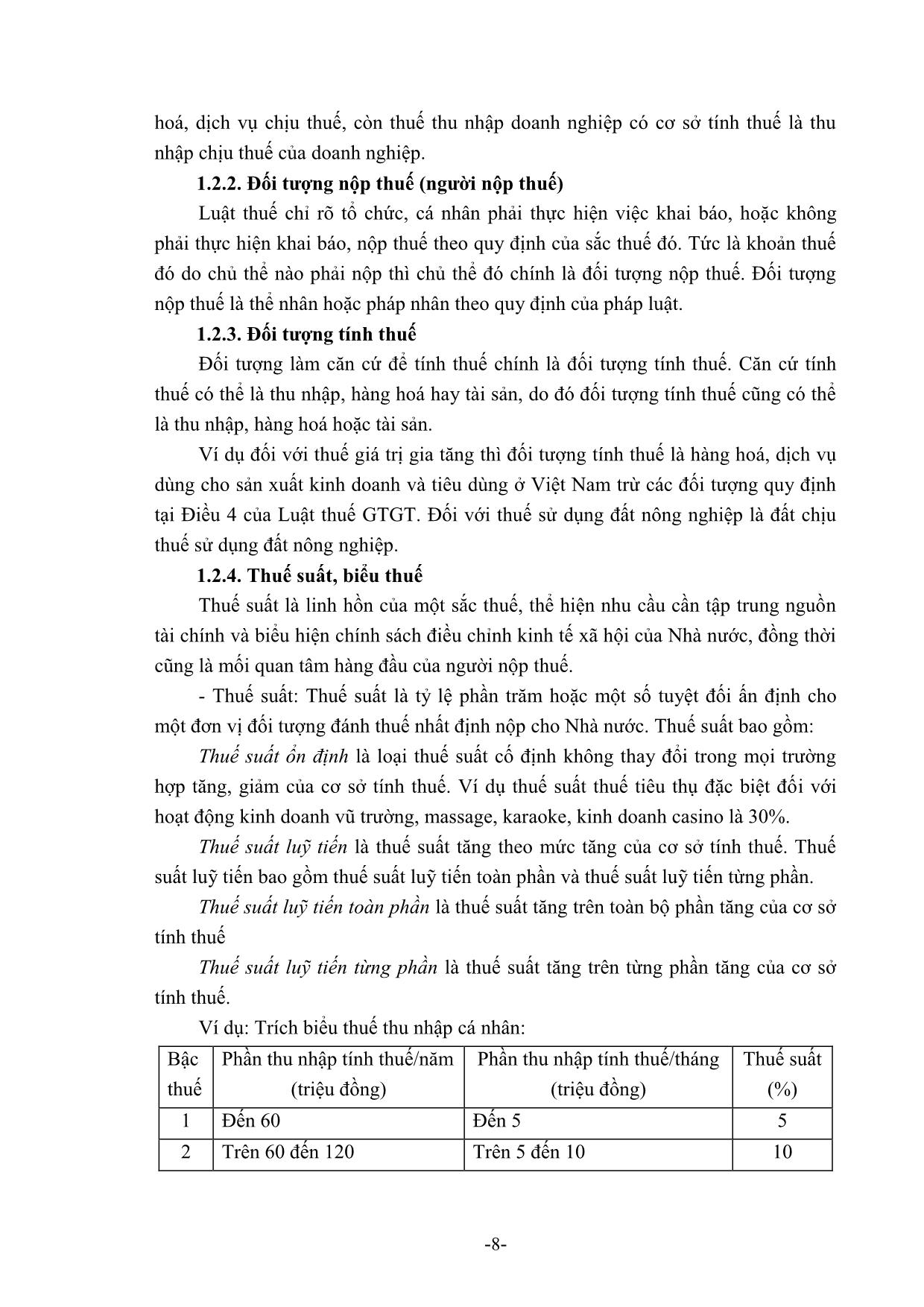

Trang 8

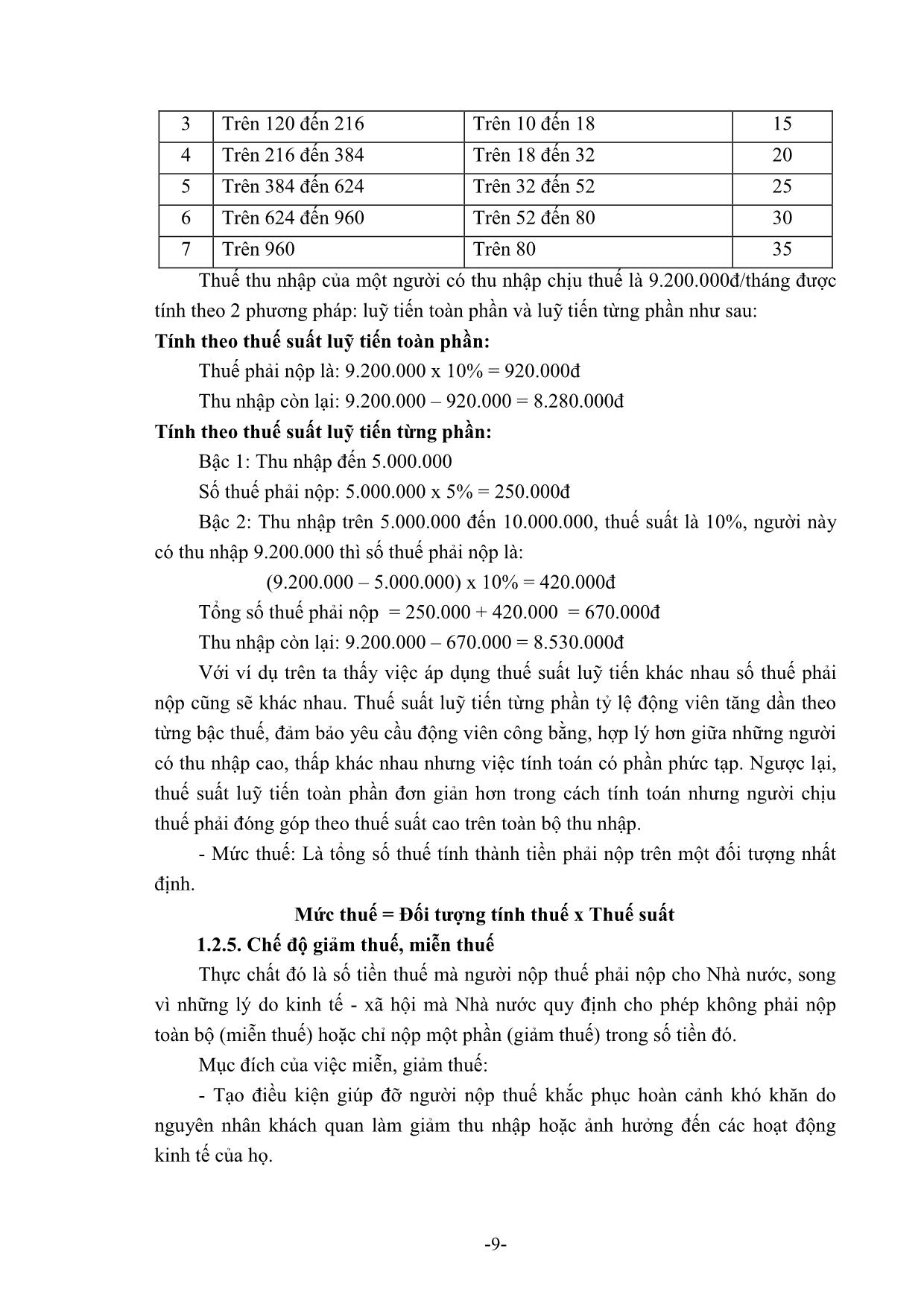

Trang 9

Trang 10

Tải về để xem bản đầy đủ

Tóm tắt nội dung tài liệu: Bài giảng Thuế (Phần 1) - Cao Anh Thảo

iện hợp đồng nghiên cứu khoa học và phát triển công nghệ; Thu nhập từ doanh thu bán sản phẩm trong thời kỳ sản xuất thử nghiệm và thu nhập từ doanh thu bán sản phẩm làm ra từ công nghệ mới lần đầu tiên áp dụng tại Việt Nam. Thời gian miễn thuế tối đa không quá một (01) năm, kể từ ngày bắt đầu thực hiện hợp đồng nghiên cứu khoa học và phát triển công nghệ; ngày bắt đầu sản xuất thử nghiệm sản phẩm; ngày bắt đầu áp dụng công nghệ mới lần đầu tiên áp dụng tại Việt Nam để sản xuất sản phẩm. 4. Thu nhập từ hoạt động sản xuất, kinh doanh hàng hoá, dịch vụ của doanh nghiệp có số lao động là người khuyết tật, người sau cai nghiện ma tuý, người nhiễm HIV bình quân trong năm chiếm từ 30% trở lên trong tổng số lao động bình quân trong năm của doanh nghiệp. 5. Thu nhập từ hoạt động dạy nghề dành riêng cho người dân tộc thiểu số, người khuyết tật, trẻ em có hoàn cảnh đặc biệt khó khăn, đối tượng tệ nạn xã hội, người đang cai nghiện, người sau cai nghiện, người nhiễm HIV/AIDS. Trường hợp cơ sở dạy nghề có cả đối tượng khác thì phần thu nhập được miễn thuế được xác định tương ứng với tỷ lệ học viên là người dân tộc thiểu số, người khuyết tật, trẻ em có hoàn cảnh đặc biệt khó khăn, đối tượng tệ nạn xã hội, người đang cai nghiện, người sau cai nghiện, người nhiễm HIV/AIDS trong tổng số học viên. 6. Thu nhập được chia từ hoạt động góp vốn, mua cổ phần, liên doanh, liên kết kinh tế với doanh nghiệp trong nước, sau khi bên nhận góp vốn, phát hành cổ phiếu, liên doanh, liên kết đã nộp thuế thu nhập doanh nghiệp theo quy định của Luật thuế thu nhập doanh nghiệp, kể cả trường hợp bên nhận góp vốn, phát hành cổ phiếu, bên liên doanh, liên kết được miễn thuế, giảm thuế. Ví dụ: Doanh nghiệp B nhận vốn góp của doanh nghiệp A. Thu nhập trước thuế tương ứng với phần vốn góp của doanh nghiệp A trong doanh nghiệp B là 100 triệu đồng. - Trường hợp 1: Doanh nghiệp B không được ưu đãi thuế thu nhập doanh nghiệp và doanh nghiệp B đã nộp đủ thuế thu nhập doanh nghiệp bao gồm cả khoản thu nhập của doanh nghiệp A nhận được thì thu nhập mà doanh nghiệp A nhận -50- được từ hoạt động góp vốn là 75 triệu đồng [(100 triệu – (100 triệu x 25%)], doanh nghiệp A được miễn thuế thu nhập doanh nghiệp đối với 75 triệu đồng này. - Trường hợp 2: Doanh nghiệp B được giảm 50% số thuế thu nhập doanh nghiệp phải nộp và doanh nghiệp B đã nộp đủ thuế thu nhập doanh nghiệp bao gồm cả khoản thu nhập của doanh nghiệp A nhận được theo số thuế thu nhập được giảm thì thu nhập mà doanh nghiệp A nhận được từ hoạt động góp vốn là 87,5 triệu đồng [100 triệu – (100 triệu x 25% x 50%)], doanh nghiệp A được miễn thuế thu nhập doanh nghiệp đối với 87,5 triệu đồng này. - Trường hợp 3: Doanh nghiệp B được miễn thuế thu nhập doanh nghiệp thì thu nhập mà doanh nghiệp A nhận được từ hoạt động góp vốn là 100 triệu đồng, doanh nghiệp A được miễn thuế thu nhập doanh nghiệp đối với 100 triệu đồng này. 7. Khoản tài trợ nhận được để sử dụng cho hoạt động giáo dục, nghiên cứu khoa học, văn hoá, nghệ thuật, từ thiện, nhân đạo và hoạt động xã hội khác tại Việt Nam. 8. Thu nhập từ chuyển nhượng chứng chỉ giảm phát thải (CERs) lần đầu của doanh nghiệp được cấp chứng chỉ giảm phát thải 9. Phần thu nhập không chia 10. Thu nhập từ chuyển giao công nghệ thuộc lĩnh vực ưu tiên chuyển giao cho tổ chức, cá nhân ở địa bàn có điều kiện kinh tế - xã hội đặc biệt khó khăn + Xác định lỗ và chuyển lỗ 1. Lỗ phát sinh trong kỳ tính thuế là số chênh lệch âm về thu nhập chịu thuế. 2. Doanh nghiệp sau khi quyết toán thuế mà bị lỗ thì phải chuyển toàn bộ và liên tục số lỗ vào thu nhập chịu thuế của những năm tiếp theo. Thời gian chuyển lỗ tính liên tục không quá 5 năm, kể từ năm tiếp sau năm phát sinh lỗ. Ví dụ 1: Năm 2016 DN A có phát sinh lỗ là 10 tỷ, năm 2017 DN A có phát sinh thu nhập chịu thuế là 12 tỷ đồng thì toàn bộ số lỗ phát sinh năm 2016 là 10 tỷ, DN A phải chuyển toàn bộ vào thu nhập chịu thuế năm 2017. Ví dụ 2: Năm 2016 DN B có phát sinh lỗ là 20 tỷ, năm 2017 DN B có phát sinh thu nhập chịu thuế là 15 tỷ đồng thì: + DN B phải chuyển toàn bộ số lỗ 15 tỷ vào thu nhập chịu thuế năm 2017; + Số lỗ còn lại 5 tỷ, DN B phải theo dõi và chuyển toàn bộ liên tục vào các năm tiếp theo, nhưng tối đa không quá 5 năm, kể từ năm tiếp sau năm phát sinh lỗ (lỗ năm 2016 chuyển tối đa không quá năm 2021). - Doanh nghiệp có số lỗ giữa các Quý trong cùng một năm tài chính thì được bù trừ số lỗ của quý trước vào các quý tiếp theo của năm tài chính đó. Khi quyết -51- toán thuế TNDN doanh nghiệp xác định số lỗ của cả năm và chuyển toàn bộ và liên tục số lỗ vào thu nhập chịu thuế của những năm tiếp sau năm phát sinh lỗ theo quy định nêu trên. - Doanh nghiệp tự xác định số lỗ được trừ vào thu nhập chịu thuế theo nguyên tắc nêu trên. Trường hợp trong thời gian chuyển lỗ có phát sinh tiếp số lỗ thì số lỗ phát sinh này (không bao gồm số lỗ của kỳ trước chuyển sang) sẽ được chuyển lỗ toàn bộ và liên tục không quá 5 năm, kể từ năm tiếp sau năm phát sinh lỗ. Trường hợp cơ quan có thẩm quyền kiểm tra, thanh tra quyết toán thuế thu nhập doanh nghiệp xác định số lỗ doanh nghiệp được chuyển khác với số lỗ do doanh nghiệp tự xác định thì số lỗ được chuyển xác định theo kết luận của cơ quan kiểm tra, thanh tra nhưng đảm bảo chuyển lỗ toàn bộ và liên tục không quá 5 năm, kể từ năm tiếp sau năm phát sinh lỗ theo quy định. Quá thời hạn 5 năm kể từ năm tiếp sau năm phát sinh lỗ, nếu số lỗ phát sinh chưa chuyển hết thì sẽ không được chuyển vào thu nhập của các năm tiếp sau. 3. Doanh nghiệp chuyển đổi loại hình doanh nghiệp, chuyển đổi hình thức sở hữu (kể cả giao, bán doanh nghiệp Nhà nước), sáp nhập, hợp nhất, chia, tách, giải thể, phá sản phải thực hiện quyết toán thuế với cơ quan thuế đến thời điểm có quyết định chuyển đổi loại hình doanh nghiệp, chuyển đổi hình thức sở hữu, sáp nhập, hợp nhất, chia, tách, giải thể, phá sản của cơ quan có thẩm quyền. Số lỗ của doanh nghiệp phát sinh trước khi chuyển đổi sở hữu, sáp nhập, hợp nhất, chia, tách phải được theo dõi chi tiết theo năm phát sinh và được tiếp tục chuyển vào thu nhập chịu thuế của doanh nghiệp sau khi chuyển đổi sở hữu, sáp nhập, hợp nhất, chia, tách để đảm bảo nguyên tắc chuyển lỗ tính liên tục không quá 5 năm, kể từ năm tiếp sau năm phát sinh lỗ. 4. Doanh nghiệp là liên doanh của nhiều doanh nghiệp khác, khi có quyết định giải thể mà bị lỗ thì số lỗ được phân bổ cho từng doanh nghiệp tham gia liên doanh. Doanh nghiệp tham gia liên doanh được tổng hợp số lỗ phân bổ từ cơ sở liên doanh vào kết quả kinh doanh của mình khi quyết toán thuế nhưng đảm bảo nguyên tắc chuyển lỗ tính liên tục không quá 5 năm, kể từ năm tiếp sau năm phát sinh lỗ của doanh nghiệp liên doanh. 5.2.2.2. Thuế suất: - Hiện nay mức thuế suất thuế TNDN được áp dụng là 20% - Doanh nghiệp được thành lập theo quy định của pháp luật Việt Nam (kể cả hợp tác xã, đơn vị sự nghiệp) hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ có tổng doanh thu năm không quá 20 tỷ được áp dụng mức thuế suất 20% -52- Tổng doanh thu là căn cứ xác định đối tượng thuộc diện áp dụng mức thuế suất 20% là tổng doanh thu bán hàng hóa, cung cấp dịch vụ của năm trước liền kề - Thuế suất thuế TNDN đối với hoạt động tìm kiếm, thăm dò, khai thác dầu khí tại Việt Nam (từ 32% đến 50%) - Thuế suất thuế TNDN đối với hoạt động tìm kiếm, thăm dò, khai thác các mỏ tài nguyên quý hiếm bao gồm: bạch kim, vàng, bạc, thiếc, wonfram, antimoan, đá quý, đất hiếm áp dụng mức thuế suất 50% 5.2.4. Phương pháp tính thuế - Số thuế thu nhập doanh nghiệp phải nộp trong kỳ tính thuế được tính theo công thức sau: Trường hợp doanh nghiệp nếu có trích quỹ phát triển khoa học và công nghệ thì thuế thu nhập doanh nghiệp phải nộp được xác định như sau: Trích lập quỹ phát triển khoa học và công nghệ của doanh nghiệp - Doanh nghiệp được thành lập, hoạt động theo quy định của pháp luật Việt Nam được trích tối đa 10% thu nhập tính thuế hàng năm trước khi tính thuế thu nhập doanh nghiệp để lập Quỹ phát triển khoa học và công nghệ của doanh nghiệp. - Doanh nghiệp tự xác định mức trích lập Quỹ phát triển khoa học công nghệ theo quy định trước khi tính thuế thu nhập doanh nghiệp. Hàng năm nếu doanh nghiệp có trích lập quỹ phát triển khoa học công nghệ thì doanh nghiệp phải lập Báo cáo trích, sử dụng Quỹ phát triển khoa học công nghệ và kê khai mức trích lập, số tiền trích lập vào tờ khai quyết toán thuế thu nhập doanh nghiệp. Báo cáo việc sử dụng Quỹ phát triển khoa học công nghệ được nộp cùng tờ khai quyết toán thuế thu nhập doanh nghiệp. - Trong thời hạn 5 năm, kể từ khi trích lập, nếu Quỹ phát triển khoa học và công nghệ không được sử dụng hoặc sử dụng không hết 70% hoặc sử dụng không đúng mục đích thì doanh nghiệp phải nộp ngân sách nhà nước phần thuế thu nhập doanh nghiệp tính trên khoản thu nhập đã trích lập quỹ mà không sử dụng hoặc sử dụng không đúng mục đích và phần lãi phát sinh từ số thuế thu nhập doanh nghiệp đó. Thuế TNDN phải nộp Thu nhập tính thuế Thuế suất thuế TNDN = X Thuế TNDN phải nộp Thu nhập tính thuế Thuế suất thuế TNDN = X Phần trích lập quỹ KH&CN _ -53- Số tiền sử dụng không đúng mục đích thì sẽ không được tính vào tổng số tiền sử dụng cho mục đích phát triển khoa học và công nghệ. - Thuế suất thuế thu nhập doanh nghiệp dùng để tính số thuế thu hồi là thuế suất áp dụng cho doanh nghiệp trong thời gian trích lập quỹ. - Lãi suất tính lãi đối với số thuế thu hồi tính trên phần quỹ không sử dụng hết là lãi suất trái phiếu kho bạc loại kỳ hạn một năm áp dụng tại thời điểm thu hồi và thời gian tính lãi là hai năm. - Lãi suất tính lãi đối với số thuế thu hồi tính trên phần quỹ sử dụng sai mục đích là mức lãi tính theo tỷ lệ phạt chậm nộp theo quy định của Luật quản lý thuế và thời gian tính lãi là khoảng thời gian kể từ khi trích lập quỹ đến khi thu hồi. Ngày thu hồi là ngày hành vi vi phạm được phát hiện và lập biên bản (trừ trường hợp không phải lập biên bản) . Việc xác định thời điểm trích quỹ của số tiền sử dụng sai mục đích làm căn cứ tính lãi đối với số thuế thu hồi tính trên phần quỹ sử dụng sai mục đích theo nguyên tắc số tiền trích quỹ trước thì sử dụng trước. - Quỹ phát triển khoa học và công nghệ của doanh nghiệp chỉ được sử dụng cho đầu tư khoa học, công nghệ tại Việt Nam. Các khoản chi từ Quỹ phát triển khoa học và công nghệ phải có đầy đủ hóa đơn, chứng từ hợp pháp theo quy định của pháp luật. - Doanh nghiệp không được hạch toán các khoản chi từ Quỹ phát triển khoa học và công nghệ của doanh nghiệp vào chi phí được trừ khi xác định thu nhập chịu thuế trong kỳ tính thuế. - Doanh nghiệp đang hoạt động mà có sự thay đổi về hình thức sở hữu, hợp nhất, sáp nhập thì doanh nghiệp mới thành lập từ việc thay đổi hình thức sở hữu, hợp nhất, sáp nhập được kế thừa và chịu trách nhiệm về việc quản lý, sử dụng Quỹ phát triển khoa học và công nghệ của doanh nghiệp trước khi chuyển đổi, hợp nhất, sáp nhập. Kỳ tính thuế đối với thuế TNDN: Kỳ tính thuế được xác định theo năm dương lịch. Trường hợp doanh nghiệp áp dụng năm tài chính khác với năm dương lịch thì kỳ tính thuế xác định theo năm tài chính áp dụng. Kỳ tính thuế đầu tiên đối với doanh nghiệp mới thành lập và kỳ tính thuế cuối cùng đối với doanh nghiệp chuyển đổi loại hình doanh nghiệp, chuyển đổi hình thức sở hữu, sáp nhập, chia tách, giải thể, phá sản được xác định phù hợp với kỳ kế toán theo quy định của pháp luật về kế toán. -54- 5.2.5. Chế độ giảm thuế, miễn thuế - Doanh nghiệp thành lập mới từ dự án đầu tư tại địa bàn có điều kiện kinh tế - xã hội đặc biệt khó khăn, khu kinh tế, khu công nghệ cao; doanh nghiệp thành lập mới từ dự án đầu tư thuộc lĩnh vực công nghệ cao, nghiên cứu khoa học và phát triển công nghệ, đầu tư phát triển cơ sở hạ tầng đặc biệt quan trọng của Nhà nước, sản xuất sản phẩm phần mềm; doanh nghiệp thành lập mới hoạt động trong lĩnh vực giáo dục - đào tạo, dạy nghề, y tế, văn hoá, thể thao và môi trường được miễn thuế tối đa không quá bốn năm và giảm 50% số thuế phải nộp tối đa không quá chín năm tiếp theo. - Doanh nghiệp thành lập mới từ dự án đầu tư tại địa bàn có điều kiện kinh tế - xã hội khó khăn được miễn thuế tối đa không quá hai năm và giảm 50% số thuế phải nộp tối đa không quá bốn năm tiếp theo. - Thời gian miễn thuế, giảm thuế quy định được tính từ năm đầu tiên doanh nghiệp có thu nhập chịu thuế; trường hợp doanh nghiệp không có thu nhập chịu thuế trong ba năm đầu, kể từ năm đầu tiên có doanh thu thì thời gian miễn thuế, giảm thuế được tính từ năm thứ tư. - Doanh nghiệp sản xuất, xây dựng, vận tải sử dụng nhiều lao động nữ hay lao động là người dân tộc thiểu số thì được giảm thuế thu nhập doanh nghiệp bằng số chi thêm cho lao động nữ hay lao động là người dân tộc thiểu số 5.2.6. Kê khai thuế, nộp thuế và quyết toán thuế Kê khai và nộp thuế - Đối với doanh nghiệp không có cơ sở hạch toán phụ thuộc: Dựa vào tình kinh doanh trong kỳ doanh nghiệp phải kê khai và nộp thuế TNDN cho cơ quan thuế tại nơi mà doanh nghiệp đang hoạt động - Đối với doanh nghiệp có cơ sở hạch toán phụ thuộc: Doanh nghiệp tại nơi có trụ sở chính có trách nhiệm khai thuế, nộp thuế thu nhập doanh nghiệp đối với số thuế thu nhập phát sinh tại trụ sở chính và tại cơ sở sản xuất hạch toán phụ thuộc Số thuế thu nhập doanh nghiệp tính nộp ở tỉnh, thành phố trực thuộc Trung ương nơi có cơ sở sản xuất hạch toán phụ thuộc được xác định bằng số thuế thu nhập doanh nghiệp phải nộp trong kỳ nhân (x) tỷ lệ chi phí của cơ sở sản xuất hạch toán phụ thuộc Tỷ lệ chi phí được xác định bằng tỷ lệ giữa tổng chi phí của cơ sở sản xuất hạch toán phụ thuộc với tổng chi phí của doanh nghiệp. Tỷ lệ chi phí được xác định như sau: Tỷ lệ chi phí của cơ sở sản xuất hạch toán phụ thuộc Tổng chi phí của cơ sở sản xuất hạch toán phụ thuộc Tổng chi phí của doanh nghiệp = -55- Trường hợp doanh nghiệp mới thành lập, doanh nghiệp đang hoạt động có thành lập thêm hoặc thu hẹp các cơ sở sản xuất hạch toán phụ thuộc ở các địa phương thì doanh nghiệp phải tự xác định tỷ lệ chi phí cho kỳ tính thuế đầu tiên đối với các trường hợp này. Từ kỳ tính thuế tiếp theo tỷ lệ chi phí được xác định theo nguyên tắc nêu trên. Quyết toán thuế Doanh nghiệp khai quyết toán thuế thu nhập doanh nghiệp tại nơi có trụ sở chính, số thuế thu nhập doanh nghiệp còn phải nộp được xác định bằng số thuế thu nhập doanh nghiệp phải nộp theo quyết toán trừ đi số đã tạm nộp tại nơi có trụ sở chính và tạm nộp tại nơi có các cơ sở sản xuất phụ thuộc. Số thuế thu nhập doanh nghiệp còn phải nộp hoặc hoàn khi quyết toán cũng được phân bổ theo đúng tỷ lệ tại nơi có trụ sở chính và tại nơi có các cơ sở sản xuất phụ thuộc. Việc phân cấp, quản lý, sử dụng nguồn thu được thực hiện theo quy định của Luật ngân sách nhà nước.

File đính kèm:

bai_giang_thue_phan_1_cao_anh_thao.pdf

bai_giang_thue_phan_1_cao_anh_thao.pdf