Bài giảng Kế toán thuế - Bài 7: Các sắc thuế khác - Lý Phương Duyên

7.1.1. KHÁI NIỆM THUẾ BẢO VỆ MÔI TRƯỜNG (tiếp theo)

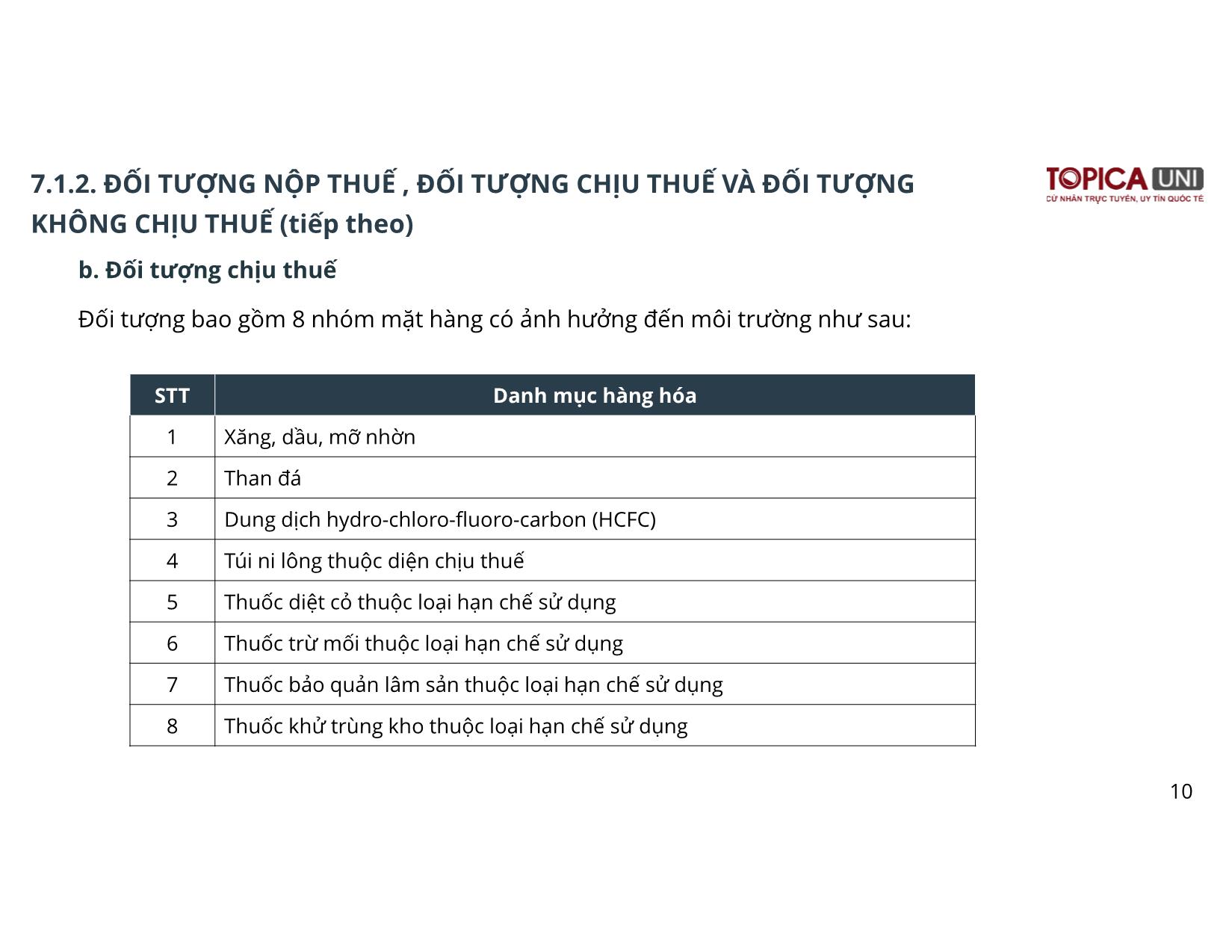

Đặc điểm thuế bảo vệ môi trường

Là loại thuế gián thu, đánh vào vào

sản phẩm, hàng hóa khi sử dụng

gây tác động xấu đến môi trường.

• Gắn liền với hoạt động bảo vệ

môi trường.

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Trang 8

Trang 9

Trang 10

Tải về để xem bản đầy đủ

Bạn đang xem 10 trang mẫu của tài liệu "Bài giảng Kế toán thuế - Bài 7: Các sắc thuế khác - Lý Phương Duyên", để tải tài liệu gốc về máy hãy click vào nút Download ở trên

Tóm tắt nội dung tài liệu: Bài giảng Kế toán thuế - Bài 7: Các sắc thuế khác - Lý Phương Duyên

quan đến việc bán hàng hóa tại Việt Nam.

b. Đối tượng áp dụng thuế nhà thầu

58

7.3.2. ĐỐI TƯỢNG NỘP THUẾ, ĐỐI TƯỢNG CHỊU THUẾ, ĐỐI TƯỢNG

KHÔNG CHỊU THUẾ NHÀ THẦU (tiếp theo)

4. Tổ chức, cá nhân nước ngoài thông qua tổ chức, cá nhân Việt Nam để thực hiện việc đàm phán,

ký kết các hợp đồng đứng tên tổ chức, cá nhân nước ngoài.

5. Tổ chức, cá nhân nước ngoài thực hiện quyền xuất khẩu, quyền nhập khẩu, phân phối tại

thị trường Việt Nam, mua hàng hóa để xuất khẩu, bán hàng hóa cho thương nhân Việt Nam theo

pháp luật về thương mại.

b. Đối tượng áp dụng thuế nhà thầu

59

7.3.2. ĐỐI TƯỢNG NỘP THUẾ, ĐỐI TƯỢNG CHỊU THUẾ, ĐỐI TƯỢNG

KHÔNG CHỊU THUẾ NHÀ THẦU (tiếp theo)

1. Tổ chức, cá nhân nước ngoài kinh doanh tại Việt Nam theo quy định của Luật Đầu tư,

Luật Dầu khí, Luật các Tổ chức tín dụng.

c. Đối tượng không áp dụng thuế nhà thầu

60

7.3.2. ĐỐI TƯỢNG NỘP THUẾ, ĐỐI TƯỢNG CHỊU THUẾ, ĐỐI TƯỢNG

KHÔNG CHỊU THUẾ NHÀ THẦU (tiếp theo)

2. Tổ chức, cá nhân nước ngoài thực hiện cung cấp hàng hóa cho tổ chức, cá nhân Việt Nam

không kèm theo các dịch vụ được thực hiện tại Việt Nam dưới các hình thức:

• Giao hàng tại cửa khẩu nước ngoài: người bán chịu mọi trách nhiệm, chi phí, rủi ro liên

quan đến việc xuất khẩu hàng và giao hàng tại cửa khẩu nước ngoài; người mua chịu mọi

trách nhiệm, chi phí, rủi ro liên quan đến việc nhận hàng, chuyên chở hàng từ cửa khẩu

nước ngoài về đến Việt Nam (kể cả trường hợp giao hàng tại cửa khẩu nước ngoài có kèm

điều khoản bảo hành là trách nhiệm và nghĩa vụ của người bán).

• Giao hàng tại cửa khẩu Việt Nam: người bán chịu mọi trách nhiệm, chi phí, rủi ro liên quan

đến hàng hóa cho đến điểm giao hàng tại cửa khẩu Việt Nam; người mua chịu mọi

trách nhiệm, chi phí, rủi ro liên quan đến việc nhận hàng, chuyên chở hàng từ cửa khẩu

Việt Nam (kể cả trường hợp giao hàng tại cửa khẩu Việt Nam có kèm điều khoản bảo hành

là trách nhiệm và nghĩa vụ của người bán).

c. Đối tượng không áp dụng thuế nhà thầu

61

7.3.2. ĐỐI TƯỢNG NỘP THUẾ, ĐỐI TƯỢNG CHỊU THUẾ, ĐỐI TƯỢNG

KHÔNG CHỊU THUẾ NHÀ THẦU (tiếp theo)

3. Tổ chức, cá nhân nước ngoài có thu nhập từ dịch vụ được cung cấp và tiêu dùng ngoài Việt Nam.

4. Tổ chức, cá nhân nước ngoài thực hiện cung cấp dịch vụ dưới đây cho tổ chức, cá nhân Việt Nam

mà các dịch vụ được thực hiện ở nước ngoài:

• Sửa chữa phương tiện vận tải (tàu bay, động cơ tàu bay, phụ tùng tàu bay, tàu biển),

máy móc, thiết bị (kể cả đường cáp biển, thiết bị truyền dẫn), có bao gồm hoặc không

bao gồm vật tư, thiết bị thay thế kèm theo;

• Quảng cáo, tiếp thị (trừ quảng cáo, tiếp thị trên internet);

• Xúc tiến đầu tư và thương mại;

• Môi giới: bán hàng hóa, cung cấp dịch vụ ra nước ngoài;

• Đào tạo (trừ đào tạo trực tuyến);

• Chia cước (cước thanh toán) dịch vụ, viễn thông quốc tế giữa Việt Nam với nước ngoài.

c. Đối tượng không áp dụng thuế nhà thầu

62

7.3.2. ĐỐI TƯỢNG NỘP THUẾ, ĐỐI TƯỢNG CHỊU THUẾ, ĐỐI TƯỢNG

KHÔNG CHỊU THUẾ NHÀ THẦU (tiếp theo)

5. Tổ chức, cá nhân nước ngoài sử dụng kho ngoại quan, cảng nội địa (ICD) làm kho hàng hóa để

phụ trợ cho hoạt động vận tải quốc tế, quá cảnh, chuyển khẩu, lưu trữ hàng hoặc để cho

doanh nghiệp khác gia công.

c. Đối tượng không áp dụng thuế nhà thầu

63

7.3.2. ĐỐI TƯỢNG NỘP THUẾ, ĐỐI TƯỢNG CHỊU THUẾ, ĐỐI TƯỢNG

KHÔNG CHỊU THUẾ NHÀ THẦU (tiếp theo)

• Nhà thầu nước ngoài, Nhà thầu phụ nước ngoài là tổ chức kinh doanh thực hiện nghĩa vụ thuế

giá trị gia tăng (GTGT), thuế thu nhập doanh nghiệp (TNDN);

• Nhà thầu nước ngoài, Nhà thầu phụ nước ngoài là cá nhân nước ngoài kinh doanh thực hiện

nghĩa vụ thuế GTGT, thuế thu nhập cá nhân (TNCN) theo pháp luật về thuế TNCN;

• Nhà thầu nước ngoài, Nhà thầu phụ nước ngoài thực hiện nghĩa vụ đối với các loại thuế, phí và

lệ phí khác theo các văn bản pháp luật về thuế, phí và lệ phí hiện hành.

d. Các loại thuế áp dụng đối với nhà thầu

64

7.3.3. CÁCH XÁC ĐỊNH THUẾ NHÀ THẦU PHẢI NỘP

• MỤC 1. Đối tượng chịu thuế GTGT và thu nhập chịu thuế TNDN:

Đối tượng chịu thuế GTGT;

Thu nhập chịu thuế TNDN.

• MỤC 2. Nộp thuế GTGT theo phương pháp khấu trừ, nộp thuế TNDN trên cơ sở kê khai

doanh thu, chi phí để xác định thu nhập chịu thuế.

• MỤC 3. Nộp thuế GTGT, nộp thuế TNDN theo phương pháp tỷ lệ tính trên doanh thu.

• MỤC 4. Nộp thuế gtgt theo phương pháp khấu trừ, nộp thuế tndn theo tỷ lệ % tính trên

doanh thu.

65

7.3.3. CÁCH XÁC ĐỊNH THUẾ NHÀ THẦU PHẢI NỘP (tiếp theo)

• MỤC 1. Đối tượng chịu thuế GTGT và thu nhập chịu thuế TNDN:

Đối tượng chịu thuế GTGT:

Dịch vụ hoặc dịch vụ gắn với hàng hóa thuộc đối tượng chịu thuế GTGT do

Nhà thầu nước ngoài, Nhà thầu phụ nước ngoài cung cấp tại Việt Nam và tiêu

dùng tại Việt Nam

Dịch vụ hoặc dịch vụ gắn với hàng hóa thuộc đối tượng chịu thuế GTGT do

Nhà thầu nước ngoài, Nhà thầu phụ nước ngoài cung cấp ngoài Việt Nam và

tiêu dùng tại Việt Nam.

66

Ví dụ 8:

Công ty A ở Việt Nam ký hợp đồng mua dây chuyền máy móc thiết bị nhà máy xi măng với Công ty

B ở nước ngoài. Tổng giá trị Hợp đồng là 100 triệu USD, bao gồm giá trị máy móc thiết bị là 80 triệu

USD (trong đó có thiết bị thuộc diện chịu thuế GTGT với thuế suất 10%), giá trị dịch vụ hướng dẫn

lắp đặt, giám sát lắp đặt, bảo hành, bảo dưỡng là 20 triệu USD.

Xác định nghĩa vụ thuế GTGT của Công ty B đối với giá trị hợp đồng ký với doanh nghiệp A?

7.3.3. CÁCH XÁC ĐỊNH THUẾ NHÀ THẦU PHẢI NỘP (tiếp theo)

67

Đáp án ví dụ 8:

Việc xác định nghĩa vụ thuế GTGT của Công ty B đối với giá trị hợp đồng ký

với doanh nghiệp A như sau:

• Thuế GTGT được tính trên giá trị dịch vụ (20 triệu USD), không tính trên giá trị

dây chuyền máy móc thiết bị nhập khẩu.

• Trường hợp Hợp đồng không tách riêng được giá trị dây chuyền máy móc

thiết bị và giá trị dịch vụ thì thuế GTGT được tính trên toàn bộ giá trị hợp đồng

(100 triệu USD).

7.3.3. CÁCH XÁC ĐỊNH THUẾ NHÀ THẦU PHẢI NỘP (tiếp theo)

68

7.3.3. CÁCH XÁC ĐỊNH THUẾ NHÀ THẦU PHẢI NỘP (tiếp theo)

• MỤC 1. Đối tượng chịu thuế GTGT và thu nhập chịu thuế TNDN:

Thu nhập chịu thuế TNDN:

Thu nhập chịu thuế TNDN của nhà thầu nước ngoài, nhà thầu phụ nước ngoài là thu nhập

phát sinh từ hoạt động cung cấp, phân phối hàng hóa; cung cấp dịch vụ, dịch vụ gắn với hàng

hóa tại Việt Nam trên cơ sở hợp đồng nhà thầu, hợp đồng nhà thầu phụ;

Trường hợp hàng hóa được cung cấp dưới hình thức: Điểm giao nhận hàng hóa nằm trong lãnh

thổ Việt Nam; hoặc việc cung cấp hàng hóa có kèm theo một số dịch vụ tiến hành tại Việt Nam

như dịch vụ quảng cáo tiếp thị (marketing), hoạt động xúc tiến thương mại, dịch vụ sau bán

hàng, dịch vụ lắp đặt, chạy thử, bảo hành, bảo dưỡng, thay thế và các dịch vụ khác đi kèm với

việc cung cấp hàng hóa (bao gồm cả trường hợp dịch vụ kèm theo miễn phí), kể cả trường hợp

việc cung cấp các dịch vụ nêu trên có hoặc không nằm trong giá trị của hợp đồng cung cấp

hàng hóa thì thu nhập chịu thuế TNDN của nhà thầu nước ngoài, nhà thầu phụ nước ngoài là

toàn bộ giá trị hàng hóa, dịch vụ;

Thu nhập chịu thuế của nhà thầu nước ngoài, nhà thầu phụ nước ngoài trong một số

trường hợp cụ thể như sau: Thu nhập từ chuyển nhượng chứng khoán; thu nhập từ chuyển

quyền sở hữu, quyền sử dụng tài sản; thu nhập từ tiền bản quyền ; thu nhập từ lãi tiền vay

69

Ví dụ 9:

Công ty A ở Việt Nam ký hợp đồng mua dây chuyền máy móc thiết bị cho dự án Nhà máy xi măng

với công ty B ở nước ngoài. Tổng giá trị hợp đồng là 100 triệu USD (không bao gồm thuế GTGT),

bao gồm giá trị máy móc thiết bị là 80 triệu USD, giá trị dịch vụ hướng dẫn lắp đặt, giám sát lắp đặt,

bảo hành, bảo dưỡng là 20 triệu USD.

Xác định nghĩa vụ thuế TNDN của công ty B đối với giá trị hợp đồng?

7.3.3. CÁCH XÁC ĐỊNH THUẾ NHÀ THẦU PHẢI NỘP (tiếp theo)

70

Đáp án ví dụ 9:

Nghĩa vụ thuế TNDN của công ty B đối với giá trị hợp đồng được xác định như sau:

• Thuế TNDN được tính riêng đối với giá trị dây chuyền máy móc thiết bị nhập khẩu (80

triệu USD) và tính riêng đối với giá trị dịch vụ (20 triệu USD) theo từng tỷ lệ thuế

TNDN theo quy định.

• Trường hợp Hợp đồng không xác định cụ thể giá trị dây chuyền máy móc thiết bị và

giá trị dịch vụ thì tính thuế TNDN trên tổng giá trị hợp đồng (100 triệu USD) với tỷ lệ

thuế TNDN theo quy định.

7.3.3. CÁCH XÁC ĐỊNH THUẾ NHÀ THẦU PHẢI NỘP (tiếp theo)

71

7.3.3. CÁCH XÁC ĐỊNH THUẾ NHÀ THẦU PHẢI NỘP (tiếp theo)

• MỤC 2. Nộp thuế GTGT theo phương pháp khấu trừ, nộp thuế TNDN trên cơ sở kê khai doanh thu,

chi phí để xác định thu nhập chịu thuế.

Điều kiện áp dụng:

Có cơ sở thường trú tại Việt Nam, hoặc là đối tượng cư trú tại Việt Nam;

Thời hạn kinh doanh tại Việt Nam theo hợp đồng nhà thầu, hợp đồng nhà thầu phụ từ

183 ngày trở lên kể từ ngày hợp đồng nhà thầu, hợp đồng nhà thầu phụ có hiệu lực;

Áp dụng chế độ kế toán Việt Nam và thực hiện đăng ký thuế, được cơ quan thuế cấp

mã số thuế.

Thuế giá trị gia tăng: Thực hiện theo quy định của Luật Thuế GTGT và các văn bản

hướng dẫn thi hành;

Thuế thu nhập doanh nghiệp: Thực hiện theo quy định của Luật Thuế TNDN và các văn bản

hướng dẫn thi hành.

72

7.3.3. CÁCH XÁC ĐỊNH THUẾ NHÀ THẦU PHẢI NỘP (tiếp theo)

• MỤC 3. Nộp thuế GTGT, nộp thuế TNDN theo phương pháp tỷ lệ tính trên doanh thu.

Điều kiện áp dụng: Nhà thầu nước ngoài, Nhà thầu phụ nước ngoài không đáp ứng được một

trong các điều kiện nêu ở Mục 2;

Thuế giá trị gia tăng: Nhà thầu nước ngoài, Nhà thầu phụ nước ngoài thuộc đối tượng nộp

thuế GTGT theo phương pháp tính trực tiếp trên GTGT không được khấu trừ thuế GTGT

đối với hàng hóa, dịch vụ mua vào để thực hiện hợp đồng nhà thầu, hợp đồng nhà thầu phụ.

Số thuế GTGT phải nộp =

Doanh thu tính

thuế GTGT

×

Tỷ lệ % để tính thuế

GTGT trên doanh thu

73

7.3.3. CÁCH XÁC ĐỊNH THUẾ NHÀ THẦU PHẢI NỘP (tiếp theo)

• MỤC 3. Nộp thuế GTGT, nộp thuế TNDN theo phương pháp tỷ lệ tính trên doanh thu.

Doanh thu tính thuế GTGT:

Doanh thu tính thuế GTGT là toàn bộ doanh thu do cung cấp dịch vụ, dịch vụ gắn với

hàng hóa thuộc đối tượng chịu thuế GTGT mà nhà thầu nước ngoài, nhà thầu phụ

nước ngoài nhận được, chưa trừ các khoản thuế phải nộp, kể cả các khoản chi phí do

bên Việt Nam trả thay nhà thầu nước ngoài, nhà thầu phụ nước ngoài.

74

7.3.3. CÁCH XÁC ĐỊNH THUẾ NHÀ THẦU PHẢI NỘP (tiếp theo)

• MỤC 3. Nộp thuế GTGT, nộp thuế TNDN theo phương pháp tỷ lệ tính trên doanh thu.

Tỷ lệ % để tính thuế GTGT trên doanh thu:

STT Ngành kinh doanh

Tỷ lệ % để tính

thuế GTGT

1

Dịch vụ, cho thuê máy móc thiết bị, bảo hiểm; xây dựng, lắp đặt

không bao thầu nguyên vật liệu, máy móc, thiết bị

5

2

Sản xuất, vận tải, dịch vụ có gắn với hàng hóa; xây dựng, lắp đặt

có bao thầu nguyên vật liệu, máy móc, thiết bị

3

3 Hoạt động kinh doanh khác 2

75

Ví dụ 10:

Tính thuế GTGT mà nhà thầu nước ngoài phải nộp theo ví dụ 9?

7.3.3. CÁCH XÁC ĐỊNH THUẾ NHÀ THẦU PHẢI NỘP (tiếp theo)

76

Đáp án ví dụ 10:

• Trường hợp tách được dịch vụ:

Doanh thu tính thuế GTGT = Doanh thu chưa thuế GTGT/ (1- thuế suất thuế GTGT)

= 20/(1 3%) = 20/0,97 = 20,618 triệu USD

Thuế GTGT phải nộp = Doanh thu tính thuê GTGT × Thuế suất %

= 20,618 × 0,03 = 0,618 triệu USD

• Trường hợp không tách được dịch vụ:

Doanh thu tính thuế GTGT = Doanh thu chưa thuế GTGT/ (1- thuế suất thuế GTGT)

= 100/(1 3%) = 100/0,97 = 103,09 triệu USD

Thuế GTGT phải nộp = Doanh thu tính thuê GTGT × Thuế suất %

= 103,09 × 0,03 = 3,092 triệu USD

7.3.3. CÁCH XÁC ĐỊNH THUẾ NHÀ THẦU PHẢI NỘP (tiếp theo)

77

7.3.3. CÁCH XÁC ĐỊNH THUẾ NHÀ THẦU PHẢI NỘP (tiếp theo)

• MỤC 3. Nộp thuế GTGT, nộp thuế TNDN theo phương pháp tỷ lệ tính trên doanh thu.

Thuế thu nhập doanh nghiệp: Căn cứ tính thuế là doanh thu tính thuế TNDN và tỷ lệ (%)

thuế TNDN tính trên doanh thu tính thuế.

Doanh thu tính thuế TNDN:

Doanh thu tính thuế TNDN là toàn bộ doanh thu không bao gồm thuế GTGT mà nhà thầu

nước ngoài, nhà thầu phụ nước ngoài nhận được, chưa trừ các khoản thuế phải nộp.

Doanh thu tính thuế TNDN được tính bao gồm cả các khoản chi phí do bên Việt Nam trả

thay nhà thầu nước ngoài, Nhà thầu phụ nước ngoài (nếu có).

Số thuế TNDN phải nộp =

Doanh thu tính

thuế TNDN

×

Tỷ lệ thuế TNDN tính

trên doanh thu tính thuế

78

7.3.3. CÁCH XÁC ĐỊNH THUẾ NHÀ THẦU PHẢI NỘP (tiếp theo)

• MỤC 3. Nộp thuế GTGT, nộp thuế TNDN theo phương pháp tỷ lệ tính trên doanh thu.

Tỷ lệ (%) thuế TNDN tính trên doanh thu tính thuế

STT Ngành kinh doanh Tỷ lệ (%)

1

Thương mại: phân phối, cung cấp hàng hóa, nguyên liệu, vật tư,

máy móc, thiết bị; phân phối, cung cấp hàng hóa, nguyên liệu, vật tư, máy

móc, thiết bị gắn với dịch vụ tại Việt Nam {bao gồm cả cung cấp hàng hóa theo

hình thức xuất nhập khẩu tại chỗ (trừ trường hợp gia công hàng hóa cho tổ

chức, cá nhân nước ngoài); cung cấp hàng hóa theo điều kiện giao hàng của

các điều khoản thương mại quốc tế - Incoterms.

1

2

Dịch vụ, cho thuê máy móc thiết bị, bảo hiểm, thuê giàn khoan 5

Riêng: - Dịch vụ quản lý nhà hàng, khách sạn, casino; 10

- Dịch vụ tài chính phái sinh 2

79

7.3.3. CÁCH XÁC ĐỊNH THUẾ NHÀ THẦU PHẢI NỘP (tiếp theo)

• MỤC 3. Nộp thuế GTGT, nộp thuế TNDN theo phương pháp tỷ lệ tính trên doanh thu.

Tỷ lệ (%) thuế TNDN tính trên doanh thu tính thuế

STT Ngành kinh doanh Tỷ lệ (%)

3 Cho thuê tàu bay, động cơ tàu bay, phụ tùng tàu bay, tàu biển 2

4

Xây dựng, lắp đặt có bao thầu hoặc không bao thầu nguyên vật liệu, máy móc,

thiết bị

2

5

Hoạt động sản xuất, kinh doanh khác, vận chuyển (bao gồm vận chuyển

đường biển, vận chuyển hàng không)

2

6

Chuyển nhượng chứng khoán, chứng chỉ tiền gửi, tái bảo hiểm ra nước ngoài,

hoa hồng nhượng tái bảo hiểm

0,1

7 Lãi tiền vay 5

8 Thu nhập bản quyền 10

80

Ví dụ 11:

Tính nghĩa vụ thuế TNDN của công ty B đối với giá trị hợp đồng

được xác định trong ví dụ 10?

7.3.3. CÁCH XÁC ĐỊNH THUẾ NHÀ THẦU PHẢI NỘP (tiếp theo)

81

Đáp án ví dụ 11:

Tỷ lệ % thuế TNDN được áp dụng đối với giá trị máy móc thiết bị 80 triệu USD: 1%

Tỷ lệ % thuế TNDN được áp dụng đối với dịch vụ 20 triệu USD: 2%

Thuế TNDN = 80 × 1% +20 × 2% = 0.8 + 0.4 = 1.2 triệu USD

Trường hợp không tách riêng khoảng 80 triệu USD và 20 triệu USD thì áp dụng

chung 100 triệu USD ở mức thuế suất 2%.

Thuế TNDN = 100 × 2% = 2 triệu USD

7.3.3. CÁCH XÁC ĐỊNH THUẾ NHÀ THẦU PHẢI NỘP (tiếp theo)

82

Thuế thu nhập cá nhân là sắc thuế tác động trực tiếp đến thu nhập của mọi cá nhân trong nền kinh tế.

Việc áp dụng sắc thuế này không chỉ được các cá nhân quan tâm mà cả các chủ thể trả thu nhập cũng

phải lưu ý. Khi nghiên cứu về thuế thu nhập cá nhân cần chú ý các vấn đề sau:

• Chủ thể nộp thuế không chỉ là các cá nhân có thu nhập chịu thuế mà còn cả các cơ sở trả thu nhập;

• Cá nhân cư trú và cá nhân không cư trú có cách tính thuế đối với mỗi loại thu nhập chịu thuế là

khác nhau;

• Chỉ có thu nhập từ tiền lương, tiền công khi xác định thu nhập chịu thuế mới được trừ khoản

giảm trừ gia cảnh;

• Ngoại trừ thu nhập từ tiền lương, tiền công và thu nhập từ sản xuất kinh doanh được kê khai,

tạm nộp theo tháng và quyết toán theo năm, các khoản thu nhập khác kê khai, nộp theo từng lần

phát sinh.

TÓM LƯỢC NỘI DUNG BÀI HỌC

83

CHÚC CÁC BẠN HỌC TỐT!

File đính kèm:

bai_giang_ke_toan_thue_bai_7_cac_sac_thue_khac_ly_phuong_duy.pdf

bai_giang_ke_toan_thue_bai_7_cac_sac_thue_khac_ly_phuong_duy.pdf