Thực trạng hoạt động sáp nhập doanh nghiệp tại Việt Nam

Trong những năm gần đây không ít doanh nghiệp đã gặp khó khăn trong vấn đề phát triển và họ

phải lựa chọn ra một chiến lược và phương án tốt nhất cho sự sống còn của mình trong nền kinh tế

thị trường. Hiện nay luôn có sự cạnh tranh giữa các doanh nghiệp, trong quá trình cạnh tranh thì

việc công ty này sáp nhập vào công ty khác để tập trung kinh tế, tăng khả năng cạnh tranh lẫn

nhau là việc hết sức bình thường. Trong bối cảnh đó hình thức sáp nhập doanh nghiệp chính là một

trong các chiến lược được nhiều doanh nghiệp lựa chọn trong thời điểm nền kinh tế gặp khó khăn.

Việc tái phân bổ, nguồn lực tài chính và hệ thống quản trị thông qua việc kết hợp với doanh nghiệp

khác để có thể nâng cao tài chính và hỗ trợ cho chính doanh nghiệp của mình.

Sáp nhập doanh nghiệp là một hình thức tổ chức lại doanh nghiệp được pháp luật quy định và

hướng dẫn cụ thể tại các văn bản luật như: Luật Doanh nghiệp, Luật Cạnh tranh. và các văn bản

quy phạm pháp luật khác. Việc giữa các doanh nghiệp sáp nhập rất cần thiết trong thời buổi nền

kinh tế hiện đại. Đây là vấn đề có ý nghĩa quan trọng trong nền kinh tế của quốc gia. Trong bài viết

này tác giả phân tích những vấn đề sau: lợi ích và những bất cập trong việc sáp nhập doanh

nghiệp, hành lang pháp lý điều chỉnh vấn đề và kiến nghị của cá nhân.

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Tóm tắt nội dung tài liệu: Thực trạng hoạt động sáp nhập doanh nghiệp tại Việt Nam

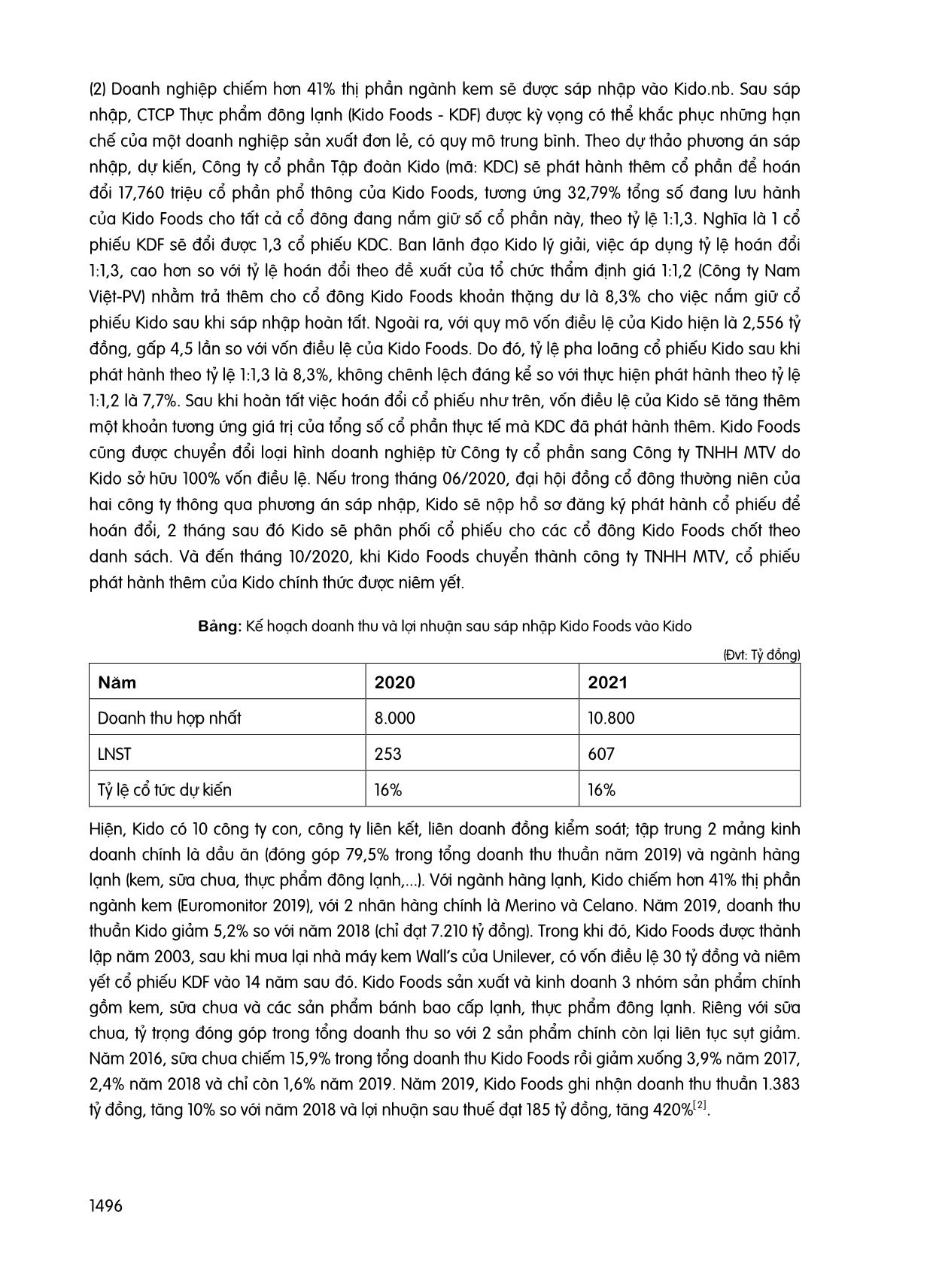

có thể thâm nhập được vào thị trường mới, có thêm một dây chuyền sản phẩm mới hay mở rộng phạm vi phân phối, mở rộng chi nhánh, phòng giao dịch, các dự án Hơn nữa, quy mô lớn cũng giúp giảm thiểu chi phí trong kinh doanh như giảm thiểu sự trùng lắp trong mạng lưới phân phối, tiết kiệm chi phí hoạt động và chi phí quản lý... Thứ hai, nâng cao giá trị doanh nghiệp: Sau khi sáp nhập, hai bên có thể khai thác được những lợi thế lẫn nhau, tăng thị phần, tận dụng quan hệ khách hàng, khả năng bán chéo sản phẩm, dịch vụ, từ đó góp phần nâng cao năng lực cạnh tranh và tạo ra các cơ hội kinh doanh mới. hi các doanh nghiệp sáp nhập lại với nhau ta không chỉ làm ph p tính đơn giản là cộng các giá trị lại mà nếu tận dụng các lợi thế giá trị của doanh nghiệp sau khi sáp nhập sẽ lớn hơn rất nhiều lần so với việc làm ph p cộng số học đơn giản. Thứ ba, tập trung được nguồn nhân sự giỏi: hi sáp nhập các doanh nghiệp lại với nhau thì sẽ dẫn tới việc phải cắt bớt các cơ sở kinh doanh trên các địa bàn có nhiều cơ sở từ đó những nhân viên của các cơ sở đó sẽ thừa ra, đây là cơ hội để sàng lọc những nhân viên ưu tú vào các vị trí khác nhau trong hệ thống và loại bỏ những nhân viên yếu k m không có khả năng. Từ đó, tạo ra được đội ngũ nhân viên lớn mạnh và tiềm năng. Thứ tư, lợi thế cho sự phát triển kinh tế thị trường. Dưới góc độ của thị trường cạnh tranh, tập trung kinh tế làm thay đổi số lượng doanh nghiệp hiện có trên thị trường. Khi đó, cơ cấu cạnh tranh vốn có trên thị trường sẽ thay đổi về mặt cấu trúc – số lượng doanh nghiệp. Sự thay đổi trên có thể tác động đến thị trường theo những xu hướng sau: các nguồn lực thị trường sẽ được sử dụng tập trung 1495 và hiệu quả hơn, tránh tình trạng manh mún, nhỏ lẻ của quá trình kinh doanh; hình thái thị trường cạnh tranh có thể sẽ thay đổi và chuyển sang mô hình độc quyền nhóm hoặc hình thành các doanh nghiệp có quyền lực thị trường. Tập trung kinh tế làm thay đổi tương quan cạnh tranh trên thị trường. Sự tích tụ hoặc liên minh các nguồn lực kinh tế giữa các doanh nghiệp thông qua các biện pháp tập trung kinh tế đã đột ngột làm xuất hiện một doanh nghiệp hoặc nhóm doanh nghiệp có năng lực cạnh tranh là tổng năng lực cạnh tranh của tất cả doanh nghiệp tham gia. 3 THỰC TRẠNG HOẠT ĐỘNG SÁP NHẬP DOANH NGHIỆP TẠI VIỆT NAM Thực tiễn cho thấy, doanh nghiệp muốn tồn tại trên thị trường cũng đều tìm cách nâng cao năng lực cạnh tranh thông qua việc nâng cao năng lực tài chính, quản trị doanh nghiệp; phát triển công nghệ mới; thay đổi chiến lược sản xuất kinh doanh;... Vì thế, sáp nhập doanh nghiệp là một trong những biện pháp phổ biến để các doanh nghiệp có thể phát triển bền vững trên thị trường. Trường hợp sáp nhập doanh nghiệp điển hình tại Việt Nam như: (1) DaiABank được thành lập và đi vào hoạt động từ ngày 30/7/1993, là ngân hàng cổ phần đầu tiên hoạt động tại địa bàn tỉnh Đồng Nai. Khởi đầu chỉ là ngân hàng thương mại cổ phần nông thôn hoạt động tại tỉnh Đồng Nai với 1 tỷ đồng vốn điều lệ, đến năm 2012 ngân hàng này có vốn điều lệ 3.100 tỷ đồng, có 64 điểm giao dịch trên cả nước tính đến tháng 6/2012. Ngày 18/11/2013, Ngân hàng Nhà nước có Quyết định số 2687/QĐ-NHNN về việc sáp nhập Ngân hàng Thương mại Cổ phần Đại Á (DaiABank) và Ngân hàng Thương mại Cổ phần Phát triển TP.HCM (HDBank)1. Việc sáp nhập Ngân hàng Đại Á vào HDBank đã tạo điều kiện mở rộng quy mô, xâm nhập sâu rộng vào khu vực Đông Nam Bộ, góp phần phát triển tín dụng nông nghiệp, nông thôn của toàn ngân hàng. Năm đầu sáp nhập, tỷ lệ nợ xấu nổi lên trên 3% nhưng chỉ ngay năm tiếp theo nợ xấu đã được kéo xuống 1,5% và rất nhanh trở lại mức bình quân của HDBank chỉ trên dưới 1%. Ngày 5/1/2018, hơn 981 triệu cổ phiếu HDBank (HDB) đã được chính thức niêm yết tại Sở Giao dịch Chứng khoán TP. Hồ Chí Minh thu hút sự quan tâm của các nhà đầu tư và nhanh chóng đưa ngân hàng vào Top 20 doanh nghiệp có giá trị vốn hóa lớn nhất thị trường. Tháng 1/2019, HDB được bổ sung vào danh mục VN30 - vào Top 30 cổ phiếu có giá trị vốn hóa và thanh khoản tốt nhất. Với chính sách quản lý rủi ro thận trọng, hiệu quả, kiểm soát tốt nợ xấu, sở hữu lợi thế kinh doanh vượt trội là hệ sinh thái khách hàng riêng có, HDBank liên tục đạt tốc độ tăng trưởng nhanh và bền vững. Tăng trưởng kép lợi nhuận ròng của HDBank đạt mức 67,1% trong suốt 5 năm từ 2013-2018. Đến cuối năm 2019, tổng tài sản HDBank đạt hơn 230.000 tỷ đồng. Tỷ lệ nợ xấu của HDBank ở 0,9%, mức thấp nhất toàn ngành đã được HDBank giữ vững liên tục nhiều năm. Ngân hàng cũng đạt chuẩn Basel II trước thời hạn với các tiêu chuẩn trụ cột vốn, quản trị rủi ro và công khai thông tin theo chuẩn quốc tế. Trên nền tảng đã được xây dựng của 30 năm phát triển bền vững, và đặc biệt của 10 năm (2008- 2018), với tăng trưởng vượt bậc 22 lần so với trước, HDBank không chỉ khẳng định được vị thế của ngân hàng hàng đầu trong nước, còn mở rộng, thiết lập quan hệ đại lý với khoảng 400 ngân hàng và chi nhánh tại nhiều quốc gia và vùng lãnh thổ trên thế giới, bao gồm các thị trường trọng yếu. Trước thềm năm mới 2020, chào mừng kỷ niệm 30 năm thành lập, HDBank đã chính thức khai trương văn phòng đầu tiên ở nước ngoài, đánh dấu chiến lược vươn ra thị trường quốc tế, đồng thời đánh dấu cột mốc quan trọng trong quá trình phát triển của HDBank3. 1496 (2) Doanh nghiệp chiếm hơn 41% thị phần ngành kem sẽ được sáp nhập vào Kido.nb. Sau sáp nhập, CTCP Thực phẩm đông lạnh (Kido Foods - KDF) được kỳ vọng có thể khắc phục những hạn chế của một doanh nghiệp sản xuất đơn lẻ, có quy mô trung bình. Theo dự thảo phương án sáp nhập, dự kiến, Công ty cổ phần Tập đoàn Kido (mã: KDC) sẽ phát hành thêm cổ phần để hoán đổi 17,760 triệu cổ phần phổ thông của Kido Foods, tương ứng 32,79% tổng số đang lưu hành của Kido Foods cho tất cả cổ đông đang nắm giữ số cổ phần này, theo tỷ lệ 1:1,3. Nghĩa là 1 cổ phiếu KDF sẽ đổi được 1,3 cổ phiếu KDC. Ban lãnh đạo Kido lý giải, việc áp dụng tỷ lệ hoán đổi 1:1,3, cao hơn so với tỷ lệ hoán đổi theo đề xuất của tổ chức thẩm định giá 1:1,2 (Công ty Nam Việt-PV) nhằm trả thêm cho cổ đông Kido Foods khoản thặng dư là 8,3% cho việc nắm giữ cổ phiếu Kido sau khi sáp nhập hoàn tất. Ngoài ra, với quy mô vốn điều lệ của Kido hiện là 2,556 tỷ đồng, gấp 4,5 lần so với vốn điều lệ của Kido Foods. Do đó, tỷ lệ pha loãng cổ phiếu Kido sau khi phát hành theo tỷ lệ 1:1,3 là 8,3%, không chênh lệch đáng kể so với thực hiện phát hành theo tỷ lệ 1:1,2 là 7,7%. Sau khi hoàn tất việc hoán đổi cổ phiếu như trên, vốn điều lệ của Kido sẽ tăng thêm một khoản tương ứng giá trị của tổng số cổ phần thực tế mà KDC đã phát hành thêm. Kido Foods cũng được chuyển đổi loại hình doanh nghiệp từ Công ty cổ phần sang Công ty TNHH MTV do Kido sở hữu 100% vốn điều lệ. Nếu trong tháng 06/2020, đại hội đồng cổ đông thường niên của hai công ty thông qua phương án sáp nhập, Kido sẽ nộp hồ sơ đăng ký phát hành cổ phiếu để hoán đổi, 2 tháng sau đó Kido sẽ phân phối cổ phiếu cho các cổ đông Kido Foods chốt theo danh sách. Và đến tháng 10/2020, khi Kido Foods chuyển thành công ty TNHH MTV, cổ phiếu phát hành thêm của Kido chính thức được niêm yết. Bảng: Kế hoạch doanh thu và lợi nhuận sau sáp nhập Kido Foods vào Kido (Đvt: Tỷ đồng) Năm 2020 2021 Doanh thu hợp nhất 8.000 10.800 LNST 253 607 Tỷ lệ cổ tức dự kiến 16% 16% Hiện, Kido có 10 công ty con, công ty liên kết, liên doanh đồng kiểm soát; tập trung 2 mảng kinh doanh chính là dầu ăn (đóng góp 79,5% trong tổng doanh thu thuần năm 2019) và ngành hàng lạnh (kem, sữa chua, thực phẩm đông lạnh,...). Với ngành hàng lạnh, Kido chiếm hơn 41% thị phần ngành kem (Euromonitor 2019), với 2 nhãn hàng chính là Merino và Celano. Năm 2019, doanh thu thuần Kido giảm 5,2% so với năm 2018 (chỉ đạt 7.210 tỷ đồng). Trong khi đó, Kido Foods được thành lập năm 2003, sau khi mua lại nhà máy kem Wall’s của Unilever, có vốn điều lệ 30 tỷ đồng và niêm yết cổ phiếu KDF vào 14 năm sau đó. Kido Foods sản xuất và kinh doanh 3 nhóm sản phẩm chính gồm kem, sữa chua và các sản phẩm bánh bao cấp lạnh, thực phẩm đông lạnh. Riêng với sữa chua, tỷ trọng đóng góp trong tổng doanh thu so với 2 sản phẩm chính còn lại liên tục sụt giảm. Năm 2016, sữa chua chiếm 15,9% trong tổng doanh thu Kido Foods rồi giảm xuống 3,9% năm 2017, 2,4% năm 2018 và chỉ còn 1,6% năm 2019. Năm 2019, Kido Foods ghi nhận doanh thu thuần 1.383 tỷ đồng, tăng 10% so với năm 2018 và lợi nhuận sau thuế đạt 185 tỷ đồng, tăng 420%2. 1497 Trong vấn đề sáp nhập doanh nghiệp ở Việt Nam cùng với sự phát triển của nền kinh tế thị trường tập trung còn nhiều hạn chế, tiềm ẩn nhiều nguy cơ nếu không giải quyết. Xu thế hội nhập đang gây ra nhiều sức ép lớn đối với hoạt động sáp nhập doanh nghiệp. Thực trạng này đã gây ra hệ lụy là việc sáp nhập không mang lại kết quả như mong đợi giữa các bên và khiến cho việc xử lý sau đó phức tạp hơn rất nhiều. Thứ nhất, sáp nhập luôn tiềm ẩn rủi ro: Trong nhiều trường hợp, hiệu quả của việc sáp nhập doanh nghiệp không đạt được nhiều mục tiêu như mong muốn, doanh nghiệp sau khi sáp nhập không có chuyển biến gì tốt hơn trước khi sáp nhập, thậm chí không ít trường hợp bị yếu đi. Hầu hết các doanh nghiệp được sáp nhập có quy mô nhỏ, không phải là doanh nghiệp mạnh, số đông là hiệu quả sản xuất, kinh doanh kém, nợ nần nhiều, cơ cấu lao động không hợp lý. Thứ hai, sau khi sáp nhập, doanh nghiệp mới phải xử lý nhiều vấn đề tồn đọng như: Lỗ, nợ, lao động dôi dư. Sản phẩm của các doanh nghiệp chưa có thương hiệu và chỗ đứng vững trên thị trường. Trước khi sáp nhập, một mình doanh nghiệp cũng gặp nhiều khó khăn để bán được sản phẩm trên thị trường, sau khi sáp nhập, quy mô sản xuất của doanh nghiệp mới tăng lên theo phép cộng song năng lực bán hàng chưa được cải thiện, khiến cho sản xuất kinh doanh gặp khó khăn. Thứ ba, sự hiểu biết về hoạt động sáp nhập của doanh nghiệp còn hạn chế: Nhiều nhà quản trị doanh nghiệp chưa xem hoạt động sáp nhập là công cụ để tái cấu trúc hay cạnh tranh nên không có sự chuẩn bị tốt, làm tăng tỷ lệ thất bại khi thực hiện. Với cơ quan quản lý, hiểu biết về hoạt động sáp nhập doanh nghiệp chưa đầy đủ gây ra nhiều khoảng trống pháp lý cho hoạt động này. Chẳng hạn, vẫn chưa xác định cơ quan quản lý trực tiếp thị trường sáp nhập doanh nghiệp mà chỉ có quy định Cục Quản lý cạnh tranh quản lý khía cạnh tập trung kinh tế của các thương vụ. Thứ tư, sự thiếu minh bạch trong công bố thông tin của doanh nghiệp: Luật Chứng khoán hiện chỉ quy định công bố thông tin với công ty đại chúng. Bên cạnh đó, theo Luật Kế toán, tất cả doanh nghiệp phải thực hiện nghĩa vụ nộp báo cáo tài chính cho Sở Kế hoạch và Đầu tư và cơ quan Thuế tại địa phương, nhưng nếu đối tác muốn có các thông tin đó rất khó vì liên quan đến vấn đề bảo mật. Ngoài ra, tính trung thực của báo cáo tài chính cũng là vấn đề nên các công ty chủ yếu dựa vào nguồn thông tin được cung cấp bởi bên thứ ba. Thứ năm, hành lang pháp lý chưa hoàn chỉnh: Một khung pháp lý hoàn chỉnh cho hoạt động sáp nhập doanh nghiệp rất cần thiết. Cụ thể, còn thiếu quy định về giao dịch có yếu tố nước ngoài; chưa có quy định cụ thể bảo vệ quyền lợi người lao động, cổ đông; thiếu quy định về công tác quản lý, giám sát đối với hoạt động sáp nhập nhằm hạn chế những tác hại tiêu cực như thâu tóm hay đánh mất thương hiệu doanh nghiệp. Thứ sáu, vấn đề về thuế: Việc có hai thậm chí ba bộ sổ sách của doanh nghiệp đã khiến nhiều nhà đầu tư nước ngoài e ngại những rủi ro tiềm tàng về nghĩa vụ thuế. Họ cân nhắc bởi không chỉ số thuế có thể bị truy thu mà cả những hậu quả khác như uy tín doanh nghiệp. 4 MỘT SỐ KIẾN NGHỊ Hoàn thiện hệ thống pháp lý cho hoạt động sáp nhập doanh nghiệp. Chính phủ cần ban hành một văn bản hướng dẫn thống nhất cho hoạt động sáp nhập doanh nghiệp thay vì đề cập rải rác ở nhiều văn bản như hiện nay. Đó có thể là một Nghị định như một bộ khung kết nối với các văn bản 1498 pháp lý khác. Văn bản này nên có những nội dung như: Phân công cơ quan quản lý hoat động sáp nhập doanh nghiệp kèm với quy định trách nhiệm, quyền hạn; các hình thức thực hiện sáp nhập doanh nghiệp; thủ tục và trình tự thực hiện; quy định về công bố thông tin liên quan đến hoạt động sáp nhập doanh nghiệp; các hình thức sáp nhập bị cấm. Xây dựng thị trường sáp nhập doanh nghiệp chuyên nghiệp. Cơ quan quản lý cần quy định về việc công bố thông tin của các đối tượng là doanh nghiệp nói chung chứ không chỉ riêng với công ty đại chúng như hiện nay, đồng thời quy định rõ các loại thông tin và hình thức công bố mà doanh nghiệp có nghĩa vụ thực hiện. Các thông tin này có thể được cung cấp cho thị trường như một dịch vụ với chi phí hợp lý. Nâng cao trình độ của các nhà quản trị doanh nghiệp và các nhà quản lý thị trường. Việc đào tạo nguồn nhân lực cho thị trường phải được thực hiện với sự hợp tác của các doanh nghiệp, các bên tư vấn, các trường đại học và cả cơ quan quản lý trực tiếp thị trường này. Tạo điều kiện phát triển các công ty tư vấn chuyên nghiệp cho hoạt động sáp nhập doanh nghiệp. Sự tham gia của bên thứ ba sẽ giúp giảm rủi ro cho cả hai phía và tăng sự chuyên nghiệp cho mỗi thương vụ. Nâng cao hiệu quả kiểm soát tập trung kinh tế, nâng cao năng lực của cơ quan quản lý cạnh tranh trong kiểm soát thị trường kinh tế, tăng cường khả năng kiểm soát của Cục Quản lý Cạnh tranh - Cơ quan có chức năng kiểm soát tập trung kinh tế theo hướng cơ quan quản lý cạnh tranh cần được trao quyền chủ động khi thực thi dựa trên những nguyên tắc được pháp luật ghi nhận, bao gồm quyền tự chủ trong việc lựa chọn và sử dụng các phương tiện, công cụ kỹ thuật cho từng vụ việc; chủ động xây dựng quy trình cho việc kiểm soát tập trung kinh tế. Bồi dưỡng và nâng cao kiến thức kinh tế và pháp lý, chính sách và pháp luật cạnh tranh cho nhân sự của các cơ quan quản lý cạnh tranh và các tổ chức có liên quan. Hoạt động sáp nhập doanh nghiệp cũng tiềm ẩn tác động tiêu cực đến doanh nghiệp và cả nền kinh tế như nguy cơ mất thương hiệu, bị thâu tóm hay thống lĩnh thị trường. Trước sự phát triển của hoạt động sáp nhập doanh nghiệp, Chính phủ nên thực hiện một số giải pháp vĩ mô nhằm giúp thị trường phát triển bền vững, đó là hoàn thiện hành lang pháp lý và xây dựng thị trường sáp nhập chuyên nghiệp và nâng cao hiệu quả kiểm soát tập trung kinh tế của cơ quan Nhà nước. TÀI LIỆU THAM KHẢO [1] Công bố sáp nhập ngân hàng Đại Á vào HDBank, Tạp chí Diễn đàn Doanh nghiệp, xem tại: https://enternews.vn/cong-bo-sap-nhap-ngan-hang-dai-a-vao-hdbank-19670.html [2] Hồng Phúc, Doanh nghiệp chiếm hơn 41% thị phần ngành kem sẽ được sáp nhập vào Kido, báo Đầu tư, xem tại: https://baodautu.vn/doanh-nghiep-chiem-hon-41-thi-phan-nganh- kem-se-duoc-sap-nhap-vao-kido-d122877.html [3] Thiên Ngân, HDBank - 30 năm tự hào hành trình vươn ra biển lớn, báo Công an Thành phố Hồ Chí Minh, xem tại: hanh-trinh-vuon-ra-bien-lon_85775.htm

File đính kèm:

thuc_trang_hoat_dong_sap_nhap_doanh_nghiep_tai_viet_nam.pdf

thuc_trang_hoat_dong_sap_nhap_doanh_nghiep_tai_viet_nam.pdf