Phương pháp sự kiện trong nghiên cứu định lượng

Sử dụng các mô hình ước lượng và phổ biến nhất là mô hình thị

trường, các nghiên cứu sự kiện đo lường lợi nhuận bất thường để đưa

ra kết luận về mức độ tác động của sự kiện được nghiên cứu đến hoạt

động của doanh nghiệp và thị trường. Dù đã xuất hiện khá lâu và có

nhiều nghiên cứu đã sử dụng phương pháp sự kiện ở nước ngoài nhưng

ở Việt Nam, các nghiên cứu vận dụng phương pháp này và được đăng

tải trên các tạp chí uy tín còn ít. Mục đích của bài viết này nhằm tổng

quan các nghiên cứu sử dụng phương pháp nghiên cứu sự kiện, giới

thiệu một số nội dung cơ bản về phương pháp, các lưu ý và khả năng

ứng dụng nghiên cứu sự kiện hiện nay. Hi vọng rằng bài viết có thể

giúp cho những nhà nghiên cứu, các sinh viên, học viên hiểu hơn về

phương pháp sự kiện và vận dụng phương pháp này một cách hiệu quả

trong nghiên cứu.

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Trang 8

Tóm tắt nội dung tài liệu: Phương pháp sự kiện trong nghiên cứu định lượng

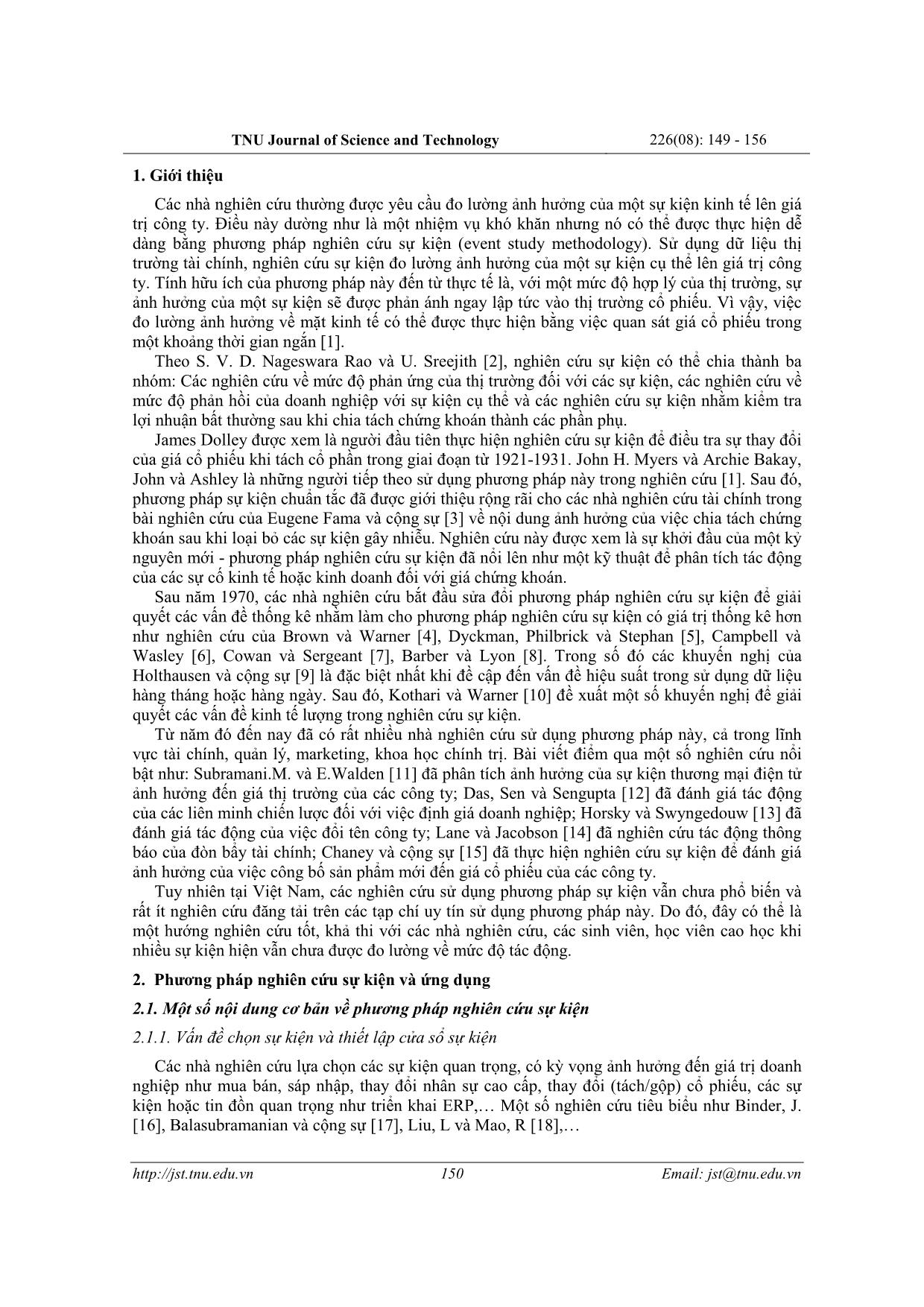

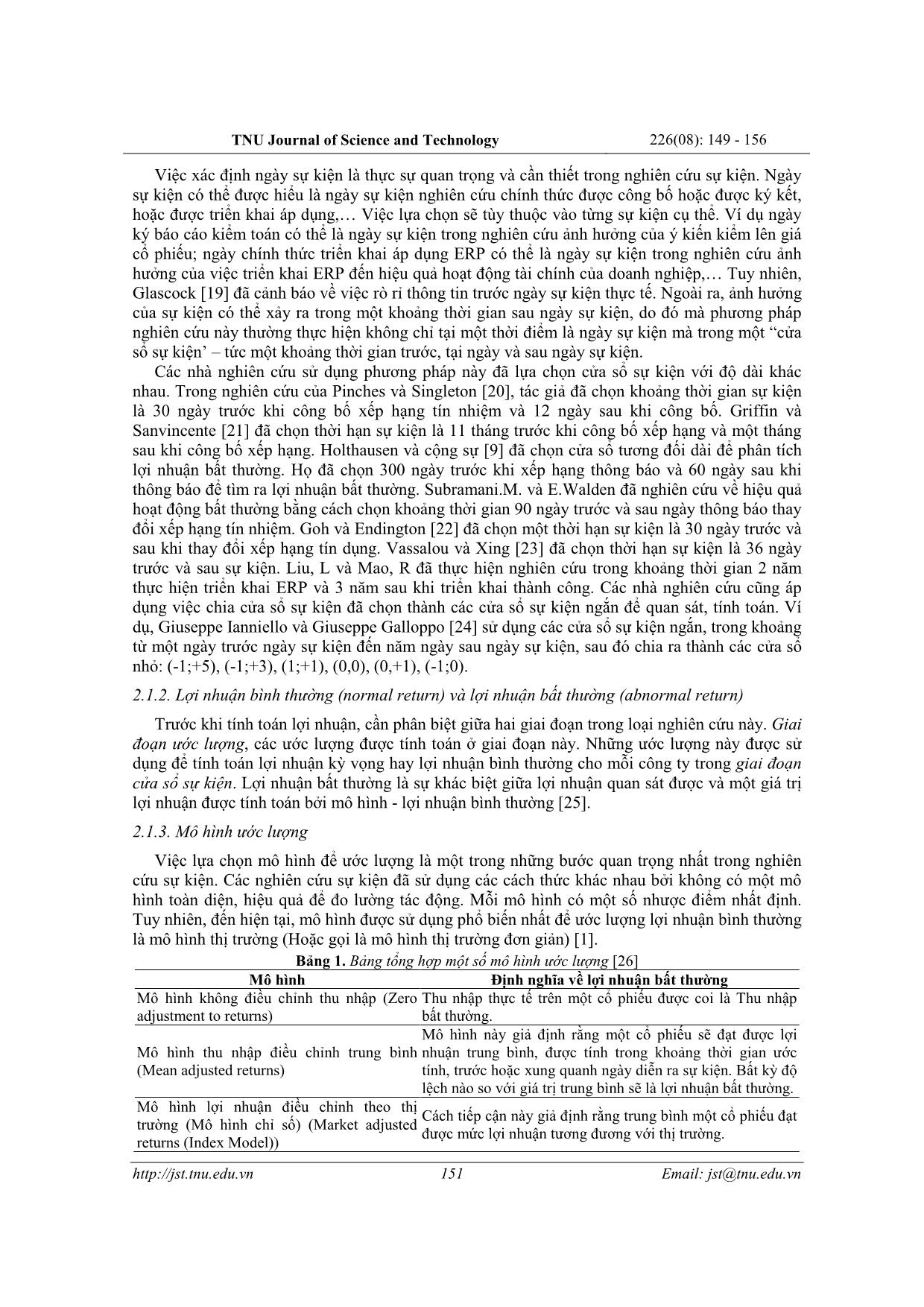

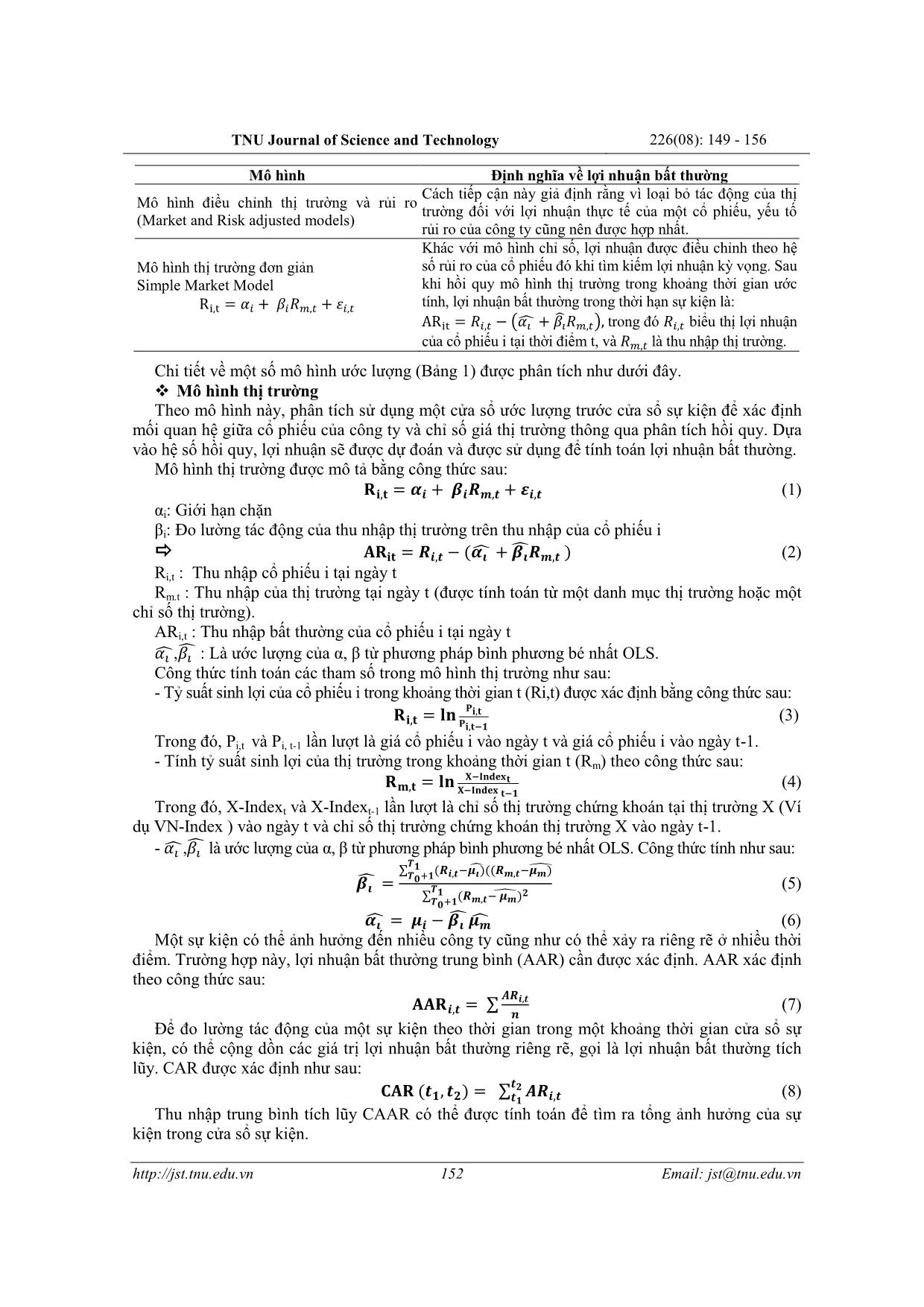

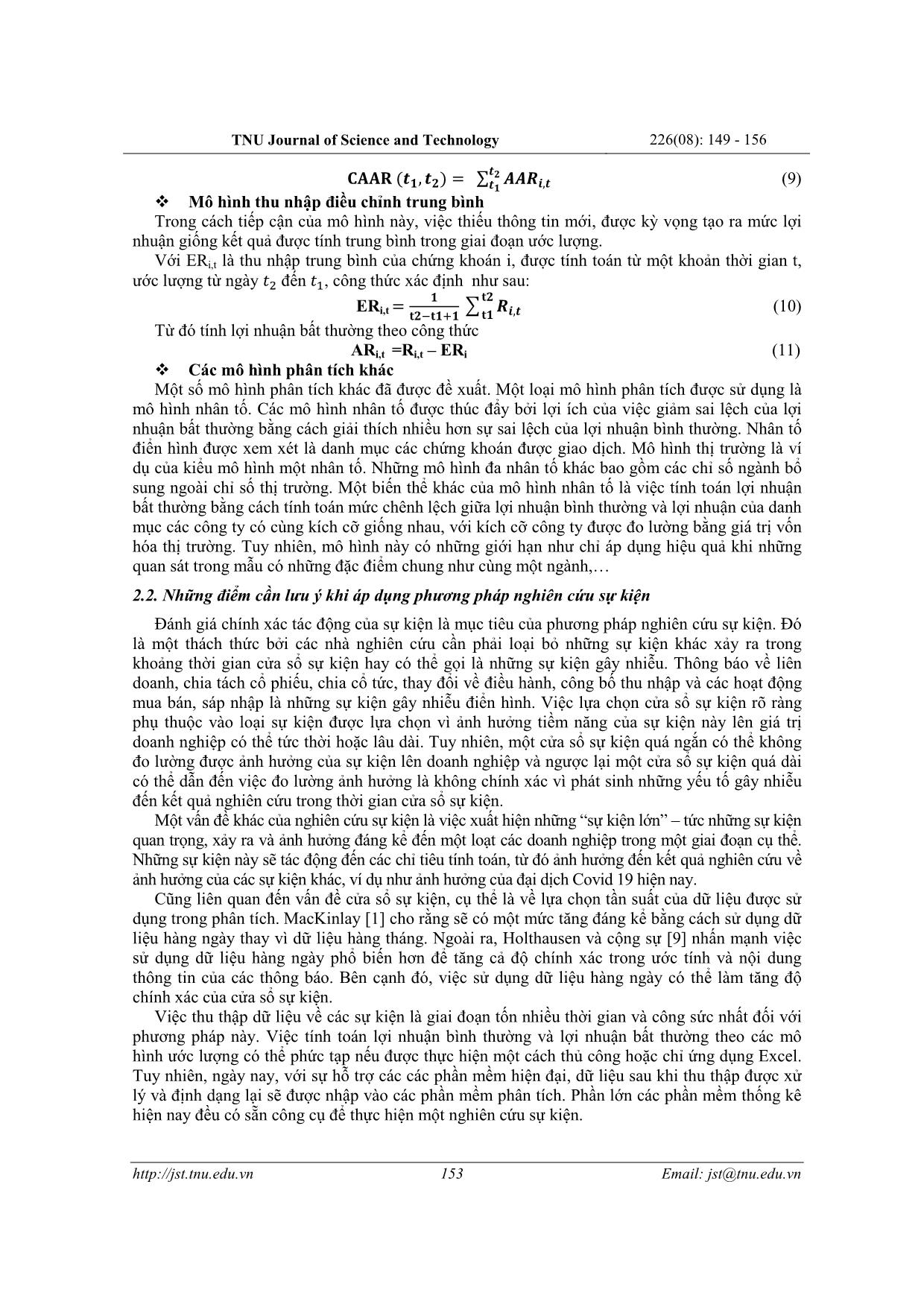

ạn như chỉ áp dụng hiệu quả khi những quan sát trong mẫu có những đặc điểm chung như cùng một ngành, 2.2. Những điểm cần lưu ý khi áp dụng phương pháp nghiên cứu sự kiện Đánh giá chính xác tác động của sự kiện là mục tiêu của phương pháp nghiên cứu sự kiện. Đó là một thách thức bởi các nhà nghiên cứu cần phải loại bỏ những sự kiện khác xảy ra trong khoảng thời gian cửa sổ sự kiện hay có thể gọi là những sự kiện gây nhiễu. Thông báo về liên doanh, chia tách cổ phiếu, chia cổ tức, thay đổi về điều hành, công bố thu nhập và các hoạt động mua bán, sáp nhập là những sự kiện gây nhiễu điển hình. Việc lựa chọn cửa sổ sự kiện rõ ràng phụ thuộc vào loại sự kiện được lựa chọn vì ảnh hưởng tiềm năng của sự kiện này lên giá trị doanh nghiệp có thể tức thời hoặc lâu dài. Tuy nhiên, một cửa sổ sự kiện quá ngắn có thể không đo lường được ảnh hưởng của sự kiện lên doanh nghiệp và ngược lại một cửa sổ sự kiện quá dài có thể dẫn đến việc đo lường ảnh hưởng là không chính xác vì phát sinh những yếu tố gây nhiễu đến kết quả nghiên cứu trong thời gian cửa sổ sự kiện. Một vấn đề khác của nghiên cứu sự kiện là việc xuất hiện những “sự kiện lớn” – tức những sự kiện quan trọng, xảy ra và ảnh hưởng đáng kể đến một loạt các doanh nghiệp trong một giai đoạn cụ thể. Những sự kiện này sẽ tác động đến các chỉ tiêu tính toán, từ đó ảnh hưởng đến kết quả nghiên cứu về ảnh hưởng của các sự kiện khác, ví dụ như ảnh hưởng của đại dịch Covid 19 hiện nay. Cũng liên quan đến vấn đề cửa sổ sự kiện, cụ thể là về lựa chọn tần suất của dữ liệu được sử dụng trong phân tích. MacKinlay [1] cho rằng sẽ có một mức tăng đáng kể bằng cách sử dụng dữ liệu hàng ngày thay vì dữ liệu hàng tháng. Ngoài ra, Holthausen và cộng sự [9] nhấn mạnh việc sử dụng dữ liệu hàng ngày phổ biến hơn để tăng cả độ chính xác trong ước tính và nội dung thông tin của các thông báo. Bên cạnh đó, việc sử dụng dữ liệu hàng ngày có thể làm tăng độ chính xác của cửa sổ sự kiện. Việc thu thập dữ liệu về các sự kiện là giai đoạn tốn nhiều thời gian và công sức nhất đối với phương pháp này. Việc tính toán lợi nhuận bình thường và lợi nhuận bất thường theo các mô hình ước lượng có thể phức tạp nếu được thực hiện một cách thủ công hoặc chỉ ứng dụng Excel. Tuy nhiên, ngày nay, với sự hỗ trợ các các phần mềm hiện đại, dữ liệu sau khi thu thập được xử lý và định dạng lại sẽ được nhập vào các phần mềm phân tích. Phần lớn các phần mềm thống kê hiện nay đều có sẵn công cụ để thực hiện một nghiên cứu sự kiện. TNU Journal of Science and Technology 226(08): 149 - 156 154 Email: jst@tnu.edu.vn 2.3. Khả năng ứng dụng nghiên cứu sự kiện trong điều kiện hiện nay Phương pháp sự kiện được sử dụng trong các nghiên cứu định lượng như là một cách thức để đo lường mức độ phản ứng trước các sự kiện quan trọng của thị trường hoặc doanh nghiệp. Vượt ra khỏi lĩnh vực tài chính ban đầu, nghiên cứu sự kiện được áp dụng trong nhiều những lĩnh vực khác như marketing, kế toán, khoa học chính trị, và dần được phổ biến ở nhiều nơi. Điều này được minh chứng thông qua một loạt các bài báo đã công bố. Các nghiên cứu này được thực hiện ở nhiều quốc gia và vùng lãnh thổ trên thế giới và đã được đăng tải trên các tạp chí uy tín về tài chính. Một số nghiên cứu đã sử dụng phương pháp sự kiện có thể điểm qua như: Daniel L.Thornton [27] nghiên cứu điều tra hiệu quả của việc nới lỏng định lượng (QE) ở Mỹ, được đăng tải trên Tạp chí kinh tế vĩ mô (Journal of Macroeconomics) năm 2017. Nader Elsayed, Sameh Ammar và Ghassan H. Mardini [28] đo lường tác động của trải nghiệm sử dụng ERP và báo cáo bộ phận về hiệu quả hoạt động của công ty tại Anh, được đăng tải trên tạp chí Hệ thống thông tin doanh nghiêp (Enterprise Information Systems) năm 2019. Kamphol Panyagometh [29] đo lường ảnh hưởng của sự kiện đại dịch COVID-19 lên sàn giao dịch chứng khoán của Thái Lan đăng tải trên Tạp chí kinh tế (Economies) năm 2020. Kim J.Heydena và Thomas Heydenb [30] nghiên cứu về phản phản ứng thị trường ngắn hạn của chứng khoán Hoa Kỳ và châu Âu trong thời gian đầu của đại dịch COVID-19, được đăng tải trên Tạp chí nghiên cứu tài chính (Finance Research Letters) vào tháng 1 năm 2021. Dharen Kumar Pandey và Vineeta Kumari [31] nghiên cứu về phản ứng của các thị trường chứng khoán phát triển và mới nổi đối với sự bùng phát đại dịch COVID-19 năm 2019, được đăng tải trên Tạp chí quốc tế về kinh tế và tài chính (International Review of Economics & Finance) năm 2021. 3. Kết luận Phương pháp sự kiện sử dụng phương thức đo lường lợi nhuận bất thường phát sinh từ các sự kiện. Thông qua giá trị lợi nhuận bất thường, các nhà nghiên cứu có thể ước lượng về mức độ phản ứng của thị trường qua sự thay đổi giá cổ phiếu hoặc đo lường sự thay đổi hiệu quả hoạt động của doanh nghiệp khi xảy ra các sự kiện quan trọng. Đây là mối quan tâm của các nhà đầu tư, nhà quản trị và cả chủ sở hữu doanh nghiệp bởi kết quả của các nghiên cứu sự kiện có thể là cơ sở để các nhà đầu tư tham chiếu khi thực hiện các giao dịch mua, bán chứng khoán, hoặc là cơ sở để chủ sở hữu doanh nghiệp đưa ra quyết định triển khai một chương trình, dự án quan trọng, Dù có một số hạn chế trong việc áp dụng như khó khăn trong xác định ngày sự kiện hoặc ảnh hưởng từ những sự kiện gây nhiễu,... nhưng với sự hỗ trợ của các phần mềm thống kê, phương pháp sự kiện rõ ràng là một cách tiếp cận tốt để thực hiện định lượng các ảnh hưởng (nếu có) xảy ra. Trong tương lai, khi nguồn dữ liệu sử dụng cho phương pháp sự kiện được lưu trữ, truy cập nhanh chóng và chính xác hơn, các nghiên cứu sự kiện có thể trở nên phổ biến hơn và trở thành công cụ đắt lực, phục vụ nghiên cứu sâu và rộng hơn ở nhiều lĩnh vực, từ kế toán, tài chính, marketing, khoa học, chính trị,... TÀI LIỆU THAM KHẢO/ REFERENCES [1] A. C. MacKinlay, “Event studies in economics and finance,” Journal of Economic Literature, vol. 35, no. 1, pp. 13-39, 1997. [Online serial]. Available: MacKinlay_1997.pdf. [Accessed Jan. 1, 2021]. [2] S. V. D. Nageswara Rao and U. Sreejith, “Event study methodology: a critical review,” The Macrotheme Review, vol. 3, no. 1, pp. 40-53, 2014. [Online serial]. Available: https://macrotheme.com/yahoo_site _admin/assets/docs/3MR31ASr.1334942.pdf/. [Accessed Jan. 10, 2021]. [3] E. Fama, L. Fisher, M. Jensen, and R. Roll, “The adjustment of stock prices to new information,” International Economics Review, vol. 10, no. 1, pp. 1-21, 1969. [Abstract]. Available: Jstor, https://www .jstor.org/stable/2525569?seq=1 /. [Accessed Jan. 12, 2021]. TNU Journal of Science and Technology 226(08): 149 - 156 155 Email: jst@tnu.edu.vn [4] S. J. Brown and J. B. Warner, “Using daily stock returns: The case of event studies,” Journal of Financial Economics, vol. 14, no. 1, pp. 3-31, 1985. [Online serial]. Available: [Accessed Jan. 13, 2021]. [5] T. Dyckman, D. Philbrick, and J. Stephan, “A comparison of event study methodologies using daily stock returns: A simulation approach,” Journal of Accounting Research, vol. 22, no. 1, pp. 1-30, 1984. [Abstract]. Available: Jstor, https://www.jstor.org/stable/2490855?seq=1/.[Accessed Jan. 14, 2021]. [6] C. J. Campbell and C. E. Wasley, “Measuring security price performance using daily NASDAQ returns,” Journal of Financial Economics, vol. 33, no. 1, pp. 73-92, 1983. [Abstract]. Available: Sciencedirect, https://www.sciencedirect.com/science/article/abs/pii/0304405X93900257/. [Accessed Jan. 20, 2021]. [7] A. R. Cowan and A. M. A. Sergeant, “Trading frequency and event study test specification,” Journal of Banking & Finance, vol. 20, no. 10, pp. 1731-1757, 1996. [Abstract]. Available: Sciencedirect, https://www.sciencedirect.com/science/article/abs/pii/S0378426696000210/. [Accessed Jan. 20, 2021]. [8] B. M. Barber and J. D. Lyon, “Detecting long-run abnormal stock returns: The empirical power and specification of test statistics,” Journal of Financial Economics, vol. 43, no. 3, pp. 341-372, 1997. [Abstract]. Available: Sciencedirect, https://www.sciencedirect.com/science/article/abs/pii/S0304405X96008902/. [Accessed Jan. 22, 2021]. [9] R. W. Holthausen and R. W. Leftwich, “The effect of bond rating changes on common stock prices,” Journal of Financial Economics, vol. 17, pp. 57-89, 1986. [Abstract]. Available: Wiley Online Library, https://onlinelibrary.wiley.com/. [Accessed Jan. 12, 2021]. [10] S. Kothari and J. Warner, “Handbook of corporate finance: empirical corporate finance,” 1st ed., North Holland, 2005. [E-book] Available: https://edisciplinas.usp.br/pluginfile.php/2780839/mod_resource/ content/2/Handbook%20of%20Corporate%20Finance_ECKBO_vol_1.pdf/. [Accessed Jan. 15, 2021]. [11] M. Subramani and E. Walden, “The impact of E-commerce announcements on the market value of firms,” Information System Research, vol. 12, no. 2, pp. 135-154, 2001. [Abstract]. Available: Jstor, https://www.jstor.org/stable/23011076/. [Accessed Jan. 15, 2021]. [12] S. R. Das, P. K. Sen, and S. Sengupta, “Impact of strategic alliances on firm valuation,” Academy of Management Journal, vol. 41, no. 1 , pp. 27-41, 1998. [Abstract]. Available: Academy of Management Journal, https://journals.aom.org/doi/abs/10.5465/256895/. [Accessed Jan. 16, 2021]. [13] D. Horsky and P. Swyngedouw, “Does It Pay to Change Your Company’s Name? A Stock Market Perspective,” Marketing Science , vol. 6, no. 4, pp. 320-335, 1987. [Abstract]. Available: Academy of Management Journal, https://pubsonline.informs.org/doi/abs/10.1287/mksc.6.4.320/. [Accessed Jan. 16, 2021]. [14] V. Lane and R. Jacobson, “Stock market reactions to brand extensions announcements: the effect of brand attitude and familiarity,” Journal of Marketing, vol. 59, no. 1, pp. 63-77, 1995. [Abstract]. Available: Journal of Marketing, https://journals.sagepub.com/doi/10.1177/002224299505900106/. [Accessed Jan. 10, 2021]. [15] P. K. Chaney, T. M. Devinney, and R. S. Winer, “The impact of new product introduction on the market value of firms,” Journal of Business, vol. 64, no. 4, pp. 573-610, 1991. [Abstract]. Available: Jstor, https://www.jstor.org/stable/2353294/. [Accessed Jan. 10, 2021]. [16] J. J. Binder, “The Event Study Methodology Since 1969,” Review of Quantitative Finance and Accounting, vol. 11, no. 2, pp. 111-137, 1998. [Online serial]. Available: https://www.researchgate.net /publication/5157403_The_Event_Study_Methodology_Since_1969. [Accessed Jan. 10, 2021]. [17] S. K. Balasubramanian, I. Mathur, and R. Thakur, “The impact of high-quality firm achievements on shareholder value: Focus on Malcolm Baldrige and J. D. Power and associates awards,” Journal of the Academy of Marketing Science, vol. 33, no. 4, pp. 413-422, 2005. [Abstract]. Available: SpingerLink, https://link.springer.com/article/10.1023/A:1008295500105/. [Accessed Jan. 25, 2021]. [18] L. Liu and R. Mao, “The impact of enterprise resource planning systems on firm performance: an empirical analysis of Chinese chemical firms,” presented at Research and Practical Issues of Enterprise Information Systems II, Beijing, China, 2007. [Online serial]. Available: https://link.springer.com/. [Accessed Jan. 1, 2021]. [19] J. L. Glascock, W. N. Davidson, III and G. V. Henderson, Jr, “Announcement Effects of Moody's Bond Rating Changes on Equity Returns,” Quarterly Journal of Business and Economics, vol. 26, pp. 67-78, 1987. [Abstract]. Available: Jstor, https://www.jstor.org/stable/40472883/. [Accessed Jan. 2, 2021]. TNU Journal of Science and Technology 226(08): 149 - 156 156 Email: jst@tnu.edu.vn [20] G. E. Pinches and J. C. Singleton, “The adjustment of stock prices to bond rating changes,” Journal of Finance, vol. 33, pp. 29-44, 1978. [Abstract]. Available: Jstor, https://www.jstor.org/stable/2326348/. [Accessed Jan. 12, 2021]. [21] P. Griffina and A. Sanvicente, “Common stock returns and rating changes: A methodological comparison,” Journal of Finance, vol. 47, pp. 733-752, 1982. [Abstract]. Available: Jstor, https://www.jstor.org/stable/2327120?seq=1/. [Accessed Jan. 12, 2021]. [22] C. G. Jeremy and L. H. Ederington, “Is a Bond Rating Downgrade Bad News, Good News, or No News for Stockholders?” The Journal of Finance, vol. 48, no. 5, pp. 2001-2008, 1993. [Abstract]. Available: Sciencedirect, https://www.sciencedirect.com/science/article/abs/pii/0304405X86900061/. [Accessed Jan. 12, 2021]. [23] M. Vassalou and Y. Xing, “Default Risk in Equity Returns,” Journal of Finance, vol. 59, pp. 831-868, 2004. [Online serial]. Available: https://onlinelibrary.wiley.com/doi/full/10.1111/j.1540- 6261.2004.00650. [Accessed Jan. 1, 2021]. [24] G. Ianniello and G. Galloppo, “Stock market reaction to auditor opinions – Italian evidence,” Managerial Auditing Journal, vol. 30, no. 6/7, 2015. [Online serial]. Available: https://www.emerald.com/. [Accessed Jan. 1, 2021]. [25] G. V. Henderson, Jr, “Problems và solutions in conducting event studies,” The Journal of risk and insurance, vol. 57, no. 2, pp. 282-306, 2000. [Online serial]. Available: https://www.thefreelibrary.com/Problems+and+solutions+in+conducting+event+studies.-a09154803/. [Accessed Jan. 1, 2021]. [26] U. Basdas and A. Oran, “Event studies in Turkey,” Borsa Istanbul Review, vol. 14, no. 3, pp. 167-188, 2014. [Online serial]. Available: https://www.sciencedirect.com/science/article/pii/S2214845014000271. [Accessed Jan. 16, 2021]. [27] D. L. Thornton, “Effectiveness of QE: An assessment of event-study evidence’,’ Journal of Macroeconomics, vol. 52, pp. 56-74, 2017. [Online serial]. Available: https://www.sciencedirect.com/science/article/abs/pii/S0164070417300939/. [Accessed Jan. 16, 2021]. [28] N. Elsayed, S. Ammar, and G. H. Mardini, “The impact of ERP utilisation experience and segmental reporting on corporate performance in the UK context,” Enterprise Information Systems, pp. 61-86, 2019. [Online serial]. Available: https://www.tandfonline.com/doi/full/10.1080/17517575.2019.1706192. [Accessed Jan. 16, 2021]. [29] K. Panyagometh, “The Effects of Pandemic Event on the Stock Exchange of Thailand,” Economies, vol. 8, pp. 1-21, 2020. [Online serial]. Available: https://www.mdpi.com/2227-7099/8/4/90/htm/. [Accessed Jan. 16, 2021]. [30] K. J. Heydena and T. Heydenb, “Market reactions to the arrival and containment of COVID-19: An event study,” Finance Research Letters, vol. 38, pp. 1-18, 2021. [Abstract]. Available: sciencedirect, https://www.sciencedirect.com/science/article/abs/pii/S1544612320306711/. [Accessed Jan.12, 2021]. [31] D. K. Pandey and V. Kumari, “Event study on the reaction of the developed and emerging stock markets to the 2019-nCoV outbreak,” International Review of Economics & Finance, vol. 71(C), pp. 467-483, 2021. [Online serial]. Available: https://www.ncbi.nlm.nih.gov/pmc/articles/PMC7521415//. [Accessed Jan. 12, 2021].

File đính kèm:

phuong_phap_su_kien_trong_nghien_cuu_dinh_luong.pdf

phuong_phap_su_kien_trong_nghien_cuu_dinh_luong.pdf