Bài giảng Lập và phân tích dự án cho kỹ sư - Chương 7: Quy hoạch nguồn vốn và lựa chọn tập dự án đầu tư - Nguyễn Ngọc Bình Phương

Nguồn vốn

Vốn vay nợ – là nguồn vốn thu được

từ các khoản vay hoặc phát hành trái

phiếu

Vốn cổ phần – là nguồn vốn thu

được từ việc phát hành cổ phiếu

hoặc là vốn của chính người chủ

công ty (tư nhân hoặc TNHH)

Lợi nhuận giữ lại – là lợi nhuận

không đem phân phối cho các cổ

đông mà để mở rộng đầu tư

Nguồn vốn để đầu tư của công ty gồm các nh

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Trang 8

Trang 9

Trang 10

Tải về để xem bản đầy đủ

Bạn đang xem 10 trang mẫu của tài liệu "Bài giảng Lập và phân tích dự án cho kỹ sư - Chương 7: Quy hoạch nguồn vốn và lựa chọn tập dự án đầu tư - Nguyễn Ngọc Bình Phương", để tải tài liệu gốc về máy hãy click vào nút Download ở trên

Tóm tắt nội dung tài liệu: Bài giảng Lập và phân tích dự án cho kỹ sư - Chương 7: Quy hoạch nguồn vốn và lựa chọn tập dự án đầu tư - Nguyễn Ngọc Bình Phương

Chương 7

QUY HOẠCH NGUỒN VỐN

VÀ LỰA CHỌN TẬP DỰ ÁN ĐẦU TƯ

Th.S. Nguyễn Ngọc Bình Phương

nnbphuong@hcmut.edu.vn

Khoa Quản lý Công nghiệp

Đại học Bách Khoa - TPHCM

Nội dung

1. Nguồn vốn

2. Chi phí sử dụng vốn

3. Suất thu lợi tối thiểu chấp nhận được

4. Lựa chọn tập dự án đầu tư

Lưu ý: Không học “Sử dụng toán quy hoạch để lựa chọn tập dự

án” và “Một số vấn đề trong thực tiễn sử dụng vốn đầu tư”

2

Nguồn vốn

Nguồnvốn để đầutư củacôngtygồm các nhóm chính:

Vốn vay nợ

Vốnvaynợ –lànguồnvốnthuđược

(Debt

từ các khoảnvayhoặc phát hành trái

Capital/ phiếu

Financing)

Vốncổ phần –lànguồnvốnthu

đượctừ việc phát hành cổ phiếu

Vốn chủ sở hoặclàvốncủa chính ngườichủ

hữu/cổ đông công ty (tư nhân hoặc TNHH)

(Equity

Lợinhuậngiữ lại –làlợi nhuận

Capital/

không đem phân phốichocáccổ

Financing) đông mà để mở rộng đầutư

3

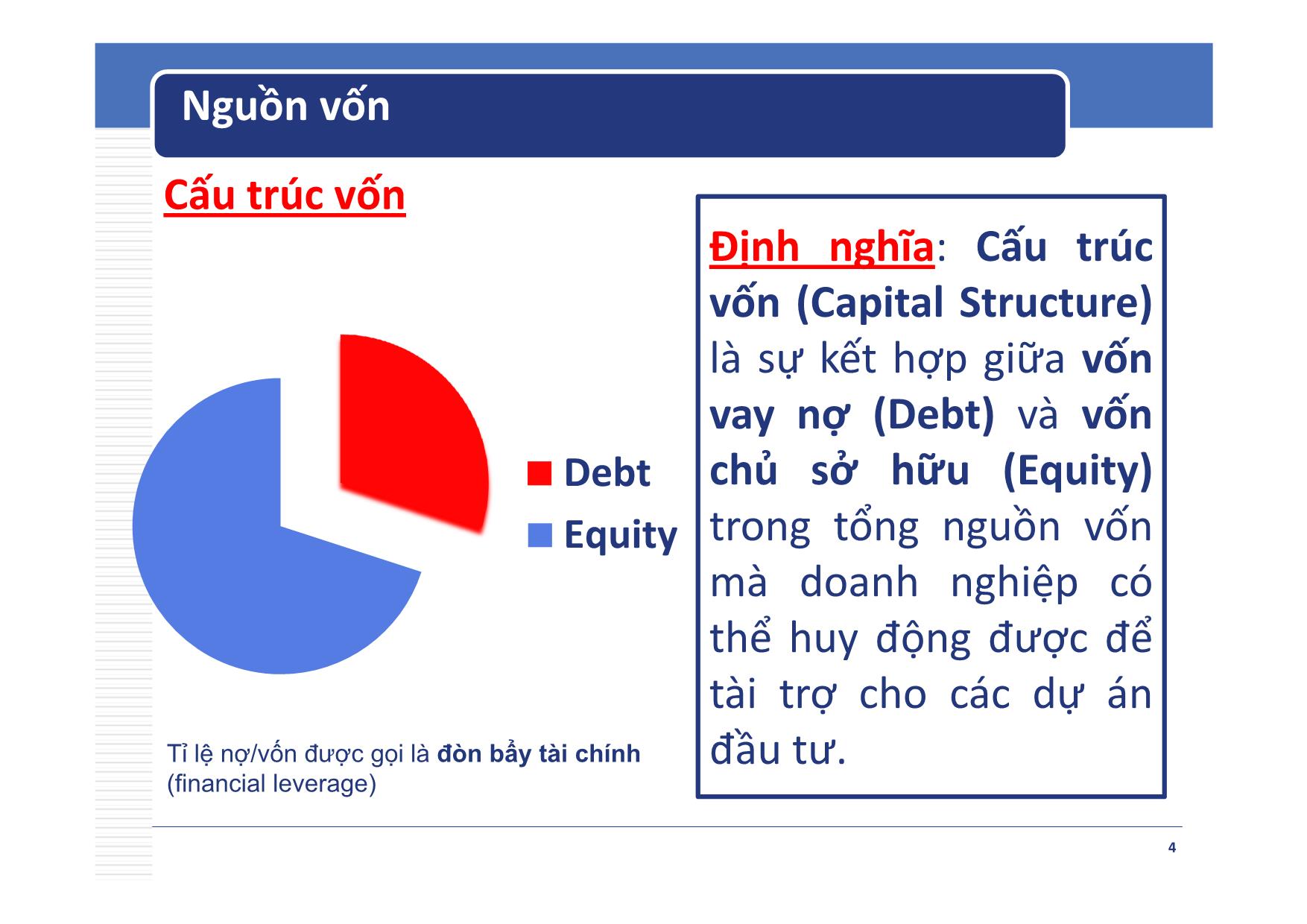

Nguồn vốn

Cấutrúcvốn

Định nghĩa: Cấutrúc

vốn(CapitalStructure)

là sự kếthợpgiữa vốn

vay nợ (Debt) và vốn

Debt chủ sở hữu(Equity)

Equity trong tổng nguồnvốn

mà doanh nghiệpcó

thể huy động được để

tài trợ cho các dự án

Tỉ lệ nợ/vốn được gọi là đòn bẩy tài chính đầutư.

(financial leverage)

4

Nguồn vốn

Cấutrúcvốn

Vốnvaynợ (Debt)

Khi doanh nghiệpvaynợđểtài trợ cho dự án

đầutư, doanh nghiệpphải cam kếttrả mộtsố

tiềnnhất định trong tương lai (bao gồmlãivà

vốngốc).

Vốnchủ sở hữu (Equity)

Khi doanh nghiệpsử dụng vốnchủ sở hữu để

tài trợ cho dự án đầutư, doanh nghiệpsẽđược

quyền hưởng toàn bộ lợinhuậncònlạisaukhi

đãtrả hếtnợ và lãi.

5

Nguồn vốn

Vốnvaynợ

Bao gồm trái phiếu (bonds),

khoản vay (loans), khoản vay có

thế chấp (mortgages).

Doanh nghiệp phảitrả lãi và vốn

gốc theo mộtlịch trả nợ cụ thể

do 2 bên thỏathuận.

Ngườichovaychỉ nhậnlãivàvốn

gốc, mà không trựctiếpchịurủi

ro kinh doanh và không được

chia lợi nhuận do dự án đầutư

mang lại.

6

Nguồn vốn

Vốnvaynợ

Trái phiếu (hay trái khoán)

9Là mộtchứng nhậnnghĩavụ nợ củangườipháthành

phảitrả cho ngườisở hữu trái phiếu(tráichủ) đốivới

mộtkhoảntiềncụ thể (mệnh giá của trái phiếu),

trong mộtthờigianxácđịnh và vớimộtlợitứcquy

định trên trái phiếu.

9Trái phiếucóđộ rủiro

thấp và mứclãithấp.

7

Nguồn vốn

Vốnvaynợ

Ưu điểmcủaviệcsử dụng vốnvaynợ?

Không ảnh hưởng đến quyềnsở hữu củacáccổ

đông.

Giúp giảmgánhnặng thuế do tiềntrả lãi vay

đượctrừ vào thu nhậpchịuthuế.

Chi phí sử dụng vốnvaynợ rẻ hơnchiphísử

dụng vốnchủ sở hữu –haynóiđơngiản, lãi suất

ngân hàng hoặctráiphiếuthấphơnlãisuấtkỳ vọng

của nhà đầutư.

8

Nguồn vốn

Vốnvaynợ

Nhược điểmcủaviệcsử dụng vốnvaynợ?

Nợ có thể trở thành gánh nặng

cho doanh nghiệptrongtrường

hợp tình hình kinh doanh khó khăn.

Không phảibấtkỳ công ty nào

cũng dễ dàng huy động đượcvốn

vay.Những công ty mớithànhlập

và không có uy tín sẽ khó vay vốn.

9

Nguồn vốn

Vốnchủ sở hữu

Lợi nhuận giữ lại (Retained earnings)

+

Cổ phần ưu đãi (Preferred stock)

+

Cổ phần thường/phổ thông (Common stock)

10

Nguồn vốn

Vốnchủ sở hữu

Lợi nhuậngiữ lại

9 Là loạilợi nhuận sau thuế không đem phân phốicho

các cổđông mà để mở rộng đầutư .

9 Một doanh nghiệpkinhdoanhhiệuquả thông qua

tiềnlãicổ phầnvàsự tăng lên củagiátrị cổ phiếu.

9 Sự tăng lên củagiátrị cổ phiếuphụ thuộcvào:mức

lãi trên mộtcổ phần(Earning Per Share - EPS)vàtiềm

năng phát triểncủacôngty.

EPS =(Lãicổphầnhàngnăm+Lợi nhuậngiữlại) / (Sốcổphần)

11

Nguồn vốn

Vốnchủ sở hữu

Cổ phần

Cổ phiếuthường

Là chứng chỉ xác nhận quyềnsở hữu củacổđông đốivới

doanh nghiệpvàxácnhận cho phép cổđông đượchưởng

các quyềnlợi thông thường trong doanh nghiệp.

Phát hành đầutiênvàmãnhạncuốicùng(được quyền

ưutiênmuacổ phiếumới, chỉ nhậnlợinhuậncònlạisau

khi đãtrả cho chủ nợ và cho cổđông ưu đãi)

Có độ rủirolớnnhất&hưởng lãi không giớihạn (có thu

nhậpphụ thuộcvàohoạt động kinh doanh củadoanh

nghiệp)

Không có thờihạnhoàntrả (do không phảilàkhoảnnợ)

12

Nguồn vốn

Vốnchủ sở hữu

Cổ phần

Cổ phiếu ưu đãi

Là chứng chỉ xác nhận quyền

sở hữu trong doanh nghiệp,

đồng thời cho phép ngườinắm

giữ loạicổ phiếunàyđược

hưởng mộtsố quyềnlợi ưu tiên

hơnsovớicổđông thường.

Đượcxemnhư mộtloạilai

ghép trung gian giữatráiphiếu

và cổ phiếuthường

13

Nguồn vốn

Vốnchủ sở hữu

Cổ phần

Cổ phiếu ưu đãi (tiếptheo)

Được nhậncổ tứctrước cổđông thường, cổ tức

đượcxácđịnh trướcvàthường bằng tỷ lệ %cố

định củamệnh giá hoặcbằng số tiềnnhất định in

trên cổ phiếu.

Khi giảithể,cóquyền ưu tiên thanh toán trước,

nhưng sau trái chủ.

Không được tham gia bầucử, ứng cử vào Hội

đồng Quảntrị và quyết định những vấn đề quan

trọng củacôngty.

14

Chi phí sử dụng vốn

Chi phí/giá sử dụng vốn (Cost of Capital) là mứclãisuất

làm cân bằng giá trị củacácnguồnvốnnhận đượcvàgiá

trị hiệntạicủa các khoảnphảichitrả trong tương lai:

�

�

� � �

���

Trong đó:

• P0: vốn (ròng) công ty nhận được tại t = 0

• C0: chi phí bảo hiểm, khai trương, phát hành tại t = 0

• Ct: chi phí ở thời đoạn t có liên quan đến nguồn vốn huy

động P0 (trả lãi, trả vốn gốc, trả cổ tức)

• i: chi phí sử dụng vốn của nguồn vốn

15

Chi phí sử dụng vốn

Chi phí sử dụng vốn(Cost

of Capital: WACC=R*) là

Cost of Debt

bình quân chi phí sử dụng

vốnCSHvàvốnvaynợ

Chi phí sử dụng vốnchủ

sở hữu (Cost of Equity:

Re) là chi phí cơ hộicủa Cost of Equity

việcsử dụng vốnCSH.

Chi phí sử dụng vốnvay

nợ (Cost of Debt: Rd) là

chi phí phảitrả cho chủ

nợ.

16

Chi phí sử dụng vốn

Chi phí sử dụng vốn

WACC (Weighted Average Cost of Capital): chi phí

sử dụng vốn bình quân (trung bình có trọng số)

Cd, Ce:tổng vốn vay nợ, tổng vốn chủ sở hữu

V (Value): tổng nguồn vốn (V = Cd + Ce)

Rd, Re: chi phí sử dụng vốn vay nợ và chi phí sử

dụng vốn chủ sở hữu

17

Chi phí sử dụng vốn

Chi phí sử dụng vốn vay nợ

� � � �

�

� �

9 Cs:nợ vay từ tổ chứctàichính

9 Cb:nợ vay từ trái phiếu

9 Cd:tổng vốnvaynợ (Cd = Cs + Cb)

9 Rs:CPSDVsau thuế củanợ vay từ tổ chứctàichính

9 Rb:CPSDVsau thuế củanợ vay từ trái phiếu

9 Lưu ý: CPSDV sau thuế =CPSDVtrướcthuế * (1-TR)

18

Chi phí sử dụng vốn

Chi phí sử dụng vốn vay nợ từ tổ chức tài chính

¾ RsBT:CPSDVtrướcthuế củanợ vay từ tổ chức

tài chính = lãi suấtthựctheonăm

Ví dụ 1: Công ty Tào Lao vay nợ từ ngân hàng 1 tỉđồng,

lãi suất20%/năm, ghép lãi theo quý. Nếuthuế suấtthuế

thu nhập doanh nghiệp là 25% thì CPSDV trướcthuế &

sau thuế mà doanh nghiệptrả cho khoảnnợ này là bao

nhiêu?

Giải:

4

Rs BT =[(1+20%/4) – 1] = 21%

Rs AT = 21% x (1 - 25%) = 16%

19

Chi phí sử dụng vốn

Chi phí sử dụng vốn vay nợ từ trái phiếu

¾ RbBT:CPSDVtrướcthuế củanợ vay từ trái phiếu

đượctínhbằng cách giảipt:

� � � �� � ��

P0 : Giá bán trái phiếu

C0 : Chi phí phát hành trái phiếu

F :mệnh giá trái phiếu(face value)

n :kỳ hạncủa trái phiếu

r :lãisuấtcamkết(lãisuấtthựctheonăm)

20

Chi phí sử dụng vốn

Chi phí sử dụng vốn vay nợ từ trái phiếu

Ví dụ 2: Công ty Tào Lao phát hành 1.000 trái phiếu,

mỗi trái phiếugiá1trđ.Lãitứchàngnăm là 80.000đ

(8%/năm), thờikỳđáo hạnlà10năm. Giả sử giá bán

trái phiếutạithời điểm phát hành là 1,2 trđ.

a) Tìm CPSDV của trái phiếutrướcthuế.

b) Tìm CPSDV củatráiphiếusauthuế,nếuthuế suất

thuế thu nhập doanh nghiệp là 25%.

Giải:

a) 1,2 = 0,08 * (P/A, Rb BT,10)+1*(P/F, Rb BT, 10)

Æ Rb BT =5%

b) Rb AT = RbBT * ( 1 - 25%) = 4%

21

Chi phí sử dụng vốn

Chi phí sử dụng vốn chủ sở hữu

1. Chi phí sử dụng vốncổ phầnthường Rc

(Cost of Common Stock)

2. Chi phí sử dụng vốncổ phần ưu đãi Rp

(Cost of Preferred Stock)

3. Chi phí sử dụng lợi nhuậngiữ lại Rr

(Cost of Retained Earnings)

Æ Chi phí sử dụng vốnchủ sở hữu Re

(Cost of Equity): bình quân của 3 chi phí Rc,

Rp và Rr

22

Chi phí sử dụng vốn

Chi phí sử dụng vốn cổ phần thường

Giả định cổ tức tăng trưởng đều hàng năm với tốc độ g

và nhà đầu tư không đầu cơ.

�

�

� �

DV1: cổ tức cổ phần thường ở năm thứ 1

P0: giá bán cổ phiếu thường ở năm 0

C0: chi phí phát hành cổ phiếu thường

g: tốc độ tăng trưởng cổ tức: g = b*R

��� ���

• b = tỷ lệ lợi nhuận giữ lại để tái đầu tư (= � �)

����

• R = suất thu lợi tái đầu tư

23

�

Chi phí sử dụng vốn �

� �

Chi phí sử dụng vốn cổ phần thường

Ví dụ 3: Công ty Tào Lao đang có 1 triệucổ phiếu đang lưu

hành. Công ty vừabáocáolợi nhuậnnămnaylà$2triệuvàsẽ

giữ lại40%lợinhuận để tái đầutư vào nămsau.Suấtsinhlợitái

đầutư của công ty là 16%. Cổ phiếu đang bán với giá $10. Tính

chi phí sử dụng vốncổ phầncủacôngty?

Giải:

Tốc độ phát triển(g)=b*R = 0,4*0,16 = 6,4%

Thu nhậpvàonăm sau = 2.000.000*(1 + 6,4%) = 2.128.000

Tổng cổ tứcvàonăm sau = 2.128.000*(1 – 0,4) = 1.276.800

Cổ tứctrênmộtcổ phiếuvàonămsau= 1.276.800/1.000.000 = 1,28

Chi phí sử dụng vốncổ phần = 1,28/10 + 6,4% = 19.2%

24

Chi phí sử dụng vốn

Chi phí sử dụng vốn cổ phần ưu đãi

∗

�

� �

• DV*: cổ tức cổ phần ưu đãi (đều hàng năm)

• P0: giá bán cổ phiếu ưu đãi

• C0: chi phí phát hành cổ phiếu ưu đãi

Ví dụ 4: Công ty Tào Lao phát hành cổ phiếu ưu đãi với

giá $100/cổ phiếuvàtrả cổ tức đềuhàngnămlà

$10,5. Nếu chi phí phát hành là $4/cổ phiếu, chi phí sử

dụng vốncổ phần ưu đãi là bao nhiêu?

Giải: Rp = 10,5 / (100 – 4) = 10,94%

25

Chi phí sử dụng vốn

Chi phí sử dụng lợi nhuận giữ lại

�

�

�

Trong đó:

• DV1: cổ tức cổ phần thường

• P0: giá bán cổ phiếu thường

• g: tốc độ tăng trưởng

Chi phí sử dụng lợi nhuận giữ lại = chi phí sử dụng vốn cổ

phần thường (với chi phí phát hành bằng 0). Nếu hết

nguồn lợi nhuận giữ lại thì công ty mới phát hành cổ

phiếu mới (tránh Rc cao)

26

Chi phí sử dụng vốn

Chi phí sử dụng vốn chủ sở hữu

• Chi phí sử dụng lợi nhuận giữ lại

�

� ÆChi phí sử dụng vốn chủ sở hữu

�

• Chi phí sử dụng vốn � � � �

cổ phần thường � � �

� � � �

�

� � C = vốn từ nguồn lợi nhuận giữ lại

• Chi phí sử dụng vốn r

Cc = vốn từ phát hành cổ phiếu thường

cổ phần ưu đãi C = vốn từ phát hành cổ phiếu ưu đãi

∗ p

Ce = vốn chủ sở hữu (= Cr + Cc + Cp)

�

� �

27

Chi phí sử dụng vốn

Chi phí sử dụng vốn

Ví dụ 5: Công ty Tào Lao có các thành phần vốn và chi

phí sử dụng tương ứng (sau thuế) cho ở bảng sau:

Nguồn vốnSố lượng Tỷ lệ Chi phí sử

(triệu Đ) dụng (%)

Vay ngân hàng 500 0,05 6,08

Trái phiếu 1.000 0,10 5,56

Cổ phần ưu đãi 1.500 0,15 10,00

Cổ phần thường 6.000 0,60 11,56

Lợi nhuận giữ lại 1.000 0,10 11,56

10.000 1,00

Tính WACC của công ty.

28

Chi phí sử dụng vốn

Chi phí sử dụng vốn

Giải:

Nguồn vốn Tỷ lệ Chi phí Chi phí có trọng

(1) (2) sử dụng số (4)=(2)*(3)

(3)

Vay ngân hàng 0,05 0,0608 0,00304

Trái phiếu 0,10 0,0556 0,00556

Cổ phần ưu đãi 0,15 0,1000 0,01500

Cổ phần thường 0,60 0,1156 0,06936

Lợi nhuận giữ lại 0,10 0,1156 0,01156

WACC = 0,10452

29

Suất thu lợi tối thiểu chấp nhận được

MARR là suấtchiếttínhi để tính PW củadự án

MARR là tiêu chuẩn để so sánh với IRR củadự án

Làm sao tính được MARR?

Æ Cách đơngiảnnhấtlàMARR = WACC. Tuy nhiên,

mỗidự án cụ thể có cách ướclượng MARR riêng do các

yếutốđặc thù sau:

- Độ rủirocủadự án

- Vùng dự án

- Cơ cấuthuế

- Các phương pháp huy động vốn

- Giá trị MARR của các công ty khác

30

Lựa chọn tập dự án đầu tư

z Các dự án độclập:Cóthể chọn nhiềuhơn1dự án trong

tậpcácdự án độclập, tuỳ theo nguồnngânsáchcủa

doanh nghiệp.

z Các bướcchọnlựatậpdự án:

1. Xác định các tậpdự án: có m cơ hội đầutư Æ có 2m -1tậpdự án

2. Sắp xếpcáctậpdự án tăng dầntheovốn đầutư ban đầu:

m

Ij (j = 1, 2 -1)

3. Xác định dòng tiềntệ cho từng tậpdự án: CFjt (t=0,nj)

4. Tính PW cho từng tậpdự án:

��

��� =�����(�/�,�,�)

���

5. Chọntậpdự án dựavàonguồnngânsáchB xác định:

≤

max{PWj, j < k} với Ik-1 B < Ik

31

Lựa chọn tập dự án đầu tư

Ví dụ: Xét các dự án độc lập A, B, C sau và lựa chọn tập dự

án đầu tư có lợi nhất nếu MARR = 15%. Nguồn ngân sách

của công ty cho việc đầu tư dự án là B = 27.000 trđ.

PA Đầu tư ban đầuLợi tức ròng Tuổi thọ (năm)

A 12.000 4.281 5

B 10.000 4.184 5

C 17.000 5.802 10

32

Lựa chọn tập dự án đầu tư

TT Tập dự án CF0 = -PCFt

1 B -10.000 4.184 1Æ5

2 A -12.000 4.281 1Æ5

3 C -17.000 5.802 1Æ10

4 AB -22.000 8.465 1Æ5

9.986 1Æ5

5 BC -27.000

5.802 6Æ10

10.083 1Æ5

6 AC -29.000

5.802 6Æ10

14.267 1Æ5

7 ABC -39.000

5.802 6Æ10

33

Lựa chọn tập dự án đầu tư

TT Tập dự án PPW Nhận xét

1 B 10.000 4.025

2 A 12.000 2.350 Có thể loại trước

3 C 17.000 12.120

4 AB 22.000 6.375 Có thể loại trước

Chọn tập này (ngân

5 BC 27.000 16.145

sách là 27.000)

6 AC 29.000 14.470 Có thể loại trước

7 ABC 39.000 18.495

34

Lựa chọn tập dự án đầu tư

Tập dự

TT P PW(Δ) IRR(Δ) Chấp nhận

án

00 0 - - -

1 B 10.000 4.025 > MARR Có

2 A 12.000 -1.675 < MARR Không

3 C 17.000 8.095 > MARR Có

4 AB 22.000 -5.745 < MARR Không

5 BC 27.000 4.025 > MARR Có

6 AC 29.000 -0.675 < MARR Không

7 ABC 39.000 2350 > MARR Có

35

HẾT CHƯƠNG 7

36File đính kèm:

bai_giang_lap_va_phan_tich_du_an_cho_ky_su_chuong_7_quy_hoac.pdf

bai_giang_lap_va_phan_tich_du_an_cho_ky_su_chuong_7_quy_hoac.pdf