Bài giảng Lập và phân tích dự án cho kỹ sư - Chương 5: Phân tích phương án theo các phương pháp khác - Nguyễn Ngọc Bình Phương

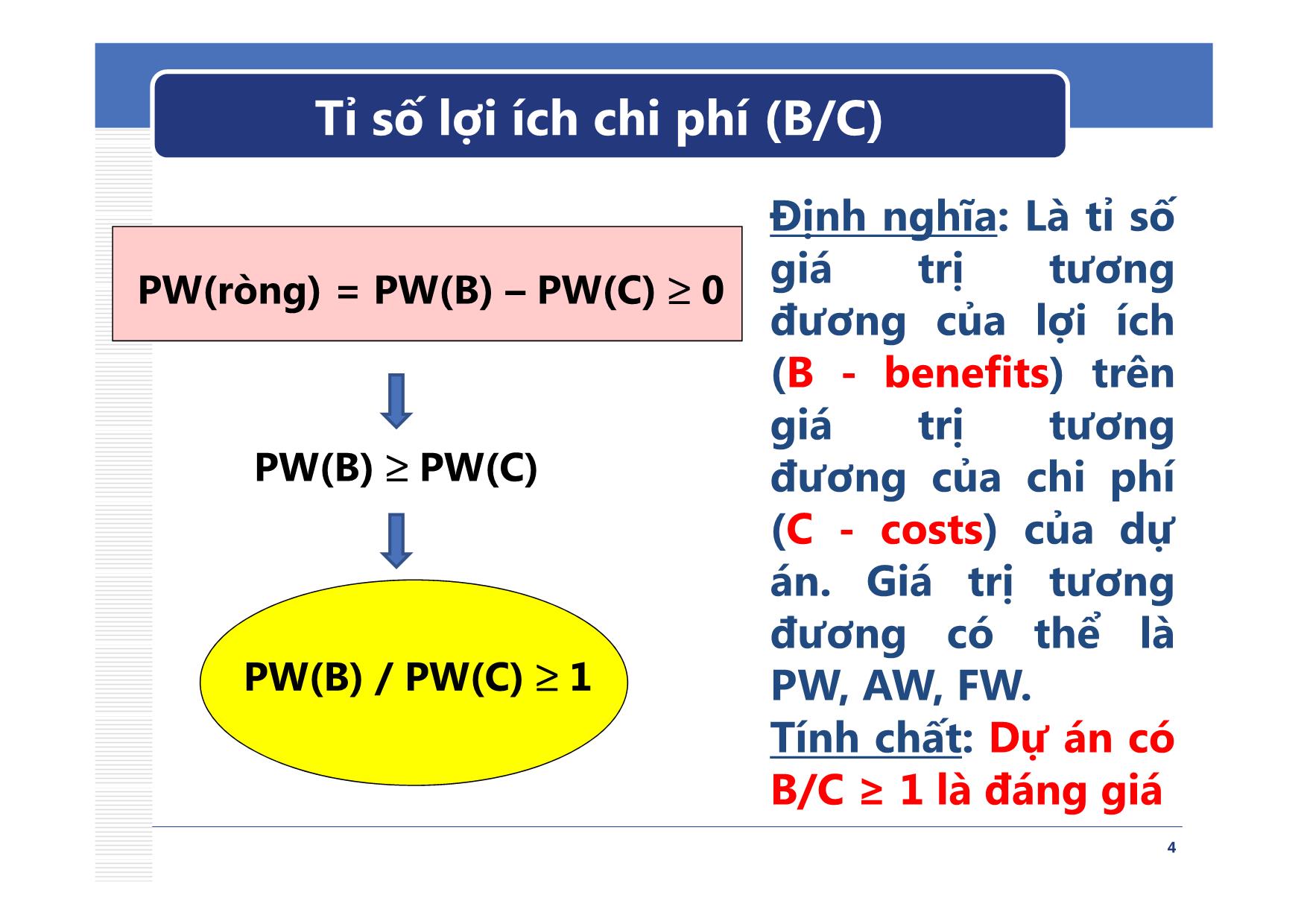

Định nghĩa: Là tỉ số

giá trị tương

đương của lợi ích

(B - benefits) trên

giá trị tương

đương của chi phí

(C - costs) của dự

án. Giá trị tương

đương có thể là

PW, AW, FW.

Tính chất: Dự án có

B/C ≥ 1 là đáng giá

PW(B) ≥ PW(C)

PW(ròng) = PW(B) – PW(C) ≥ 0

PW(B) / PW(C) ≥ 1

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Trang 8

Trang 9

Trang 10

Tải về để xem bản đầy đủ

Bạn đang xem 10 trang mẫu của tài liệu "Bài giảng Lập và phân tích dự án cho kỹ sư - Chương 5: Phân tích phương án theo các phương pháp khác - Nguyễn Ngọc Bình Phương", để tải tài liệu gốc về máy hãy click vào nút Download ở trên

Tóm tắt nội dung tài liệu: Bài giảng Lập và phân tích dự án cho kỹ sư - Chương 5: Phân tích phương án theo các phương pháp khác - Nguyễn Ngọc Bình Phương

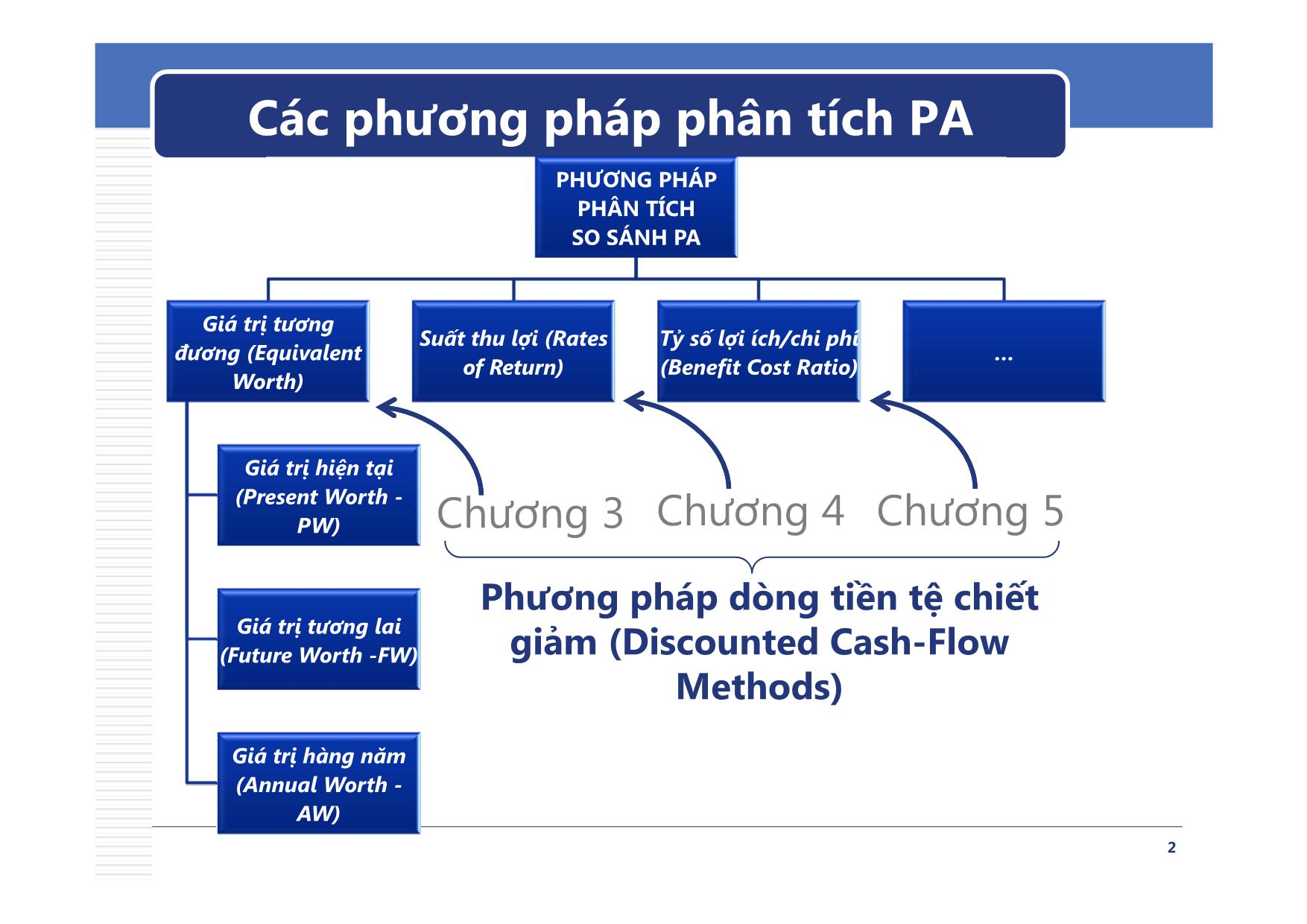

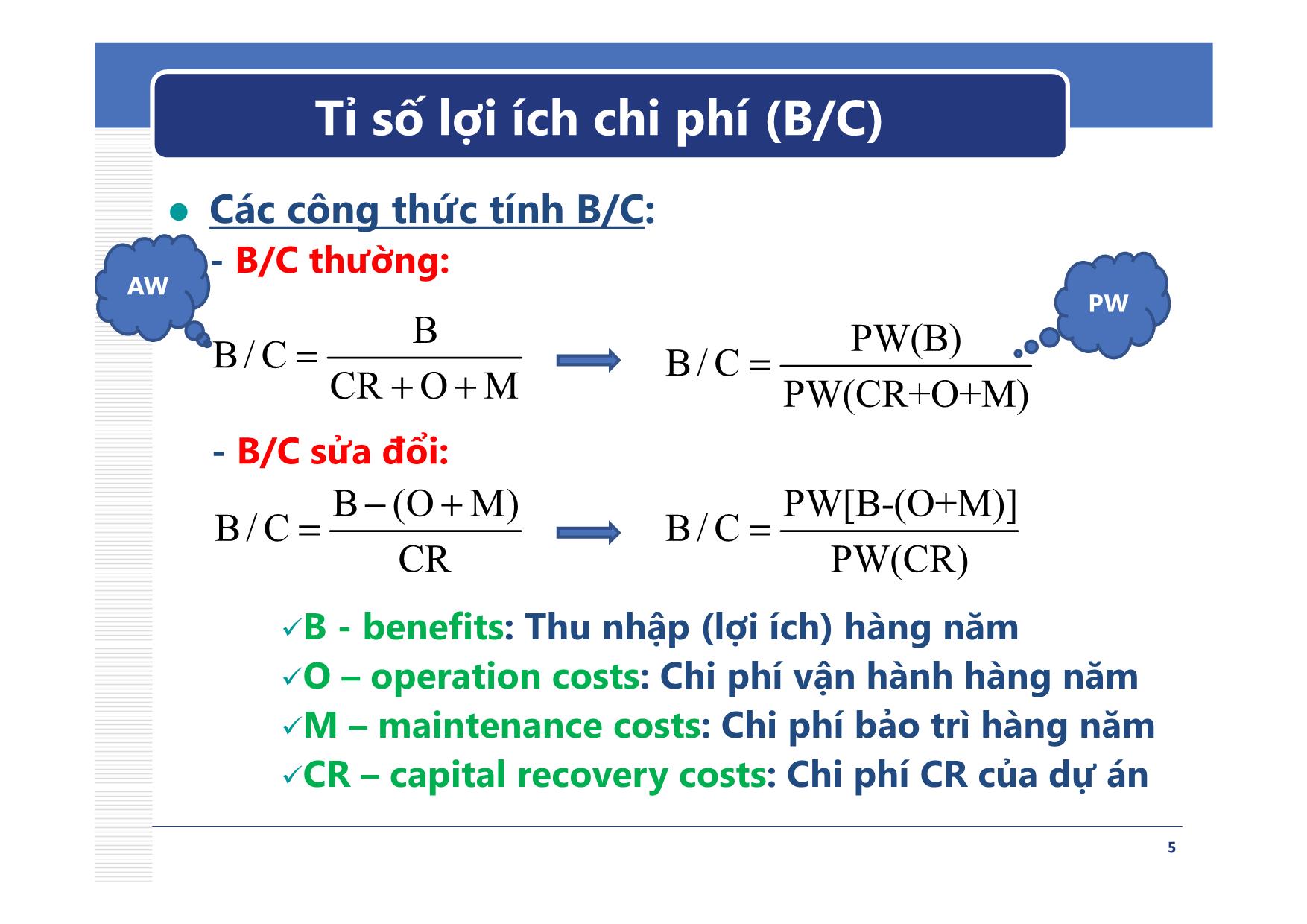

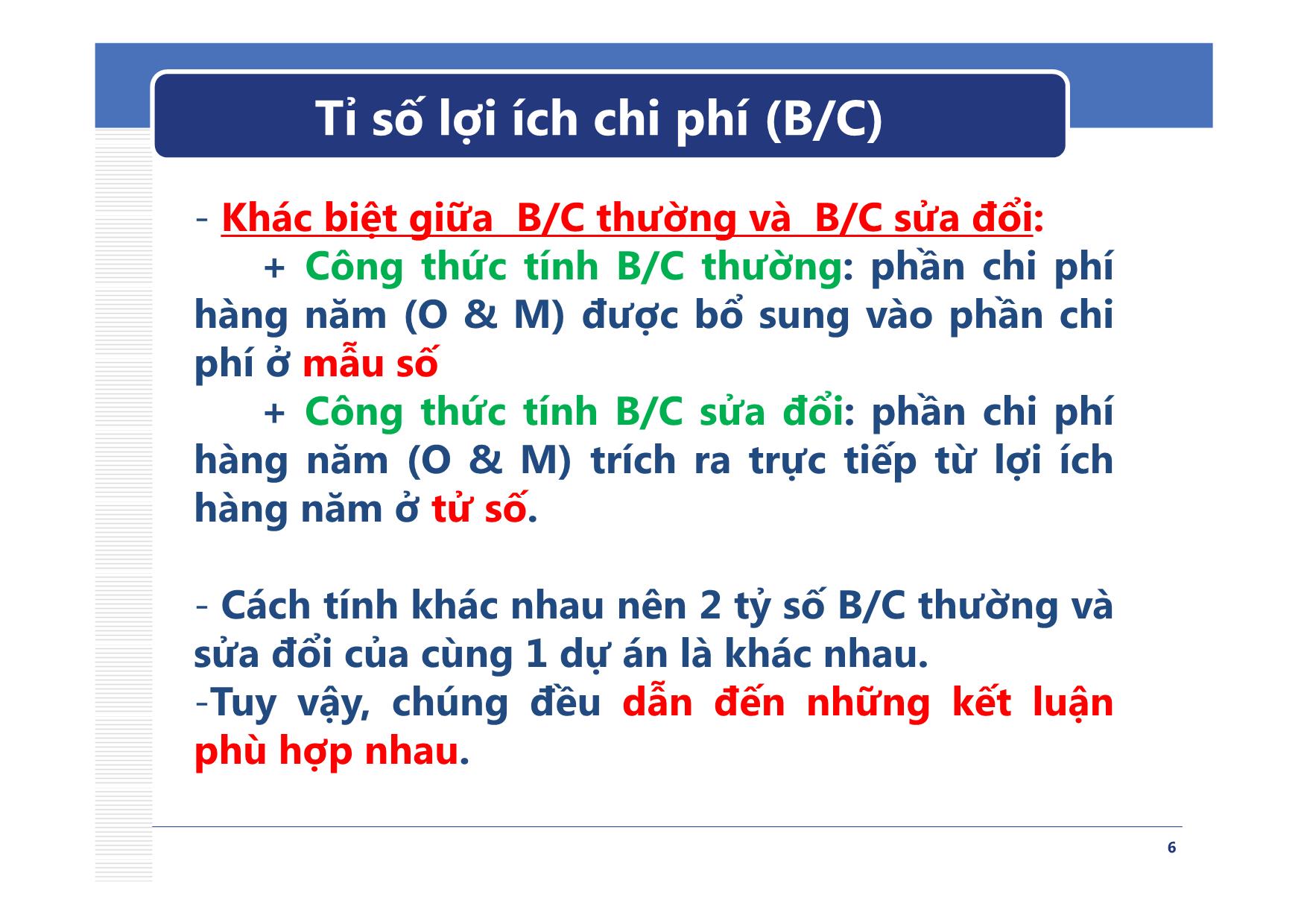

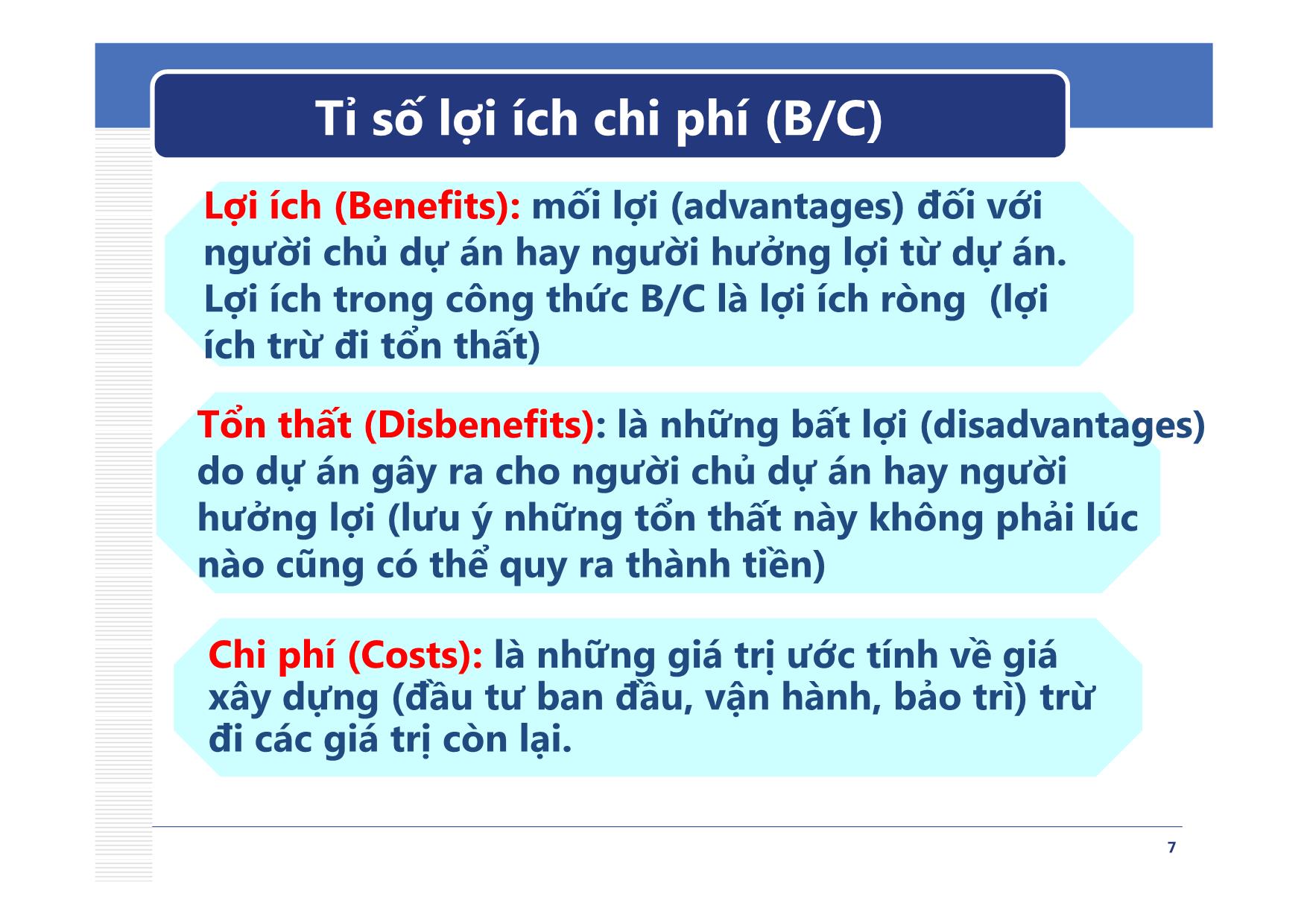

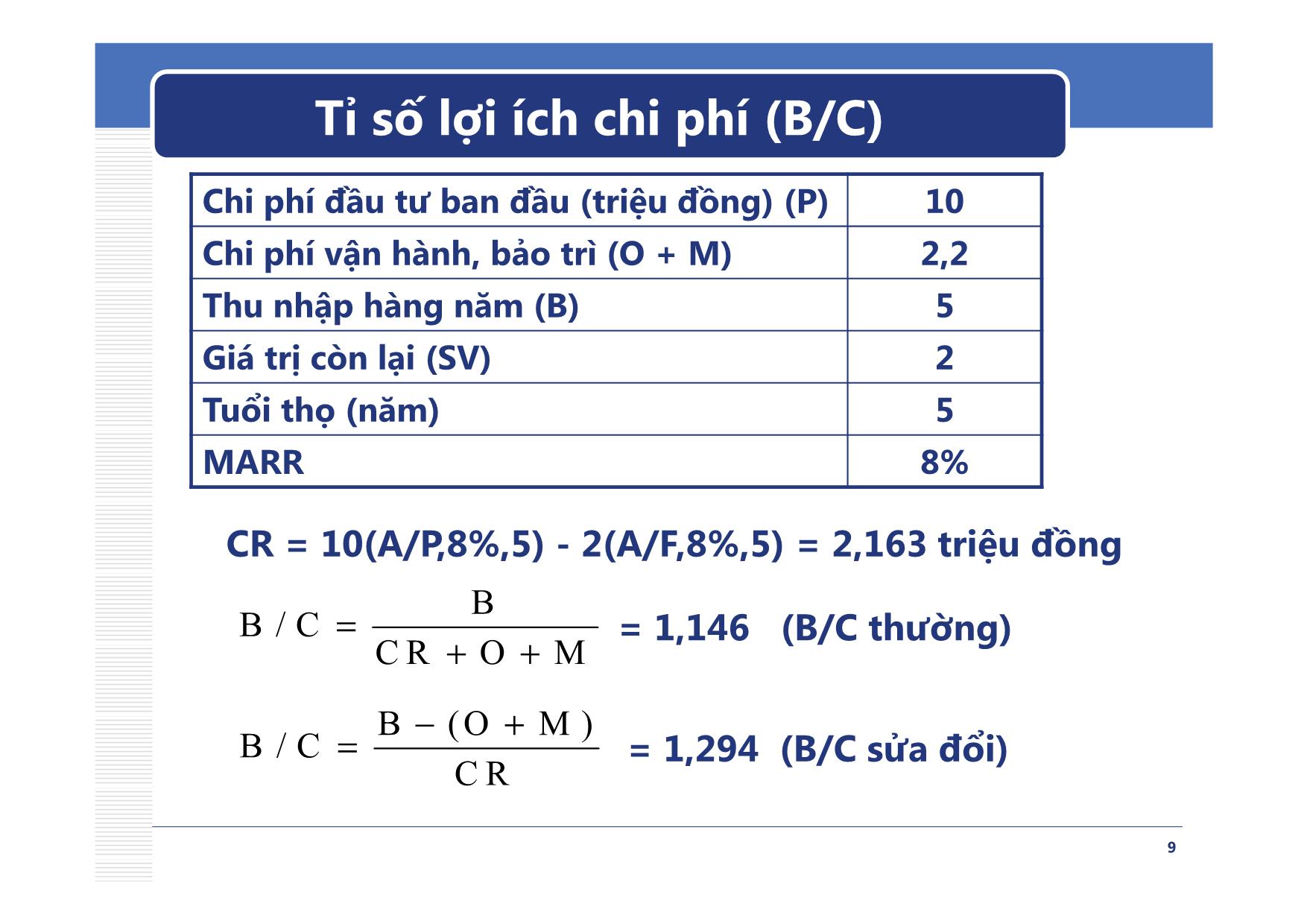

Chương 5 PHÂN TÍCH PHƯƠNG ÁN THEO CÁC PHƯƠNG PHÁP KHÁC Nguyễn Ngọc Bình Phương nnbphuong@hcmut.edu.vn Khoa Quản lý Công nghiệp Đại học Bách Khoa TP.HCM Các phương pháp phân tích PA PHƯƠNG PHÁP PHÂN TÍCH SO SÁNH PA Giá trị tương Suất thu lợi (Rates Tỷ số lợi ích/chi phí đương (Equivalent of Return) (Benefit Cost Ratio) Worth) Giá trị hiện tại (Present Worth - PW) Chương 3 Chương 4 Chương 5 Phương pháp dòng tiền tệ chiết Giá trị tương lai (Future Worth -FW) giảm (Discounted Cash-Flow Methods) Giá trị hàng năm (Annual Worth - AW) 2 Nội dung 1. Tỉ số lợi ích chi phí (B/C) 2. So sánh các PA theo tỉ số B/C 3. So sánh 3 phương pháp phân tích PA 4. Phân tích điểm hòa vốn 5. Thời gian bù vốn 3 Tỉ số lợi ích chi phí (B/C) Định nghĩa: Là tỉ số PW(ròng) = PW(B) – PW(C) ≥ 0 giá trị tương đương củalợiích (B - benefits)trên giá trị tương PW(B) ≥ PW(C) đương củachiphí (C-costs)củadự án. Giá trị tương đương có thể là PW(B) / PW(C) ≥ 1 PW, AW, FW. Tính chất: Dự án có B/C ≥ 1làđáng giá 4 Tỉ số lợi ích chi phí (B/C) z Các công thứctínhB/C: - B/C thường: AW PW B PW(B) B/C= B/C= CR++ O M PW(CR+O+M) - B/C sửa đổi: B(OM)−+ PW[B-(O+M)] B/C= B/C= CR PW(CR) 9B - benefits:Thunhập(lợiích)hàngnăm 9O – operation costs:Chiphívận hành hàng năm 9M – maintenance costs:Chiphíbảo trì hàng năm 9CR – capital recovery costs:ChiphíCRcủadự án 5 Tỉ số lợi ích chi phí (B/C) - Khác biệtgiữaB/Cthường và B/C sửa đổi: + Công thứctínhB/Cthường:phầnchiphí hàng năm(O&M)đượcbổ sung vào phầnchi phí ở mẫusố + Công thứctínhB/Csửa đổi:phầnchiphí hàng năm(O&M)tríchratrựctiếptừ lợiích hàng năm ở tử số. - Cách tính khác nhau nên 2 tỷ số B/C thường và sửa đổicủa cùng 1 dự án là khác nhau. -Tuy vậy, chúng đều dẫn đếnnhững kếtluận phù hợpnhau. 6 Tỉ số lợi ích chi phí (B/C) Lợi ích (Benefits): mốilợi (advantages) đối với ngườichủ dự án hay người hưởng lợitừ dự án. LợiíchtrongcôngthứcB/C làlợi ích ròng (lợi ích trừđitổnthất) Tổnthất (Disbenefits): là những bấtlợi (disadvantages) do dự án gây ra cho người chủ dự án hay người hưởng lợi (lưu ý những tổnthấtnàykhôngphảilúc nào cũng có thể quyrathànhtiền) Chi phí (Costs): là những giá trịướctínhvề giá xây dựng (đầu tư ban đầu, vận hành, bảotrì) trừ đicácgiátrị còn lại. 7 Tỉ số lợi ích chi phí (B/C) Ví dụ 5.1: Chi phí đầu tư ban đầu (triệu đồng) (P) 10 Chi phí vận hành, bảo trì hàng năm (O + M) 2,2 Thu nhập hàng năm (B) 5 Giá trị còn lại (SV) 2 Tuổi thọ (năm) 5 MARR 8% Tính tỉ số B/C thường và sửa đổi 8 Tỉ số lợi ích chi phí (B/C) Chi phí đầu tư ban đầu (triệu đồng) (P) 10 Chi phí vận hành, bảo trì (O + M) 2,2 Thu nhập hàng năm (B) 5 Giá trị còn lại (SV) 2 Tuổi thọ (năm) 5 MARR 8% CR = 10(A/P,8%,5) - 2(A/F,8%,5) = 2,163 triệu đồng B B/C= = 1,146 (B/C thường) CR++ O M B(OM)−+ B/C= = 1,294 (B/C sửa đổi) CR 9 So sánh các PA theo tỉ số B/C Nguyên tắc phân tích theo gia số (tương tự IRR): • Phải đảmbảo PA có vốn đầutư ban đầu nhỏ hơnlàđáng giá.KhiB≥0vàC≥0thì PA sẽđáng giá nếuB/C≥ 1 • Tiêu chuẩn: chọnPAcóvốn đầutư ban đầulớnhơnnếugiasố vốn đầutư là đáng giá, nghĩalàtỉ số B/CΔ ≥ 1 10 So sánh các PA theo tỉ số B/C Ví dụ 5.3: So sánh dự án A và B (thu nhậpvà chi phí khác nhau) Số liệuban đầuAB Đầu tư ban đầu(triệu đồng) 10 15 Chi phí hoạt động hằng năm2,24,3 Thu nhập hằng năm57 Giá trị còn lại20 Tuổi thọ (năm) 5 10 MARR(%) 8% 11 So sánh các PA theo tỉ số B/C Ví dụ 5.3: So sánh dự án A và B (thu nhập và chi phí khác nhau) Số liệuban đầuAB∆ = B – A Thu nhậphằng năm(B) 5 7 2 Đầutư ban đầu (P) 10 15 Chi phí hoạt động (O) 2,2 4,3 2,1 Giá trị còn lại (SV) 2,0 0 Tuổi thọ (năm) 5 10 Chi phí CR 2,163 2,2 0,037 1,294 B/C= [B-(O+M)]/CR -2,703 Đáng giá Không đáng giá Quyết định Chọn A (vì -2,7 < 1) 12 So sánh các PA theo tỉ số B/C Ví dụ 5.4: So sánh dự án A và B (thu nhậpgiống nhau) Đạilượng A B ∆ Thu nhậphằng năm(triệu) (B) Giống B Giống A 0 Đầu tư ban đầu (P) 3 4 Chi phí hằng năm (O+M) 2 1,6 -0,4 Giá trị còn lại (SV) 0,5 0 Tuổi thọ (năm) 6 9 MARR 15% Chi phí CR 0,735 0,84 0,105 B/C= [B-(O+M)]/CR Không tính Không tính 3,81 Quyết định Chọn B (vì 3,8 >= 1) 13 So sánh các PA theo tỉ số B/C Lưuýtrường hợpsosánh2PAcólợiích giống nhau: 9Nếukhôngbiếtlợiíchcụ thể củatừng PA thì ta không thể tính B/C cho từng PA, mà chỉ có thể tính B/C củagiasố,tức B/CΔ. 9PA có vốn đầutư ban đầunhỏ hơn được giảđịnh là đáng giá. 9NếuB/CΔ ≥ 1 thì chọnPAcóvốn đầutư ban đầulớnhơn. 14 So sánh các PA theo tỉ số B/C Lưuýtrường hợp giá trị ΔCâm: 9 Trong trường hợpgiasốởmẫucủatỉ số B/C là âm, PA có vốn đầutư ban đầulớn hơn đượcchọnnếutỉ số B/CΔ ≤ 1 (nghĩalà dự án có vốn đầutư ban đầulớnhơnsẽ tiếtkiệm được chi phí nhiềuhơn) 15 So sánh các PA theo tỉ số B/C So sánh nhiều PA loại trừ nhau ÆSử dụng phương pháp phân tích theo gia số Ví dụ 5.5: Chi phí và thu Các phương án nhập(triệu Đ) ABCDEF Đầu tư ban đầu 1.000 1.500 2.500 4.000 5.000 7.000 Thu nhập ròng 150 375 500 925 1125 1.425 Giá trị còn lại 1.000 1.500 2.500 4.000 5.000 7.000 MARR 18% 18% 18% 18% 18% 18% Nhận xét: P = SV 16 So sánh các PA theo tỉ số B/C Chi phí và thu Các phương án nhập(triệu Đ) ABCDEF Đầu tư ban đầu 1.000 1.500 2.500 4.000 5.000 7.000 Thu nhập ròng 150 375 500 925 1125 1.425 Giá trị còn lại 1.000 1.500 2.500 4.000 5.000 7.000 MARR 18% 18% 18% 18% 18% 18% ĐẦU TƯ BAN ĐẦU (P) = GIÁ TRỊ CÒN LẠI (SV) Æ CR = P * MARR 0 Æ A0 Æ BB Æ CB Æ DD Æ EE Æ F ΔP 1.000 1.500 1.000 2.500 1.000 2.000 ΔB 150 375 125 550 200 300 ΔCR 180 270 180 450 180 360 B/C(Δ) 0,83 1,39 0,69 1,22 1,11 0,83 Đáng giá Không Có Không Có Có Không ChọnPA 0 B B D E E Kếtluận Chọnphương án E 17 So sánh 3 PP phân tích phương án PP PW, AW, FW IRR B/C Đáng ≥ 0 ≥ MARR ≥ 1 giá Đáng So sánh theo So sánh theo giá Max gia số gia số nhất Là giá trị lợi Là tỉ số giữathu nhuận ròng Là suấtthulợi nhậpvàchi phí Bản quy về một (i*) làm cho cùng quy về chất thời điểm nào giá trị hiệntại một thời điểm đó, phụ thuộc PW bằng 0 nào đótheoi vào i 18 Phân tích điểm hòa vốn Điểmhòavốn (Break-even Point): • Là giá trị củamộtbiếnsố nào đó(sảnlượng, số giờ vận hành, số nămlàmviệc) làm cho tổng tích lũychi phí bằng tổng tích lũythunhập (không xét giá trị theo thờigiancủatiền). • Giả sử biếnsố là sảnlượng sảnxuấttrong1năm: Q • FC: chi phí cốđịnh (định phí) • r: giá bán đơnvị,v:chiphíbiến đổi đơnvị Î Tổng thu nhập: TR = r.Q Tổng chi phí: TC = FC + v.Q Tại điểmhòavốn: TR = TC Æ Q* = FC/(r-v) 19 Phân tích điểm hòa vốn TC,TR TC,TR (Đ/năm) (Đ/năm) TR TR Cực đại lợi nhuận TC TC Lỗ Lãi Lỗ Lỗ o o Lãi o 0 QBE Q 0 QBE1 Qo QBE2 Q 20 Phân tích điểm hòa vốn Bài toán 1: MộtDNcócácsố liệutrongnămnhư sau: - Chi phí thuê mặtbằng: $3000 - Chi phí quản lý: $1500 - Chi phí biến đổi đơnvị: $5/sp - Giá bán đơnvị: $10/sp Xác định sảnlượng hòa vốncủa doanh nghiệp? GIẢI: Q* = FC/(r - v) = (3000 + 1500)/(10 – 5) = 900 21 Phân tích điểm hòa vốn TC Có hai PA sản xuất, Hòa vốn? TC(A) biết hàm chi phí cho từng PA theo Q (sản TC(B) lượng). Nên chọn FC(B) PA sản xuất nào với FC(A) một mức sản lượng cho trước? 0 Q* So sánh PA theo kiểu “điểm hòa vốn”: Q < Q* Æ Chọn PA A Q > Q* Æ Chọn PA B 22 Phân tích điểm hòa vốn Bài toán 2: Một doanh nghiệp đang xem xét 2 PA A & B có hàm tổng chi phí theo sảnlượng lầnlượtnhư sau: TCA = 150 + 5.Q TCB = 200 + 3.Q NếuDNcómứcSXlà50thìnênchọnPAnào? GIẢI: TC Cách 1: Với Q=50 thì TC = A Hòa vốn 400 & TC = 350 Æ Chọn B TC(A) B TC(B) Cách 2: Tính điểm hòa vốn Q*: FC(B) 150 + 5Q = 200 + 3Q Æ Q*= 25 FC(A) Với Q=50 > Q*=25 Æ chọn B 0 Q* 23 Thời gian bù vốn của dự án Thờigianbùvốn hay hoàn vốn(thepaybackperiod-Tp): là số nămcầnthiết để tổng thu nhậprònghàngnămcó thểđủhoàn lạivốn đầutư ban đầu T p =− + 0 PCF∑ t t =1 z P: Vốn đầu tư ban đầu z CFt: Dòng tiền tệ ở thời đoạn t P Nếu CFt ở các thời đoạn là giống nhau: T = p CF 24 Thời gian bù vốn của dự án Ví dụ 5.7: Tính thời gian bù vốn của các dự án sau: NămA B C Nếu 0 -1000 -1000 -1000 MARR 1 250 500 900 =10%, 2 250 500 0 hãy tính 3 500 0 100 PW của 4 1000 0 0 từng 5 2000 100 100 phương án Dự án A B C Tp (năm)323 PW 1,734.40 -70.14 -44.59 25 Thời gian bù vốn của dự án Không tính đếngiátrị theo thờigian củatiềntệ (i=0%) Trong tính toán Tp Bỏ qua ảnh hưởng Tp =− + = P của thu nhập 0 P ∑CFt Tp t=1 CF sau thời điểmTp Tp không cho thấyhiệuquả kinh tế củamột dự án Dùng Tp có thểđưarakếtluận mâu thuẫn vớiphương pháp PW, IRR hay B/C 26 Thời gian bù vốn của dự án 1/Tp: độ đo gần đúng của suất thu lợi trung bình đối với vốn đầu tư ban đầu Phản ánh thái độ “thu hồi Tp: tiêu chuẩn vốn đầu tư trong một thời kỳ phụ ngắn hơn là tốt hơn” Giá thị trường của các tài sản đã sử dụng thường thấp hơn Quan tâm đặc biệt đến nhiều giá trị thực của nó “thu hồi nhanh vốn đầu tư” nếu được tiếp tục sử dụng 27 Thời gian bù vốn của dự án Tp:Số nămcầnthiết để thu nhậpròngCFt hàng năm trong thờikỳđócóthểđủhoàn lạivốn đầutư ban đầu P vớisuấtsinhlợitốithiểuchấpnhận đượcnàođó(i) Tp =− + 0(/,,)P ∑CFt P F i t t=1 Nếu thu nhập hàng năm đều bằng A =− + 0(/,,)P AP AiTp Chưa xét đến lợi ích sau thời điểm Tp Tp: thông tin bổ sung liên quan rủi ro trong đầu tư HẾT CHƯƠNG 5 29

File đính kèm:

bai_giang_lap_va_phan_tich_du_an_cho_ky_su_chuong_5_phan_tic.pdf

bai_giang_lap_va_phan_tich_du_an_cho_ky_su_chuong_5_phan_tic.pdf