Bài giảng Kiểm toán ngân hàng - Chương 1: Tổng quan về kiểm toán ngân hàng

1. Các nhân tố ảnh hƣởng đến hoạt động kiểm toán

ngân hàng

1.1 Bản chất và cơ cấu của tài sản và nguồn vốn

1.2 Tổ chức hoạt động kinh doanh

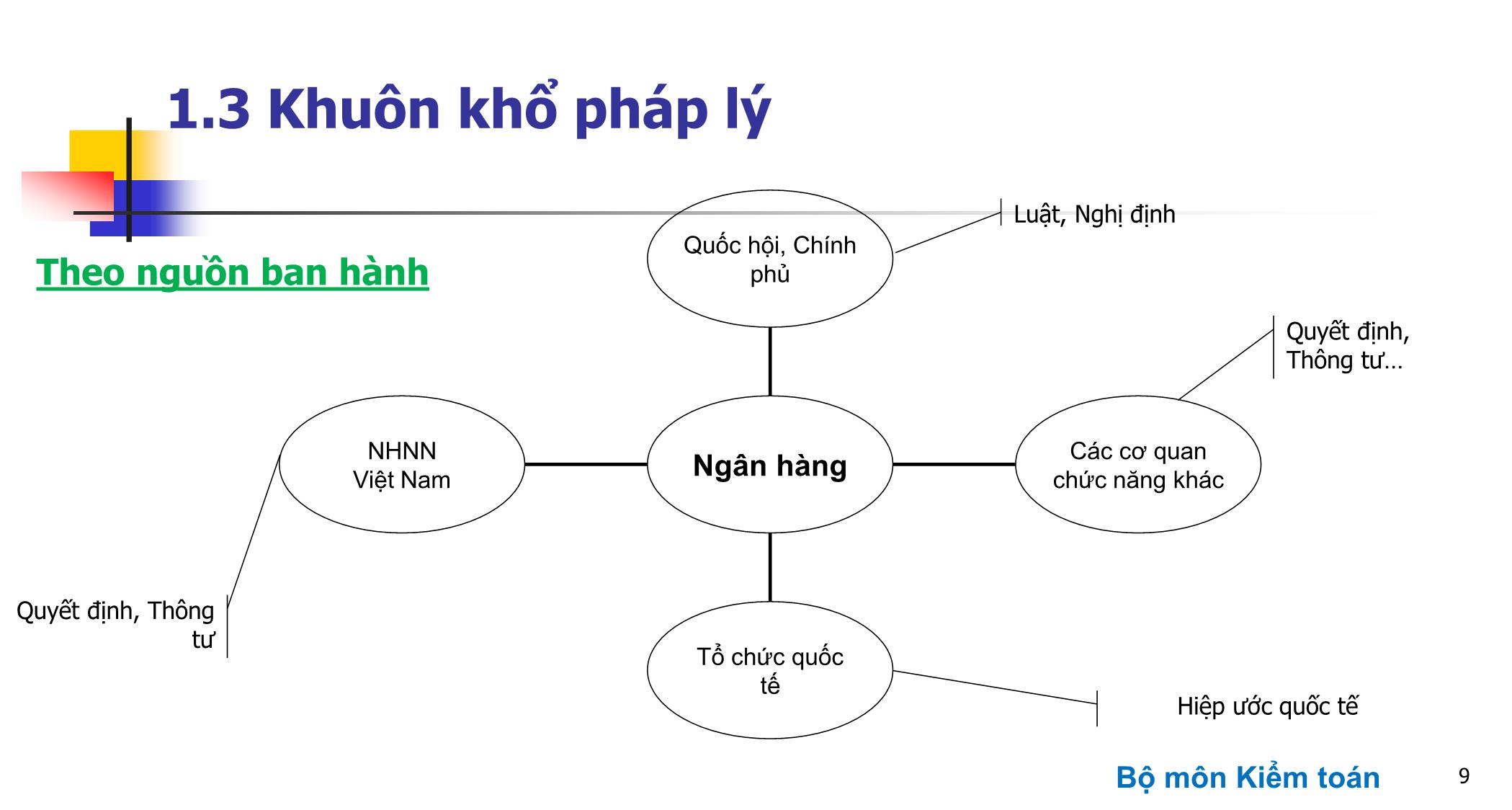

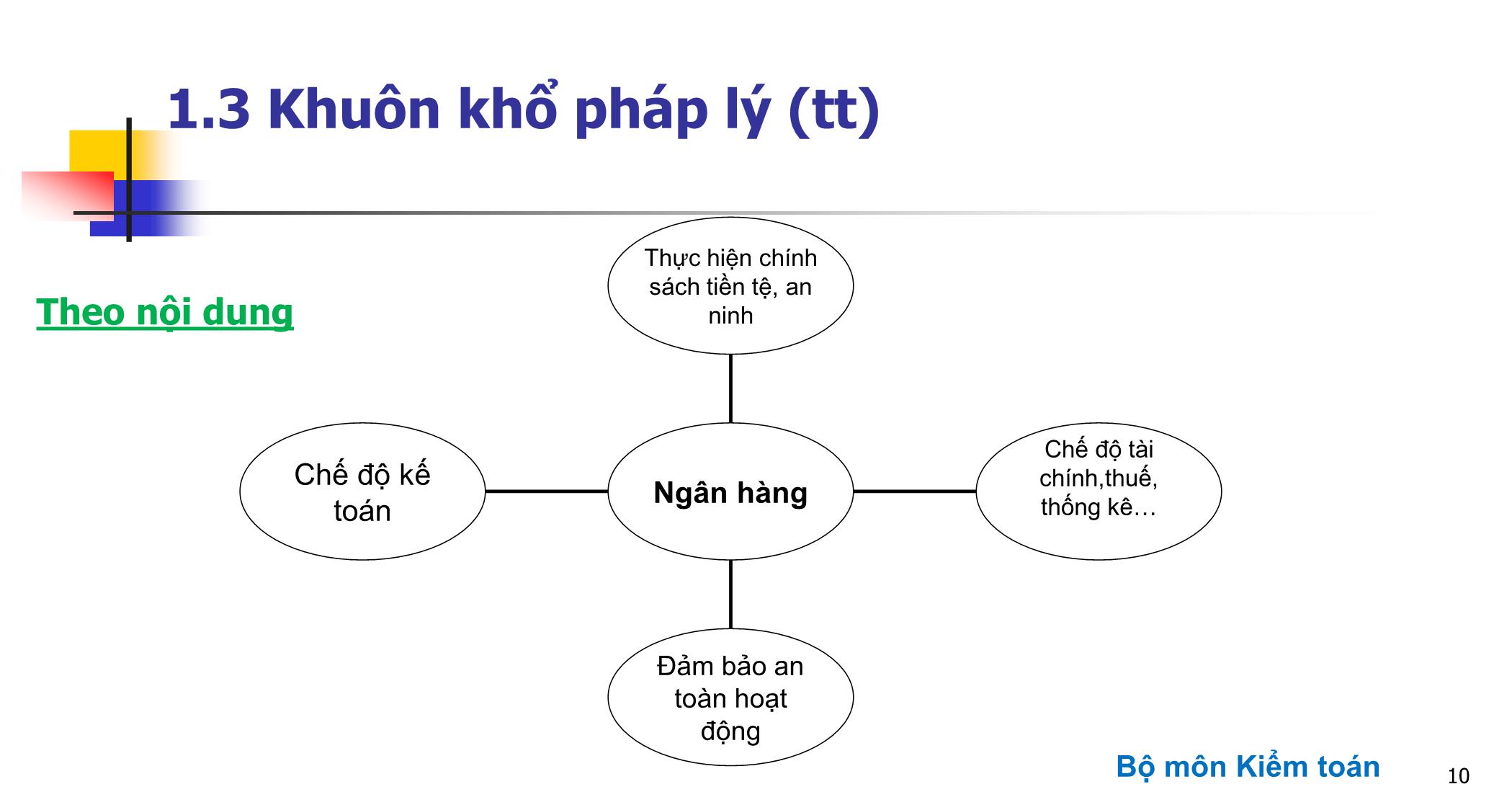

1.3 Khuôn khổ pháp lý

1.4 Rủi ro kinh doanh trong hoạt động ngân hàng

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Trang 8

Trang 9

Trang 10

Tải về để xem bản đầy đủ

Bạn đang xem 10 trang mẫu của tài liệu "Bài giảng Kiểm toán ngân hàng - Chương 1: Tổng quan về kiểm toán ngân hàng", để tải tài liệu gốc về máy hãy click vào nút Download ở trên

Tóm tắt nội dung tài liệu: Bài giảng Kiểm toán ngân hàng - Chương 1: Tổng quan về kiểm toán ngân hàng

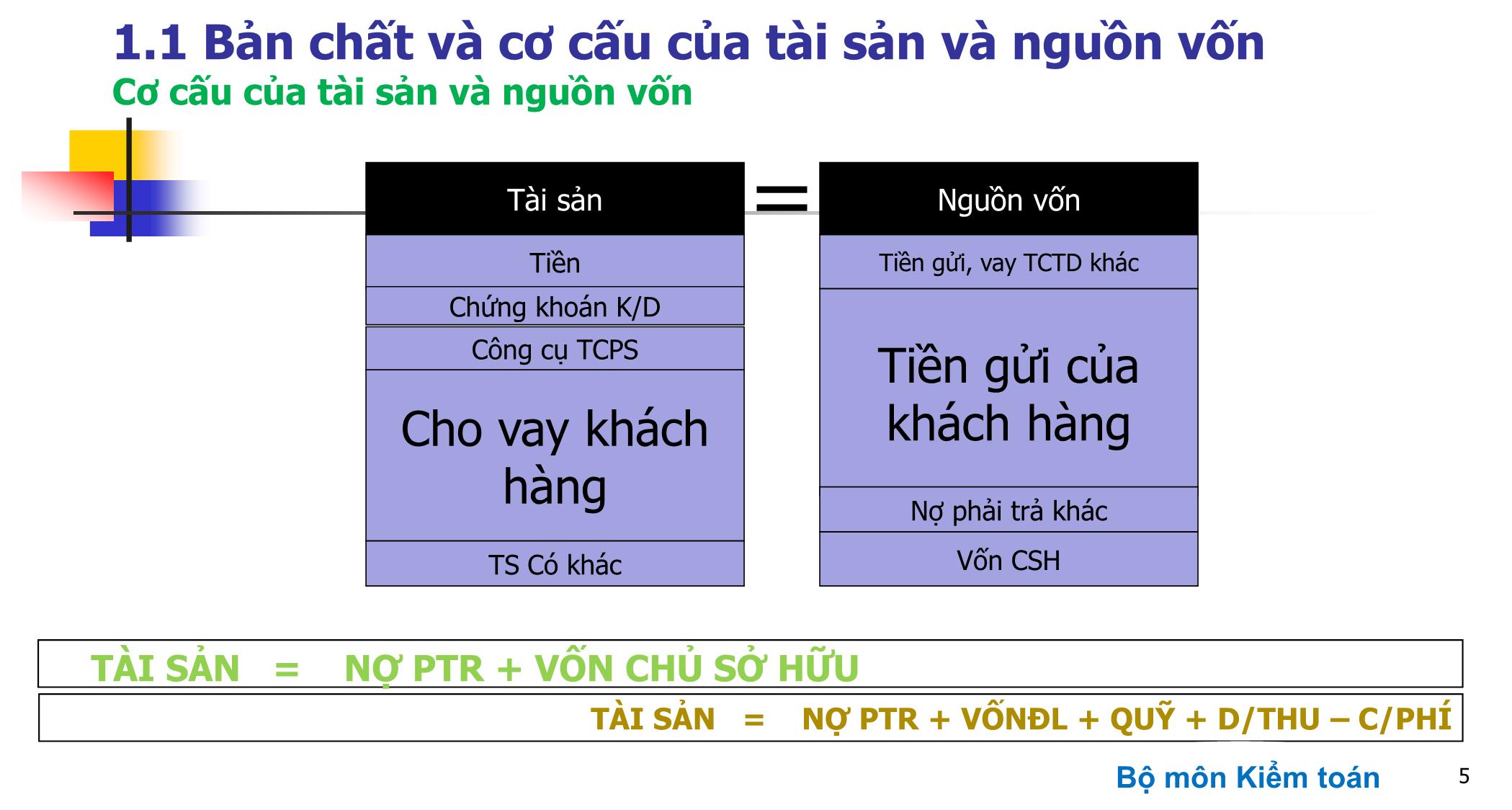

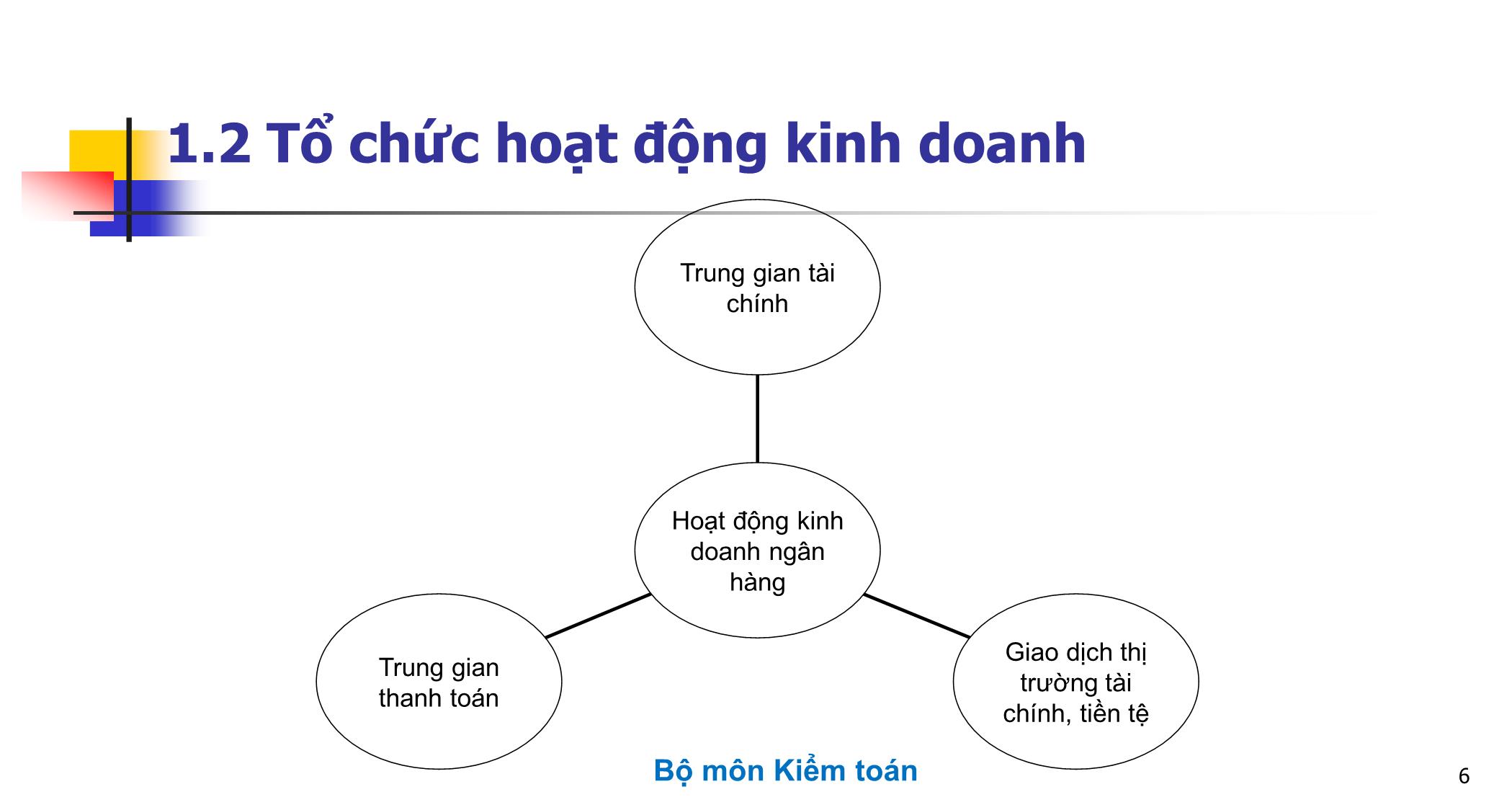

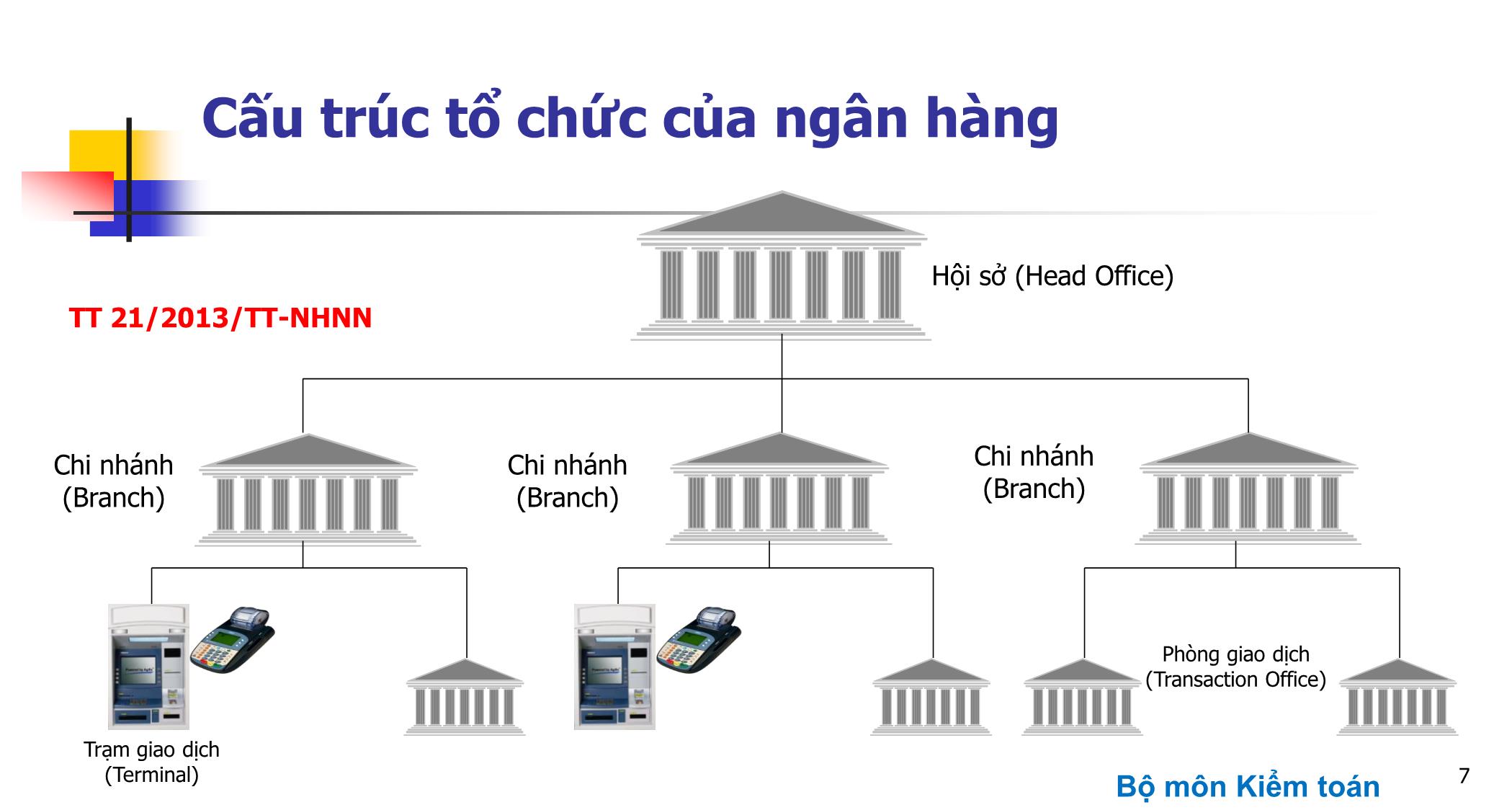

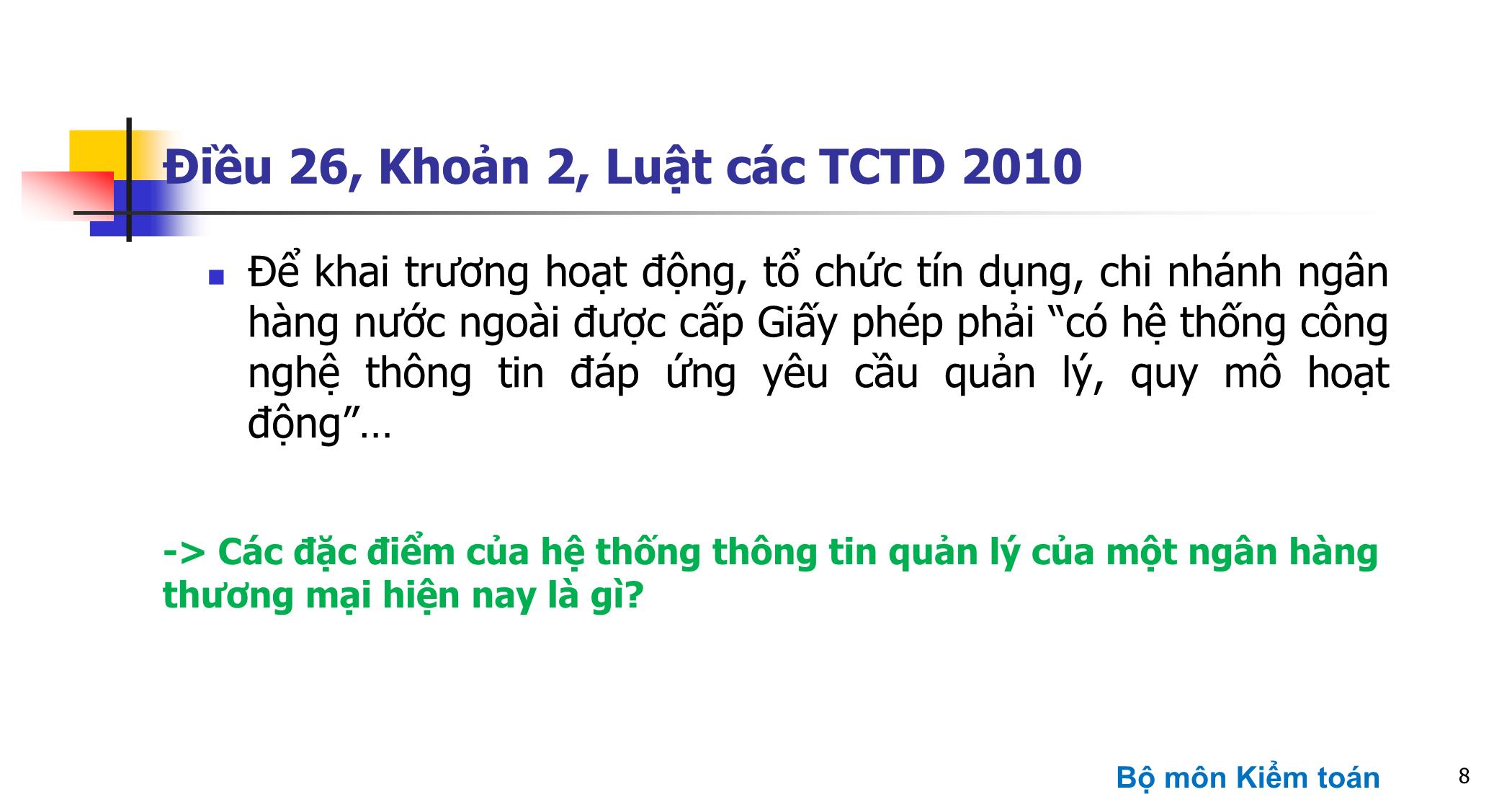

CHƢƠNG 1: TỔNG QUAN VỀ KIỂM TOÁN NGÂN HÀNG TRƢỜNG ĐẠI HỌC NGÂN HÀNG TP.HCM KHOA KẾ TOÁN - KIỂM TOÁN Bộ môn Kiểm toán Mục tiêu 2 Sau khi nghiên cứu xong, Sinh viên có thể: 1. Nhận biết và giải thích nội dung và phạm vi các hoạt động kiểm toán ngân hàng 2. Nhận biết và giải thích các nhân tố ảnh hưởng đến hoạt động kiểm toán ngân hàng Bộ môn Kiểm toán 3 NỘI DUNG 1. Các nhân tố ảnh hưởng đến hoạt động kiểm toán ngân hàng 2. Nội dung kiểm toán độc lập ngân hàng 3. Đánh giá rủi ro trong kiểm toán ngân hàng Bộ môn Kiểm toán 4 1. Các nhân tố ảnh hƣởng đến hoạt động kiểm toán ngân hàng 1.1 Bản chất và cơ cấu của tài sản và nguồn vốn 1.2 Tổ chức hoạt động kinh doanh 1.3 Khuôn khổ pháp lý 1.4 Rủi ro kinh doanh trong hoạt động ngân hàng Bộ môn Kiểm toán 1.1 Bản chất và cơ cấu của tài sản và nguồn vốn Cơ cấu của tài sản và nguồn vốn 5 Tài sản Nguồn vốn Tiền Cho vay khách hàng Công cụ TCPS Chứng khoán K/D Tiền gửi, vay TCTD khác Tiền gửi của khách hàng Nợ phải trả khác Vốn CSH TS Có khác TÀI SẢN = NỢ PTR + VỐNĐL + QUỸ + D/THU – C/PHÍ TÀI SẢN = NỢ PTR + VỐN CHỦ SỞ HỮU Bộ môn Kiểm toán 6 1.2 Tổ chức hoạt động kinh doanh Trung gian thanh toán Giao dịch thị trường tài chính, tiền tệ Trung gian tài chính Hoạt động kinh doanh ngân hàng Bộ môn Kiểm toán 7 Cấu trúc tổ chức của ngân hàng Hội sở (Head Office) Chi nhánh (Branch) Chi nhánh (Branch) Chi nhánh (Branch) Phòng giao dịch (Transaction Office) Trạm giao dịch (Terminal) TT 21/2013/TT-NHNN Bộ môn Kiểm toán Điều 26, Khoản 2, Luật các TCTD 2010 Để khai trương hoạt động, tổ chức tín dụng, chi nhánh ngân hàng nước ngoài được cấp Giấy phép phải “có hệ thống công nghệ thông tin đáp ứng yêu cầu quản lý, quy mô hoạt động” 8 -> Các đặc điểm của hệ thống thông tin quản lý của một ngân hàng thƣơng mại hiện nay là gì? Bộ môn Kiểm toán 9 1.3 Khuôn khổ pháp lý NHNN Việt Nam Tổ chức quốc tế Các cơ quan chức năng khác Quốc hội, Chính phủ Ngân hàng Luật, Nghị định Hiệp ước quốc tế Quyết định, Thông tư Quyết định, Thông tư Theo nguồn ban hành Bộ môn Kiểm toán 10 Chế độ kế toán Đảm bảo an toàn hoạt động Chế độ tài chính,thuế, thống kê Thực hiện chính sách tiền tệ, an ninh Ngân hàng 1.3 Khuôn khổ pháp lý (tt) Theo nội dung Bộ môn Kiểm toán 11 1.4 Rủi ro kinh doanh trong hoạt động ngân hàng Rủi ro tín dụng Inherent Risk Kinh doanh Xử lý giao dịch Rủi ro uy tín Rủi ro Rủi ro hoạt động Rủi ro thị trường Rủi ro thanh khoản Tuân thủ Bảo mật Pháp lý Nghĩa vụ Thuế Bộ môn Kiểm toán 12 2. Nội dung kiểm toán độc lập NH 2.1. Kiểm toán BCTC 2.2. Kiểm toán hệ thống KSNB Bộ môn Kiểm toán 13 Quy định pháp lý Luật các TCTD (2010) Thông tư 39/2011/TT-NHNN Quy định về kiểm toán độc lập đối với TCTD, chi nhánh NH nước ngoài Thông tư 13/2018/TT-NHNN quy định về HTKSNB NHTM, chi nhánh NH nước ngoài Bộ môn Kiểm toán 14 Quy định pháp lý Kiểm toán độc lập NH 1. Định kỳ hằng năm, TCTD, chi nhánh NH nước ngoài phải lựa chọn tổ chức kiểm toán độc lập để kiểm toán độc lập: a) Báo cáo tài chính; b) Hoạt động của hệ thống kiểm soát nội bộ 2. Đại hội đồng cổ đông quyết định hoặc ủy quyền cho Hội đồng quản trị quyết định (đối với trường hợp Điều lệ của tổ chức tín dụng có quy định) lựa chọn công ty kiểm toán để kiểm toán độc lập. Bộ môn Kiểm toán 15 2.1. Kiểm toán báo cáo tài chính Là việc kiểm toán viên hành nghề, tổ chức kiểm toán độc lập kiểm tra, đưa ra ý kiến về tính trung thực và hợp lý trên các khía cạnh trọng yếu của BCTC của tổ chức tín dụng. Bao gồm kiểm toán: Bảng CĐKT, Báo cáo kết quả hoạt động kinh doanh, Báo cáo lưu chuyển tiền tệ, Thuyết minh báo cáo tài chính. Bộ môn Kiểm toán 16 2.1. Kiểm toán báo cáo tài chính TCTD phải thực hiện kiểm toán độc lập lại trong trường hợp báo cáo kiểm toán có ý kiến ngoại trừ của tổ chức kiểm toán độc lập (Điều 43, khoản 3, Luật các TCTD (2010)) Bộ môn Kiểm toán 17 2.2. Kiểm toán hệ thống KSNB Kiểm toán hoạt động HTKSNB là việc KTV hành nghề, tổ chức kiểm toán độc lập kiểm tra, đưa ra ý kiến đánh giá về việc tuân thủ hướng dẫn của ngân hàng Nhà nước trong việc xây dựng, tổ chức thực hiện HTKSNB và hiệu quả hoạt động của hệ thống. Bộ môn Kiểm toán 18 Bao gồm: a. Kiểm toán tuân thủ quy định của pháp luật hiện hành, quy định của NH nhà nước về HTKSNB của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài. b. Kiểm toán hoạt động đối với HTKSNB nhằm bảo đảm các yêu cầu sau đây: Hiệu quả và an toàn trong hoạt động; bảo vệ, quản lý, sử dụng an toàn, hiệu quả tài sản và các nguồn lực; Hệ thống thông tin tài chính và thông tin quản lý trung thực, hợp lý, đầy đủ và kịp thời. 2.2. Kiểm toán hệ thống KSNB Bộ môn Kiểm toán 19 Kiểm toán độc lập NH Ngân hàng Nhà nước yêu cầu tổ chức tín dụng sử dụng một hoặc một số dịch vụ kiểm toán độc lập khi xét thấy cần thiết trong các trường hợp sau đây: a) Tổ chức tín dụng có nguy cơ bị đặt vào tình trạng kiểm soát đặc biệt. b) Tổ chức tín dụng được xem xét để chấm dứt thời hạn kiểm soát đặc biệt. c) Tổ chức tín dụng được tổ chức lại theo quy định tại Điều 153 Luật các tổ chức tín dụng. d) Các trường hợp khác theo quy định của pháp luật. Bộ môn Kiểm toán 20 o Đã thành lập và có thời gian hoạt động kiểm toán tại VN tối thiểu 03 năm; o Có vốn chủ sở hữu, vốn được cấp từ 10 tỷ đồng trở lên; o Có số lượng kiểm toán viên hành nghề từ 10 người trở lên; o Có ít nhất 05 kiểm toán viên hành nghề tham gia kiểm toán một ngân hàng, tổ chức tín dụng phi ngân hàng, chi nhánh ngân hàng nước ngoài. Trong đó, phải có ít nhất 03 kiểm toán viên hành nghề có từ 02 năm kinh nghiệm kiểm toán trong lĩnh vực tài chính, ngân hàng trở lên. o ..... Điều kiện đối với tổ chức kiểm toán kiểm toán độc lập NH Bộ môn Kiểm toán 21 o Có giấy chứng nhận đăng ký hành nghề kiểm toán do Bộ Tài chính cấp; o Kiểm toán viên hành nghề là người Việt Nam phải có ít nhất 02 năm kinh nghiệm kiểm toán sau ngày được cấp Giấy chứng nhận kiểm toán viên hành nghề; o Kiểm toán viên hành nghề là người nước ngoài phải có ít nhất 02 năm kinh nghiệm kiểm toán tại Việt Nam; o .... Tiêu chuẩn đối với kiểm toán viên hành nghề kiểm toán độc lập NH Bộ môn Kiểm toán 22 Câu hỏi thảo luận Anh (chị) hãy giải thích tại sao theo TT 39/2011/TT-NHNN, cty kiểm toán TCTD phải có tối thiểu 10 KTV hành nghề, có ít nhất 03 kiểm toán viên hành nghề tham gia kiểm toán TCTD có từ 02 năm kinh nghiệm kiểm toán trong lĩnh vực tài chính, ngân hàng trở lên? Bộ môn Kiểm toán 23 3. Đánh giá rủi ro trong kiểm toán ngân hàng 3.1. Rủi ro kinh doanh và rủi ro hoạt động 3.2. Rủi ro sai lệch trọng yếu BCTC (tổng thể) Bộ môn Kiểm toán 24 3.1 Rủi ro kinh doanh và rủi ro hoạt động Rủi ro tín dụng Inherent Risk Kinh doanh Xử lý giao dịch Rủi ro uy tín Rủi ro Rủi ro hoạt động Rủi ro thị trường Rủi ro thanh khoản Tuân thủ Bảo mật Pháp lý Nghĩa vụ Thuế Rủi ro kinh doanh và hoạt động của ngân hàng (theo Basel II) Bộ môn Kiểm toán 25 Rủi ro tín dụng (Credit Risk) RRTD là khả năng tổn thất do khách hàng hoặc đối tác không đáp ứng được nghĩa vụ trả nợ đầy đủ, đúng hạn (IAPS 1006) Bộ môn Kiểm toán 26 Đo lƣờng rủi ro tín dụng Nợ xấu/Tổng nợ cho vay Nợ xấu/Vốn CSH Nợ xóa thuần/Tổng nợ cho vay Dự phòng nợ khó đòi/Tổng nợ cho vay Dự phòng nợ khó đòi/Vốn CSH Dư nợ cho vay khu vực/Tổng dư nợ cho vay Dư nợ cho vay ngành/Tổng dư nợ cho vay Dư nợ cho vay nhóm khách hàng/Tổng dư nợ cho vay Bộ môn Kiểm toán 27 Một số hệ số an toàn Tỷ lệ an toàn vốn tối thiểu >= 9% (Vốn tự có / Tổng tài sản “có” rủi ro) (02/VBHN –NHNN ngày 10/1/2018) Tài sản “có” sinh lời/Tổng tài sản “có” >= 75% Nợ xấu / Tổng dư nợ =< 3% Bộ môn Kiểm toán 28 Rủi ro thanh khoản (Liquidity Risk) RRTK là khả năng tổn thất trong việc chuyển các tài sản (bán/thanh lý) thành tiền một cách nhanh chóng nhằm đáp ứng các nghĩa vụ đến hạn (IAPS 1006) Ngân hàng có thể phải bán tài sản với giá rẻ, trả lãi suất cao cho người gửi tìền, hoặc trong một số trường hợp xấu nhất, phải chấp nhận vỡ nợ. Bộ môn Kiểm toán 29 Đo lƣờng rủi ro thanh khoản Tỷ lệ tài sản thanh khoản so với tổng TS (Tiền và Tiền gửi TCTD khác/Tổng tài sản; Tiền và Chứng khoán chính phủ/Tổng TS) Tỷ lệ dự trữ thanh khoản (TS có tính thanh khoản cao/Tổng NPTrả) Tỷ lệ dư nợ cho vay so với tổng TG (Cho vay/Tổng tiền gửi) LS nhận tiền gửi của KH (kỳ hạn ngắn có LS cao so với kỳ hạn dài) Bộ môn Kiểm toán 30 Một số hệ số an toàn Tỷ lệ dự trữ thanh khoản (TS có tính thanh khoản cao/Tổng NPTrả) >=10% Tỷ lệ khả năng chi trả trong 30 ngày (Tài sản có tính thanh khoản cao / Dòng tiền ra ròng trong 30 ngày tiếp theo ) >=50% (VND) Tỷ lệ khả năng chi trả trong 30 ngày (Tài sản có tính thanh khoản cao / Dòng tiền ra ròng trong 30 ngày tiếp theo ) >=10% (ngoại tệ) Dư nợ cho vay/ tổng tiền gửi < = 80% (NHTMNN: 90%) (02/VBHN –NHNN ngày 10/1/2018) Bộ môn Kiểm toán 31 Rủi ro lãi suất (Interest Rate Risk) RRLS là rủi ro do sự vận động của lãi suất có tác động bất lợi đến giá trị của tài sản và nợ phải trả hoặc ảnh hưởng đến chênh lệch LS (IAPS 1006) Các loại rủi ro lãi suất trong ngân hàng Do cơ sở lãi suất khác nhau Do kỳ hạn lãi suất khác nhau Do việc ấn định lãi suất lại Do giao dịch quyền chọn lãi suất Bộ môn Kiểm toán 32 Rủi ro tỷ giá (Currency Risk) Rủi ro tỷ giá là khả năng tổn thất do sự thay đổi trong tương lai của tỷ giá áp dụng đối với các tài sản, nợ phải trả, quyền và nghĩa vụ có nguồn gốc bằng ngoại tệ của ngân hàng (IAPS 1006) -> Phát sinh do sự thay đổi tỷ giá hối đoái giữa các đơn vị tiền tệ khác nhauRisk) Translation Risk) Bộ môn Kiểm toán 33 Đo lƣờng rủi ro tỷ giá Trạng thái ngoại tệ Trạng thái ngoại tệ (nội bảng) Trạng thái ngoại tệ (ngoại bảng) Giới hạn tổng trạng thái ngoại tệ Trạng thái ngoại tệ/Vốn tự có Bộ môn Kiểm toán 34 Một số hệ số an toàn Tổng trạng thái ngoại tệ dương cuối ngày không được vượt quá 20% vốn tự có của TCTD Tổng trạng thái ngoại tệ âm cuối ngày không được vượt quá 20% vốn tự có của TCTD (Thông tư 07/2012/TT-NHNN) Bộ môn Kiểm toán 35 Rủi ro hoạt động (Operational Risk) RRHĐ là khả năng tổn thất do thiếu hoặc hạn chế của các quy trình nội bộ, con người, hệ thống hoặc từ các sự kiện bên ngoài Phân loại rủi ro hoạt động (Basel II) Gian lận nội bộ Gian lận bên ngoài Điều kiện làm việc cho nhân viên Khách hàng, sản phẩm, thông lệ kinh doanh Thiệt hại về tài sản vật chất Gián đoạn kinh doanh, trục trặc hệ thống Thực hiện, quản lý quy trình nghiệp vụ Bộ môn Kiểm toán 36 Đo lƣờng rủi ro hoạt động Phân tích biến động của các khoản mục tài sản, các khoản mục nợ phải trả Phân tích biến động của tổng tài sản Bộ môn Kiểm toán 37 3.2 Rủi ro sai lệch trọng yếu BCTC (tổng thể) Rủi ro tiềm tàng Rủi ro kiểm soát Bộ môn Kiểm toán 38 Rủi ro tiềm tàng (Inherent Risk) Loại hoạt động và mức độ của các giao dịch ngoại bảng chỉ bao gồm các hoạt động truyền thống hay các loại giao dịch mới rủi ro cao Mức độ tin cậy và phạm vi của hoạt động giám sát của NHNN (bao gồm giám sát toàn bộ về vốn, hoạt động, hồ sơ, kiểm soát hay chỉ một phần) Phương thức hạch toán kế toán thông qua hệ thống xử lý và kế toán tích hợp sản phẩm hay hạch toán thủ công Phương thức ghi sổ các giao dịch ngoại bảng thông qua hệ thống kế toán chính thức hay không chính thức Bộ môn Kiểm toán 39 Quy trình kế toán được xác định rõ ràng và áp dụng tổng quát hay được áp dụng cho từng trường hợp cụ thể Nhận biết mục đích giao dịch (phòng vệ hay kinh doanh) ngay thời điểm thực hiện giao dịch thể hiện trên các lệnh giao dịch hay không có thủ tục nào quy định tại bộ phận thực hiện giao dịch (front office) Mục tiêu của người quản lý ngân hàng là đẩy mạnh hoạt động kinh doanh và đầu tư nhằm đạt lợi nhuận cao hay thuần túy chỉ chạy theo lợi nhuận bất kể chất lượng Rủi ro tiềm tàng (Inherent Risk) Bộ môn Kiểm toán 40 Kinh nghiệm của người quản lý trong điều hành ngân hàng là bao quát hay hạn chế Mức độ phân bố theo ngành và địa lý của khách hàng là phân tán hay tập trung Tính nhạy cảm của các khoản mục có thể bị gian lận hay biển thủ liên quan tài sản vô hình/bất động sản hay tài sản có thể chiết khấu được Kinh nghiệm và năng lực của nhân viên kế toán nhiều hay ít Kỳ báo cáo kế toán là thường xuyên (hàng ngày) hay định kỳ hàng tháng, quý, năm Rủi ro tiềm tàng (Inherent Risk) Bộ môn Kiểm toán 41 Rủi ro kiểm soát (Control Risk) Chú trọng đặc biệt kiểm soát liên quan đến nghiệp vụ nguồn vốn (Treasury) Ảnh hưởng từ việc các hoạt động ngân hàng thường phân tán theo khu vực địa lý và nghiệp vụ; Xử lý các chứng từ ban đầu thường trên cơ sở tập trung, với nhiều loại giao dịch và kiểm soát nhập và xử lý tương tự; Số lượng khá lớn các giao dịch phát sinh hàng ngày liên quan đến số lượng lớn tài khoản khách hàng thông qua các kênh giao dịch điện tử; Bộ môn Kiểm toán 42 Rủi ro kiểm soát (Control Risk) Bản chất của rủi ro kinh doanh ngân hàng yêu cầu tổ chức tập trung hóa do đó trạng thái tài chính của toàn thể ngân hàng có thể tính toán và quản lý tập trung; Các quá trình xử lý máy tính áp dụng cho các dữ liệu liên quan (tính lãi dồn tích); Mức độ tin cậy cao của BGĐ đối với thông tin từ hệ thống trong việc ra quyết định; Sự hiện hữu của chức năng kiểm toán nội bộ. Bộ môn Kiểm toán KẾT THÚC CHƢƠNG 1

File đính kèm:

bai_giang_kiem_toan_ngan_hang_chuong_1_tong_quan_ve_kiem_toa.pdf

bai_giang_kiem_toan_ngan_hang_chuong_1_tong_quan_ve_kiem_toa.pdf