Bài giảng Kế toán ngân hàng thương mại - Bài 4: Kế toán nghiệp vụ cho vay của ngân hàng thương mại (Mới nhất)

4.1. Những vấn đề chung về nghiệp vụ cho vay của ngân hàng

4.1.1. Nghiệp vụ cho vay

Cho vay: là hình thức cấp tín dụng, theo đó bên cho

vay giao hoặc cam kết giao cho khách hàng một

khoản tiền để sử dụng vào mục đích xác định trong

một thời gian nhất định theo thỏa thuận với nguyên

tắc có hoàn trả cả gốc và lãi.

Thời hạn cho vay: là khoảng thời gian được tính từ

khi khách hàng bắt đầu nhận vốn vay đến thời điểm

trả hết nợ gốc và lãi vốn vay được thỏa thuận trong hợp đồng tín dụng giữa ngân

hàng và khách hàng.

Trả nợ gốc và lãi vốn vay

o Tổ chức tín dụng và khách hàng thỏa thuận về:

Các kì hạn trả nợ gốc.

Các kì hạn trả lãi vốn vay (có thể trùng hoặc khác với kỳ hạn trả nợ gốc).

Đồng tiền trả nợ và việc bảo toàn giá trị nợ gốc bằng các hình thức thích hợp.

Điều kiện, số lãi vốn vay, phí phải trả trong trường hợp khách hàng trả nợ

trước hạn.

o Đối với các khoản nợ vay không trả đúng hạn, tổ chức tín dụng đánh giá là

không có khả năng trả nợ đúng hạn và không chấp nhận cơ cấu lại thời hạn trả

nợ, thì:

Số dư nợ gốc của hợp đồng tín dụng đó là nợ quá hạn.

Tổ chức tín dụng phải phân loại vào tài khoản cho vay thích hợp và tổ chức

tín dụng thực hiện các biện pháp thu hồi nợ.

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Trang 8

Trang 9

Trang 10

Tải về để xem bản đầy đủ

Tóm tắt nội dung tài liệu: Bài giảng Kế toán ngân hàng thương mại - Bài 4: Kế toán nghiệp vụ cho vay của ngân hàng thương mại (Mới nhất)

y.

Quy trình kế toán.

Mục tiêu

Nắm được khái niệm, đặc điểm, phân loại hoạt động cho vay của ngân hàng.

Nắm được các quy định về hoạt động cho vay.

Hiểu và nắm bắt được quy trình kế toán.

Hiểu và làm được các ví dụ về kế toán nghiệp vụ cho vay.

Bài 4: Kế toán nghiệp vụ cho vay

của ngân hàng thương mại

TXNHTM09_Bai4_v1.0015109208 55

Tình huống dẫn nhập

Cách tính toán lãi trong hoạt động cho vay

Ngày 20/4/2015, đại diện Công ty trách nhiệm hữu hạn May Thắng Lợi đến ngân hàng thương

mại cổ phần Đông Á – Chi nhánh Hà Nội để trả nợ vay và thanh lý hợp đồng. Hợp đồng tín dụng

ghi ngày giải ngân là 12/2/2014, thời hạn vay 12 tháng, số tiền 300 triệu đồng, lãi suất

1,2%/tháng. Lãi trả vào ngày 12 hàng tháng, gốc trả đều 6 lần trong kỳ (2 tháng trả 1 lần). Lãi

suất phạt bằng 140% lãi suất trong hạn.

Tuy nhiên, khi tính toán số tiền thu nợ thì giữa ngân hàng và khách hàng không khớp nhau. Để

giải thích cho khách hàng về tiền lãi phải thu, kế toán phải nắm bắt được:

1. Đặc điểm của hoạt động cho vay của ngân hàng.

2. Các hình thức cho vay.

3. Cách thu lãi, gốc và cách tính lãi trong hoạt động cho vay của ngân hàng.

Bài 4: Kế toán nghiệp vụ cho vay

của ngân hàng thương mại

56 TXNHTM09_Bai4_v1.0015109208

4.1. Những vấn đề chung về nghiệp vụ cho vay của ngân hàng

4.1.1. Nghiệp vụ cho vay

Cho vay: là hình thức cấp tín dụng, theo đó bên cho

vay giao hoặc cam kết giao cho khách hàng một

khoản tiền để sử dụng vào mục đích xác định trong

một thời gian nhất định theo thỏa thuận với nguyên

tắc có hoàn trả cả gốc và lãi.

Thời hạn cho vay: là khoảng thời gian được tính từ

khi khách hàng bắt đầu nhận vốn vay đến thời điểm

trả hết nợ gốc và lãi vốn vay được thỏa thuận trong hợp đồng tín dụng giữa ngân

hàng và khách hàng.

Trả nợ gốc và lãi vốn vay

o Tổ chức tín dụng và khách hàng thỏa thuận về:

Các kì hạn trả nợ gốc.

Các kì hạn trả lãi vốn vay (có thể trùng hoặc khác với kỳ hạn trả nợ gốc).

Đồng tiền trả nợ và việc bảo toàn giá trị nợ gốc bằng các hình thức thích hợp.

Điều kiện, số lãi vốn vay, phí phải trả trong trường hợp khách hàng trả nợ

trước hạn.

o Đối với các khoản nợ vay không trả đúng hạn, tổ chức tín dụng đánh giá là

không có khả năng trả nợ đúng hạn và không chấp nhận cơ cấu lại thời hạn trả

nợ, thì:

Số dư nợ gốc của hợp đồng tín dụng đó là nợ quá hạn.

Tổ chức tín dụng phải phân loại vào tài khoản cho vay thích hợp và tổ chức

tín dụng thực hiện các biện pháp thu hồi nợ.

Cơ cấu lại thời gian trả nợ

Khách hàng không có khả năng trả nợ đúng kì hạn nợ gốc và/hoặc lãi vốn vay

trong phạm vi thời hạn cho vay đã thỏa thuận trong hợp đồng tín dụng và tổ chức

tín dụng đánh giá là có khả năng trả nợ trong các kì hạn tiếp theo, thì tổ chức tín

dụng xem xét điều chỉnh kì hạn trả nợ gốc và/hoặc lãi vốn vay.

Khách hàng không có khả năng trả nợ hết nợ gốc và/hoặc lãi vốn vay trong phạm

vi thời hạn cho vay đã thỏa thuận trong hợp đồng tín dụng và tổ chức tín dụng

đánh giá là có khả năng trả nợ trong một khoảng thời gian nhất định sau thời hạn

cho vay thì tổ chức tín dụng xem xét cho gia hạn nợ với thời hạn phù hợp với

nguồn trả nợ của khách hàng.

Toàn bộ số dư nợ gốc của khách hàng có khoản nợ cơ cấu lại thời gian trả nợ được

phân vào nhóm nợ thích hợp.

Lãi suất cho vay

Do tổ chức tín dụng và khách hàng thỏa thuận phù hợp với quy định của ngân

hàng nhà nước Việt Nam.

Mức lãi suất áp dụng với các khoản nợ gốc quá hạn do tổ chức tín dụng ấn định và

thỏa thuận với khách hàng trong hợp đồng tín dụng nhưng không vượt quá 150%

Bài 4: Kế toán nghiệp vụ cho vay

của ngân hàng thương mại

TXNHTM09_Bai4_v1.0015109208 57

lãi suất cho vay áp dụng trong thời hạn cho vay đã được ký kết hoặc điều chỉnh

trong hợp đồng tín dụng.

Bảo đảm tiền vay

Căn cứ vào năng lực tài chính của khách hàng vay, tính khả thi và hiệu quả của

khoản vay và tình hình thực tế. Ngân hàng có thể lựa chọn một hoặc một số biện

pháp đảm bảo tiền vay:

o Các biện pháp đảm bảo tiền vay bằng tài sản:

Cầm cố, thế chấp bằng tài sản của khách hàng vay.

Bảo lãnh bằng tài sản của bên thứ 3.

Bảo đảm bằng tài sản từ bên thứ 3.

o Các biện pháp đảm bảo tiền vay trong trường hợp người đi vay không có đảm

bảo bằng tài sản:

Ngân hàng chủ động lựa chọn khách hàng đủ điều kiện để cho vay không

có tài sản đảm bảo.

Cho vay không có tài sản đảm bảo theo chỉ định của Chính Phủ, của Ngân

hàng Nhà nước Việt Nam.

4.1.2. Phân loại nợ

Việc phân loại nợ hiện nay được thực hiện theo Quyết định 493/2005/QĐ-NHNN và

Quyết định 18/2005/QĐ-NHNN sửa đổi bổ sung. Theo quyết định này nợ được phân

thành 5 nhóm:

Nhóm 1: Nợ đủ tiêu chuẩn.

Nhóm 2: Nợ cần chú ý.

Nhóm 3: Nợ dưới tiêu chuẩn.

Nhóm 4: Nợ nghi ngờ.

Nhóm 5: Nợ có khả năng mất vốn.

Nợ xấu là các khoản nợ thuộc nhóm 3, 4, 5.

Các ngân hàng thương mại có thể tùy chọn phân loại nợ theo phương pháp định tính hoặc

định lượng. Ít nhất mỗi quý một lần, trong thời hạn làm việc 15 ngày đầu tiên của tháng

tiếp theo, tổ chức tín dụng thực hiện phân loại nợ gốc và trích lập dự phòng rủi ro đến thời

điểm cuối ngày làm việc cuối cùng của quý (tháng) trước. Riêng đối với quý 4, trong thời

hạn 15 ngày làm việc đầu tiên của tháng 12, tổ chức tín dụng thực hiện phân loại nợ và

trích lập dự phòng rủi ro tính đến hết ngày 30/11. Với các khoản nợ xấu thì phải được

thực hiện phân loại và đánh giá khả năng trả nợ hàng tháng.

4.1.3. Dự phòng rủi ro tín dụng

Trích lập dự phòng rủi ro tín dụng

Dự phòng rủi ro là khoản tiền được trích lập để dự phòng cho những tổn thất có

thể xảy ra do khách hàng của tổ chức tín dụng không thực hiện nghĩa vụ theo cam

kết. Dự phòng rủi ro được tính theo dư nợ gốc bao gồm dự phòng chung và dự

phòng cụ thể:

Bài 4: Kế toán nghiệp vụ cho vay

của ngân hàng thương mại

58 TXNHTM09_Bai4_v1.0015109208

o Dự phòng cụ thể: là khoản tiền được trích lập trên cơ sở phân loại cụ thể các

khoản nợ để dự phòng cho những tổn thất có thể xảy ra.

Số tiền dự phòng cụ thể phải trích theo công thức sau:

R = max {0, (A-C)} r

Trong đó:

R: số tiền dự phòng cụ thể cần trích;

A: dư nợ gốc của khoản vay;

C: Giá trị khấu trừ của tài sản đảm bảo;

r : tỷ lệ trích lập dự phòng cụ thể ( Nhóm 1: 0%, Nhóm 2: 5%, Nhóm 3:

20%, Nhóm 4: 50%, Nhóm 5: 100%).

o Dự phòng chung: là khoản tiền được trích lập để dự phòng cho những tổn thất

chưa được xác định trong quá trình phân loại nợ và trích lập dự phòng cụ thể

và trong các trường hợp khó khăn của tổ chức tín dụng khi chất lượng các

khoản nợ suy giảm.

Ngân hàng thực hiện trích lập và duy trì dự phòng chung bằng 0,75% dư nợ từ

nhóm 1 – 4 (kể cả các cam kết bảo lãnh ngân hàng).

Sử dụng dự phòng rủi ro tín dụng

Ngân hàng sử dụng dự phòng để xử lý rủi ro tín dụng

đối với các khoản nợ trong trường hợp sau đây:

o Khách hàng là tổ chức, doanh nghiệp bị giải thể,

phá sản theo quy định của pháp luật; cá nhân bị

chết hoặc mất tích.

o Các khoản nợ nhóm 5.

Việc sử dụng dự phòng để xử lý rủi ro theo những nguyên tắc sau đây :

o Sử dụng dự phòng cụ thể của khoản nợ đó.

o Phát mại tài sản đảm bảo.

o Trường hợp phát mại tài sản đảm bảo không đủ bù đắp rủi ro tín dụng thì được

sử dụng dự phòng chung.

4.1.4. Nguyên tắc kế toán

Thận trọng trên cơ sở dồn tích (chỉ dự thu lãi đối với nợ nhóm 1).

4.2. Chứng từ và tài khoản sử dụng

4.2.1. Chứng từ

Các chứng từ trong bộ hồ sơ vay vốn.

Các chứng từ thanh toán, chứng từ tiền mặt.

Các chứng từ khác liên quan.

4.2.2. Tài khoản

Tài khoản tiền mặt bằng đồng Việt Nam 1011

Nhóm các tài khoản cho vay 21

Bài 4: Kế toán nghiệp vụ cho vay

của ngân hàng thương mại

TXNHTM09_Bai4_v1.0015109208 59

o 21X1: Nhóm 1

o 21X2: Nhóm 2

o 21X3: Nhóm 3

o 21X4: Nhóm 4

o 21X5: Nhóm 5

Với X = 1 – Ngắn hạn, 2 – Trung hạn, 3 – Dài hạn

Nội dung: phản ánh các hoạt động cho vay.

Kết cấu:

o Nợ: số tiền ngân hàng cho khách hàng vay.

o Có: Ghi số tiền khách hàng trả nợ ngân hàng, số nợ bị/được chuyển loại. Riêng

21X5: có thể là nợ đã xử lý, đưa ra ngoại bảng để theo dõi.

o Dư nợ: số tiền khách hàng đang vay ngân hàng.

Lãi phải thu từ cho vay 394

Nội dung: phản ánh số lãi ngân hàng dự tính

thu được khách hàng, nhưng khách hàng

chưa thanh toán cho ngân hàng.

Kết cấu:

o Nợ: Lãi dự thu.

o Có: Lãi khách hàng thanh toán cho ngân

hàng; lãi đã dự thu nhưng chưa thu được

phải xóa lãi.

o Dư nợ: tổng số lãi đã dự thu nhưng khách hàng chưa thanh toán.

TK thu lãi cho vay 702

Nội dung: theo dõi thu nhập từ lãi trong hoạt động cho vay.

Kết cấu:

o Có: số lãi thu được từ hoạt động cho vay.

o Nợ: số tiền lãi được kết chuyển vào tài khoản lợi nhuận.

o Dư có: phản ánh số lãi ngân hàng thu được chưa kết chuyển để xác định kết

quả kinh doanh.

TK dự phòng 219 (1/2)

Nội dung: phản ánh số dự phòng rủi ro với nợ gốc.

Kết cấu:

o Có: số dự phòng rủi ro trích lập.

o Nợ: số dự phòng rủi ro được sử dụng hoặc hoàn nhập.

o Dư có: dự phòng rủi ro chưa được sử dụng.

Các tài khoản khác

o TK Chi phí tín dụng khác 809.

o TK Thu nhập tín dụng khác 709.

o TK Chi phí dự phòng rủi ro nợ phải thu khó đòi 8822.

Bài 4: Kế toán nghiệp vụ cho vay

của ngân hàng thương mại

60 TXNHTM09_Bai4_v1.0015109208

Tài khoản ngoại bảng

o TK 994: Tài sản thế chấp cầm có của khách hàng.

o TK 941: Lãi cho vay chưa thu được.

4.3. Quy trình kế toán

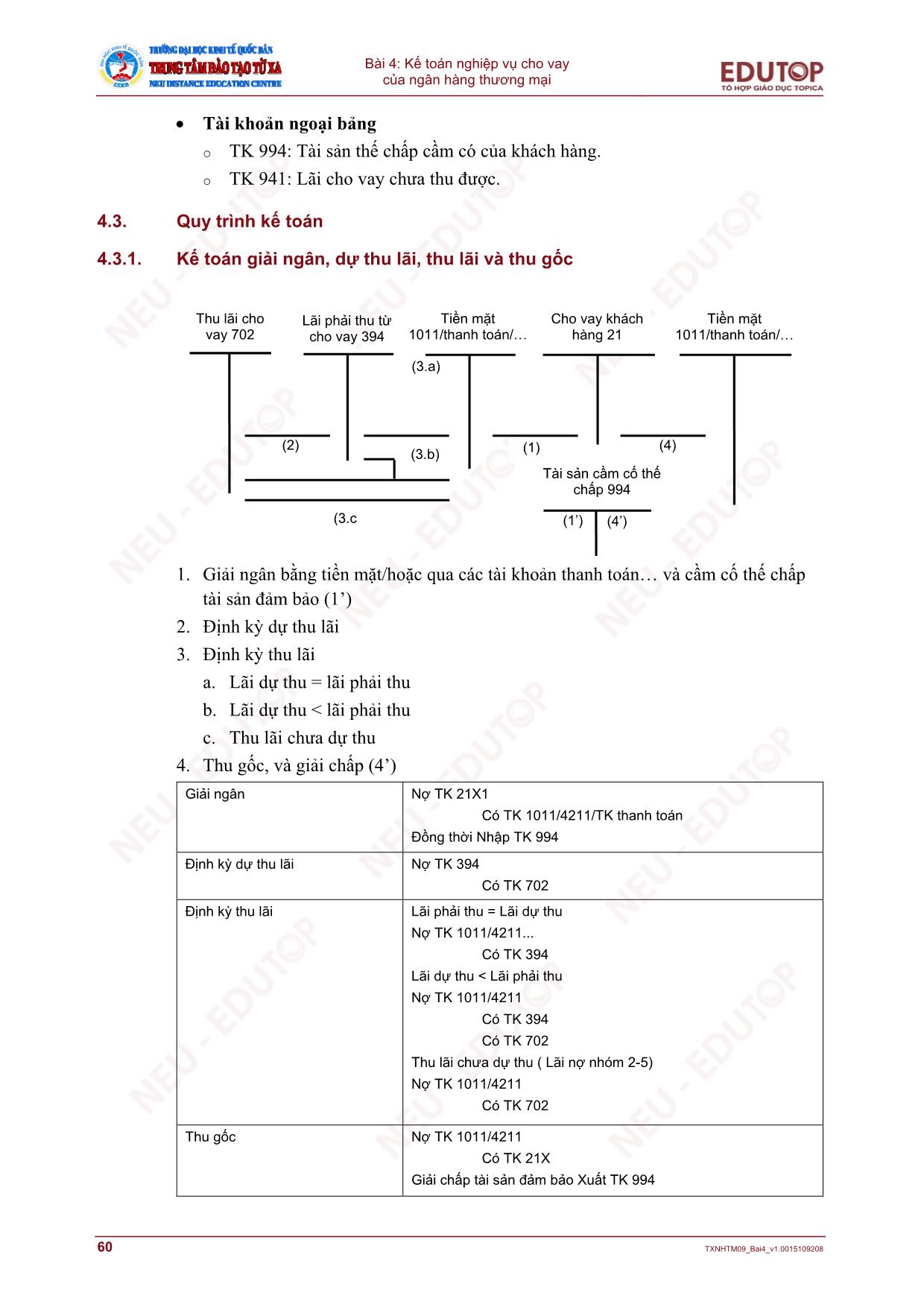

4.3.1. Kế toán giải ngân, dự thu lãi, thu lãi và thu gốc

1. Giải ngân bằng tiền mặt/hoặc qua các tài khoản thanh toán và cầm cố thế chấp

tài sản đảm bảo (1’)

2. Định kỳ dự thu lãi

3. Định kỳ thu lãi

a. Lãi dự thu = lãi phải thu

b. Lãi dự thu < lãi phải thu

c. Thu lãi chưa dự thu

4. Thu gốc, và giải chấp (4’)

Giải ngân Nợ TK 21X1

Có TK 1011/4211/TK thanh toán

Đồng thời Nhập TK 994

Định kỳ dự thu lãi Nợ TK 394

Có TK 702

Định kỳ thu lãi Lãi phải thu = Lãi dự thu

Nợ TK 1011/4211...

Có TK 394

Lãi dự thu < Lãi phải thu

Nợ TK 1011/4211

Có TK 394

Có TK 702

Thu lãi chưa dự thu ( Lãi nợ nhóm 2-5)

Nợ TK 1011/4211

Có TK 702

Thu gốc Nợ TK 1011/4211

Có TK 21X

Giải chấp tài sản đảm bảo Xuất TK 994

(3.b)

Tiền mặt

1011/thanh toán/

(4’) (1’)

(4) (1)

(3.a)

(2)

(3.c

Thu lãi cho

vay 702

Lãi phải thu từ

cho vay 394

Cho vay khách

hàng 21

Tài sản cầm cố thế

chấp 994

Tiền mặt

1011/thanh toán/

Bài 4: Kế toán nghiệp vụ cho vay

của ngân hàng thương mại

TXNHTM09_Bai4_v1.0015109208 61

4.3.2. Kế toán xử lý các phát sinh về lãi

Lãi đã dự thu (nợ nhóm 1) nhưng không thu được Xóa lãi:

Nợ TK 809

Có TK 394

Treo lãi:

Nhập TK 941

Sau một thời gian khách hàng đến trả lãi Nợ TK 1011/4211

Có TK 709

Đồng thời Xuất TK 941

Lãi chưa dự thu (nợ nhóm 2-5) nhưng không thu được Nhập TK 941

Sau một thời gian khách hàng đến trả lãi:

Nợ TK 1011/4211

Có TK 702

Đồng thời Xuất 941

4.3.3. Kế toán trích lập dự phòng rủi ro

Theo quy định của ngân hàng nhà nước Việt Nam, các ngân hàng thương mại tiến

hành phân loại nợ và trích lập dự phòng 3 tháng/lần. Tuy nhiên, trên thực tế các ngân

hàng thương mại thường hay phân loại nợ và trích lập dự phòng hàng tháng.

Với quy định của ngân hàng nhà nước, các ngân hàng thương mại phải tính toán và

trích lập dự phòng tương ứng với trạng thái nợ mà vừa phân loại ở kỳ đó. Do vậy, khi

tính toán số tiền dự phòng phải trích lập, các ngân hàng thương mại sẽ phải so sánh

với dự phòng hiện có tại đơn vị mình để biết kỳ này ngân hàng mình trích lập thêm dự

phòng (nếu dự phòng phải có > dự phòng hiện có), hoặc hoàn nhập dự phòng (nếu dự

phòng phải có < dự phòng hiện có).

Sau khi xác định được số dự phòng cụ thể và dự phòng chung cần phải trích lập thêm

hay hoàn nhập, kế toán hạch toán:

Trích lập dự phòng Nợ TK 8822

Có TK 219 (1/2)

Hoàn nhập dự phòng Nợ TK 219(1/2)

Có TK 8822

Bài 4: Kế toán nghiệp vụ cho vay

của ngân hàng thương mại

62 TXNHTM09_Bai4_v1.0015109208

Tóm lược cuối bài

Nắm được khái niệm và đặc điểm của nghiệp vụ cho vay; các loại hình cho vay của ngân

hàng thương mại.

Chứng từ và tài khoản sử dụng trong kế toán cho vay.

Quy trình kế toán.

Bài 4: Kế toán nghiệp vụ cho vay

của ngân hàng thương mại

TXNHTM09_Bai4_v1.0015109208 63

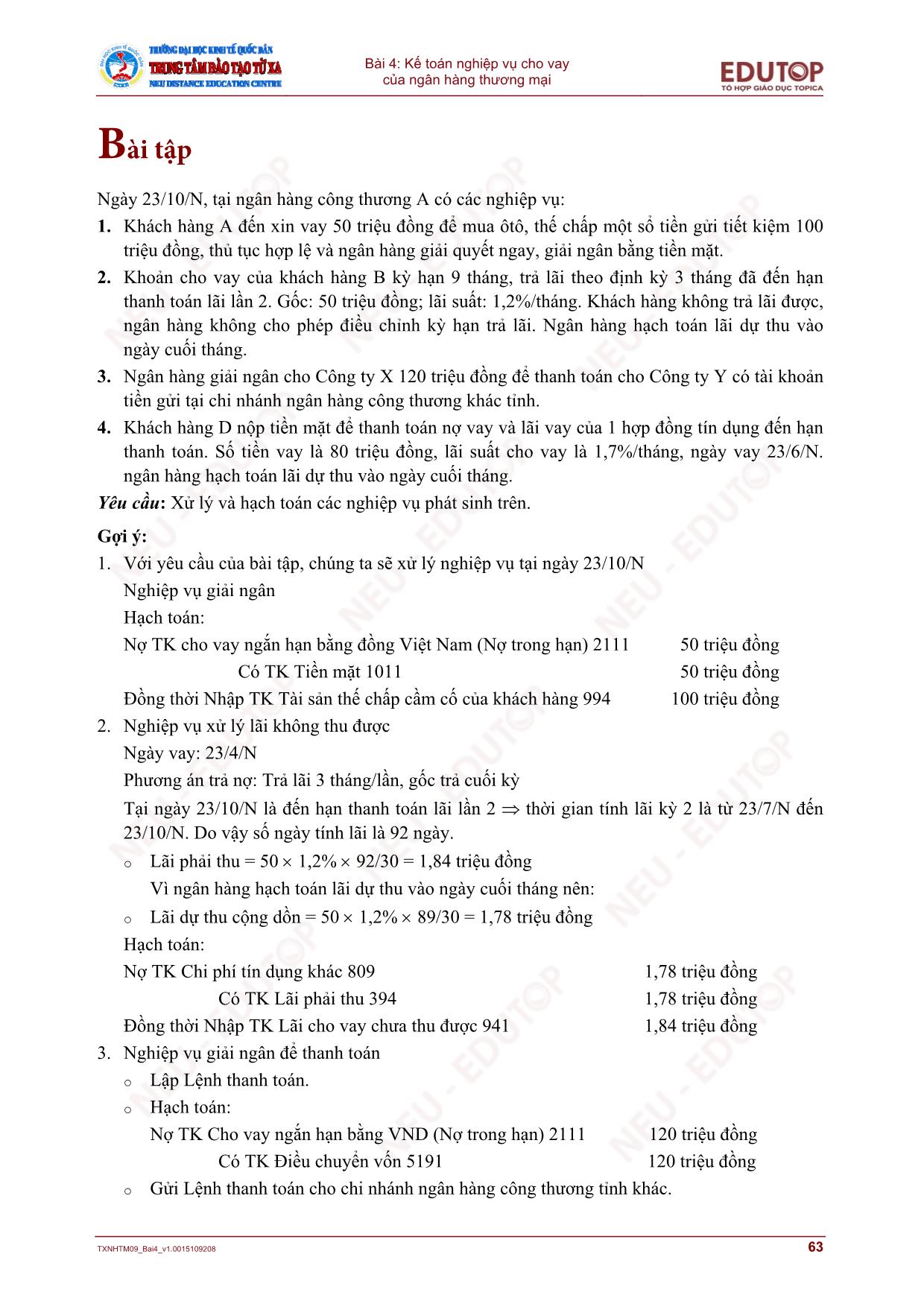

Bài tập

Ngày 23/10/N, tại ngân hàng công thương A có các nghiệp vụ:

1. Khách hàng A đến xin vay 50 triệu đồng để mua ôtô, thế chấp một sổ tiền gửi tiết kiệm 100

triệu đồng, thủ tục hợp lệ và ngân hàng giải quyết ngay, giải ngân bằng tiền mặt.

2. Khoản cho vay của khách hàng B kỳ hạn 9 tháng, trả lãi theo định kỳ 3 tháng đã đến hạn

thanh toán lãi lần 2. Gốc: 50 triệu đồng; lãi suất: 1,2%/tháng. Khách hàng không trả lãi được,

ngân hàng không cho phép điều chỉnh kỳ hạn trả lãi. Ngân hàng hạch toán lãi dự thu vào

ngày cuối tháng.

3. Ngân hàng giải ngân cho Công ty X 120 triệu đồng để thanh toán cho Công ty Y có tài khoản

tiền gửi tại chi nhánh ngân hàng công thương khác tỉnh.

4. Khách hàng D nộp tiền mặt để thanh toán nợ vay và lãi vay của 1 hợp đồng tín dụng đến hạn

thanh toán. Số tiền vay là 80 triệu đồng, lãi suất cho vay là 1,7%/tháng, ngày vay 23/6/N.

ngân hàng hạch toán lãi dự thu vào ngày cuối tháng.

Yêu cầu: Xử lý và hạch toán các nghiệp vụ phát sinh trên.

Gợi ý:

1. Với yêu cầu của bài tập, chúng ta sẽ xử lý nghiệp vụ tại ngày 23/10/N

Nghiệp vụ giải ngân

Hạch toán:

Nợ TK cho vay ngắn hạn bằng đồng Việt Nam (Nợ trong hạn) 2111 50 triệu đồng

Có TK Tiền mặt 1011 50 triệu đồng

Đồng thời Nhập TK Tài sản thế chấp cầm cố của khách hàng 994 100 triệu đồng

2. Nghiệp vụ xử lý lãi không thu được

Ngày vay: 23/4/N

Phương án trả nợ: Trả lãi 3 tháng/lần, gốc trả cuối kỳ

Tại ngày 23/10/N là đến hạn thanh toán lãi lần 2 thời gian tính lãi kỳ 2 là từ 23/7/N đến

23/10/N. Do vậy số ngày tính lãi là 92 ngày.

o Lãi phải thu = 50 1,2% 92/30 = 1,84 triệu đồng

Vì ngân hàng hạch toán lãi dự thu vào ngày cuối tháng nên:

o Lãi dự thu cộng dồn = 50 1,2% 89/30 = 1,78 triệu đồng

Hạch toán:

Nợ TK Chi phí tín dụng khác 809 1,78 triệu đồng

Có TK Lãi phải thu 394 1,78 triệu đồng

Đồng thời Nhập TK Lãi cho vay chưa thu được 941 1,84 triệu đồng

3. Nghiệp vụ giải ngân để thanh toán

o Lập Lệnh thanh toán.

o Hạch toán:

Nợ TK Cho vay ngắn hạn bằng VND (Nợ trong hạn) 2111 120 triệu đồng

Có TK Điều chuyển vốn 5191 120 triệu đồng

o Gửi Lệnh thanh toán cho chi nhánh ngân hàng công thương tỉnh khác.

Bài 4: Kế toán nghiệp vụ cho vay

của ngân hàng thương mại

64 TXNHTM09_Bai4_v1.0015109208

4. Thu gốc và lãi đáo hạn

Thời gian vay: 23/6/N đến 23/10/N (122 ngày)

o Lãi phải thu = 80 1,7% 122/30 = 5,5307 triệu đồng

o Lãi dự thu cộng dồn = 80 1,7% 99/30 = 4,488 triệu đồng

Trường hợp Lãi dự thu < Lãi phải thu

Hạch toán:

Nợ TK Tiền mặt 1011 85,5307 triệu đồng

Có TK cho vay ngắn hạn trong hạn 2111 85 triệu đồng

Có TK Lãi phải thu 394 4,488 triệu đồng

Có TK Thu lãi cho vay 702 1,0427 triệu đồng

File đính kèm:

bai_giang_ke_toan_ngan_hang_thuong_mai_bai_4_ke_toan_nghiep.pdf

bai_giang_ke_toan_ngan_hang_thuong_mai_bai_4_ke_toan_nghiep.pdf