Bài giảng Kế toán ngân hàng thương mại - Bài 2: Kế toán nhận tiền gửi và phát hành giấy tờ có giá (Phần 2)

2.1. Những vấn đề chung về nguồn vốn của ngân hàng thương mại

2.1.1. Cấu trúc nguồn vốn và đặc điểm nguồn vốn

Nguồn vốn của ngân hàng thương mại gồm 2 nguồn chủ yếu: Vốn chủ sở hữu và Vốn

nợ (Vốn huy động). Mỗi loại nguồn vốn có nội dung kinh tế, yêu cầu quản lý và

phương pháp hạch toán khác nhau.

2.1.1.1. Vốn chủ sở hữu

Vốn chủ sở hữu là nguồn lực tự có mà chủ ngân hàng sở hữu và sử dụng vào mục đích

kinh doanh theo luật định. Vốn chủ sở hữu chiếm tỷ trọng nhỏ trong tổng nguồn vốn

của ngân hàng thương mại, song nó lại là yếu tố cơ bản đầu tiên quyết định sự tồn tại

và phát triển của một ngân hàng. Mặt khác, với chức năng bảo vệ vốn chủ sở hữu

được coi như tài sản đảm bảo gây lòng tin với khách hàng, duy trì khả năng thanh toán

trong trường hợp ngân hàng gặp thua lỗ; bên cạnh đó nó còn là căn cứ để tính toán các

hệ số đảm bảo an toàn và các chỉ tiêu tài chính.

Vốn chủ sở hữu bao gồm:

Vốn của ngân hàng thương mại:

o Vốn điều lệ;

o Vốn đầu tư xây dựng cơ bản và mua tài sản cố định;

o Vốn khác: Thặng dư phát hành cổ phiếu, lợi nhuận để lại không chia.

Quỹ:

o Quỹ dự trữ bổ sung vốn điều lệ;

o Quỹ dự phòng tài chính;

o Quỹ đầu tư phát triển;

o Quỹ khen thưởng;

o Quỹ phúc lợi.

Các quỹ này được trích từ lợi nhuận hàng năm theo luật định (tỷ lệ trích và nội

dung sử dụng phải theo luật định).

Một số tài sản nợ được xếp vào vốn chủ sở hữu của ngân hàng

o Chênh lệch đánh giá lại tài sản: Chênh lệch đánh giá lại tỷ giá, vàng bạc, đá

quý, tài sản trực tiếp tạo ra lợi nhuận cho ngân hàng thương mại (chứng khoán,

tài sản gán nợ gán nợ đã chuyển quyền sở hữu), đánh giá lại tài sản cố định.

o Chênh lệch thu nhập và chi phí: Chênh lệch tăng (dư có) tăng vốn ngân hàng

thương mại; Chênh lệch giảm (dư nợ) giảm vốn ngân hàng thương mại.

o Kết quả lợi nhuận năm sau chưa phân phối.

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Trang 8

Trang 9

Trang 10

Tải về để xem bản đầy đủ

Tóm tắt nội dung tài liệu: Bài giảng Kế toán ngân hàng thương mại - Bài 2: Kế toán nhận tiền gửi và phát hành giấy tờ có giá (Phần 2)

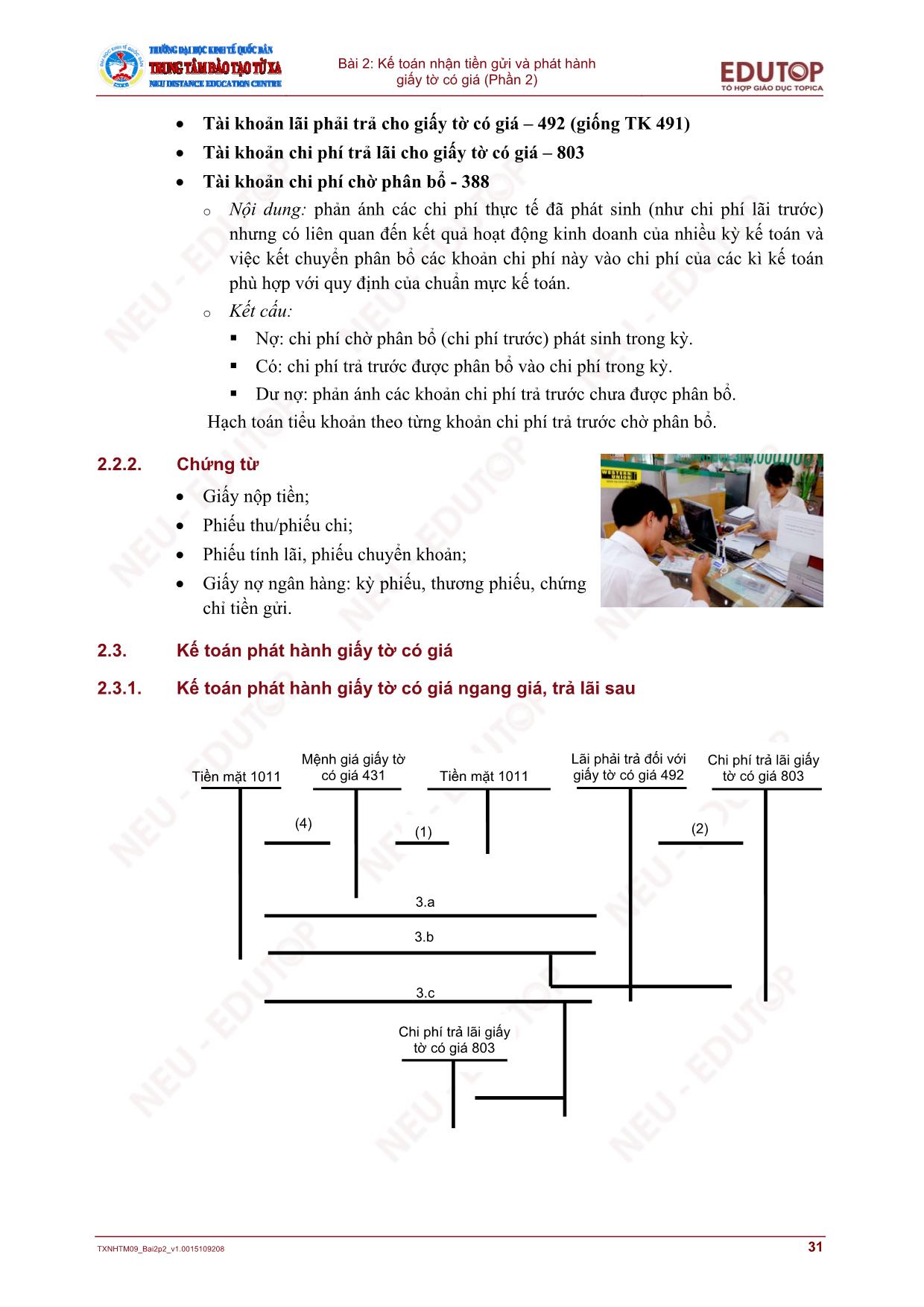

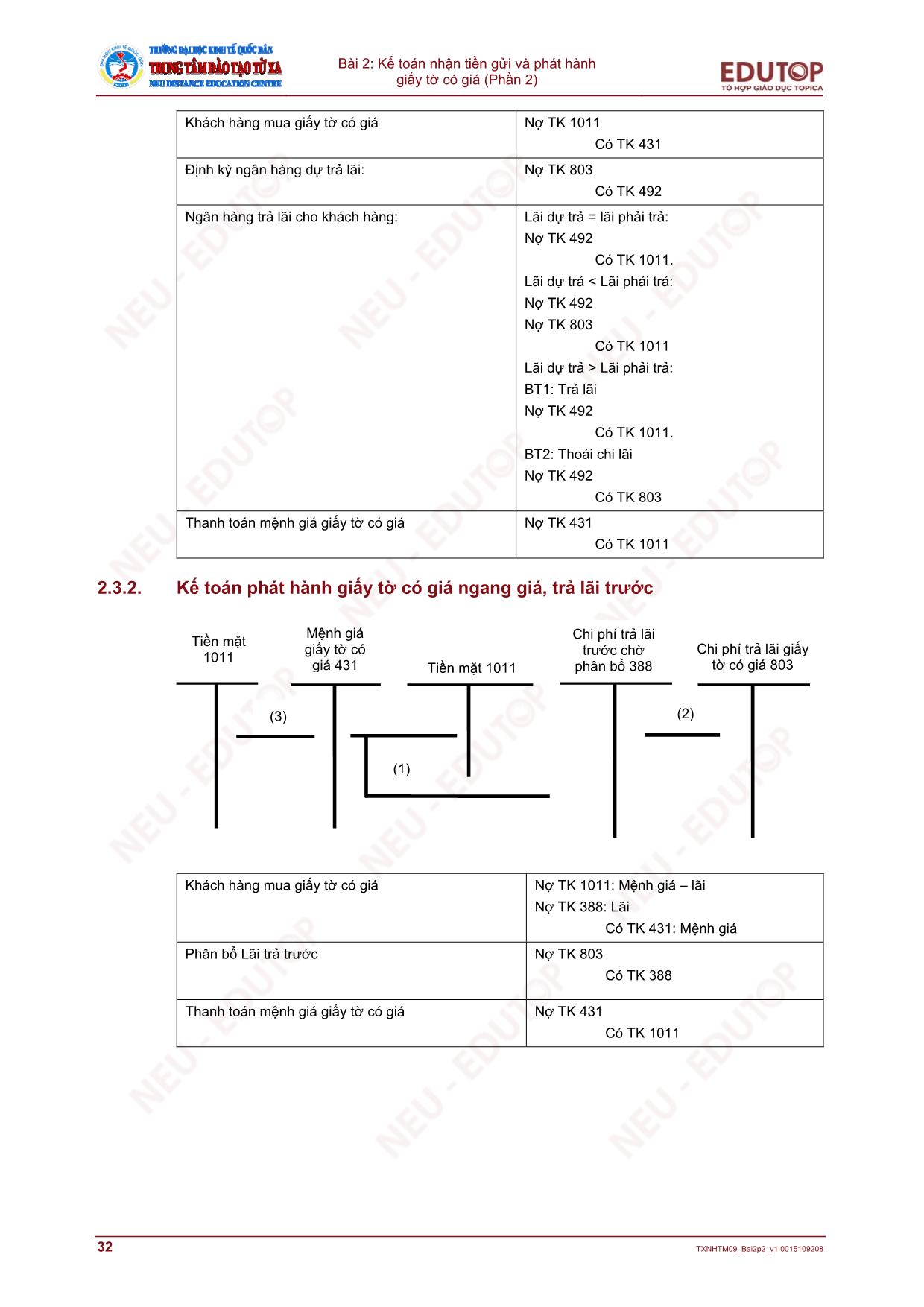

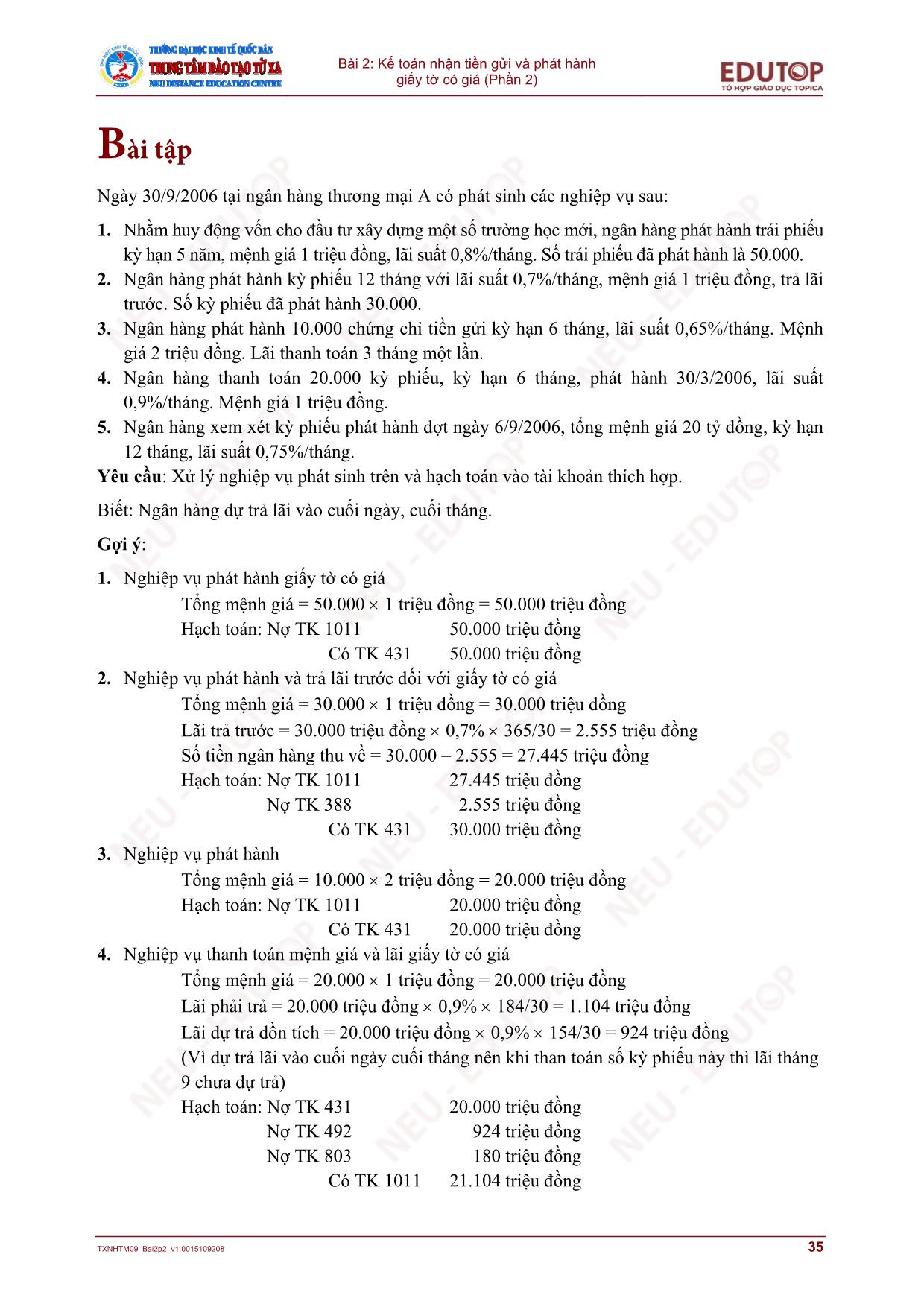

Bài 2: Kế toán nhận tiền gửi và phát hành giấy tờ có giá (Phần 2) 26 TXNHTM09_Bai2p2_v1.0015109208 BÀI 2 KẾ TOÁN NHẬN TIỀN GỬI VÀ PHÁT HÀNH GIẤY TỜ CÓ GIÁ (PHẦN 2) Hướng dẫn học Để học tốt bài này, sinh viên cần tham khảo các phương pháp học sau: Học đúng lịch trình của môn học theo tuần, làm các bài luyện tập đầy đủ và tham gia thảo luận trên diễn đàn. Có sự liên hệ thực tế tại các ngân hàng thương mại hiện nay ở Việt Nam. Đọc tài liệu: 1. Giáo trình Kế toán ngân hàng của Học Viện Ngân hàng. 2. Giáo trình Kế toán Ngân hàng của Trường Đại học Ngân hàng TP Hồ Chí Minh. 3. Các văn bản và quy định của Quốc hội và Ngân hàng nhà nước. 4. Các trang web: www.sbv.gov.vn; www.moj.gov.vn; www.mof.gov.vn Sinh viên làm việc theo nhóm và trao đổi với giảng viên trực tiếp tại lớp học hoặc qua email. Tham khảo các thông tin từ trang Web môn học. Nội dung Gồm các nội dung: Phần 1: Kế toán nhận tiền gửi tiết kiệm Những vấn đề chung về nguồn vốn của ngân hàng thương mại. Chứng từ và tài khoản sử dụng trong kế toán tiền gửi tiết kiệm. Quy trình kế toán tiền gửi tiết kiệm. Phần 2: Kế toán giấy tờ có giá Những vấn đề chung về cấu trúc nguồn vốn của ngân hàng thương mại. Chứng từ và tài khoản sử dụng trong kế toán giấy tờ có giá. Quy trình kế toán giấy tờ có giá. Mục tiêu Nắm được cấu trúc nguồn vốn của ngân hàng thương mại. Hiểu được đặc điểm của Tiền gửi tiết kiệm và giấy tờ có giá. Hiểu được nội dung, cấu trúc của các tài khoản sử dụng trong hạch toán Tiền gửi tiết kiệm và giấy tờ có giá. Hiểu được quy trình kế toán tiền gửi tiết kiệm và giấy tờ có giá. Hiểu và làm được các ví dụ về kế toán tiền gửi tiết kiệm và giấy tờ có giá. Bài 2: Kế toán nhận tiền gửi và phát hành giấy tờ có giá (Phần 2) TXNHTM09_Bai2p2_v1.0015109208 27 Tình huống dẫn nhập Mua giấy nợ ngân hàng có khác với gửi tiết kiệm tại ngân hàng? Ngày 13/10/2014, ông Trương Đình Hùng đến ngân hàng thanh toán 100 kỳ phiếu, mệnh giá 1 triệu đồng, kỳ hạn 9 tháng, ngày phát hành 25/12/2013, lãi suất 0,7%/tháng. Biết ngân hàng trả lãi cuối kỳ. Sau khi nhận toàn bộ tiền, ông Hùng thấy số tiền mình nhận được không giống như số tiền mình đã nhẩm tính trước. Ông liền thắc mắc với giao dịch viên và được giao dịch viên giải đáp tận tình. Để giải đáp được cho khách hàng về vấn đề này, giao dịch viên phải hiểu được: 1. Đặc điểm của giấy tờ có giá (giấy Nợ) và quy trình kế toán giấy tờ có giá. 2. Cách tính lãi, trả lãi đối với giấy tờ có giá. Bài 2: Kế toán nhận tiền gửi và phát hành giấy tờ có giá (Phần 2) 28 TXNHTM09_Bai2p2_v1.0015109208 2.1. Những vấn đề chung về nguồn vốn của ngân hàng thương mại 2.1.1. Cấu trúc nguồn vốn và đặc điểm nguồn vốn Nguồn vốn của ngân hàng thương mại gồm 2 nguồn chủ yếu: Vốn chủ sở hữu và Vốn nợ (Vốn huy động). Mỗi loại nguồn vốn có nội dung kinh tế, yêu cầu quản lý và phương pháp hạch toán khác nhau. 2.1.1.1. Vốn chủ sở hữu Vốn chủ sở hữu là nguồn lực tự có mà chủ ngân hàng sở hữu và sử dụng vào mục đích kinh doanh theo luật định. Vốn chủ sở hữu chiếm tỷ trọng nhỏ trong tổng nguồn vốn của ngân hàng thương mại, song nó lại là yếu tố cơ bản đầu tiên quyết định sự tồn tại và phát triển của một ngân hàng. Mặt khác, với chức năng bảo vệ vốn chủ sở hữu được coi như tài sản đảm bảo gây lòng tin với khách hàng, duy trì khả năng thanh toán trong trường hợp ngân hàng gặp thua lỗ; bên cạnh đó nó còn là căn cứ để tính toán các hệ số đảm bảo an toàn và các chỉ tiêu tài chính. Vốn chủ sở hữu bao gồm: Vốn của ngân hàng thương mại: o Vốn điều lệ; o Vốn đầu tư xây dựng cơ bản và mua tài sản cố định; o Vốn khác: Thặng dư phát hành cổ phiếu, lợi nhuận để lại không chia. Quỹ: o Quỹ dự trữ bổ sung vốn điều lệ; o Quỹ dự phòng tài chính; o Quỹ đầu tư phát triển; o Quỹ khen thưởng; o Quỹ phúc lợi. Các quỹ này được trích từ lợi nhuận hàng năm theo luật định (tỷ lệ trích và nội dung sử dụng phải theo luật định). Một số tài sản nợ được xếp vào vốn chủ sở hữu của ngân hàng o Chênh lệch đánh giá lại tài sản: Chênh lệch đánh giá lại tỷ giá, vàng bạc, đá quý, tài sản trực tiếp tạo ra lợi nhuận cho ngân hàng thương mại (chứng khoán, tài sản gán nợ gán nợ đã chuyển quyền sở hữu), đánh giá lại tài sản cố định. o Chênh lệch thu nhập và chi phí: Chênh lệch tăng (dư có) tăng vốn ngân hàng thương mại; Chênh lệch giảm (dư nợ) giảm vốn ngân hàng thương mại. o Kết quả lợi nhuận năm sau chưa phân phối. 2.1.2. Vốn nợ (vốn huy động) Vốn huy động của ngân hàng thương mại là giá trị tiền tệ mà các ngân hàng thương mại huy động được trên thị trường thông qua nghiệp vụ nhận tiền gửi, tiền vay và một số nguồn vốn khác. Bộ phận vốn huy động có ý nghĩa quyết định đến khả năng hoạt động của mỗi ngân hàng thương mại. Bài 2: Kế toán nhận tiền gửi và phát hành giấy tờ có giá (Phần 2) TXNHTM09_Bai2p2_v1.0015109208 29 Gồm: Nhận tiền gửi o Tiền gửi (của cá nhân, doanh nghiệp, tổ chức kinh tế, kho bạc nhà nước); o Tiền gửi không kỳ hạn (Tài khoản tiền gửi thanh toán, Tài khoản séc); o Tiền gửi có kỳ hạn; o Tiền gửi tiết kiệm. Phân loại: Tiền gửi tiết kiệm không kì hạn: người gửi tiền có thể rút tiền theo yêu cầu mà không cần báo trước vào bất kỳ ngày làm việc nào. Tiền gửi tiết kiệm có kì hạn: người gửi tiền chỉ có thể rút tiền sau một kỳ hạn gửi tiền nhất định theo thỏa thuận với tổ chức nhận tiền gửi tiết kiệm. Nếu khách hàng rút trước hạn thì phải có sự thỏa thuận trước, lãi suất được hưởng không vượt quá lãi suất tiền gửi tiết kiệm không kì hạn; nếu không có thỏa thuận trước thì sẽ phạt phí và lãi suất không vượt quá lãi suất tiền gửi tiết kiệm không kỳ hạn. Phát hành giấy tờ có giá Giấy tờ có giá là các công cụ nợ do ngân hàng phát hành để huy động vốn trên thị trường. Nguồn vốn này tương đối ổn định để sử dụng cho một mục đích nào đó. Lãi suất phụ thuộc sự cấp thiết của nguồn vốn huy động nên thường cao hơn lãi suất tiền gửi có kỳ hạn thông thường. o Các loại giấy tờ có giá: Ngắn hạn: Kỳ phiếu, Chứng chỉ tiền gửi có mệnh giá. Dài hạn: trái phiếu. o 3 phương thức phát hành (theo chuẩn mực kế toán số 1): Phát hành ngang giá: giá = mệnh giá (Lãi suất thực tế = Lãi suất danh nghĩa). Phát hành chiết khấu: giá Lãi suất danh nghĩa). Phần chênh lệch là chiết khấu giấy tờ có giá. Phát hành phụ trội: giá > mệnh giá ((Lãi suất thực tế < Lãi suất danh nghĩa). Phần chênh lệch là phụ trội giấy tờ có giá. o 3 hình thức trả lãi: Trả lãi trước: Lãi được trả cho người mua ngay khi phát hành, được khấu trừ vào mệnh giá. Trả lãi sau: Lãi được trả cùng gốc khi thanh toán giấy tờ có giá đáo hạn. Trả lãi định kỳ: Lãi được trả định kỳ. Nguồn vốn vay o Mục đích: nhằm đáp ứng nhu cầu thanh khoản của ngân hàng thương mại. o Nguồn: Tổ chức tín dụng trong nước, ngân hàng nước ngoài, ngân hàng nhà nước. Nguồn vốn khác o Vốn tài trợ; o Vốn ủy thác đầu tư; Bài 2: Kế toán nhận tiền gửi và phát hành giấy tờ có giá (Phần 2) 30 TXNHTM09_Bai2p2_v1.0015109208 o Vốn để cho vay đồng tài trợ; o Nhận vốn liên doanh, liên kết. 2.1.3. Đặc điểm của giấy tờ có giá (Giấy Nợ) Là loại vốn nợ chỉ có 1 kỳ hạn. Lãi không được nhập vào gốc. Phần lớn các ngân hàng thương mại chỉ giữ hộ tiền khi khách hàng không đến thanh toán vào ngày đáo hạn. Nếu thanh toán trước hạn, ngân hàng thương mại sẽ thực hiện nghiệp vụ chiết khấu giấy tờ có giá đó. Ngân hàng tính lãi giấy tờ có giá giống như tính lãi tiền gửi tiết kiệm có kỳ hạn. Cùng với nguồn tiền gửi tạo nên nguồn vốn huy động cho ngân hàng thương mại. Phát hành theo đợt chứ không thường xuyên liên tục như huy động tiền gửi. Tính linh hoạt cũng như sinh lời của giấy tờ có giá kém hơn so với tiền gửi nên thông thường lãi suất của giấy tờ có giá cao hơn so với lãi suất của tiền gửi. 2.1.4. Nguyên tắc kế toán Dồn tích (dự chi – dự trả) Dự tính chi phí trả lãi: Chi phí ghi nhận tại thời điểm phát sinh không phải thời điểm có chi bằng tiền. Đảm bảo nguyên tắc: dồn tích – phù hợp. 2.2. Chứng từ và tài khoản sử dụng 2.2.1. Tài khoản Tài khoản tiền mặt 1011 Tài khoản phát hành giấy tờ có giá – 43 o Nội dung: phản ánh tình hình phát hành giấy tờ có giá và thanh toán giấy tờ có giá. Tài khoản này cũng dùng để phản ánh các khoản chiết khấu, phụ trội khi phát hành giấy tờ có giá và tình hình phân bổ các khoản chiết khấu, phụ trội khi xác định chi phí đi vay. Chú ý: Các khoản chiết khấu và phụ trội giấy tờ có giá được xác định và ghi nhận ngay tại thời điểm phát hành giấy tờ có giá và khi hạch toán phản ánh chi tiết các nội dung liên quan. o Tài khoản chi tiết: Tài khoản mệnh giá giấy tờ có giá (431) Nội dung: phản ánh giá trị giấy tờ có giá phát hành theo mệnh giá khi ngân hàng thương mại đi vay bằng hình thức phát hành giấy tờ có giá và việc thanh toán giấy tờ có giá đáo hạn trong kỳ. Kết cấu: Có: giá trị giấy tờ có giá phát hành theo mệnh giá trong kì. Nợ: thanh toán giấy tờ có giá khi đáo hạn. Dư có: phản ánh giá trị giấy tờ có giá đã phát hành theo mệnh giá cuối kỳ. Mở tiểu khoản chi tiết theo thời hạn giấy tờ có giá. Bài 2: Kế toán nhận tiền gửi và phát hành giấy tờ có giá (Phần 2) TXNHTM09_Bai2p2_v1.0015109208 31 Tài khoản lãi phải trả cho giấy tờ có giá – 492 (giống TK 491) Tài khoản chi phí trả lãi cho giấy tờ có giá – 803 Tài khoản chi phí chờ phân bổ - 388 o Nội dung: phản ánh các chi phí thực tế đã phát sinh (như chi phí lãi trước) nhưng có liên quan đến kết quả hoạt động kinh doanh của nhiều kỳ kế toán và việc kết chuyển phân bổ các khoản chi phí này vào chi phí của các kì kế toán phù hợp với quy định của chuẩn mực kế toán. o Kết cấu: Nợ: chi phí chờ phân bổ (chi phí trước) phát sinh trong kỳ. Có: chi phí trả trước được phân bổ vào chi phí trong kỳ. Dư nợ: phản ánh các khoản chi phí trả trước chưa được phân bổ. Hạch toán tiểu khoản theo từng khoản chi phí trả trước chờ phân bổ. 2.2.2. Chứng từ Giấy nộp tiền; Phiếu thu/phiếu chi; Phiếu tính lãi, phiếu chuyển khoản; Giấy nợ ngân hàng: kỳ phiếu, thương phiếu, chứng chỉ tiền gửi. 2.3. Kế toán phát hành giấy tờ có giá 2.3.1. Kế toán phát hành giấy tờ có giá ngang giá, trả lãi sau Chi phí trả lãi giấy tờ có giá 803 Tiền mặt 1011 3.b (2) 3.c (1) (4) 3.a Tiền mặt 1011 Mệnh giá giấy tờ có giá 431 Lãi phải trả đối với giấy tờ có giá 492 Chi phí trả lãi giấy tờ có giá 803 Bài 2: Kế toán nhận tiền gửi và phát hành giấy tờ có giá (Phần 2) 32 TXNHTM09_Bai2p2_v1.0015109208 Khách hàng mua giấy tờ có giá Nợ TK 1011 Có TK 431 Định kỳ ngân hàng dự trả lãi: Nợ TK 803 Có TK 492 Ngân hàng trả lãi cho khách hàng: Lãi dự trả = lãi phải trả: Nợ TK 492 Có TK 1011. Lãi dự trả < Lãi phải trả: Nợ TK 492 Nợ TK 803 Có TK 1011 Lãi dự trả > Lãi phải trả: BT1: Trả lãi Nợ TK 492 Có TK 1011. BT2: Thoái chi lãi Nợ TK 492 Có TK 803 Thanh toán mệnh giá giấy tờ có giá Nợ TK 431 Có TK 1011 2.3.2. Kế toán phát hành giấy tờ có giá ngang giá, trả lãi trước Khách hàng mua giấy tờ có giá Nợ TK 1011: Mệnh giá – lãi Nợ TK 388: Lãi Có TK 431: Mệnh giá Phân bổ Lãi trả trước Nợ TK 803 Có TK 388 Thanh toán mệnh giá giấy tờ có giá Nợ TK 431 Có TK 1011 Tiền mặt 1011 (2) (1) (3) Tiền mặt 1011 Mệnh giá giấy tờ có giá 431 Chi phí trả lãi trước chờ phân bổ 388 Chi phí trả lãi giấy tờ có giá 803 Bài 2: Kế toán nhận tiền gửi và phát hành giấy tờ có giá (Phần 2) TXNHTM09_Bai2p2_v1.0015109208 33 Tóm lược cuối bài Nắm được cấu trúc nguồn vốn của ngân hàng thương mại; các thành phần của vốn nợ. Đặc điểm của giấy tờ có giá. Hệ thống chứng từ và tài khoản sử dụng trong nghiệp vụ giấy tờ có giá của ngân hàng thương mại. Quy trình kế toán phát hành ngang giá trả lãi sau, phát hành ngang giá trả lãi trước và ví dụ minh họa. Bài 2: Kế toán nhận tiền gửi và phát hành giấy tờ có giá (Phần 2) 34 TXNHTM09_Bai2p2_v1.0015109208 Câu hỏi ôn tập 1. Hãy nêu sự giống và khác nhau giữa tiền gửi với giấy nợ. 2. Đặc điểm của giấy Nợ. 3. Cách tính lãi cho giấy tờ có giá. 4. Nêu các bước của quy trình kế toán giấy tờ có giá. Bài 2: Kế toán nhận tiền gửi và phát hành giấy tờ có giá (Phần 2) TXNHTM09_Bai2p2_v1.0015109208 35 Bài tập Ngày 30/9/2006 tại ngân hàng thương mại A có phát sinh các nghiệp vụ sau: 1. Nhằm huy động vốn cho đầu tư xây dựng một số trường học mới, ngân hàng phát hành trái phiếu kỳ hạn 5 năm, mệnh giá 1 triệu đồng, lãi suất 0,8%/tháng. Số trái phiếu đã phát hành là 50.000. 2. Ngân hàng phát hành kỳ phiếu 12 tháng với lãi suất 0,7%/tháng, mệnh giá 1 triệu đồng, trả lãi trước. Số kỳ phiếu đã phát hành 30.000. 3. Ngân hàng phát hành 10.000 chứng chỉ tiền gửi kỳ hạn 6 tháng, lãi suất 0,65%/tháng. Mệnh giá 2 triệu đồng. Lãi thanh toán 3 tháng một lần. 4. Ngân hàng thanh toán 20.000 kỳ phiếu, kỳ hạn 6 tháng, phát hành 30/3/2006, lãi suất 0,9%/tháng. Mệnh giá 1 triệu đồng. 5. Ngân hàng xem xét kỳ phiếu phát hành đợt ngày 6/9/2006, tổng mệnh giá 20 tỷ đồng, kỳ hạn 12 tháng, lãi suất 0,75%/tháng. Yêu cầu: Xử lý nghiệp vụ phát sinh trên và hạch toán vào tài khoản thích hợp. Biết: Ngân hàng dự trả lãi vào cuối ngày, cuối tháng. Gợi ý: 1. Nghiệp vụ phát hành giấy tờ có giá Tổng mệnh giá = 50.000 1 triệu đồng = 50.000 triệu đồng Hạch toán: Nợ TK 1011 50.000 triệu đồng Có TK 431 50.000 triệu đồng 2. Nghiệp vụ phát hành và trả lãi trước đối với giấy tờ có giá Tổng mệnh giá = 30.000 1 triệu đồng = 30.000 triệu đồng Lãi trả trước = 30.000 triệu đồng 0,7% 365/30 = 2.555 triệu đồng Số tiền ngân hàng thu về = 30.000 – 2.555 = 27.445 triệu đồng Hạch toán: Nợ TK 1011 27.445 triệu đồng Nợ TK 388 2.555 triệu đồng Có TK 431 30.000 triệu đồng 3. Nghiệp vụ phát hành Tổng mệnh giá = 10.000 2 triệu đồng = 20.000 triệu đồng Hạch toán: Nợ TK 1011 20.000 triệu đồng Có TK 431 20.000 triệu đồng 4. Nghiệp vụ thanh toán mệnh giá và lãi giấy tờ có giá Tổng mệnh giá = 20.000 1 triệu đồng = 20.000 triệu đồng Lãi phải trả = 20.000 triệu đồng 0,9% 184/30 = 1.104 triệu đồng Lãi dự trả dồn tích = 20.000 triệu đồng 0,9% 154/30 = 924 triệu đồng (Vì dự trả lãi vào cuối ngày cuối tháng nên khi than toán số kỳ phiếu này thì lãi tháng 9 chưa dự trả) Hạch toán: Nợ TK 431 20.000 triệu đồng Nợ TK 492 924 triệu đồng Nợ TK 803 180 triệu đồng Có TK 1011 21.104 triệu đồng Bài 2: Kế toán nhận tiền gửi và phát hành giấy tờ có giá (Phần 2) 36 TXNHTM09_Bai2p2_v1.0015109208 5. Nghiệp vụ dự trả lãi giấy tờ có giá Tổng mệnh giá = 20.000 triệu đồng Lãi tháng 9 = 20.000 triệu đồng 0,75% 24/30 = 120 triệu đồng Hạch toán: Nợ TK 803 120 triệu đồng Có TK 492 120 triệu đồng

File đính kèm:

bai_giang_ke_toan_ngan_hang_thuong_mai_bai_2_ke_toan_nhan_ti.pdf

bai_giang_ke_toan_ngan_hang_thuong_mai_bai_2_ke_toan_nhan_ti.pdf