Bài giảng Kế toán ngân hàng thương mại - Bài 2: Kế toán nhận tiền gửi và phát hành giấy tờ có giá (Phần 1)

2.1. Những vấn đề chung về nguồn vốn của ngân hàng thương mại

2.1.1. Cấu trúc nguồn vốn và đặc điểm nguồn vốn

Nguồn vốn của ngân hàng thương mại gồm 2 nguồn chủ yếu: Vốn chủ sở hữu và Vốn

nợ (Vốn huy động). Mỗi loại nguồn vốn có nội dung kinh tế, yêu cầu quản lý và

phương pháp hạch toán khác nhau.

2.1.1.1. Vốn chủ sở hữu

Vốn chủ sở hữu là nguồn lực tự có mà chủ ngân hàng sở hữu và sử dụng vào mục đích

kinh doanh theo luật định. Vốn chủ sở hữu chiếm tỷ trọng nhỏ trong tổng nguồn vốn

của ngân hàng thương mại, song nó lại là yếu tố cơ bản đầu tiên quyết định sự tồn tại

và phát triển của một ngân hàng. Mặt khác, với chức năng bảo vệ vốn chủ sở hữu

được coi như tài sản đảm bảo gây lòng tin với khách hàng, duy trì khả năng thanh toán

trong trường hợp ngân hàng gặp thua lỗ; bên cạnh đó nó còn là căn cứ để tính toán các

hệ số đảm bảo an toàn và các chỉ tiêu tài chính.

Vốn chủ sở hữu bao gồm:

Vốn của ngân hàng thương mại:

o Vốn điều lệ;

o Vốn đầu tư xây dựng cơ bản và mua tài sản cố định;

o Vốn khác: Thặng dư phát hành cổ phiếu, lợi nhuận để lại không chia.

Quỹ:

o Quỹ dự trữ bổ sung vốn điều lệ;

o Quỹ dự phòng tài chính;

o Quỹ đầu tư phát triển;

o Quỹ khen thưởng;

o Quỹ phúc lợi.

Các quỹ này được trích từ lợi nhuận hàng năm theo luật định (tỷ lệ trích và nội

dung sử dụng phải theo luật định).

Một số tài sản nợ được xếp vào vốn chủ sở hữu của ngân hàng

o Chênh lệch đánh giá lại tài sản: Chênh lệch đánh giá lại tỷ giá, vàng bạc, đá

quý, tài sản trực tiếp tạo ra lợi nhuận cho ngân hàng thương mại (chứng khoán,

tài sản gán nợ đã chuyển quyền sở hữu), đánh giá lại tài sản cố định.

o Chênh lệch thu nhập và chi phí: Chênh lệch tăng (dư có) tăng vốn ngân hàng

thương mại; Chênh lệch giảm (dư nợ) giảm vốn ngân hàng thương mại.

o Kết quả lợi nhuận năm sau chưa phân phối.

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Trang 8

Trang 9

Trang 10

Tải về để xem bản đầy đủ

Tóm tắt nội dung tài liệu: Bài giảng Kế toán ngân hàng thương mại - Bài 2: Kế toán nhận tiền gửi và phát hành giấy tờ có giá (Phần 1)

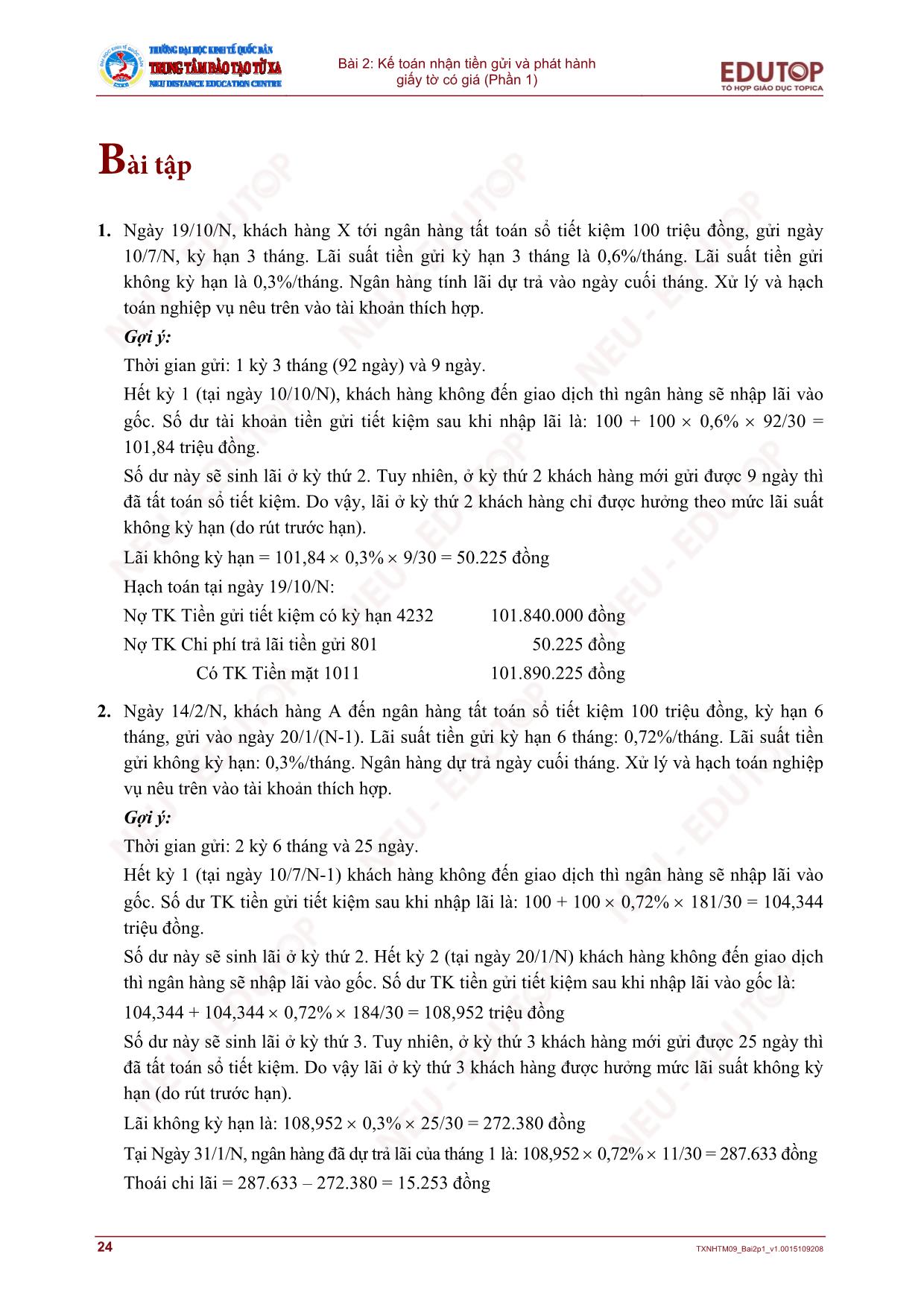

ược quy trình kế toán tiền gửi tiết kiệm và giấy tờ có giá. Hiểu và làm được các ví dụ về kế toán tiền gửi tiết kiệm và giấy tờ có giá. Bài 2: Kế toán nhận tiền gửi và phát hành giấy tờ có giá (Phần 1) 16 TXNHTM09_Bai2p1_v1.0015109208 Tình huống dẫn nhập Cách tính lãi tiền gửi tiết kiệm Ngày 13/2/2015, Bà Nguyễn Thị Lan đến ngân hàng tất toán sổ tiết kiệm 100 triệu đồng, kỳ hạn 3 tháng, ngày gửi 25/10/2014, lãi suất 0,5%/tháng. Biết ngân hàng trả lãi cuối kỳ, lãi suất không kỳ hạn áp dụng trong ngày là 0,18%/tháng. Sau khi nhận toàn bộ tiền, bà Lan thấy số tiền mình nhận được không giống như số tiền bà đã nhẩm tính trước. Bà liền thắc mắc với giao dịch viên và được giao dịch viên giải đáp tận tình. Để giải đáp được cho khách hàng về vấn đề này, giao dịch viên phải hiểu được: 1. Đặc điểm của tiền gửi tiết kiệm và quy trình kế toán tiền gửi tiết kiệm. 2. Cách tính lãi, trả lãi đối với tiền gửi tiết kiệm. Bài 2: Kế toán nhận tiền gửi và phát hành giấy tờ có giá (Phần 1) TXNHTM09_Bai2p1_v1.0015109208 17 2.1. Những vấn đề chung về nguồn vốn của ngân hàng thương mại 2.1.1. Cấu trúc nguồn vốn và đặc điểm nguồn vốn Nguồn vốn của ngân hàng thương mại gồm 2 nguồn chủ yếu: Vốn chủ sở hữu và Vốn nợ (Vốn huy động). Mỗi loại nguồn vốn có nội dung kinh tế, yêu cầu quản lý và phương pháp hạch toán khác nhau. 2.1.1.1. Vốn chủ sở hữu Vốn chủ sở hữu là nguồn lực tự có mà chủ ngân hàng sở hữu và sử dụng vào mục đích kinh doanh theo luật định. Vốn chủ sở hữu chiếm tỷ trọng nhỏ trong tổng nguồn vốn của ngân hàng thương mại, song nó lại là yếu tố cơ bản đầu tiên quyết định sự tồn tại và phát triển của một ngân hàng. Mặt khác, với chức năng bảo vệ vốn chủ sở hữu được coi như tài sản đảm bảo gây lòng tin với khách hàng, duy trì khả năng thanh toán trong trường hợp ngân hàng gặp thua lỗ; bên cạnh đó nó còn là căn cứ để tính toán các hệ số đảm bảo an toàn và các chỉ tiêu tài chính. Vốn chủ sở hữu bao gồm: Vốn của ngân hàng thương mại: o Vốn điều lệ; o Vốn đầu tư xây dựng cơ bản và mua tài sản cố định; o Vốn khác: Thặng dư phát hành cổ phiếu, lợi nhuận để lại không chia. Quỹ: o Quỹ dự trữ bổ sung vốn điều lệ; o Quỹ dự phòng tài chính; o Quỹ đầu tư phát triển; o Quỹ khen thưởng; o Quỹ phúc lợi. Các quỹ này được trích từ lợi nhuận hàng năm theo luật định (tỷ lệ trích và nội dung sử dụng phải theo luật định). Một số tài sản nợ được xếp vào vốn chủ sở hữu của ngân hàng o Chênh lệch đánh giá lại tài sản: Chênh lệch đánh giá lại tỷ giá, vàng bạc, đá quý, tài sản trực tiếp tạo ra lợi nhuận cho ngân hàng thương mại (chứng khoán, tài sản gán nợ đã chuyển quyền sở hữu), đánh giá lại tài sản cố định. o Chênh lệch thu nhập và chi phí: Chênh lệch tăng (dư có) tăng vốn ngân hàng thương mại; Chênh lệch giảm (dư nợ) giảm vốn ngân hàng thương mại. o Kết quả lợi nhuận năm sau chưa phân phối. 2.1.1.2. Vốn nợ (vốn huy động) Vốn huy động của ngân hàng thương mại là giá trị tiền tệ mà các ngân hàng thương mại huy động được trên thị trường thông qua nghiệp vụ nhận tiền gửi, tiền vay và một số nguồn vốn khác. Bộ phận vốn huy động có ý nghĩa quyết định đến khả năng hoạt động của mỗi ngân hàng thương mại. Bài 2: Kế toán nhận tiền gửi và phát hành giấy tờ có giá (Phần 1) 18 TXNHTM09_Bai2p1_v1.0015109208 Gồm: Nhận tiền gửi: Tiền gửi (của cá nhân, doanh nghiệp, tổ chức kinh tế, kho bạc nhà nước). o Tiền gửi không kỳ hạn (Tài khoản tiền gửi thanh toán, tài khoản séc): Mục đích chính: Thực hiện các khoản chi trả trong hoạt động sản xuất kinh doanh và tiêu dùng. Đặc điểm: Người gửi tiền có thể gửi và rút bất cứ lúc nào trong phạm vi số dư tài khoản. Lãi suất: do tính linh hoạt về số dư và tiện ích thanh toán nên ngân hàng thường không trả lãi hoặc trả lãi rất thấp. Tính và trả lãi: hàng tháng vào ngày gần cuối tháng kế toán sẽ tình và trả lãi các khoản TGTT và lãi được nhập gốc. Phương pháp tính lãi theo phương pháp tích số (theo thời gian thực tế theo ngày): Số tiền lãi trong tháng = Tổng tích số tính lãi trong tháng Lãi suất tháng/30 ngày Trong đó: Tổng tích số tính lãi trong tháng = ∑ Số dư có TKTGTT Số ngày dư có thực tế trong tháng o Tiền gửi có kỳ hạn: Mục đích chính: hưởng lãi. Đặc điểm: Người gửi tiền chỉ được lĩnh tiền sau một thời gian nhất định (tuy nhiên có thể rút trước hạn nhưng không được hưởng lãi hoặc hưởng lãi suất thấp theo quy định của ngân hàng). Lãi và gốc được trả vào cuối kỳ. Nếu quá hạn không rút lãi nhập gốc tự động chuyển sang kỳ hạn mới. Tính lãi theo lãi đơn và theo thời gian thực tế. Hàng tháng tiến hành dự trả lãi. o Tiền gửi tiết kiệm: là khoản tiền của cá nhân được gửi vào tài khoản tiền gửi tiết kiệm, được xác nhận trên thẻ tiền gửi, được hưởng lãi theo quy định của tổ chức nhận tiền gửi tiết kiệm và được bảo hiểm theo quy định của pháp luật về bảo hiểm tiền gửi. Mục đích: hưởng lãi và tích lũy. Tiền gửi tiết kiệm không được dùng để phát hành séc hay thanh toán, trừ trường hợp người gửi tiền đề nghị trích tài khoản tiền gửi tiết kiệm để trả nợ vay hay chuyển sang một tài khoản khác của chính chủ tài khoản. Phân loại: Tiền gửi tiết kiệm không kì hạn: người gửi tiền có thể rút tiền theo yêu cầu mà không cần báo trước vào bất kỳ ngày làm việc nào. Chi trả lãi: giống tiền gửi tiết kiệm. Tiền gửi tiết kiệm có kì hạn: người gửi tiền chỉ có thể rút tiền sau một kỳ hạn gửi tiền nhất định theo thỏa thuận với tổ chức nhận tiền gửi tiết kiệm. Bài 2: Kế toán nhận tiền gửi và phát hành giấy tờ có giá (Phần 1) TXNHTM09_Bai2p1_v1.0015109208 19 Nếu khách hàng rút trước hạn thì phải có sự thỏa thuận trước, lãi suất được hưởng không vượt quá lãi suất tiền gửi tiết kiệm không kì hạn; nếu không có thỏa thuận trước thì sẽ phạt phí và lãi suất không vượt quá lãi suất tiền gửi tiết kiệm không kỳ hạn. Chi trả lãi: giống tiền gửi thanh toán có kỳ hạn. Phát hành giấy tờ có giá Giấy tờ có giá là các công cụ nợ do ngân hàng phát hành để huy động vốn trên thị trường. Nguồn vốn này tương đối ổn định để sử dụng cho một mục đích nào đó. Lãi suất phụ thuộc sự cấp thiết của nguồn vốn huy động nên thường cao hơn lãi suất tiền gửi có kỳ hạn thông thường. Các loại giấy tờ có giá: o Ngắn hạn: Kỳ phiếu, Chứng chỉ tiền gửi có mệnh giá. o Dài hạn: Trái phiếu. Nguồn vốn vay o Mục đích: Nhằm đáp ứng nhu cầu thanh khoản của ngân hàng thương mại. o Nguồn: Tổ chức tín dụng trong nước, ngân hàng nước ngoài, ngân hàng nhà nước. Nguồn vốn khác o Vốn tài trợ; o Vốn ủy thác đầu tư; o Vốn để cho vay đồng tài trợ; o Nhận vốn liên doanh, liên kết. 2.1.2. Vai trò, ý nghĩa của nguồn tiền gửi Tỷ trọng lớn trong nguồn vốn huy động (khoảng 70%). Quyết định quy mô của hoạt động sử dụng vốn (tín dụng, đầu tư). Đảm bảo khả năng chi trả. Ảnh hưởng tới lợi nhuận và uy tín của ngân hàng. 2.1.3. Nguyên tắc kế toán Dồn tích (dự chi – dự trả) Dự tính chi phí trả lãi: Chi phí ghi nhận tại thời điểm phát sinh không phải thời điểm có chi bằng tiền. Đảm bảo nguyên tắc: dồn tích – phù hợp. 2.2. Chứng từ và tài khoản sử dụng 2.2.1. Tài khoản sử dụng Tài khoản tiền mặt VNĐ - 1011 Nội dung: phản ánh thu chi, tồn quỹ tiền mặt tại quỹ của đơn vị ngân hàng. Kết cấu: o Nợ: số tiền mặt ngân hàng nhận vào quỹ. Bài 2: Kế toán nhận tiền gửi và phát hành giấy tờ có giá (Phần 1) 20 TXNHTM09_Bai2p1_v1.0015109208 o Có: số tiền mắt ngân hàng trả ra. o Dự nợ: số tiền mặt tồn quỹ. Tài khoản tiền gửi của khách hàng – 42 o Nội dung: phản ánh nghiệp vụ tiền gửi huy động được từ khách hàng. o Kết cấu: Bên có: số tiền khách hàng gửi vào. Bên nợ: số tiền khách hàng lấy ra. Dư có: số tiền khách hàng hiện còn gửi ở ngân hàng. Trường hợp thấu chi (Tài khoản vãng lai): Tài khoản có thể có dư nợ, mức dư nợ cao nhất bằng hạn mức thấu chi đã thỏa thuận. o Tài khoản chi tiết: 4231, 4232: Tiền gửi tiết kiệm không kì hạn, có kì hạn bằng VNĐ. Tài khoản tiền gửi không kì hạn, tiền gửi tiết kiệm không kì hạn: mở chi tiết theo khách hàng. Tài khoản tiền gửi có kì hạn, tiền gửi tiết kiệm có kì hạn: mở chi tiết theo từng món tiền gửi của khách hàng. Tài khoản lãi phải trả cho cho tiền gửi – 4913 Nội dung: phản ánh số lãi dồn tích trên tài khoản tiền gửi mà ngân hàng phải trả, đã được hạch toán vào chi phí trong kỳ nhưng chưa trả cho khách hàng. (Bản chất: Lãi dự trả). Kết cấu: o Có: Số lãi phải trả dồn tích. o Nợ: Số lãi đã trả. o Dư có: Số lãi phải trả dồn tích chưa thanh toán cho khách hàng. o Hạch toán chi tiết: Mở tài khoản chi tiết theo từng khoản tiền gửi. Tài khoản chi phí trả lãi tiền gửi – 801 Nội dung: phản ánh chi phí ngân hàng trả lãi cho các nguồn tiền gửi. Kết cấu: o Nợ: Chi phí trả lãi phát sinh. o Có: Thoái chi lãi (rút trước hạn), kết chuyển chi phí xác định lợi nhuận/kết quả kinh doanh. o Dư nợ: Chi phí trả lãi phát sinh trong kỳ. Sau khi kết chuyển dư nợ bằng 0. 2.2.2. Chứng từ kế toán Chứng từ khá phong phú, đặc biệt chứng từ cho tiền gửi tiết kiệm. Ngoài chứng từ giấy còn có chứng từ điện tử. Một số loại chứng từ phổ biến: Nhóm chứng từ tiền mặt: giấy nộp tiền, giấy lĩnh tiền, séc tiền mặt. Các loại thẻ/sổ tiết kiệm. Bài 2: Kế toán nhận tiền gửi và phát hành giấy tờ có giá (Phần 1) TXNHTM09_Bai2p1_v1.0015109208 21 2.3. Quy trình kế toán tiền gửi tiết kiệm Khách hàng gửi tiền vào ngân hàng: Nợ TK 1011 Có TK 4231/4232 Định kỳ ngân hàng dự trả lãi: Nợ 801 Có 4913 Ngân hàng trả lãi cho khách hàng: Trả lãi bằng tiền mặt: Lãi dự trả = lãi phải trả: Nợ TK 4913 Có TK 1011 Lãi dự trả < Lãi phải trả: Nợ TK 4913 Nợ TK 801 Có TK 1011 Lãi dự trả > Lãi phải trả: BT1: Trả lãi Nợ TK 4913 Có TK 1011 BT2: Thoái chi lãi Nợ TK 4913 Có TK 801 Lãi nhập gốc: Nợ TK 4913/801 Có TK 4231/4232 Rút gốc Nợ TK 4231/4232 Có 1011 Chú ý: Đối với tiền gửi tiết kiệm có kỳ hạn: Lãi nhập gốc cuối ngày giao dịch của ngày đáo hạn (khi xác định chắc chắn khách hàng không đến rút). Đối với tiền gửi tiết kiệm không kỳ hạn: Lãi được trả vào thời điểm quy định của ngân hàng (thường là cuối hàng tháng). Tiền gửi thanh toán 4211/Tiền mặt 1011/TK thanh toán (3.i.b) (2) (3.i.c) (1) (4) (3.i.a) Tiền gửi thanh toán 4211/Tiền mặt 1011/TK thanh toán Tiền gửi tiết kiệm Lãi phải trả đối với tiền gửi tiết kiệm 4913 Chi phí trả lãi tiền gửi 801 (3.ii) Chi phí trả lãi tiền gửi 801 Bài 2: Kế toán nhận tiền gửi và phát hành giấy tờ có giá (Phần 1) 22 TXNHTM09_Bai2p1_v1.0015109208 Tóm lược cuối bài Nắm được cấu trúc nguồn vốn của ngân hàng thương mại; các thành phần của vốn nợ. Vai trò của nguồn vốn huy động; đặc điểm tiền gửi tiết kiệm. Hệ thống chứng từ và tài khoản sử dụng trong nghiệp vụ tiền gửi tiết kiệm của ngân hàng thương mại. Quy trình kế toán tiền gửi tiết kiệm và ví dụ minh họa. Bài 2: Kế toán nhận tiền gửi và phát hành giấy tờ có giá (Phần 1) TXNHTM09_Bai2p1_v1.0015109208 23 Câu hỏi ôn tập 1. Hãy trình bày cấu trúc của nguồn vốn của ngân hàng thương mại. 2. Đặc điểm của tiền gửi tiết kiệm. 3. Cách tính lãi cho tiền gửi tiết kiệm có kỳ hạn và tiền gửi tiết kiệm không kỳ hạn. 4. Nêu các bước của quy trình kế toán tiền gửi tiết kiệm. Bài 2: Kế toán nhận tiền gửi và phát hành giấy tờ có giá (Phần 1) 24 TXNHTM09_Bai2p1_v1.0015109208 Bài tập 1. Ngày 19/10/N, khách hàng X tới ngân hàng tất toán sổ tiết kiệm 100 triệu đồng, gửi ngày 10/7/N, kỳ hạn 3 tháng. Lãi suất tiền gửi kỳ hạn 3 tháng là 0,6%/tháng. Lãi suất tiền gửi không kỳ hạn là 0,3%/tháng. Ngân hàng tính lãi dự trả vào ngày cuối tháng. Xử lý và hạch toán nghiệp vụ nêu trên vào tài khoản thích hợp. Gợi ý: Thời gian gửi: 1 kỳ 3 tháng (92 ngày) và 9 ngày. Hết kỳ 1 (tại ngày 10/10/N), khách hàng không đến giao dịch thì ngân hàng sẽ nhập lãi vào gốc. Số dư tài khoản tiền gửi tiết kiệm sau khi nhập lãi là: 100 + 100 0,6% 92/30 = 101,84 triệu đồng. Số dư này sẽ sinh lãi ở kỳ thứ 2. Tuy nhiên, ở kỳ thứ 2 khách hàng mới gửi được 9 ngày thì đã tất toán sổ tiết kiệm. Do vậy, lãi ở kỳ thứ 2 khách hàng chỉ được hưởng theo mức lãi suất không kỳ hạn (do rút trước hạn). Lãi không kỳ hạn = 101,84 0,3% 9/30 = 50.225 đồng Hạch toán tại ngày 19/10/N: Nợ TK Tiền gửi tiết kiệm có kỳ hạn 4232 101.840.000 đồng Nợ TK Chi phí trả lãi tiền gửi 801 50.225 đồng Có TK Tiền mặt 1011 101.890.225 đồng 2. Ngày 14/2/N, khách hàng A đến ngân hàng tất toán sổ tiết kiệm 100 triệu đồng, kỳ hạn 6 tháng, gửi vào ngày 20/1/(N-1). Lãi suất tiền gửi kỳ hạn 6 tháng: 0,72%/tháng. Lãi suất tiền gửi không kỳ hạn: 0,3%/tháng. Ngân hàng dự trả ngày cuối tháng. Xử lý và hạch toán nghiệp vụ nêu trên vào tài khoản thích hợp. Gợi ý: Thời gian gửi: 2 kỳ 6 tháng và 25 ngày. Hết kỳ 1 (tại ngày 10/7/N-1) khách hàng không đến giao dịch thì ngân hàng sẽ nhập lãi vào gốc. Số dư TK tiền gửi tiết kiệm sau khi nhập lãi là: 100 + 100 0,72% 181/30 = 104,344 triệu đồng. Số dư này sẽ sinh lãi ở kỳ thứ 2. Hết kỳ 2 (tại ngày 20/1/N) khách hàng không đến giao dịch thì ngân hàng sẽ nhập lãi vào gốc. Số dư TK tiền gửi tiết kiệm sau khi nhập lãi vào gốc là: 104,344 + 104,344 0,72% 184/30 = 108,952 triệu đồng Số dư này sẽ sinh lãi ở kỳ thứ 3. Tuy nhiên, ở kỳ thứ 3 khách hàng mới gửi được 25 ngày thì đã tất toán sổ tiết kiệm. Do vậy lãi ở kỳ thứ 3 khách hàng được hưởng mức lãi suất không kỳ hạn (do rút trước hạn). Lãi không kỳ hạn là: 108,952 0,3% 25/30 = 272.380 đồng Tại Ngày 31/1/N, ngân hàng đã dự trả lãi của tháng 1 là: 108,952 0,72% 11/30 = 287.633 đồng Thoái chi lãi = 287.633 – 272.380 = 15.253 đồng Bài 2: Kế toán nhận tiền gửi và phát hành giấy tờ có giá (Phần 1) TXNHTM09_Bai2p1_v1.0015109208 25 Hạch toán tại ngày 14/2/N: Tất toán sổ tiết kiệm: Nợ TK tiền gửi tiết kiệm có kỳ hạn 4232 108.952.000 đồng Nợ TK Lãi phải trả tiền gửi tiết kiệm 4913 272.380 đồng Có TK Tiền mặt 1011 109.224.380 đồng Thoái chi: Nợ TK Lãi phải trả cho tiền gửi tiết kiệm 4913 15.253 đồng Có TK Chi phí trả lãi tiền gửi 801 15.253 đồng 3. Ngày 30/9/N, khách hàng A đến yêu cầu tất toán sổ tiết kiệm không kỳ hạn, số tiền 20 triệu đồng, ngày gửi 8/4/N, lãi suất 0,2%/tháng. Ngân hàng tính dự trả vào đầu ngày cuối tháng. Xử lý và hạch toán nghiệp vụ nêu trên vào tài khoản thích hợp. Gợi ý: Đối với tiền gửi không kỳ hạn, ngân hàng trả lãi cuối hàng tháng. Do vậy, trong suốt thời gian từ lúc khách hàng gửi đến khi tất toán sổ tiết kiệm thì tiền lãi được tính theo phương pháp lãi kép. Số dư tài khoản tiết kiệm của khách hàng đến cuối ngày 31/8 (sau khi nhập lãi vào gốc) là: 20 (1 + 0,2%/30 22) (1 + 0,2%/30 30) (1 + 0,2%/30 31)3 = 20.202.145 đồng Lãi tháng 9 là: 20.202.145 0,2%/30 30 = 40.404 đồng Tại thời điểm khách hàng đến tất toán ngân hàng hạch toán: Nợ TK 4231 20.202.145 đồng Nợ TK 4913 40.404 đồng Có TK 1011 20.242.549 đồng

File đính kèm:

bai_giang_ke_toan_ngan_hang_thuong_mai_bai_2_ke_toan_nhan_ti.pdf

bai_giang_ke_toan_ngan_hang_thuong_mai_bai_2_ke_toan_nhan_ti.pdf