Tháo gỡ vướng mắc về xử lý nợ xấu, khơi thông dòng vốn tín dụng ngân hàng, thúc đẩy tăng trưởng kinh tế vượt qua đại dịch Covid-19

Trong nhiều năm qua, hệ thống ngân hàng đã đạt được những kết quả rất quan trọng về xử lý

nợ xấu, khơi thông hàng trăm ngàn tỷ đồng nợ đọng đưa vào đầu tư cho tăng trưởng kinh tế. Đặc

biệt, từ giữa năm 2017, thực hiện Nghị quyết số 42/2017/QH14 ngày 21/6/2017 về thí điểm xử

lý nợ xấu của các tổ chức tín dụng (TCTD) đã tạo ra những chuyển biến tích cực trong nâng cao

năng lực tài chính cho các ngân hàng thương mại (NHTM). Mục tiêu cơ cấu lại hệ thống các

TCTD gắn với xử lý nợ xấu giai đoạn 2016 - 2020 đạt được nhiều bước tiến lớn. Tuy nhiên, trong

thực tiễn đang tiếp tục phát sinh những khó khăn, vướng mắc cần được tháo gỡ để hoạt động xử

lý nợ xấu đạt được hiệu quả cao hơn, khơi thông dòng vốn tín dụng ngân hàng đầu tư cho tăng

trưởng bền vững nền kinh tế. Bài viết tập trung làm rõ những vướng mắc về xử lý nợ xấu đang

phát sinh trong thực tiễn hiện nay, từ đó đưa ra các đề xuất khuyến nghị

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Trang 8

Tóm tắt nội dung tài liệu: Tháo gỡ vướng mắc về xử lý nợ xấu, khơi thông dòng vốn tín dụng ngân hàng, thúc đẩy tăng trưởng kinh tế vượt qua đại dịch Covid-19

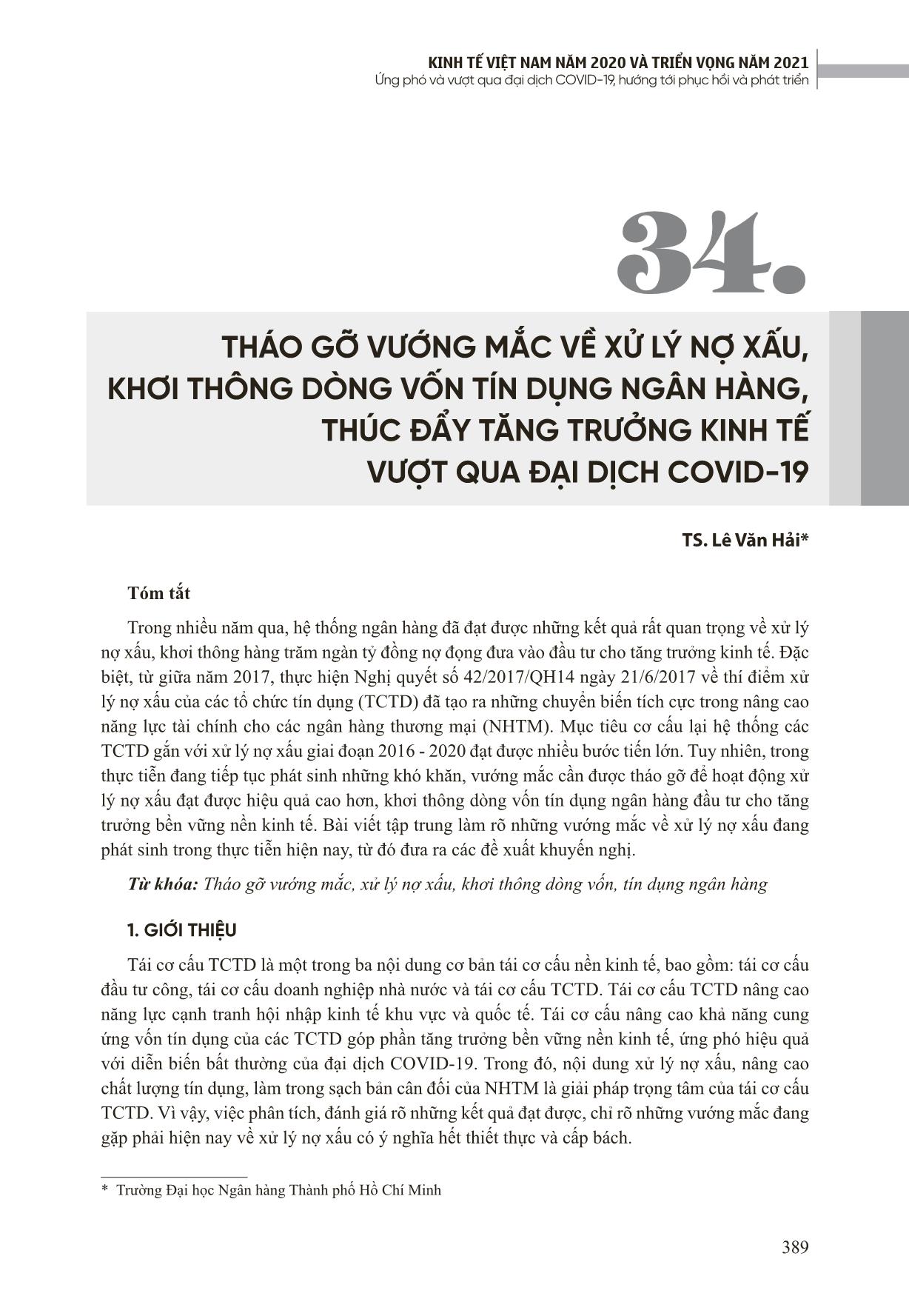

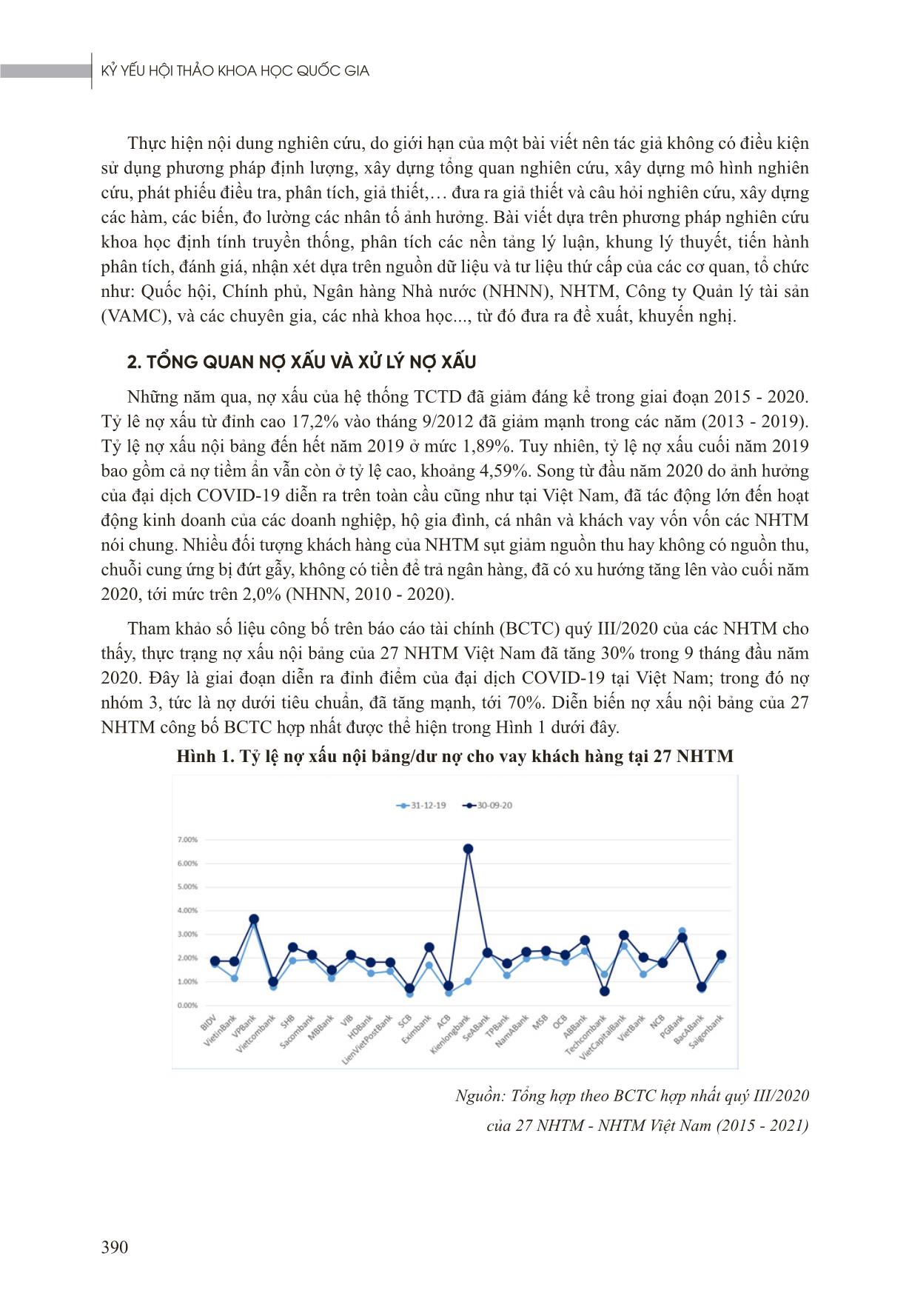

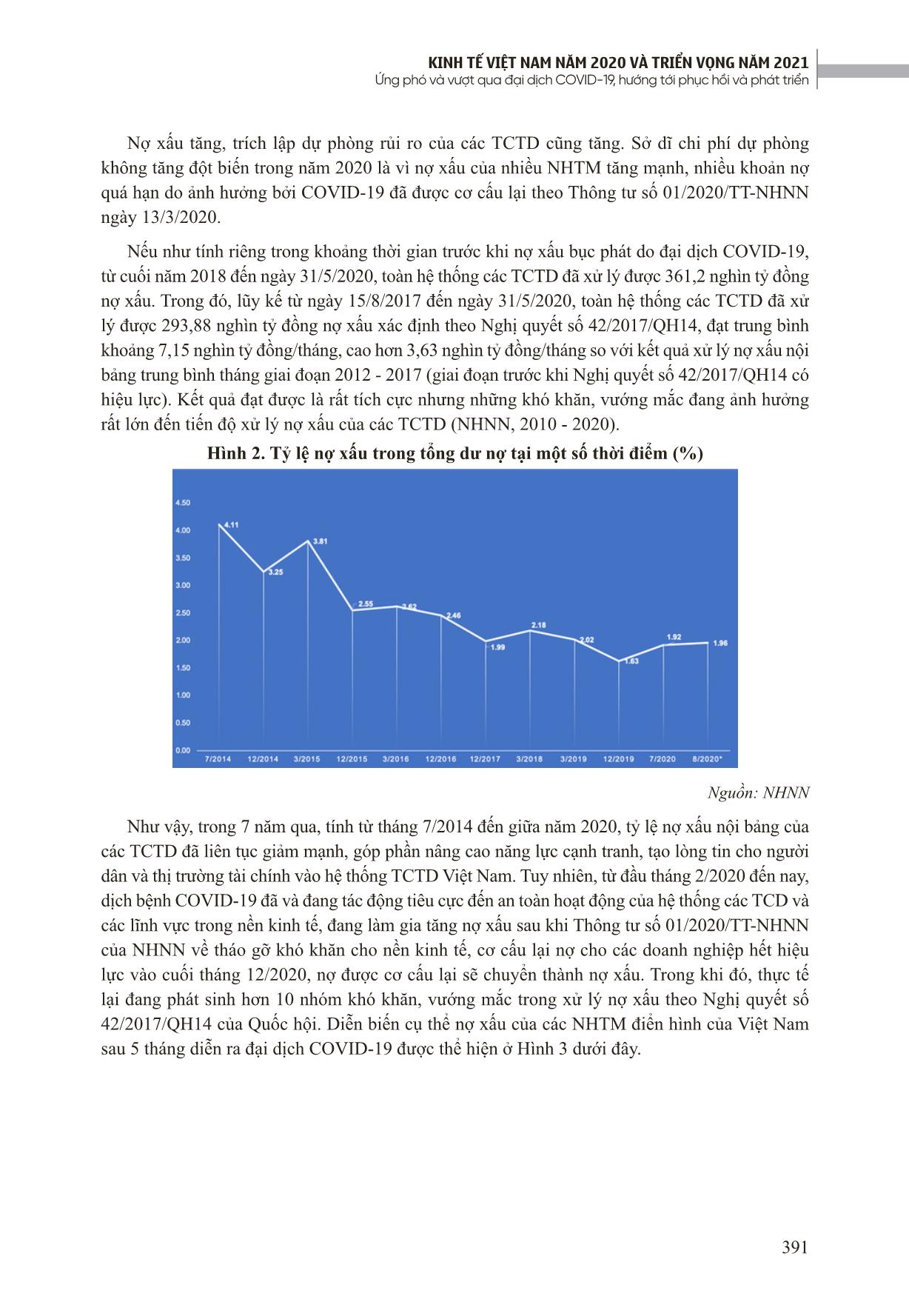

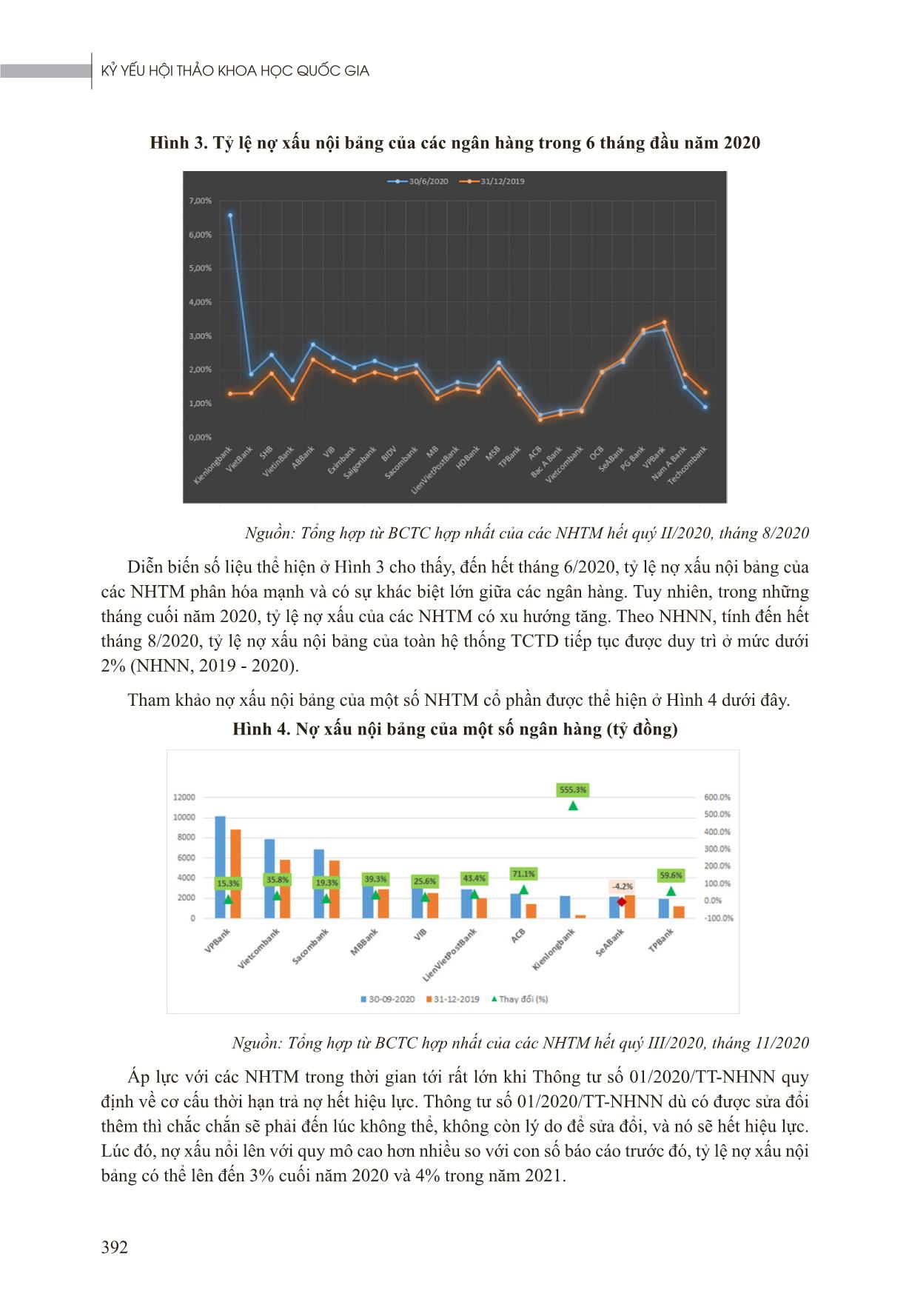

các TCTD đã xử lý được 361,2 nghìn tỷ đồng nợ xấu. Trong đó, lũy kế từ ngày 15/8/2017 đến ngày 31/5/2020, toàn hệ thống các TCTD đã xử lý được 293,88 nghìn tỷ đồng nợ xấu xác định theo Nghị quyết số 42/2017/QH14, đạt trung bình khoảng 7,15 nghìn tỷ đồng/tháng, cao hơn 3,63 nghìn tỷ đồng/tháng so với kết quả xử lý nợ xấu nội bảng trung bình tháng giai đoạn 2012 - 2017 (giai đoạn trước khi Nghị quyết số 42/2017/QH14 có hiệu lực). Kết quả đạt được là rất tích cực nhưng những khó khăn, vướng mắc đang ảnh hưởng rất lớn đến tiến độ xử lý nợ xấu của các TCTD (NHNN, 2010 - 2020). Hình 2. Tỷ lệ nợ xấu trong tổng dư nợ tại một số thời điểm (%) Nguồn: NHNN Như vậy, trong 7 năm qua, tính từ tháng 7/2014 đến giữa năm 2020, tỷ lệ nợ xấu nội bảng của các TCTD đã liên tục giảm mạnh, góp phần nâng cao năng lực cạnh tranh, tạo lòng tin cho người dân và thị trường tài chính vào hệ thống TCTD Việt Nam. Tuy nhiên, từ đầu tháng 2/2020 đến nay, dịch bệnh COVID-19 đã và đang tác động tiêu cực đến an toàn hoạt động của hệ thống các TCD và các lĩnh vực trong nền kinh tế, đang làm gia tăng nợ xấu sau khi Thông tư số 01/2020/TT-NHNN của NHNN về tháo gỡ khó khăn cho nền kinh tế, cơ cấu lại nợ cho các doanh nghiệp hết hiệu lực vào cuối tháng 12/2020, nợ được cơ cấu lại sẽ chuyển thành nợ xấu. Trong khi đó, thực tế lại đang phát sinh hơn 10 nhóm khó khăn, vướng mắc trong xử lý nợ xấu theo Nghị quyết số 42/2017/QH14 của Quốc hội. Diễn biến cụ thể nợ xấu của các NHTM điển hình của Việt Nam sau 5 tháng diễn ra đại dịch COVID-19 được thể hiện ở Hình 3 dưới đây. KỶ YẾU HỘI THẢO KHOA HỌC QUỐC GIA 392 Hình 3. Tỷ lệ nợ xấu nội bảng của các ngân hàng trong 6 tháng đầu năm 2020 Nguồn: Tổng hợp từ BCTC hợp nhất của các NHTM hết quý II/2020, tháng 8/2020 Diễn biến số liệu thể hiện ở Hình 3 cho thấy, đến hết tháng 6/2020, tỷ lệ nợ xấu nội bảng của các NHTM phân hóa mạnh và có sự khác biệt lớn giữa các ngân hàng. Tuy nhiên, trong những tháng cuối năm 2020, tỷ lệ nợ xấu của các NHTM có xu hướng tăng. Theo NHNN, tính đến hết tháng 8/2020, tỷ lệ nợ xấu nội bảng của toàn hệ thống TCTD tiếp tục được duy trì ở mức dưới 2% (NHNN, 2019 - 2020). Tham khảo nợ xấu nội bảng của một số NHTM cổ phần được thể hiện ở Hình 4 dưới đây. Hình 4. Nợ xấu nội bảng của một số ngân hàng (tỷ đồng) Nguồn: Tổng hợp từ BCTC hợp nhất của các NHTM hết quý III/2020, tháng 11/2020 Áp lực với các NHTM trong thời gian tới rất lớn khi Thông tư số 01/2020/TT-NHNN quy định về cơ cấu thời hạn trả nợ hết hiệu lực. Thông tư số 01/2020/TT-NHNN dù có được sửa đổi thêm thì chắc chắn sẽ phải đến lúc không thể, không còn lý do để sửa đổi, và nó sẽ hết hiệu lực. Lúc đó, nợ xấu nổi lên với quy mô cao hơn nhiều so với con số báo cáo trước đó, tỷ lệ nợ xấu nội bảng có thể lên đến 3% cuối năm 2020 và 4% trong năm 2021. KINH TẾ VIỆT NAM NĂM 2020 VÀ TRIỂN VỌNG NĂM 2021 Ứng phó và vượt qua đại dịch COVID-19, hướng tới phục hồi và phát triển 393 Kết quả xử lý nợ xấu xác định theo Nghị quyết số 42/2017/QH14 bằng hình thức khách hàng trả nợ tăng mạnh, phản ánh ý thức trả nợ của khách hàng đã cải thiện. Khách hàng chủ động và hợp tác hơn trong việc trả nợ TCTD, hạn chế tình trạng chủ tài sản cố ý chây ỳ, chống đối nhằm kéo dài thời gian xử lý. Đây là dấu hiệu tích cực cho thấy Nghị quyết số 42/2017/QH14 đã và đang phát huy hiệu quả, góp phần tháo gỡ các khó khăn, vướng mắc và đẩy mạnh công tác xử lý nợ xấu của hệ thống các TCTD. Việc thực hiện Nghị quyết số 42/2017/QH14 về thí điểm xử lý nợ xấu của các TCTD cho thấy, xử lý nợ xấu cũng có kết quả nhưng dường như đang chùng xuống. Để tiếp tục triển khai công tác thanh tra, giám sát, cơ cấu lại gắn với xử lý nợ xấu theo Quyết định số 1058/QĐ-TTg ngày 19/7/2017 của Thủ tướng Chính phủ về việc phê duyệt Đề án cơ cấu lại hệ thống các TCTD gắn với xử lý nợ xấu giai đoạn 2016 - 2020 và Nghị quyết số 42/2017/QH14 đạt hiệu quả, NHNN cần chỉ đạo sát sao quá trình triển khai nhiệm vụ cơ cấu lại hệ thống các TCTD, triển khai quyết liệt phương án xử lý các TCTD yếu kém. Cơ cấu lại các TCTD luôn gắn với xử lý nợ xấu, việc triển khai cơ cấu lại 3 NHTM bị NHNN mua bắt buộc là một quá trình khó khăn, phức tạp, chưa có tiền lệ, phải phối hợp chặt chẽ và lấy ý kiến của nhiều bộ, ngành, các cơ quan liên quan và phụ thuộc vào kết quả đàm phán với các nhà đầu tư. 3. NHỮNG KHÓ KHĂN VÀ VƯỚNG MẮC TRONG XỬ LÝ NỢ XẤU - Khó khăn, vướng mắc liên quan đến công tác triển khai, hướng dẫn từ các bộ, ngành có liên quan và các tỉnh, thành phố Một số địa phương chưa quyết liệt, thiếu đồng bộ, công tác thu giữ tài sản bảo đảm còn nhiều khó khăn, bất cập. Ngoài ra, trong quá trình cổ phần hóa các doanh nghiệp nhà nước, việc thừa kế nghĩa vụ trả nợ giữa pháp nhân mới thành lập và pháp nhân cũ chưa được đồng bộ dẫn đến tranh chấp kéo dài tại Tòa án. - Việc bán nợ xấu và tài sản bảo đảm theo giá trị thị trường, phát triển thị trường mua bán nợ quy định tại Điều 5 Nghị quyết số 42/2017/QH14 vẫn còn gặp một số khó khăn Việc mua bán nợ xấu chủ yếu diễn ra giữa TCTD và hai đơn vị mua nợ chính là VAMC và DATC. Tại Việt Nam hiện nay còn thiếu thị trường thứ cấp và phái sinh đối với các khoản nợ; việc thẩm định giá khoản nợ đang được các tổ chức thẩm định giá áp dụng theo Hệ thống Tiêu chuẩn thẩm định giá Việt Nam (được áp dụng chung cho thẩm định giá các loại tài sản) nên khi định giá các khoản nợ đôi khi việc vận dụng của các tổ chức thẩm định giá là khác nhau, gây khó khăn cho các bên trong việc lựa chọn mức giá tham khảo làm cơ sở xác định mức giá khởi điểm trong giao dịch mua bán nợ. - Về cơ chế tiếp cận thông tin về tình trạng tài sản bảo đảm quy định tại Điều 7 Nghị quyết số 42/2017/QH14 Hiện nay, Tòa án, cơ quan thi hành án dân sự không có hệ thống dữ liệu cho phép các TCTD trích xuất, tra cứu thông tin tài sản có liên quan đến vụ việc đang được thụ lý giải quyết. Đồng thời, cũng chưa có hướng dẫn về cơ chế xác định sớm hữu hiệu trong quá trình thẩm định để xác định tài sản nào đang tranh chấp, tài sản nào đang phải áp dụng biện pháp khẩn cấp tạm thời, dẫn đến cách KỶ YẾU HỘI THẢO KHOA HỌC QUỐC GIA 394 hiểu về tài sản tranh chấp giữa các cơ quan tiến hành tố tụng tại nhiều nơi, nhiều cấp khác nhau, gây khó khăn khi áp dụng các biện pháp xử lý tài sản theo Nghị quyết số 42/2017/QH14. - Về quyền thu giữ tài sản bảo đảm quy định tại Điều 7 Nghị quyết số 42/2017/QH14 Trên thực tế, việc thu giữ tài sản bảo đảm hiện nay vẫn phụ thuộc khá nhiều vào thiện chí của bên vay (đặc biệt trong trường hợp khách hàng không hợp tác, cố ý chây ỳ trong việc bàn giao tài sản bảo đảm). Đồng thời, sự phối hợp của các cơ quan hữu quan tại địa phương trong một số trường hợp chưa kịp thời (như xác minh thông tin khách hàng, hỗ trợ thu giữ tài sản bảo đảm cũng làm ảnh hưởng đến công tác xử lý thu hồi nợ xấu). - Về áp dụng thủ tục rút gọn trong giải quyết tranh chấp về nghĩa vụ giao tài sản bảo đảm và xử lý tài sản bảo đảm quy định tại Điều 8 Nghị quyết số 42/2017/QH14 Hiện nay, số lượng các vụ việc xử lý nợ xấu thông qua thủ tục rút gọn tại Tòa án còn rất hạn chế, điều này phần nào ảnh hưởng đến kết quả xử lý nợ xấu nói chung. Một số TCTD đã áp dụng hình thức rút gọn trong giải quyết tranh chấp liên quan đến tài sản bảo đảm và đang được Tòa án các cấp xem xét giải quyết. Tuy nhiên, đến nay vẫn chưa có trường hợp nào được giải quyết theo thủ tục rút gọn. - Về đăng ký thay đổi Giấy chứng nhận quyền sử dụng đất, quyền sở hữu nhà ở và tài sản khác gắn liền với đất là tài sản bảo đảm của khoản nợ xấu quy định tại khoản 4 Điều 9 Nghị quyết số 42/2017/QH14 Thực tế, trong quá trình xử lý nợ xấu, hầu hết các chủ tài sản là người vay không có khả năng trả nợ cho NHTM đều chống đối, không hợp tác... Do đó, TCTD, tổ chức mua bán nợ đề xuất sử dụng biên bản thu giữ thay cho văn bản về việc bàn giao tài sản thế chấp/văn bản về việc bàn giao tài sản mua bán nợ nhưng không được Văn phòng Đăng ký đất đai chấp thuận. Từ đó dẫn đến các bên liên quan không thực hiện được việc chuyển quyền sở hữu, sử dụng tài sản cho bên mua tài sản. - Về điều kiện chuyển nhượng tài sản bảo đảm là dự án bất động sản quy định tại Điều 10 Nghị quyết số 42/2017/QH14 Việc chuyển nhượng các dự án chưa có Giấy chứng nhận vẫn gặp phải khó khăn khi tiến hành các thủ tục chuyển nhượng dự án tại các cơ quan có thẩm quyền. - Về việc thực hiện thứ tự ưu tiên thanh toán khi xử lý tài sản bảo đảm và việc nộp thuế khi chuyển nhượng tài sản bảo đảm quy định tại Điều 12, Nghị quyết số 42/2017/QH14 Một thực trạng đó là việc phải nộp các khoản thuế trước khi thực hiện nghĩa vụ ưu tiên thanh toán cho bên nhận bảo đảm là TCTD đã làm giảm số tiền thu hồi nợ của TCTD. Nhiều trường hợp số tiền bán tài sản bảo đảm không đủ thu hồi nợ cho TCTD nhưng vẫn phải nộp thuế, gây khó khăn cho cả bên bảo đảm và bên nhận bảo đảm, ảnh hưởng lớn đến quyền lợi chủ nợ có bảo đảm của TCTD - Khó khăn, vướng mắc liên quan đến việc hoàn trả tài sản bảo đảm là vật chứng trong vụ án hình sự quy định tại Điều 14 Nghị quyết số 42/2017/QH14 Các thủ tục, quy trình và sự phối hợp, thể hiện trách nhiệm của các bên có liên quan về hoàn trả tài sản bảo đảm nên công việc này kéo dài thời gian, các TCTD chậm nhận được tài sản để chủ động bán hay phát mại, xử lý, thu hồi vốn. KINH TẾ VIỆT NAM NĂM 2020 VÀ TRIỂN VỌNG NĂM 2021 Ứng phó và vượt qua đại dịch COVID-19, hướng tới phục hồi và phát triển 395 - Về công tác phối hợp trong hoạt động thi hành án dân sự Mặc dù đã có Quy chế phối hợp giữa NHNN và Bộ Tư pháp về hoạt động thi hành án dân sự, tuy nhiên, tại một số địa phương do nhiều nguyên nhân khách quan và chủ quan khác nhau, hoạt động thi hành án ngân hàng còn chưa thật sự hiệu quả, nhiều vụ việc kéo dài, phát sinh nhiều chi phí cho các TCTD xử lý nợ. Trong thực tế, đối với nhiều trường hợp, TCTD thu hồi được nợ về, trừ các chi phí, số thực thu hạch toán vào nội bảng không còn được bao nhiêu. - Về việc giới hạn phạm vi lựa chọn tổ chức thẩm định giá tài sản bảo đảm Việc giới hạn tổ chức thẩm định giá phải nằm trên địa bàn tỉnh, thành phố đã làm hạn chế cơ hội lựa chọn được tổ chức định giá có đủ uy tín, năng lực để thực hiện định giá tài sản bảo đảm. Nhiều địa phương còn thiếu tổ chức thẩm định giá hoặc năng lực của tổ chức thẩm định giá còn yếu, dẫn đến chất lượng thẩm định giá chưa cao. Thậm chí có khả năng xảy ra tình trạng thiếu minh bạch, cấu kết giữa chấp hành viên, thẩm định giá viên, đấu giá viên làm thiệt hại về tiền cho các TCTD cần thu hồi vốn đọng từ các khoản nợ xấu. 4. KẾT LUẬN VÀ KHUYẾN NGHỊ GIẢI PHÁP 4.1. Đối với Chính phủ Chính phủ cần tăng cường tiếp tục chỉ đạo các bộ, ngành, UBND các tỉnh, thành phố thực hiện các giải pháp sau: Thứ nhất, Chính phủ chỉ đạo các bộ, ngành và các địa phương đẩy mạnh hơn nữa quá trình phân loại, sắp xếp các doanh nghiệp, trọng tâm là các doanh nghiệp nhà nước, thực hiện tái cơ cấu, nâng cao năng lực tài chính, năng lực cạnh tranh của các doanh nghiệp, tạo điều kiện để hệ thống các TCTD xử lý nợ xấu, lành mạnh hóa tài chính. Các bộ chủ quản chỉ đạo các tập đoàn, tổng công ty, đơn vị thành viên thực hiện nghĩa vụ trả nợ/nghĩa vụ bảo lãnh đối với các khoản vay tại các TCTD mà các đơn vị đứng ra bảo lãnh cho các công ty con, công ty thành viên. Thứ hai, trên cơ sở thực tế áp dụng chính sách tại Nghị quyết số 42/2017/QH14 và kết quả tổng kết, đánh giá việc thực hiện Quyết định số 1058/QĐ-TTg đến cuối năm 2020, NHNN nghiên cứu xây dựng trình Chính phủ Đề án cơ cấu lại hệ thống các TCTD giai đoạn 2021 - 2025 nhằm tiếp tục hỗ trợ các TCTD trong việc xử lý hiệu quả nợ xấu, góp phần thực hiện thành công các mục tiêu về cơ cấu lại hệ thống các TCTD và chiến lược phát triển ngành Ngân hàng trong giai đoạn tiếp theo. Thứ ba, theo Thông báo số 3616/TB-TTKQH về kết luận của Ủy ban Thường vụ Quốc hội tại phiên họp thứ 45 tháng 5/2020 đợt 2, Chính phủ cần tiếp tục tăng cường chỉ đạo rà soát các chính sách về tín dụng, có các giải pháp nhằm hạn chế nợ xấu gia tăng. Thứ tư, Chính phủ chỉ đạo các bộ, ngành và các địa phương tập trung giải quyết khó khăn, vướng mắc cụ thể liên quan đến công tác triển khai, hướng dẫn từ các bộ, ngành và địa phương; bán nợ xấu và tài sản bảo đảm theo giá trị thị trường, phát triển thị trường mua bán nợ; cơ chế tiếp cận thông tin về tình trạng tài sản bảo đảm; quyền thu giữ tài sản bảo đảm; áp dụng thủ tục rút gọn trong giải quyết tranh chấp về nghĩa vụ giao tài sản bảo đảm và xử lý tài sản bảo đảm; thực hiện thứ tự ưu tiên thanh toán khi xử lý tài sản bảo đảm và việc nộp thuế khi chuyển nhượng tài sản bảo đảm... KỶ YẾU HỘI THẢO KHOA HỌC QUỐC GIA 396 4.2. Đối với Quốc hội Quốc hội cần cân nhắc các nhóm giải pháp, bao gồm: Thứ nhất, Quốc hội cần xem xét đến khía cạnh xử lý nợ xấu khi quyết định chính sách cơ bản về tài chính, tiền tệ quốc gia; đặc biệt là quy định liên quan đến thuế của các khoản TCTD phát mại tài sản thu hồi nợ; về chi nguồn thu ngân sách nhà nước hàng năm từ cổ tức của các NHTM Nhà nước đã cổ phần hóa mà Nhà nước giữ cổ phần chi phối, tiến hành cập lại số tiền chia cổ tức đó để tăng vốn điều lệ cho chính các NHTM Nhà nước đó đã cổ phần hóa. Thứ hai, Quốc hội cần thực hiện quyền giám sát tối cao đối với quá trình triển khai, thực hiện Nghị quyết số 42/2017/QH14 của Chính phủ, các địa phương, các cấp, các ngành và các tổ chức xã hội; chỉ đạo các đoàn Đại biểu Quốc hội tăng cường hoạt động giám sát việc thực hiện Nghị quyết số 42/2017/QH14 tại địa phương. Thứ ba, Quốc hội xem xét chỉ đạo Tòa án Nhân dân tối cao về việc triển khai, ban hành văn bản hướng dẫn các cấp Tòa án có liên quan thi hành thủ tục rút gọn theo quy định pháp luật, để giải quyết nhanh chóng yêu cầu khởi kiện nêu tại Nghị quyết số 42/2017/QH14 và Nghị quyết số 03/2018/NQ-HĐTP của Hội đồng thẩm phán (Tòa án Nhân dân tối cao). TÀI LIỆU THAM KHẢO 1. Hiệp hội Ngân hàng Việt Nam (2015 - 2020), Cổng thông tin của Hiệp hội Ngân hàng Việt Nam, truy cập tại www.vnba.org.vn: các mục: Thông tin hoạt động các NHTM hội viên hàng, tháng, các năm 2015 - 2020. 2. NHNN (2019 - 2020), Báo cáo tài chính hợp nhất của các NHTM hàng quý; Báo cáo tài chính hàng năm; Báo cáo tổng kết hoạt động kinh doanh hàng năm, các năm 2019 - 2020; Thông tin về lãi suất, tín dụng thanh toán; công bố trên trang web của một số NHTM Việt Nam các năm 2019 - 2020, truy cập từ ngày 20/02/2021 đến 08/3/2021, Hà Nội, 2020. 3. NHNN (2019 - 2020), Cổng thông tin của NHNN, truy cập tại www.sbv.gov.vn: Mục tin tức, Văn bản quy phạm pháp luật; các thông tin có liên quan đã được công bố. 4. Quốc hội (2017), Nghị quyết số 42/2017/QH14 Về thí điểm xử lý nợ xấu các TCTD Việt Nam, Hà Nội, tháng 7/2017. 5. VNDIRECT (2018 - 2020), Báo cáo nghiên cứu thị trường tài chính hàng tháng, các tháng trong các năm 2018 - 2020 của Công ty Chứng khoán VNDIRECT gửi các nhà đầu tư chứng khoán mở tài khoản tại Công ty.

File đính kèm:

thao_go_vuong_mac_ve_xu_ly_no_xau_khoi_thong_dong_von_tin_du.pdf

thao_go_vuong_mac_ve_xu_ly_no_xau_khoi_thong_dong_von_tin_du.pdf