Tác động của chính sách tiền tệ đến giá nhà ở - Nghiên cứu trường hợp tại thành phố Hồ Chí Minh

Chính sách tiền tệ là một trong các chính

sách kinh tế vĩ mô, trong đó ngân hàng trung

ương thông qua các công cụ của mình nhằm

tác động tới các mục tiêu cơ bản của nền

kinh tế (Mishkin, 2007). Ngoài ra, nhiều học

giả và nhà nghiên cứu đã cho rằng chính sách

tiền tệ là công cụ quan trọng nhất trong chính

sách kinh tế vĩ mô nhằm tác động đến nền

kinh tế (Sirucek, 2012). Đối với giá tài sản và

đặc biệt là giá nhà ở, Rigobon và Sack

(2004), Bernanke và Kuttner (2005) cho rằng

giá tài sản phản ứng rất nhanh với các biến

động của chính sách tiền tệ. Thật vậy, với

cuộc khủng hoảng tài chính diễn ra tại Hoa

Kỳ và lan rộng toàn cầu, các nền kinh tế trên

thế giới đã trải qua một thời kỳ biến động

khó lường, điều này đã phản ánh nhiều rủi ro

tiềm ẩn trong nền kinh tế, trong các chính

sách, trong thị trường nhà ở và đặc biệt là

phản ứng của thị trường nhà ở trước các

chính sách (Antonakakis và Florosc, 2016).

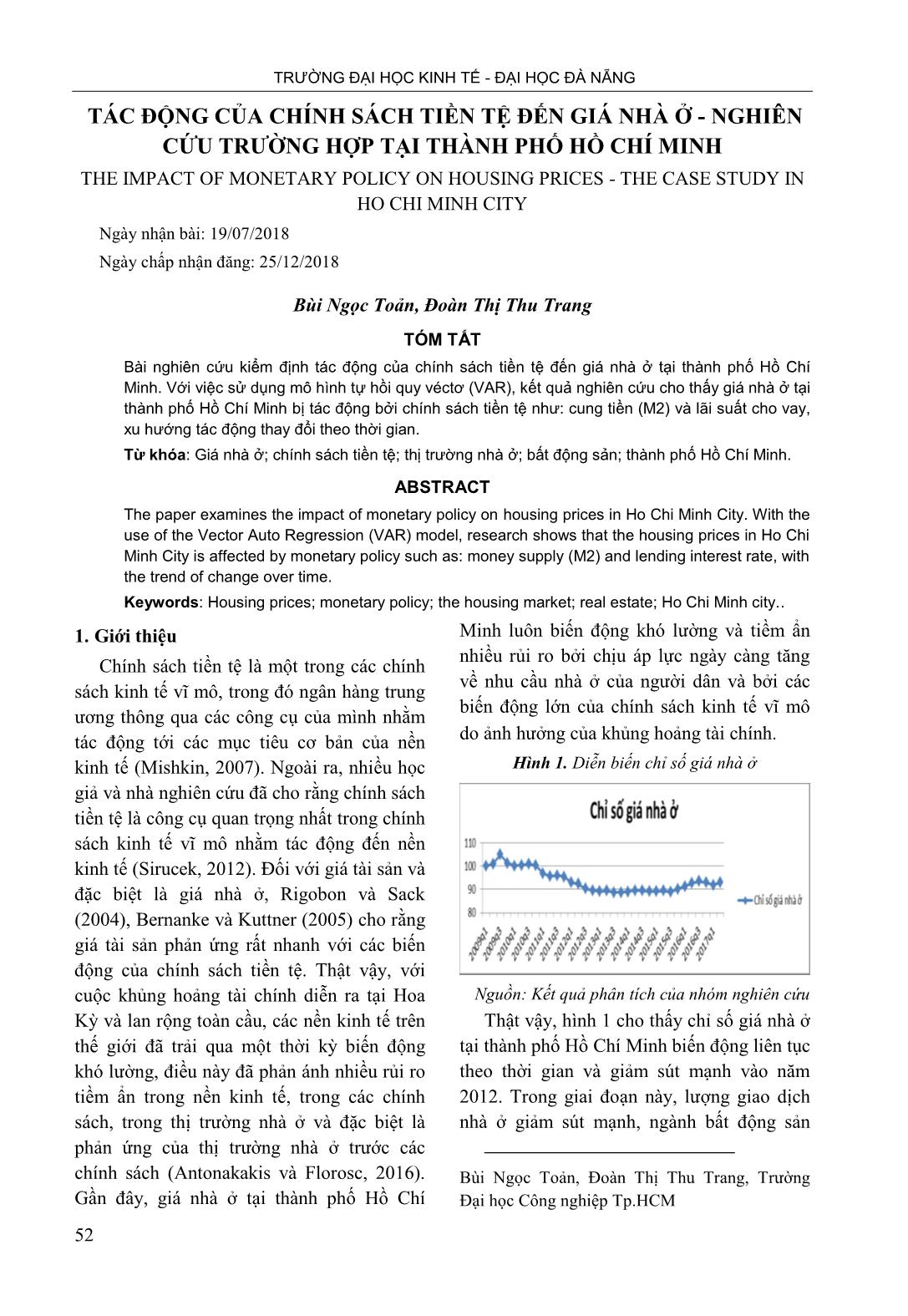

Gần đây, giá nhà ở tại thành phố Hồ Chí

Minh luôn biến động khó lường và tiềm ẩn

nhiều rủi ro bởi chịu áp lực ngày càng tăng

về nhu cầu nhà ở của người dân và bởi các

biến động lớn của chính sách kinh tế vĩ mô

do ảnh hưởng của khủng hoảng tài chính.

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Trang 8

Trang 9

Tóm tắt nội dung tài liệu: Tác động của chính sách tiền tệ đến giá nhà ở - Nghiên cứu trường hợp tại thành phố Hồ Chí Minh

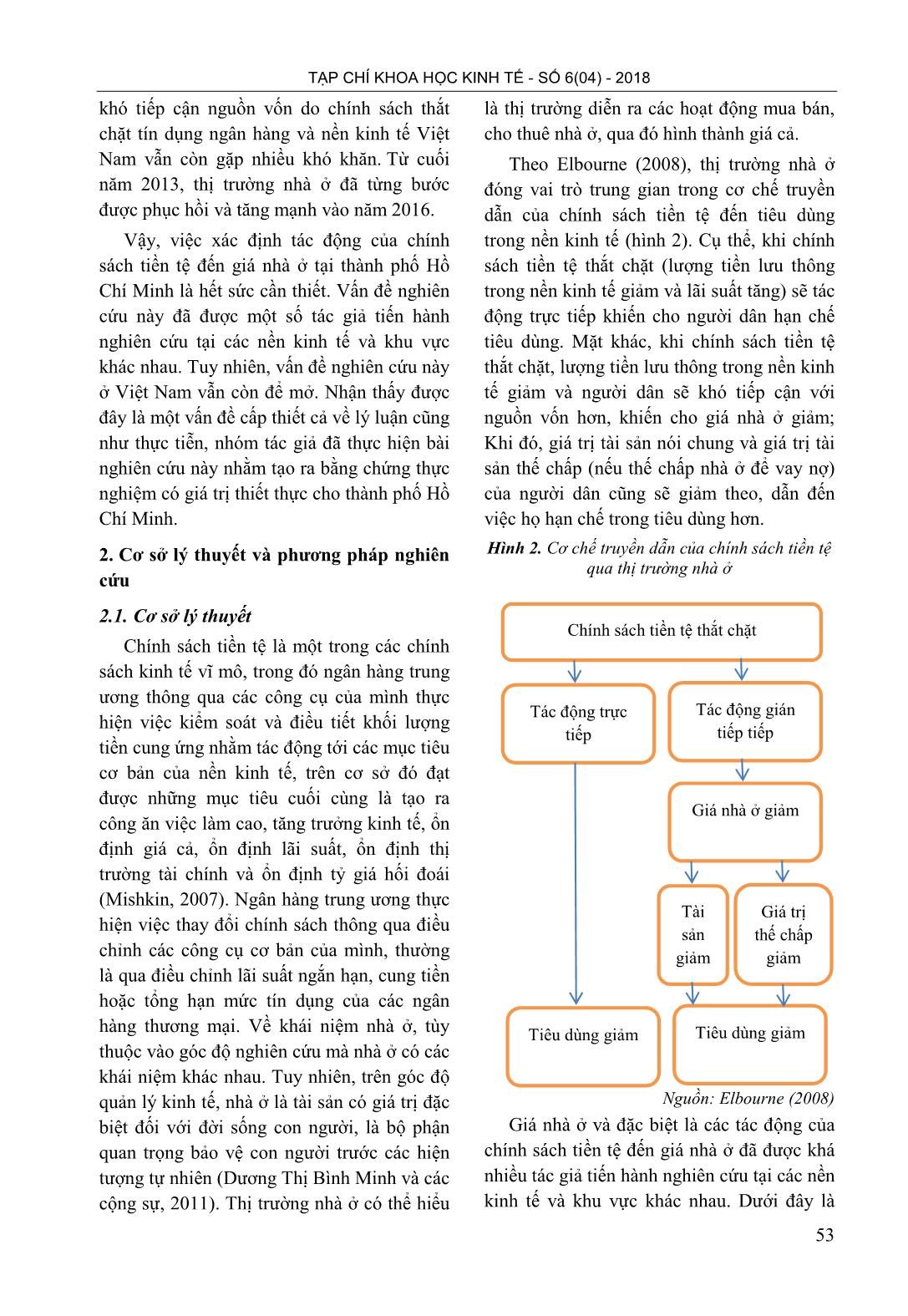

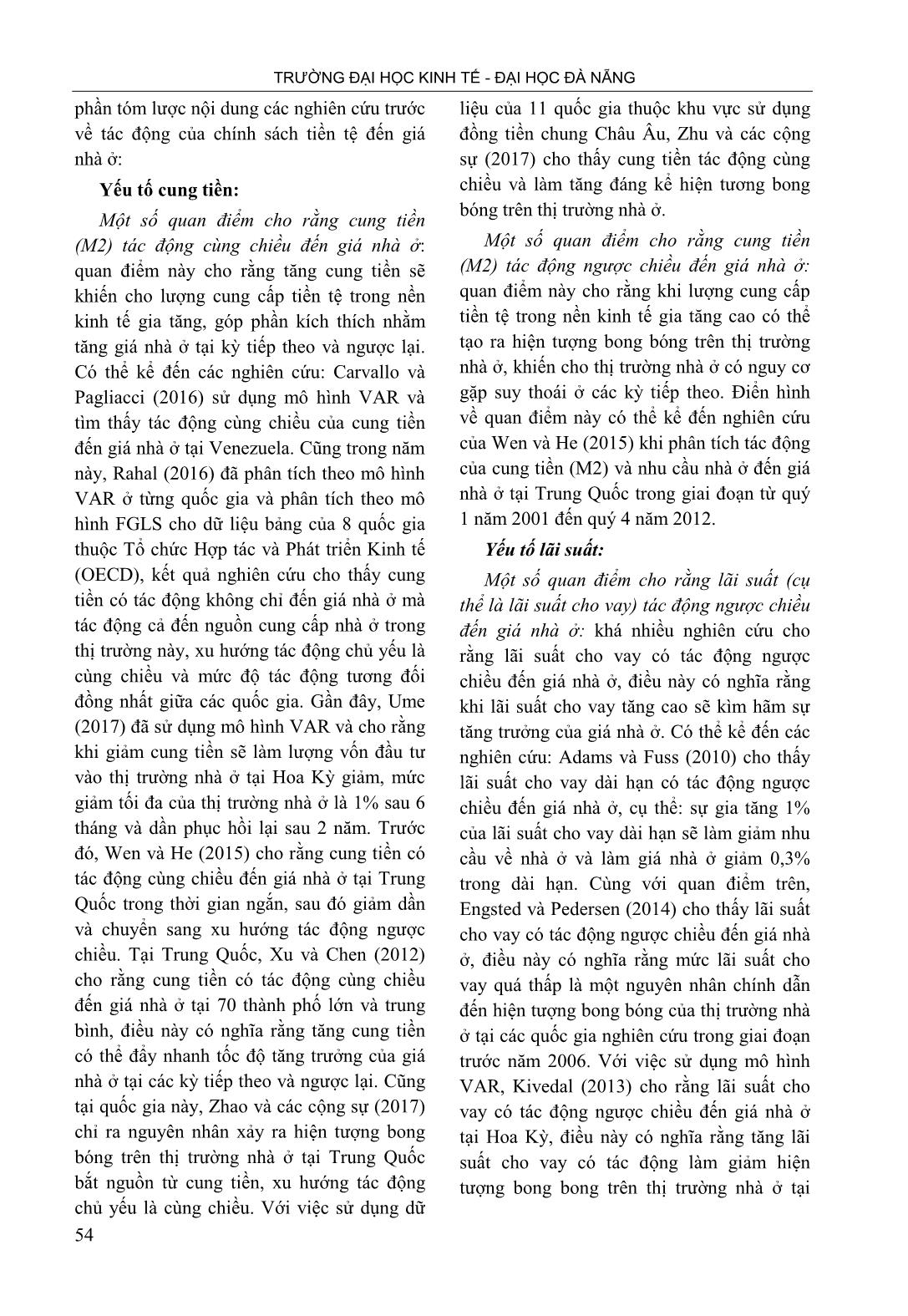

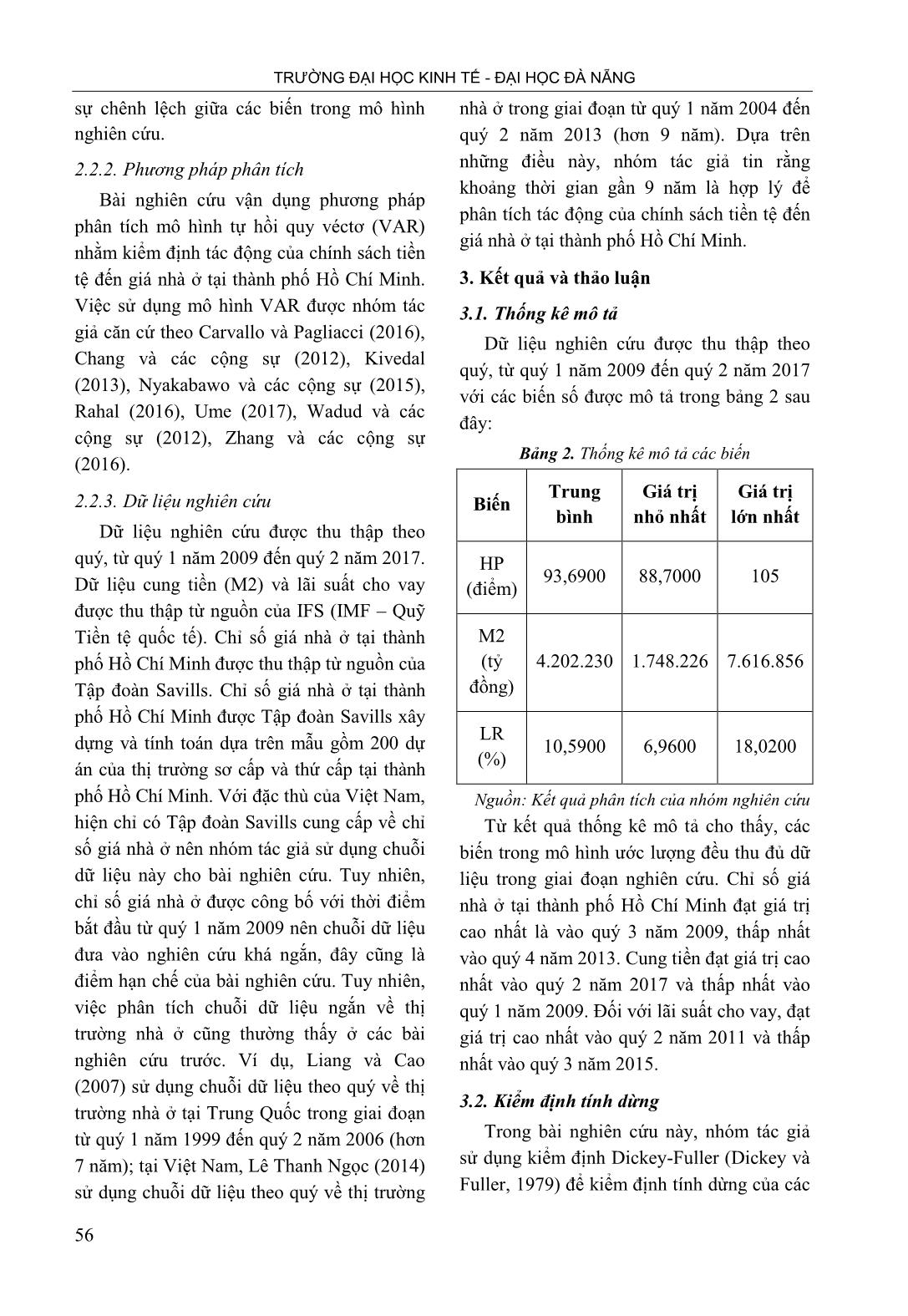

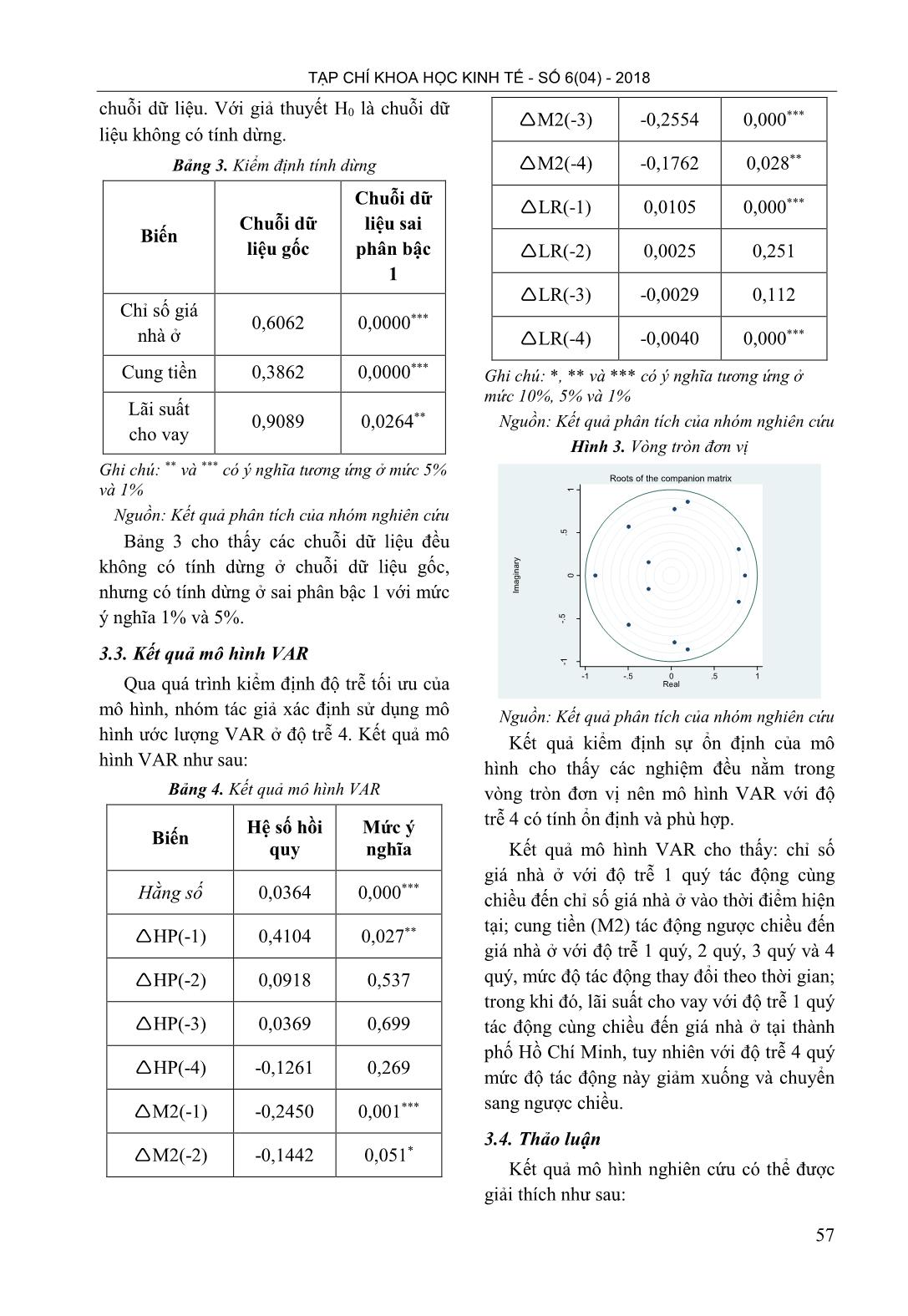

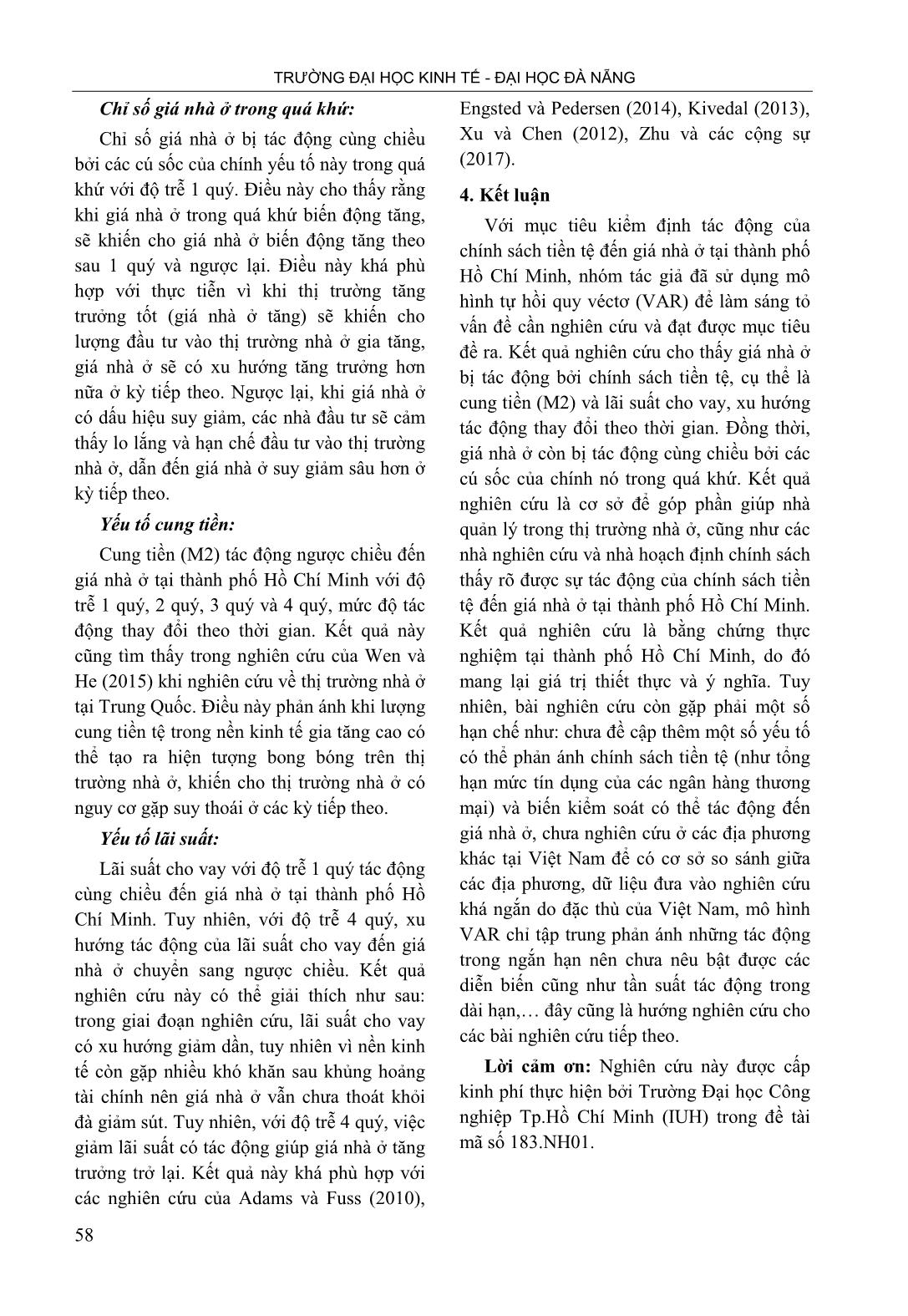

h phố lớn (hạng 1) ở Trung Quốc và xu hướng tác động này giảm dần ở các thành phố nhỏ hơn. Căn cứ vào các nghiên cứu trước cho thấy thị trường nhà ở được phản ánh thông qua chỉ số giá nhà ở. Giá nhà ở bị tác động khá mạnh bởi chính sách tiền tệ, trong đó chính sách tiền tệ được đo lường thông qua cung tiền (M2) và lãi suất cho vay. Lãi suất cho vay được các nghiên cứu trước sử dụng nhằm phản ánh cho chính sách tiền tệ thay vì lãi suất điều hành (như lãi suất tái chiết khấu, lãi suất tái cấp vốn,) do lãi suất cho vay có tác động trực tiếp đến thị trường nhà ở và vẫn chịu ảnh hưởng của ngân hàng trung ương. Dựa vào kết quả này, nhóm tác giả tiến hành xây dựng mô hình nghiên cứu tác động của chính sách tiền tệ đến giá nhà ở tại thành phố Hồ Chí Minh. 2.2. Phương pháp nghiên cứu 2.2.1. Mô hình nghiên cứu Căn cứ vào kết quả của các công trình nghiên cứu trước, nhóm tác giả sẽ sử dụng mô hình tự hồi quy véctơ (VAR) để nghiên cứu tác động của chính sách tiền tệ đến giá nhà ở tại thành phố Hồ Chí Minh với phương trình dự kiến như sau: tjt n j jjt n j jt XHPHP 1 2 1 10 Trong đó, HPt là chỉ số giá nhà ở tại thành phố Hồ Chí Minh trong quý t. Xt-j phản ánh chính sách tiền tệ (cung tiền (M2) và lãi suất cho vay (LR)) tại thành phố Hồ Chí Minh trong quý t-j. εt là sai số. Bảng 1. Các biến sử dụng trong mô hình nghiên cứu Tên biến Nguồn dữ liệu Biến phụ thuộc Chỉ số giá nhà ở (HP) Savills Ghi chú: chuyển đổi sang logarit Các biến độc lập Cung tiền (M2) IFS (IMF – Quỹ Tiền tệ quốc tế) Ghi chú: chuyển đổi sang logarit Lãi suất cho vay (LR) IFS (IMF – Quỹ Tiền tệ quốc tế) Đơn vị tính: % Nguồn: Tổng hợp của nhóm nghiên cứu Chỉ số giá nhà ở và cung tiền (M2) đều được chuyển đổi sang logarit nhằm hạn chế TRƯỜNG ĐẠI HỌC KINH TẾ - ĐẠI HỌC ĐÀ NẴNG 56 sự chênh lệch giữa các biến trong mô hình nghiên cứu. 2.2.2. Phương pháp phân tích Bài nghiên cứu vận dụng phương pháp phân tích mô hình tự hồi quy véctơ (VAR) nhằm kiểm định tác động của chính sách tiền tệ đến giá nhà ở tại thành phố Hồ Chí Minh. Việc sử dụng mô hình VAR được nhóm tác giả căn cứ theo Carvallo và Pagliacci (2016), Chang và các cộng sự (2012), Kivedal (2013), Nyakabawo và các cộng sự (2015), Rahal (2016), Ume (2017), Wadud và các cộng sự (2012), Zhang và các cộng sự (2016). 2.2.3. Dữ liệu nghiên cứu Dữ liệu nghiên cứu được thu thập theo quý, từ quý 1 năm 2009 đến quý 2 năm 2017. Dữ liệu cung tiền (M2) và lãi suất cho vay được thu thập từ nguồn của IFS (IMF – Quỹ Tiền tệ quốc tế). Chỉ số giá nhà ở tại thành phố Hồ Chí Minh được thu thập từ nguồn của Tập đoàn Savills. Chỉ số giá nhà ở tại thành phố Hồ Chí Minh được Tập đoàn Savills xây dựng và tính toán dựa trên mẫu gồm 200 dự án của thị trường sơ cấp và thứ cấp tại thành phố Hồ Chí Minh. Với đặc thù của Việt Nam, hiện chỉ có Tập đoàn Savills cung cấp về chỉ số giá nhà ở nên nhóm tác giả sử dụng chuỗi dữ liệu này cho bài nghiên cứu. Tuy nhiên, chỉ số giá nhà ở được công bố với thời điểm bắt đầu từ quý 1 năm 2009 nên chuỗi dữ liệu đưa vào nghiên cứu khá ngắn, đây cũng là điểm hạn chế của bài nghiên cứu. Tuy nhiên, việc phân tích chuỗi dữ liệu ngắn về thị trường nhà ở cũng thường thấy ở các bài nghiên cứu trước. Ví dụ, Liang và Cao (2007) sử dụng chuỗi dữ liệu theo quý về thị trường nhà ở tại Trung Quốc trong giai đoạn từ quý 1 năm 1999 đến quý 2 năm 2006 (hơn 7 năm); tại Việt Nam, Lê Thanh Ngọc (2014) sử dụng chuỗi dữ liệu theo quý về thị trường nhà ở trong giai đoạn từ quý 1 năm 2004 đến quý 2 năm 2013 (hơn 9 năm). Dựa trên những điều này, nhóm tác giả tin rằng khoảng thời gian gần 9 năm là hợp lý để phân tích tác động của chính sách tiền tệ đến giá nhà ở tại thành phố Hồ Chí Minh. 3. Kết quả và thảo luận 3.1. Thống kê mô tả Dữ liệu nghiên cứu được thu thập theo quý, từ quý 1 năm 2009 đến quý 2 năm 2017 với các biến số được mô tả trong bảng 2 sau đây: Bảng 2. Thống kê mô tả các biến Biến Trung bình Giá trị nhỏ nhất Giá trị lớn nhất HP (điểm) 93,6900 88,7000 105 M2 (tỷ đồng) 4.202.230 1.748.226 7.616.856 LR (%) 10,5900 6,9600 18,0200 Nguồn: Kết quả phân tích của nhóm nghiên cứu Từ kết quả thống kê mô tả cho thấy, các biến trong mô hình ước lượng đều thu đủ dữ liệu trong giai đoạn nghiên cứu. Chỉ số giá nhà ở tại thành phố Hồ Chí Minh đạt giá trị cao nhất là vào quý 3 năm 2009, thấp nhất vào quý 4 năm 2013. Cung tiền đạt giá trị cao nhất vào quý 2 năm 2017 và thấp nhất vào quý 1 năm 2009. Đối với lãi suất cho vay, đạt giá trị cao nhất vào quý 2 năm 2011 và thấp nhất vào quý 3 năm 2015. 3.2. Kiểm định tính dừng Trong bài nghiên cứu này, nhóm tác giả sử dụng kiểm định Dickey-Fuller (Dickey và Fuller, 1979) để kiểm định tính dừng của các TẠP CHÍ KHOA HỌC KINH TẾ - SỐ 6(04) - 2018 57 chuỗi dữ liệu. Với giả thuyết H0 là chuỗi dữ liệu không có tính dừng. Bảng 3. Kiểm định tính dừng Biến Chuỗi dữ liệu gốc Chuỗi dữ liệu sai phân bậc 1 Chỉ số giá nhà ở 0,6062 0,0000*** Cung tiền 0,3862 0,0000*** Lãi suất cho vay 0,9089 0,0264** Ghi chú: ** và *** có ý nghĩa tương ứng ở mức 5% và 1% Nguồn: Kết quả phân tích của nhóm nghiên cứu Bảng 3 cho thấy các chuỗi dữ liệu đều không có tính dừng ở chuỗi dữ liệu gốc, nhưng có tính dừng ở sai phân bậc 1 với mức ý nghĩa 1% và 5%. 3.3. Kết quả mô hình VAR Qua quá trình kiểm định độ trễ tối ưu của mô hình, nhóm tác giả xác định sử dụng mô hình ước lượng VAR ở độ trễ 4. Kết quả mô hình VAR như sau: Bảng 4. Kết quả mô hình VAR Biến Hệ số hồi quy Mức ý nghĩa Hằng số 0,0364 0,000*** HP(-1) 0,4104 0,027** HP(-2) 0,0918 0,537 HP(-3) 0,0369 0,699 HP(-4) -0,1261 0,269 M2(-1) -0,2450 0,001*** M2(-2) -0,1442 0,051* M2(-3) -0,2554 0,000*** M2(-4) -0,1762 0,028** LR(-1) 0,0105 0,000*** LR(-2) 0,0025 0,251 LR(-3) -0,0029 0,112 LR(-4) -0,0040 0,000*** Ghi chú: *, ** và *** có ý nghĩa tương ứng ở mức 10%, 5% và 1% Nguồn: Kết quả phân tích của nhóm nghiên cứu Hình 3. Vòng tròn đơn vị -1 -. 5 0 .5 1 Im a g in a ry -1 -.5 0 .5 1 Real Roots of the companion matrix Nguồn: Kết quả phân tích của nhóm nghiên cứu Kết quả kiểm định sự ổn định của mô hình cho thấy các nghiệm đều nằm trong vòng tròn đơn vị nên mô hình VAR với độ trễ 4 có tính ổn định và phù hợp. Kết quả mô hình VAR cho thấy: chỉ số giá nhà ở với độ trễ 1 quý tác động cùng chiều đến chỉ số giá nhà ở vào thời điểm hiện tại; cung tiền (M2) tác động ngược chiều đến giá nhà ở với độ trễ 1 quý, 2 quý, 3 quý và 4 quý, mức độ tác động thay đổi theo thời gian; trong khi đó, lãi suất cho vay với độ trễ 1 quý tác động cùng chiều đến giá nhà ở tại thành phố Hồ Chí Minh, tuy nhiên với độ trễ 4 quý mức độ tác động này giảm xuống và chuyển sang ngược chiều. 3.4. Thảo luận Kết quả mô hình nghiên cứu có thể được giải thích như sau: TRƯỜNG ĐẠI HỌC KINH TẾ - ĐẠI HỌC ĐÀ NẴNG 58 Chỉ số giá nhà ở trong quá khứ: Chỉ số giá nhà ở bị tác động cùng chiều bởi các cú sốc của chính yếu tố này trong quá khứ với độ trễ 1 quý. Điều này cho thấy rằng khi giá nhà ở trong quá khứ biến động tăng, sẽ khiến cho giá nhà ở biến động tăng theo sau 1 quý và ngược lại. Điều này khá phù hợp với thực tiễn vì khi thị trường tăng trưởng tốt (giá nhà ở tăng) sẽ khiến cho lượng đầu tư vào thị trường nhà ở gia tăng, giá nhà ở sẽ có xu hướng tăng trưởng hơn nữa ở kỳ tiếp theo. Ngược lại, khi giá nhà ở có dấu hiệu suy giảm, các nhà đầu tư sẽ cảm thấy lo lắng và hạn chế đầu tư vào thị trường nhà ở, dẫn đến giá nhà ở suy giảm sâu hơn ở kỳ tiếp theo. Yếu tố cung tiền: Cung tiền (M2) tác động ngược chiều đến giá nhà ở tại thành phố Hồ Chí Minh với độ trễ 1 quý, 2 quý, 3 quý và 4 quý, mức độ tác động thay đổi theo thời gian. Kết quả này cũng tìm thấy trong nghiên cứu của Wen và He (2015) khi nghiên cứu về thị trường nhà ở tại Trung Quốc. Điều này phản ánh khi lượng cung tiền tệ trong nền kinh tế gia tăng cao có thể tạo ra hiện tượng bong bóng trên thị trường nhà ở, khiến cho thị trường nhà ở có nguy cơ gặp suy thoái ở các kỳ tiếp theo. Yếu tố lãi suất: Lãi suất cho vay với độ trễ 1 quý tác động cùng chiều đến giá nhà ở tại thành phố Hồ Chí Minh. Tuy nhiên, với độ trễ 4 quý, xu hướng tác động của lãi suất cho vay đến giá nhà ở chuyển sang ngược chiều. Kết quả nghiên cứu này có thể giải thích như sau: trong giai đoạn nghiên cứu, lãi suất cho vay có xu hướng giảm dần, tuy nhiên vì nền kinh tế còn gặp nhiều khó khăn sau khủng hoảng tài chính nên giá nhà ở vẫn chưa thoát khỏi đà giảm sút. Tuy nhiên, với độ trễ 4 quý, việc giảm lãi suất có tác động giúp giá nhà ở tăng trưởng trở lại. Kết quả này khá phù hợp với các nghiên cứu của Adams và Fuss (2010), Engsted và Pedersen (2014), Kivedal (2013), Xu và Chen (2012), Zhu và các cộng sự (2017). 4. Kết luận Với mục tiêu kiểm định tác động của chính sách tiền tệ đến giá nhà ở tại thành phố Hồ Chí Minh, nhóm tác giả đã sử dụng mô hình tự hồi quy véctơ (VAR) để làm sáng tỏ vấn đề cần nghiên cứu và đạt được mục tiêu đề ra. Kết quả nghiên cứu cho thấy giá nhà ở bị tác động bởi chính sách tiền tệ, cụ thể là cung tiền (M2) và lãi suất cho vay, xu hướng tác động thay đổi theo thời gian. Đồng thời, giá nhà ở còn bị tác động cùng chiều bởi các cú sốc của chính nó trong quá khứ. Kết quả nghiên cứu là cơ sở để góp phần giúp nhà quản lý trong thị trường nhà ở, cũng như các nhà nghiên cứu và nhà hoạch định chính sách thấy rõ được sự tác động của chính sách tiền tệ đến giá nhà ở tại thành phố Hồ Chí Minh. Kết quả nghiên cứu là bằng chứng thực nghiệm tại thành phố Hồ Chí Minh, do đó mang lại giá trị thiết thực và ý nghĩa. Tuy nhiên, bài nghiên cứu còn gặp phải một số hạn chế như: chưa đề cập thêm một số yếu tố có thể phản ánh chính sách tiền tệ (như tổng hạn mức tín dụng của các ngân hàng thương mại) và biến kiểm soát có thể tác động đến giá nhà ở, chưa nghiên cứu ở các địa phương khác tại Việt Nam để có cơ sở so sánh giữa các địa phương, dữ liệu đưa vào nghiên cứu khá ngắn do đặc thù của Việt Nam, mô hình VAR chỉ tập trung phản ánh những tác động trong ngắn hạn nên chưa nêu bật được các diễn biến cũng như tần suất tác động trong dài hạn, đây cũng là hướng nghiên cứu cho các bài nghiên cứu tiếp theo. Lời cảm ơn: Nghiên cứu này được cấp kinh phí thực hiện bởi Trường Đại học Công nghiệp Tp.Hồ Chí Minh (IUH) trong đề tài mã số 183.NH01. TẠP CHÍ KHOA HỌC KINH TẾ - SỐ 6(04) - 2018 59 TÀI LIỆU THAM KHẢO Adams, Z. and Fuss, R. (2010). Macroeconomic determinants of international housing markets. Journal of Housing Economics, Vol. 19 (2010), pp. 38–50. Antonakakis, N. and Florosc, C. (2016). Dynamic interdependencies among the housing market, stock market, policy uncertainty and the macroeconomy in the United Kingdom. International Review of Financial Analysis, vol. 44(C), pp. 111-122. Bernanke, S and Kuttner, N. (2005). What explains the stock market’s reaction to Federal Reserve policy?. Journal of Finance, vol. 60, pp. 1221–1257. Carvallo, O. and Pagliacci, C. (2016). Macroeconomic Shocks, Bank Stability and the Housing Market in Venezuela. Emerging Markets Review, Vol. 26, pp. 174-196. Dickey, D. and Fuller, W. (1979). Distribution of the Estimators for Autoregressive Time Series with Unit Root. Journal of the American Statistical Association, Vol. 74, pp. 427-432. Dương Thị Bình Minh, Sử Đình Thành, Phan Thị Bích Nguyệt, Nguyễn Quỳnh Hoa, Trịnh Thị Kim Oanh và Nguyễn Thị Mỹ Linh (2011). Chính sách phát triển nhà ở thương mại tại thành phố Hồ Chí Minh. Đề tài nghiên cứu khoa học cấp Bộ (Bộ Giáo dục và Đào tạo - Mã số: B 2009 – 09 - 101). Elbourne, A (2008). The UK housing market and the monetary policy transmission mechanism: An SVAR approach. Journal of Housing Economics, Vol. 17, pp. 65–87. Engsted, T. and Pedersen, T. (2014). Housing market volatility in the OECD area: Evidence from VAR based return decompositions. Journal of Macroeconomics, Vol. 42 (2014), pp. 91–103. Gaspareniene, L., Remeikiene, R. and Skuka, A. (2017). Assessment Of The Impact Of Macroeconomic Factors On Housing Price Level: Lithuanian Case. Intellectual Economics, Vol. 10, Issue 2, pp. 122-127. Kivedal, B. (2013). Testing for rational bubbles in the US housing market. Journal of Macroeconomics, Vol. 38 (2013), pp. 369–381. Liang, Q. and Cao, H. (2007). Property prices and bank lending in China. Journal of Asian Economics, Vol. 18, pp. 63-75. Lê Thanh Ngọc (2014). Phân tích ảnh hưởng của các nhân tố tài chính đến bong bóng bất động sản tại TP. Hồ Chí Minh. Tạp chí Phát triển và Hội nhập, Số 15 (25), trang 58-64. Mishkin, F. (2007). Housing and the monetary transmission mechanism. In: Federal Reserve Board Finance and Economics Discussion Series, pp. 2007-2040. Rahal, C. (2016). Housing markets and unconventional monetary policy. Journal of Housing Economics, Vol. 32 (2016), pp. 67-80. Rigobon, R and Sack, B. (2004). The impact of monetary policy on asset prices. Journal of Monetary Economics, 51, 1553–1575. Sirucek, M. (2012). The impact of money supply on stock prices and stock bubbles. MPRA Paper, No. 40919, posted 13. TRƯỜNG ĐẠI HỌC KINH TẾ - ĐẠI HỌC ĐÀ NẴNG 60 Tupenaite, L., Kanapeckiene, L. and Naimaviciene, J. (2017). Determinants of Housing Market Fluctuations: Case Study of Lithuania. Procedia Engineering, Vol. 172 (2017), pp. 1169-1175. Ume, E. (2017). The impact of monetary policy on housing market activity: An assessment using sign restrictions. Economic Modelling, Vol. 68, pp. 23-31. Wadud, M., Bashar, O. and Ahmed, H. (2012). Monetary policy and the housing market in Australia. Journal of Policy Modeling, Vol. 34 (2012), pp. 849-863. Wen, X. and He, L. (2015). Housing demand or money supply? A new Keynesian dynamic stochastic general equilibrium model on China’s housing market fluctuations. Physica A, Vol. 432 (2015), pp. 257–268. Xu, X. and Chen, T. (2012). The effect of monetary policy on real estate price growth in China. Pacific-Basin Finance Journal, Vol. 20 (2012), pp. 62–77. Zhao, S., Zhan, H., Jiang, Y. and Pan, W. (2017). How big is China’s real estate bubble and why hasn’t it burst yet?. Land Use Policy, Vol. 64 (2017), pp. 153–162. Zhang, H., Li, L., Hui, E. and Li, V. (2016). Comparisons of the relations between housing prices and the macroeconomy in China’s first-, second- and third-tier cities. Habitat International, Vol. 57 (2016), pp. 24-42. Zhu, B., Betzinger, M. and Sebastian, S. (2017). Housing Market Stability, Mortgage Market Structure, and Monetary Policy: Evidence from the Euro Area. Journal of Housing Economics, Vol. 37, pp. 1-21.

File đính kèm:

tac_dong_cua_chinh_sach_tien_te_den_gia_nha_o_nghien_cuu_tru.pdf

tac_dong_cua_chinh_sach_tien_te_den_gia_nha_o_nghien_cuu_tru.pdf