Nâng tầm của kiểm toán nội bộ trong ngân hàng thương mại theo quy định mới

Để hoạt động an toàn và hiệu quả, ngoài các biện pháp thanh tra, kiểm

tra, giám sát của các cơ quan quản lý Nhà nước, trước hết đòi hỏi các

ngân hàng phải thiết lập được Hệ thống kiểm soát nội bộ (HTKSNB) một

cách đầy đủ và hiệu quả, vì trong mô hình quản trị ngân hàng thì HTKSNB

luôn là một yếu tố mang tính sống còn. Thông tư số 44/2011/TT-NHNN

được ban hành nhằm mục đích giúp các ngân hàng xây dựng và thiết lập

HTKSNB và kiểm toán nội bộ (KTNB). Nhưng trong quá trình triển khai

cho thấy, Thông tư 44 còn mang tính khái quát và chưa thật sự đầy đủ,

chưa thấy rõ được vai trò của HTKSNB trong hoạt động ngân hàng. Để

lấp đầy các“lỗ hổng”trong kiểm soát nội bộ tại các ngân hàng thương

mại (NHTM), Ngân hàng Nhà nước Việt Nam (NHNN) đã ban hành Thông

tư 13/2018/TT-NHNN ngày 26/5/2018 quy định về HTKSNB của NHTM

nhằm góp phần giải quyết được những vấn đề khó khăn trong thực tế xây

dựng HTKSNB cho hoạt động ngân hàng trong thời gian qua. Các quy định

trong Thông tư 13 cụ thể và rõ ràng, đã tiệm cận với các thông lệ quốc tế

về việc xây dựng HTKSNB; đặc biệt là các quy định liên quan đến KTNB.

Bài viết sẽ làm rõ những điểm mới của Thông tư 13 so với quy định trước

đó về KTNB để thấy rằng vai trò của bộ phận này đã được nâng lên đúng

tầm trong NHTM theo thông lệ; từ đó, có những gợi ý cho các NHTM trong

việc tuân thủ Thông tư 13 liên quan đến KTNB.

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Tóm tắt nội dung tài liệu: Nâng tầm của kiểm toán nội bộ trong ngân hàng thương mại theo quy định mới

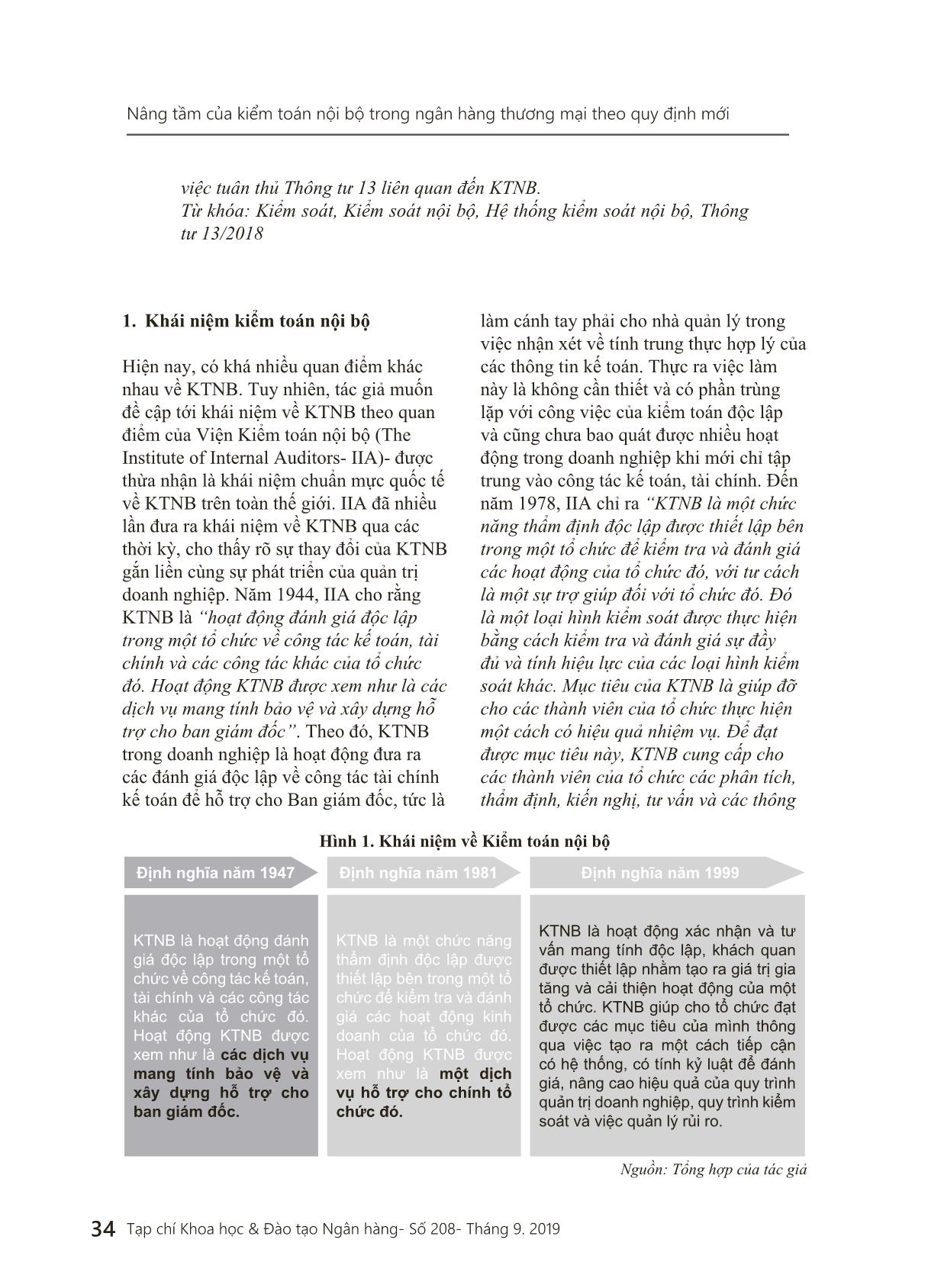

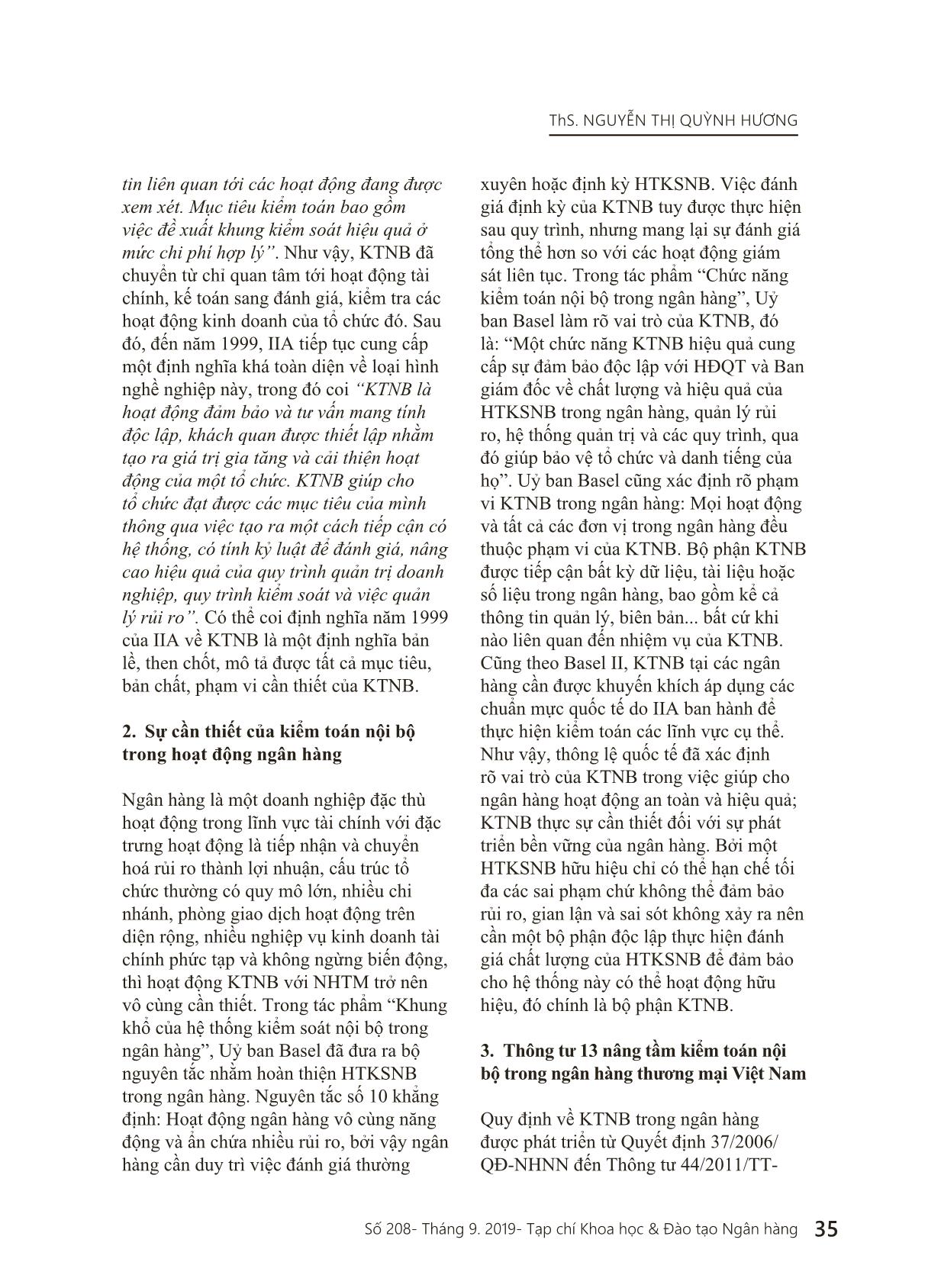

i theo quy định mới Tạp chí Khoa học & Đào tạo Ngân hàng- Số 208- Tháng 9. 201934 việc tuân thủ Thông tư 13 liên quan đến KTNB. Từ khóa: Kiểm soát, Kiểm soát nội bộ, Hệ thống kiểm soát nội bộ, Thông tư 13/2018 1. Khái niệm kiểm toán nội bộ Hiện nay, có khá nhiều quan điểm khác nhau về KTNB. Tuy nhiên, tác giả muốn đề cập tới khái niệm về KTNB theo quan điểm của Viện Kiểm toán nội bộ (The Institute of Internal Auditors- IIA)- được thừa nhận là khái niệm chuẩn mực quốc tế về KTNB trên toàn thế giới. IIA đã nhiều lần đưa ra khái niệm về KTNB qua các thời kỳ, cho thấy rõ sự thay đổi của KTNB gắn liền cùng sự phát triển của quản trị doanh nghiệp. Năm 1944, IIA cho rằng KTNB là “hoạt động đánh giá độc lập trong một tổ chức về công tác kế toán, tài chính và các công tác khác của tổ chức đó. Hoạt động KTNB được xem như là các dịch vụ mang tính bảo vệ và xây dựng hỗ trợ cho ban giám đốc”. Theo đó, KTNB trong doanh nghiệp là hoạt động đưa ra các đánh giá độc lập về công tác tài chính kế toán để hỗ trợ cho Ban giám đốc, tức là làm cánh tay phải cho nhà quản lý trong việc nhận xét về tính trung thực hợp lý của các thông tin kế toán. Thực ra việc làm này là không cần thiết và có phần trùng lặp với công việc của kiểm toán độc lập và cũng chưa bao quát được nhiều hoạt động trong doanh nghiệp khi mới chỉ tập trung vào công tác kế toán, tài chính. Đến năm 1978, IIA chỉ ra “KTNB là một chức năng thẩm định độc lập được thiết lập bên trong một tổ chức để kiểm tra và đánh giá các hoạt động của tổ chức đó, với tư cách là một sự trợ giúp đối với tổ chức đó. Đó là một loại hình kiểm soát được thực hiện bằng cách kiểm tra và đánh giá sự đầy đủ và tính hiệu lực của các loại hình kiểm soát khác. Mục tiêu của KTNB là giúp đỡ cho các thành viên của tổ chức thực hiện một cách có hiệu quả nhiệm vụ. Để đạt được mục tiêu này, KTNB cung cấp cho các thành viên của tổ chức các phân tích, thẩm định, kiến nghị, tư vấn và các thông Hình 1. Khái niệm về Kiểm toán nội bộ Nguồn: Tổng hợp của tác giả Định nghĩa năm 1947 Định nghĩa năm 1981 Định nghĩa năm 1999 KTNB là hoạt động đánh giá độc lập trong một tổ chức về công tác kế toán, tài chính và các công tác khác của tổ chức đó. Hoạt động KTNB được xem như là các dịch vụ mang tính bảo vệ và xây dựng hỗ trợ cho ban giám đốc. KTNB là một chức năng thẩm định độc lập được thiết lập bên trong một tổ chức để kiểm tra và đánh giá các hoạt động kinh doanh của tổ chức đó. Hoạt động KTNB được xem như là một dịch vụ hỗ trợ cho chính tổ chức đó. KTNB là hoạt động xác nhận và tư vấn mang tính độc lập, khách quan được thiết lập nhằm tạo ra giá trị gia tăng và cải thiện hoạt động của một tổ chức. KTNB giúp cho tổ chức đạt được các mục tiêu của mình thông qua việc tạo ra một cách tiếp cận có hệ thống, có tính kỷ luật để đánh giá, nâng cao hiệu quả của quy trình quản trị doanh nghiệp, quy trình kiểm soát và việc quản lý rủi ro. ThS. NGUYỄN THỊ QUỲNH HƯƠNG Số 208- Tháng 9. 2019- Tạp chí Khoa học & Đào tạo Ngân hàng 35 tin liên quan tới các hoạt động đang được xem xét. Mục tiêu kiểm toán bao gồm việc đề xuất khung kiểm soát hiệu quả ở mức chi phí hợp lý”. Như vậy, KTNB đã chuyển từ chỉ quan tâm tới hoạt động tài chính, kế toán sang đánh giá, kiểm tra các hoạt động kinh doanh của tổ chức đó. Sau đó, đến năm 1999, IIA tiếp tục cung cấp một định nghĩa khá toàn diện về loại hình nghề nghiệp này, trong đó coi “KTNB là hoạt động đảm bảo và tư vấn mang tính độc lập, khách quan được thiết lập nhằm tạo ra giá trị gia tăng và cải thiện hoạt động của một tổ chức. KTNB giúp cho tổ chức đạt được các mục tiêu của mình thông qua việc tạo ra một cách tiếp cận có hệ thống, có tính kỷ luật để đánh giá, nâng cao hiệu quả của quy trình quản trị doanh nghiệp, quy trình kiểm soát và việc quản lý rủi ro”. Có thể coi định nghĩa năm 1999 của IIA về KTNB là một định nghĩa bản lề, then chốt, mô tả được tất cả mục tiêu, bản chất, phạm vi cần thiết của KTNB. 2. Sự cần thiết của kiểm toán nội bộ trong hoạt động ngân hàng Ngân hàng là một doanh nghiệp đặc thù hoạt động trong lĩnh vực tài chính với đặc trưng hoạt động là tiếp nhận và chuyển hoá rủi ro thành lợi nhuận, cấu trúc tổ chức thường có quy mô lớn, nhiều chi nhánh, phòng giao dịch hoạt động trên diện rộng, nhiều nghiệp vụ kinh doanh tài chính phức tạp và không ngừng biến động, thì hoạt động KTNB với NHTM trở nên vô cùng cần thiết. Trong tác phẩm “Khung khổ của hệ thống kiểm soát nội bộ trong ngân hàng”, Uỷ ban Basel đã đưa ra bộ nguyên tắc nhằm hoàn thiện HTKSNB trong ngân hàng. Nguyên tắc số 10 khẳng định: Hoạt động ngân hàng vô cùng năng động và ẩn chứa nhiều rủi ro, bởi vậy ngân hàng cần duy trì việc đánh giá thường xuyên hoặc định kỳ HTKSNB. Việc đánh giá định kỳ của KTNB tuy được thực hiện sau quy trình, nhưng mang lại sự đánh giá tổng thể hơn so với các hoạt động giám sát liên tục. Trong tác phẩm “Chức năng kiểm toán nội bộ trong ngân hàng”, Uỷ ban Basel làm rõ vai trò của KTNB, đó là: “Một chức năng KTNB hiệu quả cung cấp sự đảm bảo độc lập với HĐQT và Ban giám đốc về chất lượng và hiệu quả của HTKSNB trong ngân hàng, quản lý rủi ro, hệ thống quản trị và các quy trình, qua đó giúp bảo vệ tổ chức và danh tiếng của họ”. Uỷ ban Basel cũng xác định rõ phạm vi KTNB trong ngân hàng: Mọi hoạt động và tất cả các đơn vị trong ngân hàng đều thuộc phạm vi của KTNB. Bộ phận KTNB được tiếp cận bất kỳ dữ liệu, tài liệu hoặc số liệu trong ngân hàng, bao gồm kể cả thông tin quản lý, biên bản... bất cứ khi nào liên quan đến nhiệm vụ của KTNB. Cũng theo Basel II, KTNB tại các ngân hàng cần được khuyến khích áp dụng các chuẩn mực quốc tế do IIA ban hành để thực hiện kiểm toán các lĩnh vực cụ thể. Như vậy, thông lệ quốc tế đã xác định rõ vai trò của KTNB trong việc giúp cho ngân hàng hoạt động an toàn và hiệu quả; KTNB thực sự cần thiết đối với sự phát triển bền vững của ngân hàng. Bởi một HTKSNB hữu hiệu chỉ có thể hạn chế tối đa các sai phạm chứ không thể đảm bảo rủi ro, gian lận và sai sót không xảy ra nên cần một bộ phận độc lập thực hiện đánh giá chất lượng của HTKSNB để đảm bảo cho hệ thống này có thể hoạt động hữu hiệu, đó chính là bộ phận KTNB. 3. Thông tư 13 nâng tầm kiểm toán nội bộ trong ngân hàng thương mại Việt Nam Quy định về KTNB trong ngân hàng được phát triển từ Quyết định 37/2006/ QĐ-NHNN đến Thông tư 44/2011/TT- Nâng tầm của kiểm toán nội bộ trong ngân hàng thương mại theo quy định mới Tạp chí Khoa học & Đào tạo Ngân hàng- Số 208- Tháng 9. 201936 NHNN, và đến nay là Thông tư 13/2018/ TT-NHNN. Nội dung của Thông tư 13 bao hàm nhiều lĩnh vực như Kiểm soát nội bộ, Tuân thủ, Quản lý rủi ro, Đánh giá mức độ đủ vốn (ICAAP), KTNB có hiệu lực thi hành từ ngày 01/01/2019 (riêng quy định về đánh giá mức độ đủ vốn có hiệu lực từ ngày 01/01/2021). Các chuyên gia đều nhận định Thông tư 13 được coi là văn bản có hàm lượng kỹ thuật cao nhất từ trước tới nay. Hầu hết các vấn đề được quy định trong Thông tư 13 hướng tới một thông điệp chung là thúc đẩy một nền quản trị doanh nghiệp lành mạnh, giảm thiểu tối đa các xung đột lợi ích. Các Ủy ban trực thuộc Hội động quản trị (HĐQT) và các Hội đồng thuộc Ban điều hành cần được xác lập rõ chức năng, nhiệm vụ và các tuyến báo cáo. Bên cạnh những quy định liên quan đến áp lực tăng vốn, sự thay đổi căn bản về nền tảng quản trị ngân hàng, sự thay đổi về mối quan hệ giữa Giám đốc điều hành (CEO), Giám đốc tài chính (CFO) và Giám đốc quản lý rủi ro (CRO) theo hướng tích hợp và gắn kết... thì KTNB cũng cần phải có sự thay đổi về Hình 2. Mô hình 3 tuyến phòng thủ theo Basel Nguồn: ThS. NGUYỄN THỊ QUỲNH HƯƠNG Số 208- Tháng 9. 2019- Tạp chí Khoa học & Đào tạo Ngân hàng 37 chất và lượng theo tinh thần của Thông tư 13, theo đó mức độ trưởng thành của KTNB sẽ cần phải theo kịp mức độ trưởng thành của quản trị ngân hàng nói chung và quản trị rủi ro nói riêng. Như vậy, quy định về KTNB theo Thông tư 13 hiện nay đã tiệm cận với thông lệ quốc tế, cụ thể: Bộ phận KTNB trong ngân hàng vẫn thực hiện theo các nguyên tắc độc lập, nguyên tắc khách quan và nguyên tắc chuyên nghiệp căn cứ theo các quy định về cơ chế phối hợp, tiêu chuẩn và chuẩn mực đạo đức nghề nghiệp của kiểm toán viên nội bộ. - Về nguyên tắc độc lập: Một nội dung đáng chú ý của Thông tư 13 là quy định HTKSNB của ngân hàng phải có 03 tuyến bảo vệ độc lập- tạo nên được cấu trúc cụ thể của HTKSNB so với các quy định trước đó. Theo đó, KTNB đảm bảo nằm ở tuyến bảo vệ độc lập thứ ba trong HTKSNB, thực hiện chức năng KTNB như đã được Basel quy định (Hình 2). Cụ thể, KTNB phải độc lập về công việc đảm nhiệm và mức thù lao nhận được. Như vậy, Thông tư 13 đã quy định một cách cụ thể, chi tiết hơn về mức độ độc lập của KTNB trong ngân hàng và phù hợp với thông lệ. - Về nguyên tắc khách quan: Thông tư 13 đã cụ thể về tính khách quan của KTNB như việc ghi nhận kiểm toán trong báo cáo phải được phân tích cẩn trọng và dựa trên cơ sở các dữ liệu, thông tin thu thập được; hay kiểm toán viên nội bộ phải trung thực, có quyền lợi và nghĩa vụ báo cáo các cấp có thẩm quyền về các vấn đề liên quan đến tính khách quan trong quá trình thực hiện KTNB. Đây là một điểm mới của Thông tư 13 so với Thông tư 44, tạo thuận lợi cho KTNB trong việc thực hiện được nguyên tắc khách quan. - Về nguyên tắc chuyên nghiệp: Thông tư 44 và Thông tư 13 đều có một yêu cầu cụ thể là bộ phận KTNB phải có ít nhất một kiểm toán viên nội bộ để thực hiện kiểm toán công nghệ thông tin, ứng dụng công nghệ. Theo các quy định mới trong Thông tư 13 về HTKSNB, KTNB cũng có những thay đổi về nội dung nhằm thực hiện chức năng là tuyến bảo vệ thứ ba của mình. Nhiệm vụ của bộ phận KTNB sẽ bao gồm việc kiểm tra, đánh giá độc lập về việc tuân thủ cơ chế, chính sách, quy định nội bộ về HTKSNB của ngân hàng theo quy định của Thông tư 13, bao gồm: Giám sát quản lý cấp cao, kiểm soát nội bộ, quản lý rủi ro và đánh giá nội bộ mức đủ vốn nhằm xác định tồn tại, hạn chế và nguyên nhân. Mặc dù, kiểm toán tuân thủ vẫn là một mục tiêu quan trọng nhưng theo quy định mới thì vấn đề quan trọng hơn là đảm bảo sự an toàn, tồn tại và phát triển của mỗi ngân hàng trong thị trường cạnh tranh ngày nay với vai trò là tuyến bảo vệ cuối cùng nhằm phát hiện, xử lý kịp thời rủi ro trong hoạt động ngân hàng. Tóm lại, theo quy định mới tại Thông tư 13, vai trò của KTNB phải đáp ứng kỳ vọng ngày càng tăng của Ban Lãnh đạo và Ban kiểm soát ngân hàng nhằm giúp ngân hàng đối phó rủi ro và nắm bắt cơ hội trong việc tuân thủ các quy định của pháp luật cũng như giúp cung cấp đầy đủ thông tin hỗ trợ quá trình ra quyết định của Ban Lãnh đạo. Vai trò của KTNB cần phải thay đổi về chất và lượng, từ việc chỉ là “kiểm toán viên” với vai trò đảm bảo việc đánh giá độc lập để đưa ra đề xuất, kiến nghị, trở thành “cố vấn tin cậy” với vai trò tư vấn và tạo lập giá trị, thông qua Nâng tầm của kiểm toán nội bộ trong ngân hàng thương mại theo quy định mới Tạp chí Khoa học & Đào tạo Ngân hàng- Số 208- Tháng 9. 201938 việc nâng cao giá trị của hoạt động KTNB, tập trung vào việc đạt được các mục tiêu tuân thủ, tính hiệu quả và tính kinh tế đối với các hoạt động ngân hàng. Qua đó, các ngân hàng có thể đạt chuẩn thông lệ quốc tế về KTNB cũng như theo kịp lộ trình triển khai Basel II tại Việt Nam. Việc triển khai Thông tư 13 không hề đơn giản, đòi hỏi các ngân hàng phải có sự chuẩn bị kỹ lưỡng để KTNB thực sự đảm nhiệm được vai trò tuyến bảo vệ cuối cùng nhằm phát hiện, xử lý kịp thời rủi ro trong hoạt động. Trong đó, các ngân hàng cần phải cân nhắc những vấn đề liên quan như tổ chức bộ máy KTNB để đảm bảo tính độc lập, phương pháp áp dụng để đảm bảo tính khách quan hay chất lượng nhân sự KTNB để đảm bảo tính chuyên nghiệp. Cụ thể như sau: Thứ nhất, các ngân hàng cần thiết kế xây dựng mô hình và đội ngũ vận hành KTNB phù hợp. Việc xây dựng mô hình kiểm toán nội bộ cần theo nguyên tắc định hướng rủi ro (Risk-Based Audit- RBA) - được coi là phương pháp kiểm toán hiện đại thay thế cho phương pháp kiểm toán tuân thủ được áp dụng lâu nay. Phương pháp này sẽ được cụ thể hoá xuyên suốt từ khâu lập kế hoạch kiểm toán năm, cho đến lập kế hoạch cho từng cuộc kiểm toán, chương trình kiểm toán... nhằm kịp thời nhận diện và đánh giá các rủi ro tiềm tàng có khả năng ảnh hưởng đến việc hoàn thành các mục tiêu của ngân hàng cũng như có thể tập trung và tối ưu hóa nguồn lực vào các rủi ro trọng yếu. Thứ hai, đội ngũ nhân sự KTNB của ngân hàng cần được xây dựng, đào tạo bài bản và trang bị đầy đủ kiến thức nhằm nâng cao trình độ và năng lực để đảm bảo tính độc lập, khách quan và chuyên nghiệp cũng như đẩy mạnh hiệu quả công việc KTNB. Để từ đó bộ phận KTNB có thể thực hiện tốt vai trò là tuyến phòng thủ cuối cùng trong quản trị rủi ro của ngân hàng, đặc biệt với những yêu cầu mới về giám sát quản lý cấp cao, kiểm soát nội bộ, quản lý rủi ro và đánh giá mức đủ vốn theo Thông tư 13. Bên cạnh đó, để đảm bảo yêu cầu mới thì bộ phận KTNB phải có ít nhất một kiểm toán viên nội bộ để thực hiện kiểm toán công nghệ thông tin, ứng dụng công nghệ ■ Tài liệu tham khảo 1. Basel Commitee on Banking Supervision (2002), Internal Audit in Banks and supervisor’s relationship with auditors: A survey. Bank for International Settlements. 2. Basel Committee on Banking Supervision (2001), Internal audit in banks and the supervisor’s relationship with auditors. 3. Basel Committee on Banking Supervision (2012), The internal audit function in banks. Bank for international settelements. 4. IIA (1978), Standards for the Professional Practice of Internal Auditing. 5. IIA (1999), A Vision for the Future: Professional Practices Framework for Internal Auditing, Institute of Internal Auditors. Altamonte Springs, Florida. 6. Ngân hàng Nhà nước Việt Nam (2011), Thông tư 44/2011/TT-NHNN Quy định về Hệ thống Kiểm soát nội bộ và Kiểm toán nội bộ của TCTD, Chi nhánh NH nước ngoài. 7. Ngân hàng Nhà nước Việt Nam (2018), Thông tư 13/2018/TT-NHNN Quy định về Hệ thống Kiểm soát nội bộ của Ngân hàng thương mại, Chi nhánh NH nước ngoài.

File đính kèm:

nang_tam_cua_kiem_toan_noi_bo_trong_ngan_hang_thuong_mai_the.pdf

nang_tam_cua_kiem_toan_noi_bo_trong_ngan_hang_thuong_mai_the.pdf