FDI của EU vào Việt Nam khi EVFTA có hiệu lực

Việc ký kết thành công EVFTA đánh dấu một mốc mới trên chặng đường

gần 30 năm hợp tác và phát triển giữa Việt Nam và EU, là một thông điệp tích cực về quyết

tâm của Việt Nam trong việc thúc đẩy sự hội nhập sâu rộng vào nền kinh tế thế giới trong bối

cảnh tình hình kinh tế, chính trị thế giới đang có nhiều diễn biến phức tạp và khó đoán định.

Cam kết mở cửa thị trường mạnh mẽ trong Hiệp định EVFTA đem đến nhiều triển vọng khả

quan trong thu hút FDI từ các nước EU vào Việt Nam. Trong bài viết này, trên cơ sở tìm hiểu

tổng quan EVFTA cũng như quan hệ ngoại giao về thương mại và đầu tư giữa Việt Nam và

EU, tác giả đưa ra một số triển vọng và những vấn đề cần lưu ý trong việc thu hút FDI của

EU vào Việt Nam thời gian tới.

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Trang 8

Trang 9

Trang 10

Tải về để xem bản đầy đủ

Tóm tắt nội dung tài liệu: FDI của EU vào Việt Nam khi EVFTA có hiệu lực

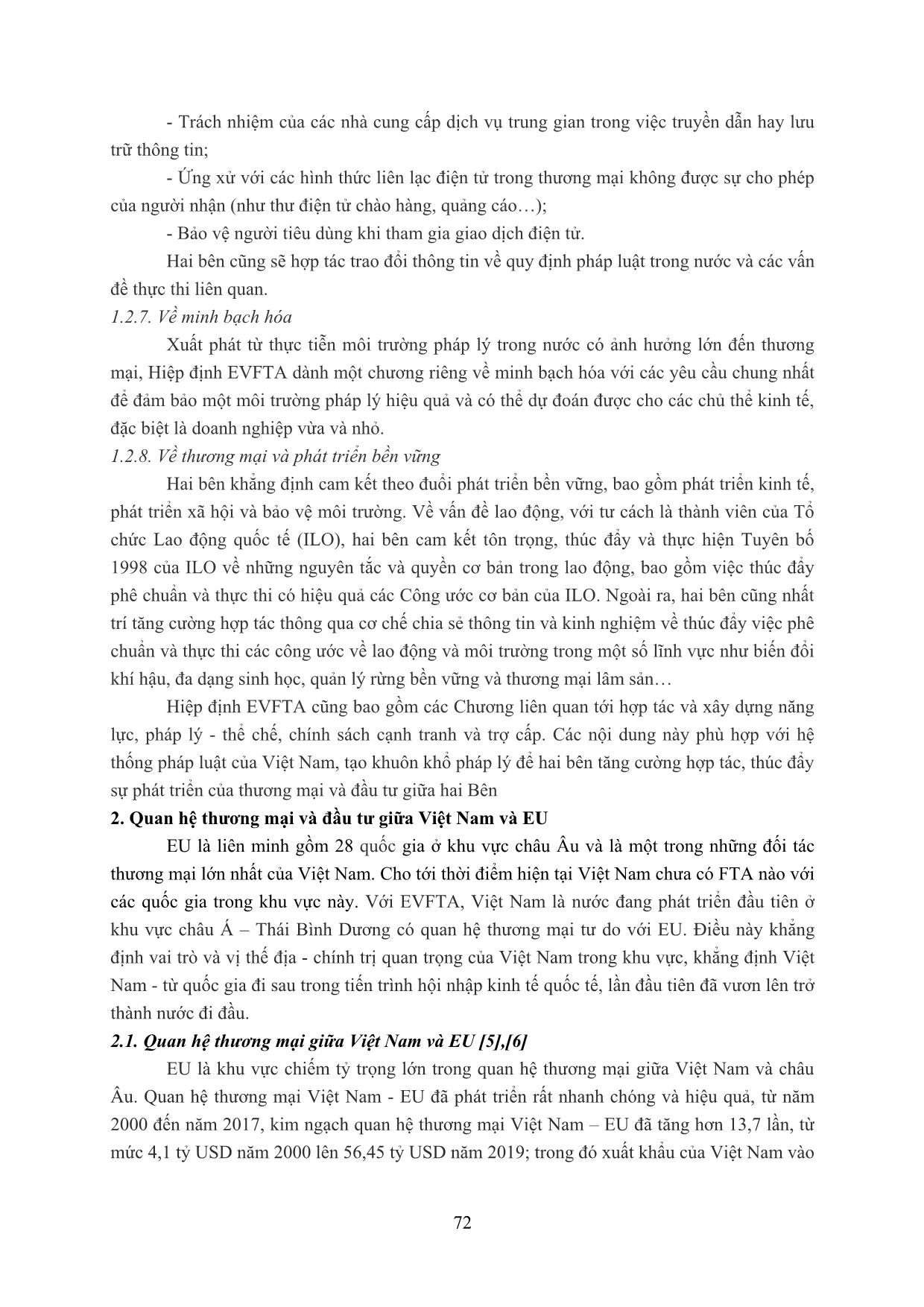

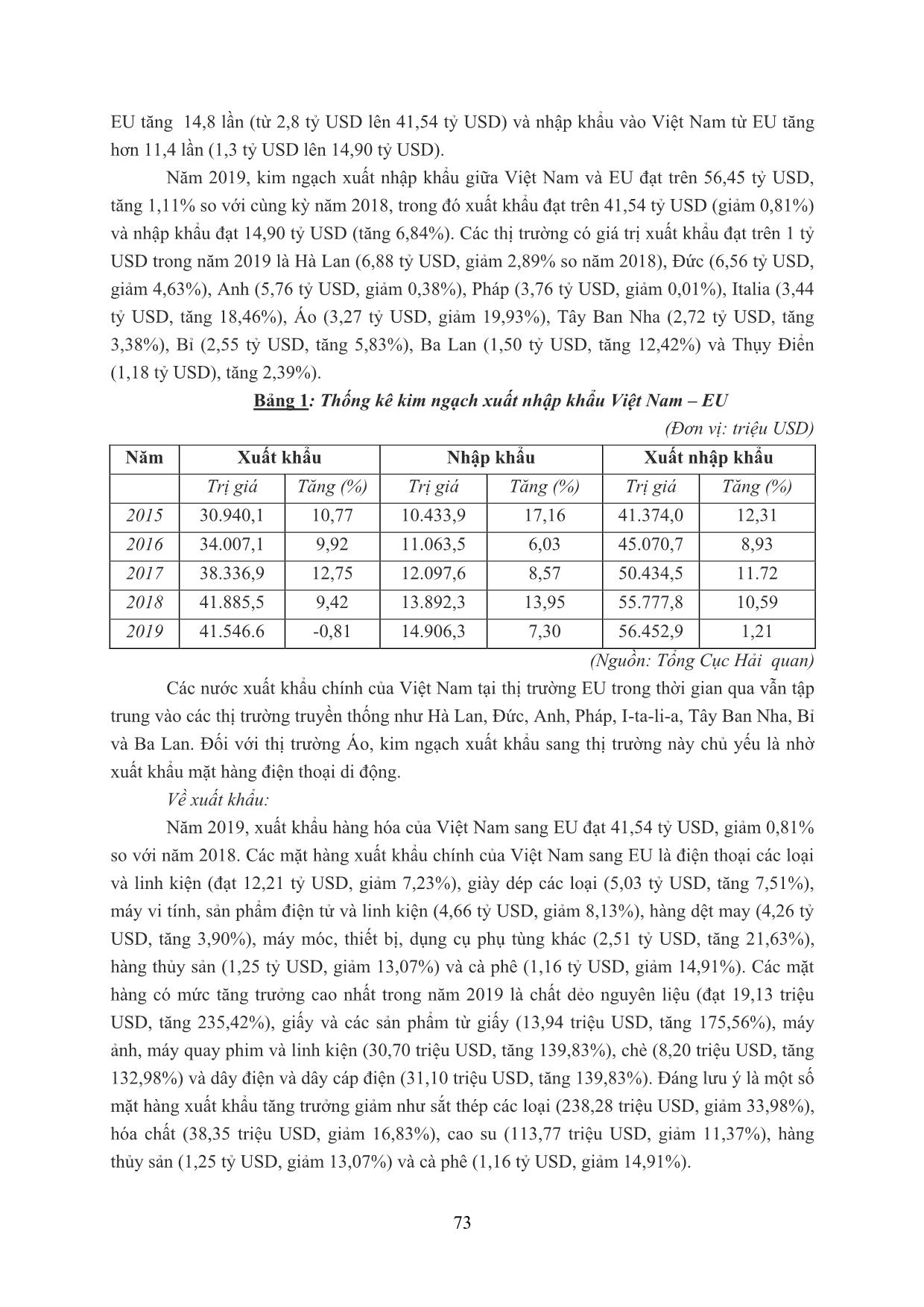

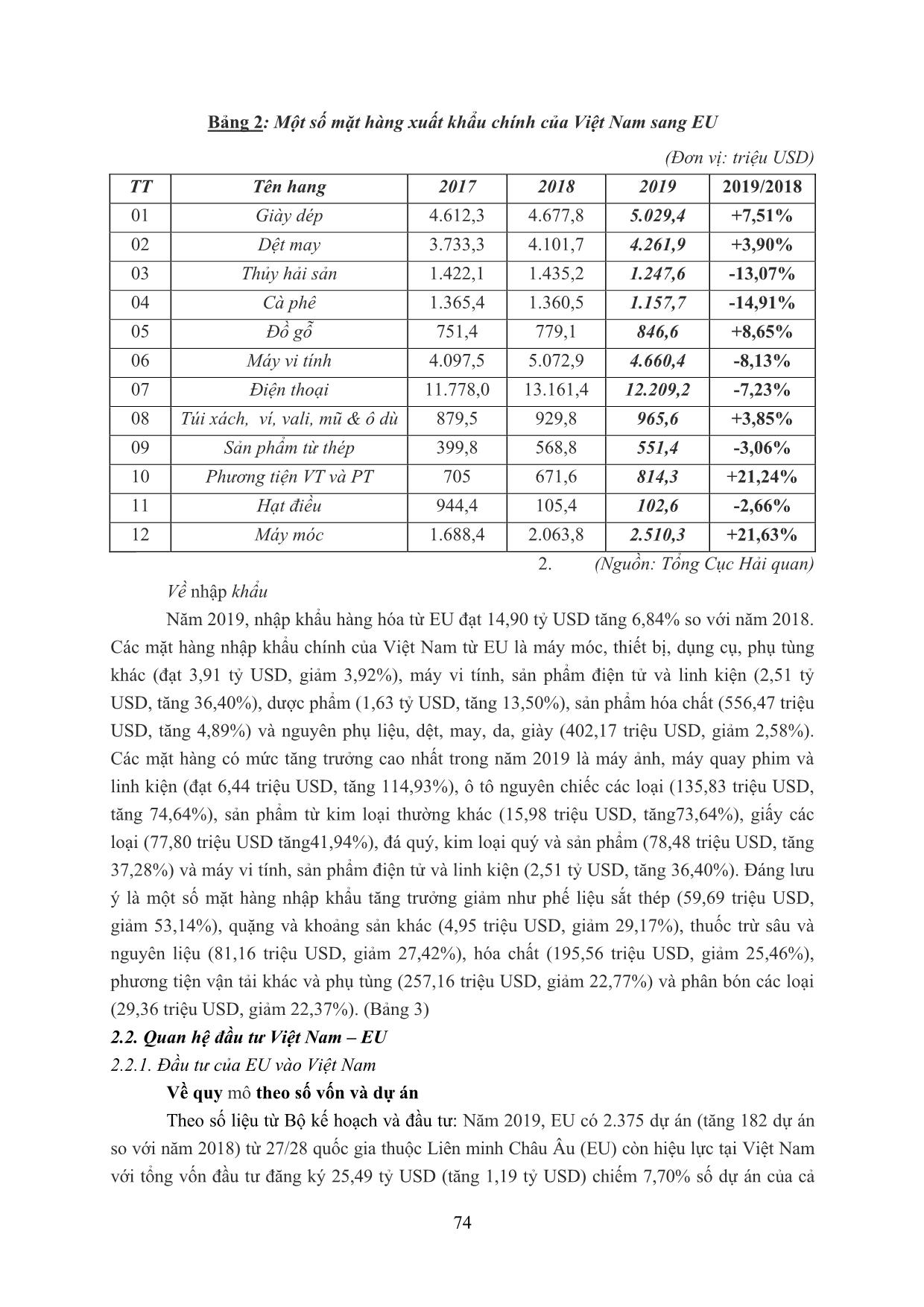

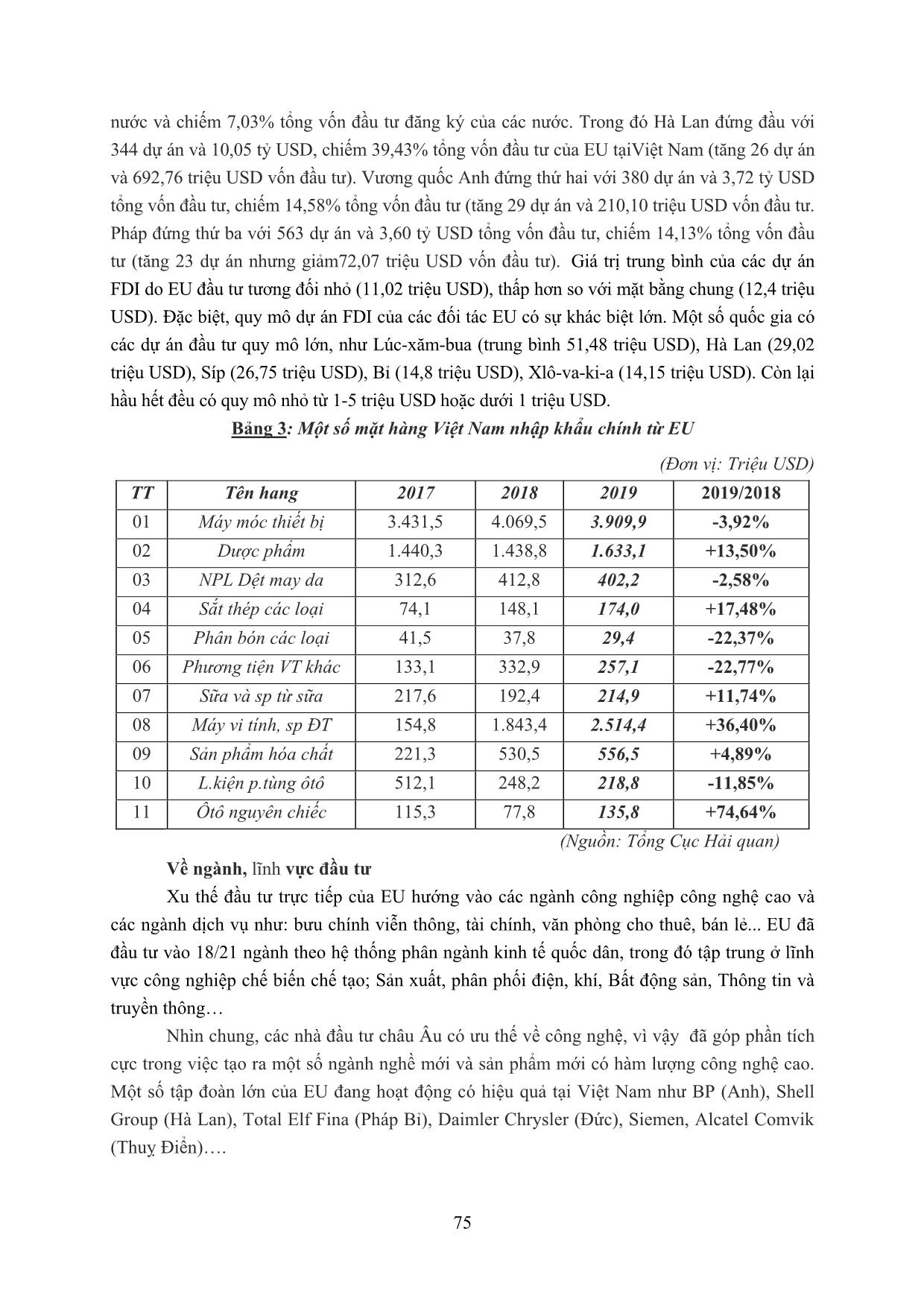

liệu (81,16 triệu USD, giảm 27,42%), hóa chất (195,56 triệu USD, giảm 25,46%), phương tiện vận tải khác và phụ t ng (257,16 triệu USD, giảm 22,77%) và phân bón các loại (29,36 triệu USD, giảm 22,37%). (Bảng 3) 2.2. Quan hệ đầu tư Việt Nam – EU 2.2.1. Đầu tư của EU vào Việt Nam Về quy mô theo số vốn và dự án Theo số liệu t Bộ kế hoạch và đầu tư: Năm 2019, EU có 2.375 dự án (tăng 182 dự án so với năm 2018) t 27/28 quốc gia thuộc Liên minh Châu Âu (EU) còn hiệu lực tại Việt Nam với tổng vốn đầu tư đăng k 25,49 tỷ USD (tăng 1,19 tỷ USD) chiếm 7,70% số dự án của cả 75 nước và chiếm 7,03% tổng vốn đầu tư đăng k của các nước. Trong đó Hà Lan đứng đầu với 344 dự án và 10,05 tỷ USD, chiếm 39,43% tổng vốn đầu tư của EU tạiViệt Nam (tăng 26 dự án và 692,76 triệu USD vốn đầu tư). Vương quốc Anh đứng thứ hai với 380 dự án và 3,72 tỷ USD tổng vốn đầu tư, chiếm 14,58% tổng vốn đầu tư (tăng 29 dự án và 210,10 triệu USD vốn đầu tư. Pháp đứng thứ ba với 563 dự án và 3,60 tỷ USD tổng vốn đầu tư, chiếm 14,13% tổng vốn đầu tư (tăng 23 dự án nhưng giảm72,07 triệu USD vốn đầu tư). Giá trị trung bình của các dự án FDI do EU đầu tư tương đối nh (11,02 triệu USD), thấp hơn so với mặt bằng chung (12,4 triệu USD). Đặc biệt, quy mô dự án FDI của các đối tác EU có sự khác biệt lớn. Một số quốc gia có các dự án đầu tư quy mô lớn, như Lúc-xăm-bua (trung bình 51,48 triệu USD), Hà Lan (29,02 triệu USD), Síp (26,75 triệu USD), B (14,8 triệu USD), Xlô-va-ki-a (14,15 triệu USD). Còn lại hầu hết đều có quy mô nh t 1-5 triệu USD hoặc dưới 1 triệu USD. Bảng 3: Một số mặt hàng Việt Nam nhập khẩu chính từ EU (Đơn vị: Triệu USD) TT Tên hang 2017 2018 2019 2019/2018 01 Máy móc thiết bị 3.431,5 4.069,5 3.909,9 -3,92% 02 Dược phẩm 1.440,3 1.438,8 1.633,1 +13,50% 03 NPL Dệt may da 312,6 412,8 402,2 -2,58% 04 Sắt thép các loại 74,1 148,1 174,0 +17,48% 05 Phân bón các loại 41,5 37,8 29,4 -22,37% 06 Phương tiện VT khác 133,1 332,9 257,1 -22,77% 07 Sữa và sp từ sữa 217,6 192,4 214,9 +11,74% 08 Máy vi tính, sp ĐT 154,8 1.843,4 2.514,4 +36,40% 09 Sản phẩm hóa chất 221,3 530,5 556,5 +4,89% 10 L.kiện p.tùng ôtô 512,1 248,2 218,8 -11,85% 11 Ôtô nguyên chiếc 115,3 77,8 135,8 +74,64% (Nguồn: Tổng Cục Hải quan) Về ngành, lĩnh vực đầu tƣ Xu thế đầu tư trực tiếp của EU hướng vào các ngành công nghiệp công nghệ cao và các ngành dịch vụ như: bưu ch nh viễn thông, tài ch nh, văn phòng cho thuê, bán lẻ... EU đã đầu tư vào 18/21 ngành theo hệ thống phân ngành kinh tế quốc dân, trong đó tập trung ở lĩnh vực công nghiệp chế biến chế tạo; Sản xuất, phân phối điện, kh , Bất động sản, Thông tin và truyền thông Nhìn chung, các nhà đầu tư châu Âu có ưu thế về công nghệ, vì vậy đã góp phần t ch cực trong việc tạo ra một số ngành nghề mới và sản phẩm mới có hàm lượng công nghệ cao. Một số tập đoàn lớn của EU đang hoạt động có hiệu quả tại Việt Nam như BP (Anh), Shell Group (Hà Lan), Total Elf Fina (Pháp B ), Daimler Chrysler (Đức), Siemen, Alcatel Comvik (Thuỵ Điển). 76 Tuy nhiên, có thể thấy, lượng vốn FDI t EU vào Việt Nam còn chưa ổn định và chưa tương xứng với tiềm năng về vốn, công nghệ và k thuật của các nhà đầu tư EU. Số lượng dự án FDI có quy mô lớn trong các lĩnh vực là lợi thế của các nước EU, đồng thời là lĩnh vực mà Việt Nam quan tâm thu hút, như các dự án công nghệ cao, công nghệ nguồn, công nghệ xanh, năng lượng tái tạo, nông nghiệp công nghệ cao, tài ch nh ngân hàng,... vẫn còn khiêm tốn. Nhiều dự án đầu tư của EU vẫn tập trung tận dụng nguồn lao động giá rẻ để thực hiện các công đoạn l p ráp, chế biến sản phẩm bán trong nước và xuất khẩu... Về địa bàn đầu tƣ Các nhà đầu tư EU đã có mặt tại 54 t nh, thành trên cả nước, tập trung chủ yếu ở các thành phố lớn với kết cấu hạ tầng phát triển, có cảng biển, sân bay, như TP. Hồ Ch Minh, Bà Rịa - V ng Tàu, Hà Nội, Quảng Ninh, Đồng Nai, Bình Dương Sự hiện diện của các doanh nghiệp FDI t EU đã mang đến một số công nghệ hiện đại trong các lĩnh vực, như dầu kh , công nghiệp nặng, dịch vụ bưu ch nh... tại Việt Nam. 2.2.2. Đầu tư của Việt Nam vào EU Về đầu tư của các doanh nghiệp Việt Nam sang EU, nhìn chung đầu tư Việt Nam sang EU là không nhiều, chủ yếu tập trung vào một số nước như Hà Lan, Séc, Đức. Tính đến hết nay 31/12/2018, Việt Nam có 78 dự án đầu tư sang 10 nước EU (Anh, Ba Lan, B , Bồ Đào Nha, Đức, Hà Lan, Pháp, CH Séc, Tây Ban Nha và Xlô-va-ki-a) với tổng vốn đăng k đạt khoảng 320,20 triệu USD. Trong đó chủ yếu sang Đức với 29 dự án với tổng vốn đăng k trị giá 120,3 triệu USD, sang Anh và Quần đảo Virgin thuốc Anh (20 dự án trị giá 144,5 triệu USD), sang Pháp (10 dự án trị giá 5,4 triệu USD), sang Xlo-va-kia (2 dự án trị giá 36,4 triệu USD),... 3. Triển vọng FDI của EU vào Việt Nam trong thời gian tới 3.1. Về lượng vốn đầu tư EVFTA là Hiệp định có phạm vi cam kết rộng và mức độ cam kết cao nhất của Việt Nam t trước đến nay, đồng thời c ng là một trong những hiệp định toàn diện và tham vọng nhất mà EU t ng k kết với một nước đang phát triển. Do vậy, lượng vốn FDI t EU vào Việt Nam được dự báo có thể tăng mạnh trong thời gian tới. Các cam kết này sẽ là động lực để Việt Nam cải cách thể chế và khung pháp l , cải thiện môi trường kinh doanh, tạo điều kiện đầu tư thuận lợi và an toàn hơn cho các nhà đầu tư. Như vậy, có thể thấy EVFTA có những tác động nhất định. Các cam kết c t giảm thuế quan và thuận lợi hóa thương mại trong EVFTA ở mức độ rất cao là một trong những yếu tố quan trọng thúc đẩy FDI vào Việt Nam. 3.2. Về quốc gia đầu tư Về mặt l thuyết, các cam kết xóa b thuế quan sẽ giúp gia tăng FDI nói chung t các nước không tham gia FTA nhằm tận dụng những ưu đãi mà các nước thành viên FTA dành cho nhau. Trong khi đó, đối với FDI nội khối, FTA có thể làm tăng FDI theo chiều dọc và giảm FDI theo chiều ngang. Tác động tổng thể của việc xóa b rào cản thương mại do đó phụ thuộc vào bản chất của FDI giữa hai bên. Áp dụng vào trường hợp EVFTA, Hiệp định kỳ 77 vọng sẽ giúp gia tăng FDI t các nước ngoài khối EU, tăng FDI theo chiều dọc và giảm FDI theo chiều ngang t các nước EU vào Việt Nam. Còn trên thực tế, FDI t EU vào Việt Nam hiện nay chủ yếu là FDI theo chiều dọc khi các nhà đầu tư EU hướng tới mục tiêu khai thác tài nguyên, nhiên vật liệu và lao động giá rẻ. Vì vậy, EVFTA được dự báo sẽ làm gia tăng FDI vào Việt Nam t cả các nước thành viên EU và các nước không thuộc EU. 3.3. Về ngành lĩnh vực đầu tư Nhóm sản phẩm xuất khẩu t EU sang Việt Nam được giảm thuế nhiều nhất lần lượt là: giày dép, m và các sản phẩm đội đầu; sản phẩm bằng đá, thạch cao, thủy tinh; hàng dệt may; thực phẩm chế biến, đồ uống, thuốc lá; sản phẩm da... Đây là các ngành có thể thu hút FDI theo chiều dọc t các nước EU, c ng như các nước ngoài EU nhằm tận dụng các lợi thế so sánh của cả Việt Nam và EU. Đáng lưu , có một số nhóm hàng được giảm thuế nhiều t cả hai ph a, như giày dép, m và các sản phẩm đội đầu; hàng dệt may; sản phẩm da; nguyên liệu dệt may. Đây đều là những ngành mà Việt Nam có lợi thế lớn. Các cam kết này sẽ tạo điều kiện thu hút FDI nói chung vào Việt Nam trong các lĩnh vực sản xuất dệt may, da giày, nhất là hoạt động gia công quốc tế khi doanh nghiệp nước ngoài có thể nhập khẩu nguồn nguyên liệu t EU sau đó xuất khẩu thành phẩm sang EU với chi ph thấp. FDI t EU có thể tăng vào các phân ngành dịch vụ mà Việt Nam không cam kết trong WTO nhưng lại cam kết trong EVFTA, như dịch vụ hội chợ, triển lãm, dịch vụ bưu ch nh, dịch vụ chuyển phát, dịch vụ bảo hành và s a chữa tàu biển, tàu thủy nội địa, máy bay, dịch vụ xếp dỡ công-ten-nơ hàng hải, dịch vụ đại l vận tải hàng hóa FDI c ng có thể gia tăng trong các ngành dịch vụ được cam kết mở c a sâu hơn so với cam kết trong WTO, đồng thời là thế mạnh của các nước EU, như dịch vụ tài ch nh, logistics, dịch vụ máy t nh, dịch vụ môi trường, giáo dục bậc cao, phân phối, viễn thông và y tế. Triển vọng thu hút FDI t EU trong bối cảnh hai bên đã k kết EVFTA là rất t ch cực, hứa hẹn cải thiện chất lượng dòng vốn FDI vào Việt Nam, nhất là trong các lĩnh vực doanh nghiệp EU có thế mạnh, như công nghiệp chế biến chế tạo s dụng công nghệ cao, năng lượng sạch, năng lượng tái tạo, các dịch vụ chất lượng cao, dịch vụ ngân hàng, tài ch nh 4. Một số vấn đề đặt ra trong thu hút FDI từ EU Triển vọng thu hút FDI t EU trong bối cảnh hai bên đã k kết EVFTA là rất t ch cực, hứa hẹn cải thiện chất lượng dòng vốn FDI vào Việt Nam khi EU là các đối tác có ưu thế về công nghệ nguồn, công nghệ cao và công nghệ sạch. FDI t EU không ch đơn thuần bổ sung thêm vốn đầu tư mà còn có thể giúp Việt Nam tiếp cận và b t kịp các xu hướng phát triển mới của thế giới, t đó thúc đẩy phát triển kinh tế nhanh hơn mà không gây tổn hại đến các mục tiêu xã hội và môi trường. Tuy nhiên, Việt Nam c ng cần lưu một số vấn đề trong thu hút FDI t EU. Một là, lợi thế trong thu hút FDI của Việt Nam đến t việc sớm k kết FTA với EU trong khi các nước cạnh tranh ch nh trong khu vực về thương mại và đầu tư chưa có FTA với EU (tr Xin-ga-po). Tuy nhiên, lợi thế này có thể ch tồn tại trong ng n hạn vì định hướng của cả ASEAN 78 và EU là một FTA giữa hai khu vực. Để thực hiện mục tiêu này, EU sẽ tiếp tục đàm phán FTA song phương với t ng nước ASEAN trong thời gian tới. Khi đó, lợi thế về thuế nhập khẩu thấp hơn, các cơ chế tạo thuận lợi thương mại và đầu tư dành riêng cho Việt Nam sẽ không còn. Vì vậy, Việt Nam cần tận dụng triệt để khoảng “thời gian vàng” khi các nước ASEAN chưa có FTA với EU để tiếp cận, thâm nhập thị trường c ng như thu hút FDI t các nước EU. Hai là, đối với thu hút FDI chất lượng cao, EVFTA ch là yếu tố hỗ trợ chứ không có t nh quyết định đối với hoạt động đầu tư. Muốn cải thiện chất lượng dòng vốn FDI, Việt Nam cần tiếp tục cải thiện môi trường kinh doanh, nâng cao chất lượng nguồn nhân lực và trình độ công nghệ. Mặc d gần đây có nhiều cải thiện trong Bảng xếp hạng Doing Business - môi trường kinh doanh do Ngân hàng Thế giới (WB) thực hiện, thứ hạng của Việt Nam trong năm 2019 vẫn còn khá khiêm tốn (69/190) khi so sánh với các nước cạnh tranh thu hút FDI, như Xin-ga- po và Ma-lai-xi-a. Ch số gia nhập thị trường của Việt Nam xếp thứ 104/190, tăng 19 bậc so với vị tr 123 của năm ngoái. T nh về điểm số, tổng điểm của Việt Nam ở ch số này là 84.82, cao hơn mức điểm trung bình của khu vực châu Á – Thái Bình Dương (83.29). Malaysia, Indonesia, Philippines và Lào đứng sau Việt Nam trong ch số này. Ch số đăng k sở hữu tài sản xếp ở vị tr 60/190, tăng 3 bậc so với năm ngoái. Ch số thăng hạng ấn tượng nhất thuộc về Ch số tiếp cận điện, tới 37 bậc, t 64 lên 27/190. Nhưng các ch số còn lại là thuế và bảo hiểm xã hội, bảo vệ nhà đầu tư, thương mại qua biên giới, tiếp cận t n dụng, cấp phép xây dựng, giải quyết phá sản đều chưa có bứt phá, t nh cả ở điểm số và thứ hạng. Đặc biệt, thuế và bảo hiểm xã hội đã tụt hạng khá dài, t 86 của năm 2018 xuống vị tr 131. Năm ngoái, Việt Nam được ghi nhận thực hiện 5 cải cách, ghi được 67,93 trên thang điểm 10, nên đã có bứt phá ngoạn mục, tăng tới 14 bậc. Năm 2019, d tổng điểm của Việt Nam có tăng t 66,77 lên 68,36, nhưng không bằng nhiều nền kinh tế khác, khiến Việt Nam phải lui 1 bước trong bảng tổng s p. Mục tiêu lọt vào top 4 của ASEAN về môi trường kinh doanh vẫn chưa đạt được. Trong ASEAN, các nền kinh tế có thứ hạng cao hơn Việt Nam là Singapore (2/190); Malaysia (15/190), Thái Lan ( 27/190) và Bruney (55/190). Còn theo báo cáo của Diễn đàn Kinh tế thế giới, các rào cản lớn khiến Việt Nam khó di chuyển lên vị tr cao hơn trong chuỗi giá trị toàn cầu ch nh là hạn chế ở mức độ tinh vi trong sản xuất, kinh doanh (xếp thứ 100), chất lượng của nhà cung ứng trong nước (xếp thứ 115) và sự sẵn có của công nghệ mới nhất (xếp thứ 112)... Về trình độ công nghệ và chất lượng nguồn nhân lực, theo đánh giá của WEF và Kearney năm 2018, Việt Nam được đánh giá thuộc nhóm “chưa sẵn sàng cho cuộc Cách mạng công nghiệp 4.0”. Các yếu tố về đổi mới sáng tạo công nghệ và giáo dục của Việt Nam đang ở mức thấp, xếp thứ 90/100 về công nghệ và đổi mới sáng tạo (CN&ĐMST), 92/100 về công nghệ nền, 77/100 về năng lực sáng tạo và 70/100 về nguồn lực con người. Nếu so sánh với các quốc gia trong khu vực Đông Nam Á, Việt Nam xếp sau Ma-lai-xi-a (23/100 về CN&ĐMST, 21/100 về nguồn nhân lực), Thái Lan 79 (41/100 về CN&ĐMST, 53/100 về nguồn nhân lực), Phi-líp-pin (59/100 về CN&ĐMST và 66/100 về nguồn nhân lực). Đây là những yếu tố mà Việt Nam cần tiếp tục cải thiện hơn nữa nhằm thu hút dòng vốn có chất lượng tốt hơn trong tương lai. Ba là, một trong những vấn đề mà các nhà đầu tư EU quan tâm, nhất là trong lĩnh vực có liên quan đến công nghệ, là vấn đề bảo hộ quyền sở hữu tr tuệ. Vì vậy, Việt Nam cần rà soát Luật Sở hữu tr tuệ nhằm điều ch nh ph hợp với các cam kết sâu hơn trong EVFTA và các FTA thế hệ mới khác, c ng như bảo đảm thực thi đầy đủ và nghiêm túc các cam kết nhằm tạo niềm tin đối với nhà đầu tư. Bốn là, mặc d EVFTA có tác động sâu rộng và được cộng đồng doanh nghiệp quan tâm, song số lượng doanh nghiệp hiểu biết về EVFTA vẫn còn hạn chế. Ngay cả đối với các doanh nghiệp châu Âu đang hoạt động tại Việt Nam c ng có tới 28% doanh nghiệp được khảo sát vẫn mơ hồ về các nội dung của EVFTA. Tỷ lệ này trong các doanh nghiệp của Việt Nam có thể còn ở mức cao hơn. Điều này có thể làm hạn chế khả năng của doanh nghiệp trong việc tận dụng các cơ hội c ng như chuẩn bị sẵn sàng trước các thách thức mà EVFTA mang lại. Vì vậy, việc tăng cường nhận thức và nghiên cứu về tác động của EVFTA là vô c ng cần thiết./. TÀI LIỆU THAM KHẢO 1. Dự án EU-MUTRAP, “Báo cáo nghiên cứu sơ bộ đánh giá tác động của Hiệp định thương mại tự do Việt Nam – EU (EVFTA) đối với Việt Nam trên các khiá cạnh kinh tế, xã hội và môi trường”, Hội thảo chuyên đề của dự án EU –MUTRAP, 2014 2. Phòng Thương mại và Công nghiệp Việt Nam, “Tóm lược Hiệp định thương mại tự do Việt Nam – EU (EVFTA)”, Bản tin Doanh nghiệp và tự do hóa thương mại, số 1+2+3, Qu I+II+III/2015 3. Thế Hải, “ Doanh nghiệp Châu Âu kỳ vọng môi trường kinh doanh tại Việt Nam”, Báo công thương online, tại địa ch website: truong-kinh-doanh-tai-viet-nam-d16948.html 4. Thế Hải, “Đón EVFTA, dòng vốn châu Âu chảy mạnh vào Việt Nam”, Báo đầu tư online, tại địa ch website : viet-nam-d56433.html 5. Vụ thị trường Châu Âu, “Quan hệ thương mại Việt Nam – EU 6 tháng đầu năm 2016”,Bộ công thương Việt Nam, tại địa ch website: tuc/7426/quan-he-thuong-mai-viet-nam--eu-6-thang-dau-nam-2016.aspx 6. Vụ Thị trường Châu Âu- châu M , Bộ Công Thương, “Quan hệ song phương Việt Nam-EU”, tại địa chỉ website &do=detail&id=fe64a293-2b69-4c37-b1e0-cdd062451769 7. World Bank: Doing Business 2018: Reforming to Create Jobs, Washington, DC. IBRD 8. World Economic Forum: Kearney, A. T: Readiness for the Future of Production Report 2018, Geneva, WEF

File đính kèm:

fdi_cua_eu_vao_viet_nam_khi_evfta_co_hieu_luc.pdf

fdi_cua_eu_vao_viet_nam_khi_evfta_co_hieu_luc.pdf