Chính sách tiền tệ năm 2020: Ứng phó đại dịch Covid-19

Bài viết nhằm mục tiêu đánh giá thực trạng công tác điều hành chính sách tiền tệ (CSTT) của

Ngân hàng Nhà nước (NHNN) Việt Nam ứng phó với đại dịch COVID-19 năm 2020. Kết quả

đánh giá cho thấy, NHNN đã khá chủ động linh hoạt trong công tác điều hành CSTT nhưng hiệu

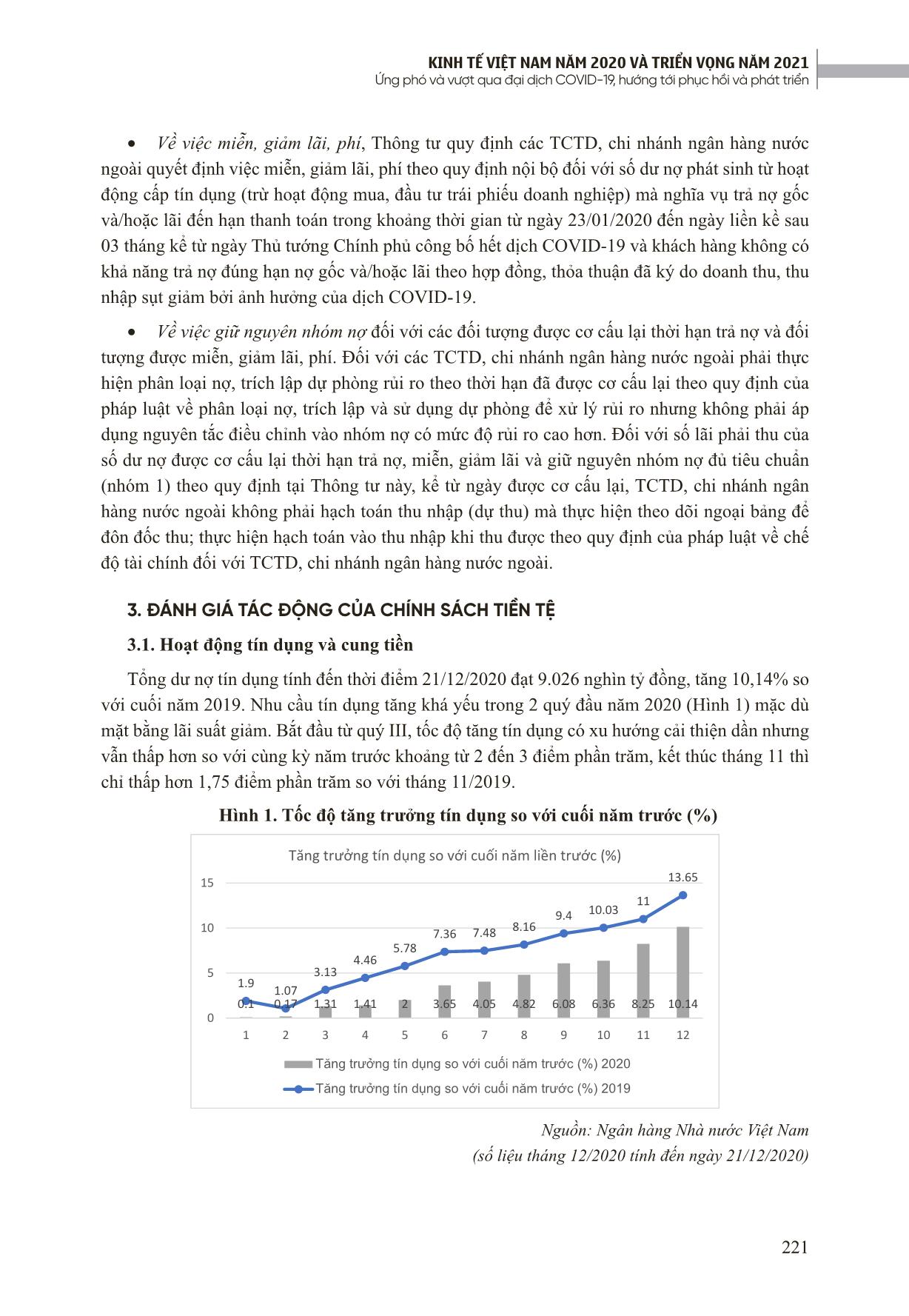

quả đạt được vẫn còn hạn chế. Tăng trưởng tín dụng và cung tiền gần bằng năm 2019 nhưng tăng

trưởng kinh tế lại thấp hơn 2,4 lần. Công cụ lãi suất ít hiệu quả, lãi suất được điều chỉnh giảm

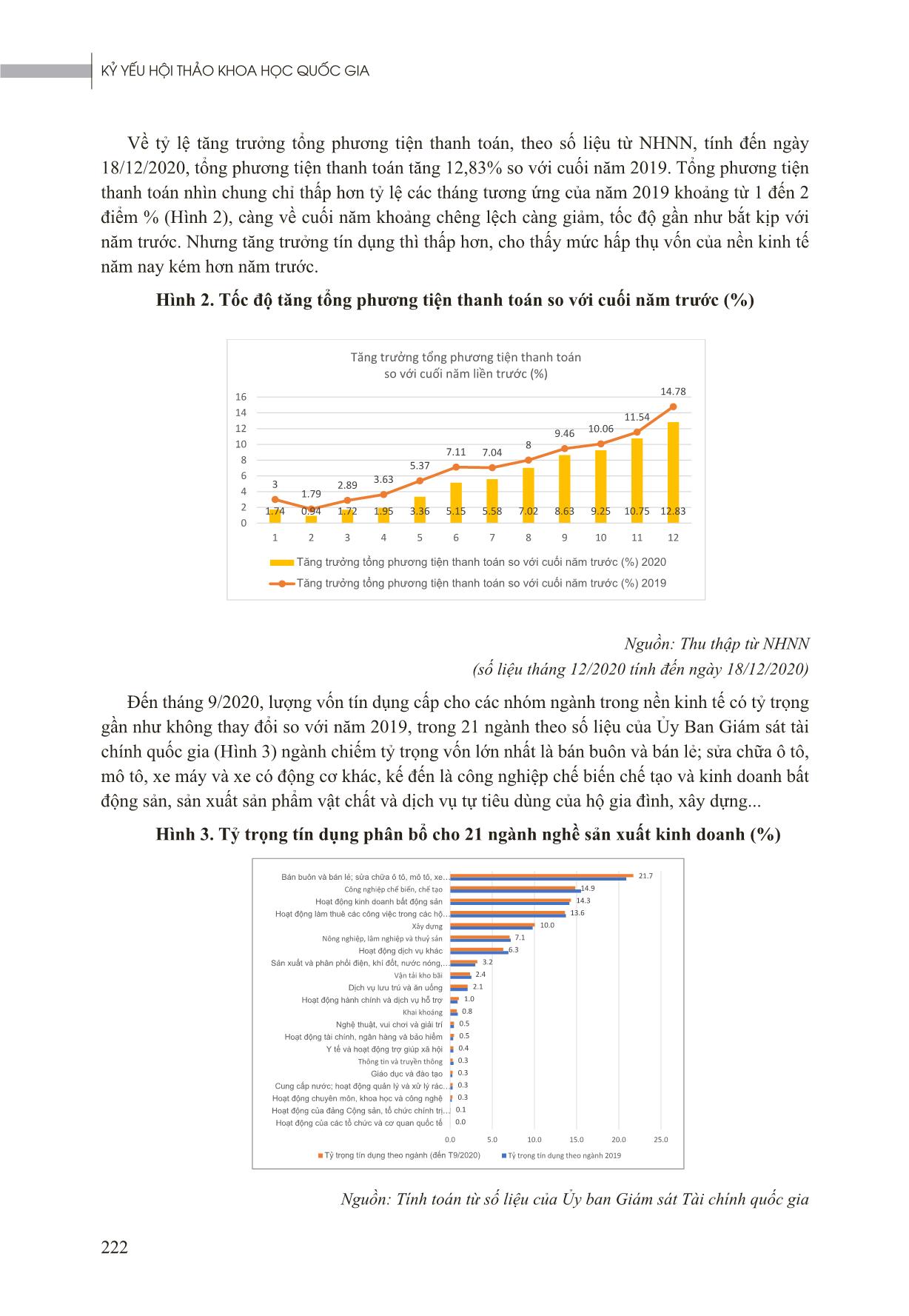

nhưng tín dụng tăng chưa tương xứng. Hơn nữa, tín dụng lại tăng trưởng mạnh nhất ở lĩnh vực

tài chính ngân hàng và bảo hiểm (khoảng 90%) trong khi các ngành sản xuất vật chất chỉ tăng

khoảng 10%, tiềm ẩn nhiều rủi ro trên thị trường tài chính và cần có sự kiểm soát trong thời gian

tới. Các thủ tục hỗ trợ tín dụng còn phức tạp với chi phí lớn gây khó khăn cho các doanh nghiệp.

Để nâng cao hiệu quả CSTT trong thời gian tới NHNN cần tiếp tục điều hành lãi suất theo hướng

giảm để hỗ trợ tăng trưởng; minh bạch hóa các chính sách hỗ trợ; đơn giản hóa các thủ tục hưởng

chính sách hỗ trợ; nới lỏng một số điều kiện nhằm mở rộng đối tượng thụ hưởng chính sách hỗ

trợ, ưu tiên đối với lĩnh vực sản xuất vật chất.

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Trang 8

Trang 9

Trang 10

Tải về để xem bản đầy đủ

Tóm tắt nội dung tài liệu: Chính sách tiền tệ năm 2020: Ứng phó đại dịch Covid-19

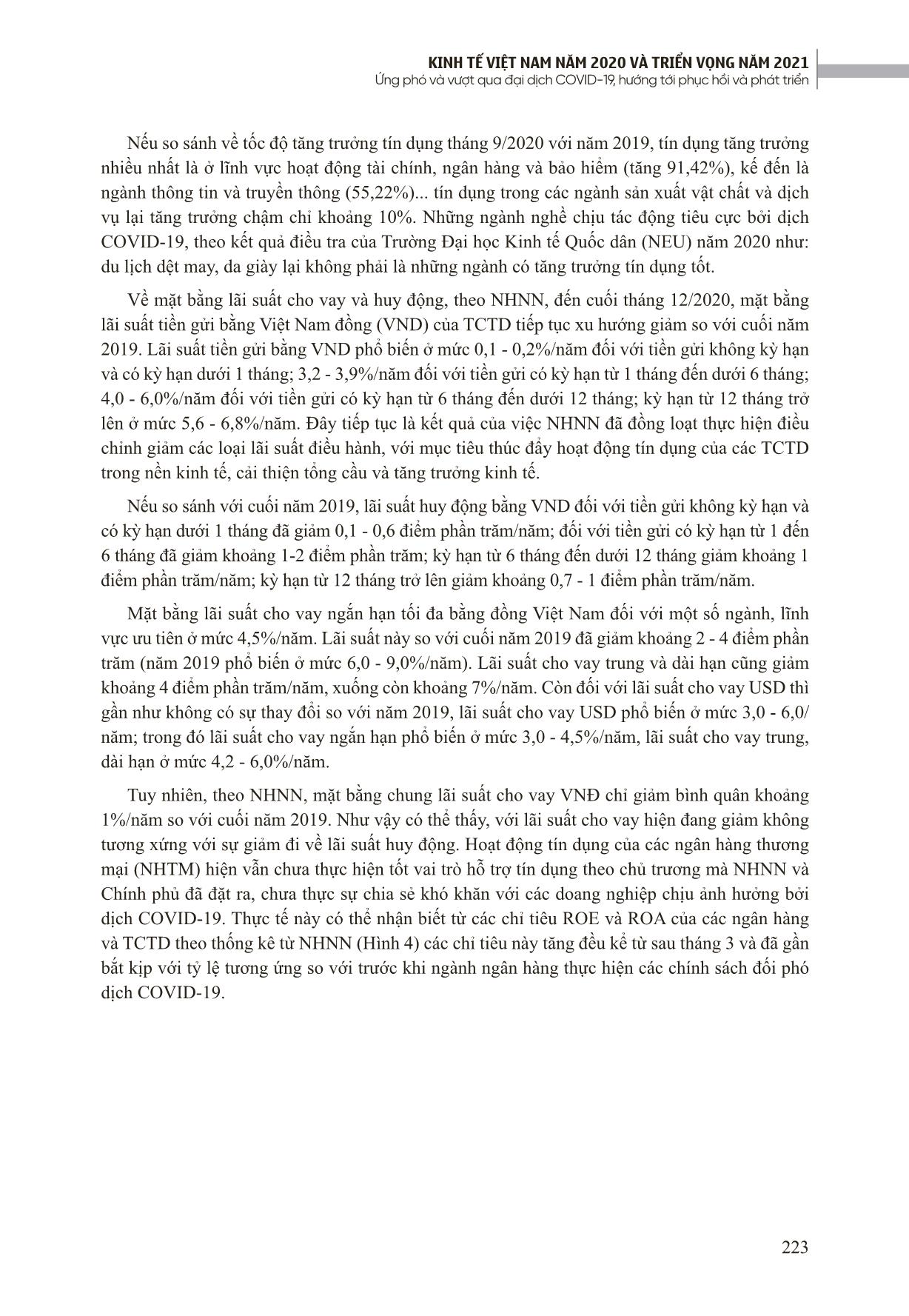

m do ảnh hưởng của đợt dịch COVID-19 lần 1. Tuy nhiên, sau đó thị trường phục hồi rất nhanh và tốt hơn các nước trong khu vực và trên thế giới. Kết thúc năm 2020, chỉ số VN-Index đã tăng 14,88% gần gấp đôi so với tốc độ tăng trưởng của chỉ số này của năm 2019. Sự gia tăng mạnh mẽ của chỉ số năm 2020 trong khi tăng trưởng kinh tế của năm 2020 chỉ là 2,91% thấp hơn gần 2,4 lần tăng trưởng của năm 2019 cho thấy một tín hiệu về sự tăng trưởng ‘nóng’ của thị trường này đòi hỏi các nhà điều hành cần kiểm soát chặt dòng chảy của vốn trong thời gian tới. Về thị trường trái phiếu, có thể thấy thị trường trái phiếu doanh nghiệp tiếp tục có thêm một năm “bùng nổ”, đặc biệt là trái phiếu phát hành riêng lẻ. Chỉ tính trong 11 tháng, tổng lượng phát hành thành công trái phiếu doanh nghiệp đã tăng tới gần 25% so với cả năm năm 2019. 3.3. Hoạt động cơ cấu lại nợ và nới lỏng các quy định về an toàn tài chính Theo NHNN, tính đến 14/12/2020, các TCTD đã cơ cấu lại thời hạn trả nợ theo Thông tư số 01/2020/TT-NHNN cho khoảng 270 nghìn khách hàng bị ảnh hưởng bởi dịch COVID-19 với dư nợ gần 355 nghìn tỷ đồng. Đây được coi là biện pháp hiệu quả để kiểm soát nợ xấu trong giai đoạn này. Việc không phải chuyển nợ quá hạn và được giữ nguyên nhóm nợ không chỉ giúp các ngân hàng tránh trích lập dự phòng rủi ro tín dụng, mà còn không phải thoái các khoản lãi dự thu đã phát sinh, cũng như sẽ tiếp tục phát sinh từ các khoản vay này, nhưng vẫn chưa thu được. Điểm tích cực nữa của quy định này là các khoản vay tiềm ẩn thành nợ xấu hiện nay là do ảnh hưởng bởi dịch bệnh, trong đó chủ yếu ở các khách hàng có hoạt động sản xuất, thương mại thực chất, với tài sản bảo đảm là nhà xưởng, hàng hóa, không như nợ xấu phát sinh giai đoạn trước - đến từ thị trường nhà đất, các dự án bất động sản bị thổi phồng giá trị. Nếu như các khoản cho vay bất động sản trước đây thường có rủi ro là định giá tài sản bảo đảm vượt quá giá trị thực, dẫn đến khi xử lý rất khó khăn do giá trị tài sản đã rớt giá sâu hoặc thực tế không đủ so với giá trị khoản vay gốc, thậm chí thiếu cơ sở pháp lý, khiến ngân hàng mất vốn, thì các tài sản bảo đảm là nhà xưởng, hàng hóa có giá trị định giá sát thực tế hơn. Những tài sản này cũng có thể dễ xử lý hơn khi có thể tìm đối tác, các doanh nghiệp trong các lĩnh vực sản xuất, thương mại quan tâm để bán lại. Các ngân hàng có một cơ sở khách hàng dồi dào, cũng như các mối quan hệ khá rộng nên có thể hỗ trợ các doanh nghiệp đang gặp khó khăn mà muốn thoát ra khỏi ngành, bằng cách giới thiệu với những khách hàng, đối tác khác đang muốn mua lại, thâu tóm, mở rộng sang các mảng kinh doanh mới, nhất là trong bối cảnh hiện nay không ít doanh nghiệp đang tận dụng thời cơ để tìm kiếm các thương vụ thâu tóm và sáp nhập. Giải pháp này vừa giúp khách hàng vượt qua khó khăn mà cũng giúp chính ngân hàng thu được nợ. Tuy nhiên, khó khăn, vướng mắc của chính sách này là chỉ có các khoản giải ngân trước ngày 23/1/2020 mới có kết quả phân loại nợ theo quy định của Ngân hàng Nhà nước tại thời điểm gần nhất trước ngày 23/1/2020. Thông tư 01/2020/TT-NHNN không áp dụng đối với số dư nợ giải ngân sau ngày 23/1/2020. Việc giữ nguyên nhóm nợ có thể khiến tỷ lệ nợ xấu không được phản ánh hết trong báo cáo tài chính của các TCTD. Để đảm bảo an toàn về tài chính NHNN đã ban hành Thông tư số 22/2019/TT-NHNN, ngày 15 tháng 11 năm 2019. Trong đó, Điều 16 có quy định về tỷ lệ tối đa của nguồn vốn ngắn hạn được sử dụng để cho vay trung hạn và dài hạn theo đồng Việt Nam, bao gồm đồng Việt Nam, các loại ngoại tệ được quy đổi sang đồng Việt Nam (Tổng dư nợ cho vay trung hạn, dài hạn (Khoản KINH TẾ VIỆT NAM NĂM 2020 VÀ TRIỂN VỌNG NĂM 2021 Ứng phó và vượt qua đại dịch COVID-19, hướng tới phục hồi và phát triển 227 2 Điều 16)1 trừ đi tổng nguồn vốn trung hạn, dài hạn (Khoản 3 Điều 16)2 so với Nguồn vốn ngắn hạn (Khoản 4 Điều 16)3). Theo lộ trình được đặt ra trong Thông tư 22, ngân hàng, chi nhánh ngân hàng nước ngoài phải tuân thủ tỷ lệ tối đa của nguồn vốn ngắn hạn được sử dụng để cho vay trung hạn và dài hạn đến hết 30/9/2020 tỷ lệ này đạt 40%; đến hết 30/9/2021 là 37%; đến hết 30/9/2022 là 34%; Từ ngày 01/10/2022 là 30%. Tuy nhiên, trong bối cảnh dịch COVID-19 năm 2020 ảnh hưởng xấu tới hoạt động của các doanh nghiệp, NHNN đã ban hành Thông tư số 08/2020/TT-NHNN, ngày 14 tháng 8 năm 2020 về hoãn lộ trình giảm tỷ lệ tối đa nguồn vốn ngắn hạn được sử dụng để cho vay trung, dài hạn. Theo đó, các mốc thời gian mà các Ngân hàng, chi nhánh ngân hàng nước ngoài phải tuân thủ tỷ lệ tối đa của nguồn vốn ngắn hạn được sử dụng để cho vay trung hạn và dài hạn được kéo dài thêm 01 năm. Với sự điều chỉnh mới này thì đến 1/10/2023, tỷ lệ tối đa nguồn vốn ngắn hạn được sử dụng để cho vay trung, dài hạn là 30%. Quy định này là hoàn toàn phù hợp và đồng bộ với nội dung cơ cấu lại thời hạn trả nợ trong Thông tư 01/2020/TT-NHNN, TCTD, chi nhánh ngân hàng nước ngoài tự quyết định, kéo dài thêm một khoảng thời gian trả nợ đối với khách hàng của mình nhưng không vượt quá 12 tháng kể từ ngày cuối cùng của thời hạn cho vay, cho thuê tài chính. Theo NHNN, tính đến 31/10/2020, tỷ lệ vốn ngắn hạn cho vay trung và dài hạn bình quân của cả hệ thống TCTD là 25,43%, tất cả các loại hình TCTD đã đạt được tỷ lệ mục tiêu này cho năm 2021. Tín hiệu này cho thấy tỷ lệ vốn ngắn hạn cho vay trung và dài hạn đã được kiểm soát tốt, chưa đáng quan ngại cho việc điều hành của NHNN trong năm tới. Đối với tỷ lệ dư nợ cho vay so với tổng tiền gửi, Điều 20 Thông tư số 22/2019/TT-NHNN quy định Ngân hàng, chi nhánh ngân hàng nước ngoài phải duy trì tỷ lệ dư nợ cho vay so với tổng tiền gửi tối đa 85% (bằngtổng dư nợ cho vay quy định tại khoản 2 và khoản 3 Điều 204 so với Tổng tiền gửi quy định tại khoản 4 Điều 205). Số liệu từ NHNN cho thấy tỷ lệ dư nợ cho vay so với tổng tiền gửi đều dưới mức 85%, đạt quy định an toàn về chỉ tiêu này. Các khoản được trừ đi trong tổng dư nợ cho vay khi tính toán chỉ tiêu này hiện không có bất kỳ điều chỉnh nào trong Thông tư 08. Điều này đặt ra câu hỏi là khi các khoản nợ được kéo dài thêm thời gian trả nợ (đến 12 tháng) thì các NHTM sẽ mở rộng thêm các khoản cho vay mới bằng cách nào với ràng buộc giới hạn ở mức 85% (tính đến 31/10/2020, tỷ lệ này của các NHTM 1 Tổng dư nợ cho vay trung hạn, dài hạn bao gồm: Dư nợ các khoản sau đây có thời hạn còn lại trên 01 (một) năm; Dư nợ gốc bị quá hạn của khoản cho vay, ủy thác cho vay, số dư mua, đầu tư giấy tờ có giá, số dư ủy thác mua, đầu tư giấy tờ có giá theo quy định pháp luật. 2 Nguồn vốn trung hạn, dài hạn bao gồm số dư có thời hạn còn lại trên 01 (một) năm: Tiền gửi, Tiền vay, Vốn tài trợ ủy thác đầu tư nhận của Chính phủ, Tiền huy động từ phát hành kỳ phiếu, tín phiếu, chứng chỉ tiền gửi, trái phiếu, Vốn điều lệ, Thặng dư vốn cổ phần, lợi nhuận chưa phân phối Chênh lệch tỷ giá hối đoái... 3 Nguồn vốn ngắn hạn bao gồm số dư có thời hạn còn lại đến 01 (một) năm (bao gồm cả các khoản tiền gửi không kỳ hạn). 4 Tổng dư nợ cho vay bao gồm: Dư nợ cho vay đối với cá nhân, tổ chức (không bao gồm dư nợ cho vay tổ chức tín dụng, chi nhánh ngân hàng nước ngoài khác tại Việt Nam); Các khoản ủy thác cho tổ chức tín dụng, chi nhánh ngân hàng nước ngoài khác cho vay 5 Tổng dư nợ cho vay được trừ đi: Dư nợ cho vay bằng nguồn ủy thác của Chính phủ, cá nhân và tổ chức khác mà các rủi ro liên quan đến khoản cho vay này do Chính phủ, cá nhân và tổ chức này chịu; Nguồn vốn vay ở nước ngoài của ngân hàng, chi nhánh ngân hàng nước ngoài. Đối với chi nhánh ngân hàng nước ngoài, nguồn vốn vay ở nước ngoài bao gồm cả nguồn vốn vay của ngân hàng mẹ và các chi nhánh của ngân hàng mẹ ở nước ngoài; Số dư vay tái cấp vốn của Ngân hàng Nhà nước, không bao gồm số dư vay tái cấp vốn để hỗ trợ khả năng chi trả tạm thời. KỶ YẾU HỘI THẢO KHOA HỌC QUỐC GIA 228 Nhà nước, nhóm ngân hàng cung cấp tín dụng chính trong nền kinh tế chỉ thấp hơn ngưỡng tối đa là 3 điểm phần trăm). Về nguyên lý, các NHTM sẽ tìm cách tăng lượng tiền gửi để mở rộng cho vay. Khả năng sẽ có một cuộc đua lãi suất thời kỳ hậu dịch COVID-19 khi các doanh nghiệp thuộc các ngành bị tổn thương cần vay thêm vốn mới để phục hồi sản xuất, kinh doanh. Đối với việc “giữ nguyên nhóm nợ” trong Thông tư số 01/2020/TT-NHNN của NHNN một mặt là cách tạo điều kiện hỗ trợ các doanh nghiệp có thể tiếp cận vốn tín dụng ngân hàng với số lần không giới hạn được cơ cấu lại thời hạn trả nợ, tạo điều kiện để doanh nghiệp có thể tiếp tục vay vốn vượt qua khó khăn, phục hồi hoạt động sản xuất, kinh doanh. Mặt khác, việc cho phép giữ nguyên nhóm nợ sẽ khiến các ngân hàng không nhận diện được chính xác khối nợ xấu, từ đó có thể dẫn đến không kiểm soát tốt các khoản nợ xấu, không kịp thời trích lập dự phòng rủi ro, tạo lợi nhuận ảo. Khi mà các khoản nợ hết thời gian được dãn nợ, nợ xấu chắc chắn sẽ tăng đột biến và gây ra cú sốc cho hệ thống ngân hàng. Điều này đặc biệt lo lắng khi nợ xấu gia tăng và tín dụng tăng trưởng nhiều nhất lại nằm trong khu vực hoạt động tài chính, ngân hàng và bảo hiểm. Nợ xấu trong 9 tháng đầu năm của hầu hết các ngân hàng cũng bắt đầu tăng nhanh. Tại Viet- combank, nợ xấu tăng 36% so với đầu năm, đạt gần 7.885 tỷ đồng. Quy mô nợ nhóm 3 (nợ dưới tiêu chuẩn) tăng hơn bốn lần lên 2.923 tỷ đồng; nợ nhóm 4 (nợ nghi ngờ) tăng gấp ba lần. Tỷ lệ nợ xấu trên tổng dư nợ tăng từ 0,79% lên 1,01%. Tại VPBank, tổng nợ xấu đến cuối quý III là 10.147 tỷ đồng, tăng 15%. Trong đó, nợ nhóm 3 tăng 15%, nợ nhóm 5 tăng 36%. Nợ xấu trên tổng dư nợ tăng từ 3,42% lên 3,65%. Xu hướng tăng nợ xấu còn thể hiện trên các ngân hàng khác như tại MBB tăng 39,2%; SaiGonBank tăng 4,3%; KienLongBank tăng 555%; VIB tăng 26%... Thực trạng nợ xấu gia tăng cũng đã được NHNN giải trình tại cuộc họp báo thường kỳ tháng 10 của Chính phủ ngày 30/10/2020 tại Hà Nội, Bà Nguyễn Thị Hồng cho biết, nợ xấu tăng do người dân và doanh nghiệp gặp khó khăn trong việc trả nợ, đồng thời cầu tín dụng giảm. Một nguyên nhân nữa là vấn đề kỹ thuật tính toán. Trong bối cảnh tác động của COVID-19, tình hình kinh tế khó khăn, cầu tín dụng không cao như những năm trước, mẫu số nhỏ đi, do đó, tỷ lệ tương đối nợ xấu/dư nợ phát sinh cũng tăng lên. 4. KẾT LUẬN VÀ KHUYẾN NGHỊ Về mặt chủ trương, chính sách mà Chính phủ đã đặt ra để giúp các doanh nghiệp đối phó với những khó khăn trong thời kỳ dịch COVID-19 là hoàn toàn đúng đắn và kịp thời. Tuy nhiên, công tác điều hành CSTT hiện vẫn còn một số bất cập. Công cụ lãi suất, trong thời điểm hiện tại, được đánh giá là ít hiệu quả do khi dịch bệnh còn tồn tại thì một số nhu cầu đặc thù sẽ biến mất, theo đó các ngành kinh doanh phục vụ các nhu cầu đó cũng sẽ không trở lại được, dù lãi suất có giảm cũng không tạo được động lực để doanh nghiệp vay vốn đầu tư sản xuất, kinh doanh. Nói cách khác, với đa số doanh nghiệp, yếu tố lãi suất không hẳn quyết định hành vi đầu tư hoặc mở rộng kinh doanh trong bối cảnh dịch bệnh. Do vậy, chính sách hỗ trợ tín dụng nên tập trung vào nhóm các doanh nghiệp ít hoặc không bị ảnh hưởng, hoặc có hướng chuyển đổi hiệu quả. Đồng thời, môi trường thể chế và chính sách ngành cần được cải thiện. Chính sách hỗ trợ tín dụng cho doanh nghiệp chịu ảnh hưởng của dịch COVID-19 cũng đang cho thấy nhiều bất cập trong việc thực thi, khi doanh nghiệp muốn tiếp cận nguồn hỗ trợ này phải đáp ứng các thủ tục phức tạp với chi phí lớn, như lập báo cáo kiểm toán, đánh giá thiệt hại, tự KINH TẾ VIỆT NAM NĂM 2020 VÀ TRIỂN VỌNG NĂM 2021 Ứng phó và vượt qua đại dịch COVID-19, hướng tới phục hồi và phát triển 229 chứng minh thanh khoản và khả năng trả nợ sau khi được cơ cấu lại nợ... Vì vậy, đối tượng nhận hỗ trợ chủ yếu là các doanh nghiệp có quy mô vừa và lớn, các doanh nghiệp nhỏ rất khó tiếp cận với nguồn hỗ trợ này. Chính sách hỗ trợ chi phí cho doanh nghiệp cũng kém hiệu quả do thủ tục phức tạp và các điều kiện ngặt nghèo. Cụ thể, theo Nghị quyết số 42/NQ-CP, người sử dụng lao động bị ảnh hưởng bởi đại dịch COVID-19 dẫn đến phải giảm từ 50% lao động tham gia bảo hiểm xã hội trở lên sẽ được hỗ trợ vay vốn với lãi suất 0% để trả lương cho người lao động. Để được tiếp cận được gói vay này, doanh nghiệp phải có từ 20% hoặc từ 30 người lao động trở lên đang tham gia bảo hiểm xã hội bắt buộc phải ngừng việc từ 1 tháng liên tục trở lên; doanh nghiệp phải trả trước tối thiểu 50% tiền lương ngừng việc cho người lao động trong khoảng thời gian từ ngày 1/4/2020 đến hết ngày 30/6/2020. Doanh nghiệp cũng phải minh chứng gặp khó khăn tài chính, không cân đối được nguồn để trả lương cho người lao động, đã sử dụng hết quỹ dự phòng tiền lương để trả lương cho người ngừng việc. Đồng thời lại phải không có nợ xấu tại các TCTD tại thời điểm 31/12/2019. Tính đến ngày 27/111, mới có 75 doanh nghiệp vay được từ gói hỗ trợ 16.000 tỷ đồng này để trả lương cho 3.851 lao động bị ngừng việc do ảnh hưởng của đại dịch. Đến tháng 10/2020, số tiền hỗ trợ từ chính sách giãn, giảm thuế, tiền thuê đất chưa đến 100.000 tỷ đồng. Trong đó, chủ yếu phát sinh ở chính sách giãn nộp như tiền thuê đất, thuế TTĐB với ô tô trong nước chiếm 76.100 tỷ đồng; còn chính sách miễn, giảm các loại thuế phí chỉ dừng ở mức 10.000 tỷ đồng. Như vậy, để gia tăng hơn nữa hiệu quả của công tác điều hành CSTT năm 2021, NHNN cần: tiếp tục điều hành lãi suất theo hướng giảm để hỗ trợ tăng trưởng kinh tế và ổn định lạm phát, tỷ giá; minh bạch hóa các chính sách hỗ trợ; đơn giản hóa các thủ tục hưởng chính sách hỗ trợ; nới lỏng một số điều kiện nhằm mở rộng đối tượng thụ hưởng chính sách hỗ trợ, ưu tiên lĩnh vực sản xuất kinh doanh; hoạt động tín dụng cần được kiểm soát, hướng trọng tâm vào hoạt động sản xuất vật chất và tránh các lĩnh vực rủi ro (tăng trưởng tín dụng cao trong khi tăng trưởng kinh tế thấp). TÀI LIỆU THAM KHẢO 1. Thủ tướng Chính phủ (2020), Chỉ thị số 11/CT-TTg của Thủ tướng Chính phủ: Về các nhiệm vụ, giải pháp cấp bách tháo gỡ khó khăn cho sản xuất kinh doanh, bảo đảm an sinh xã hội ứng phó với dịch COVID-19. 2. Ngân hàng Nhà nước (2020), Thông tư số 01/2020/TT-NHNN, Quy định về việc tổ chức tín dụng, chi nhánh ngân hàng nước ngoài cơ cấu lại thời hạn trả nợ, miễn, giảm lãi, phí, giữ nguyên nhóm nợ nhằm hỗ trợ khách hàng chịu ảnh hưởng bởi dịch COVID-19. 3. Ngân hàng Nhà nước (2019), Thông tư số 22/2019/TT-NHNN, Quy định các giới hạn, tỷ lệ bảo đảm an toàn trong hoạt động của ngân hàng, chi nhánh ngân hàng nước ngoài. 4. Ngân hàng Nhà nước (2020), Thông Tư số 08/2020/TT-NHNN, Sửa đổi, bổ sung một số điều của Thông tư số 22/2019/TT-NHNN ngày 15 tháng 11 năm 2019 của Thống đốc Ngân hàng Nhà nước Việt Nam quy định các giới hạn, tỷ lệ bảo đảm an toàn trong hoạt động của ngân hàng, chi nhánh ngân hàng nước ngoài. 1 Theo thông tin từ “Diễn đàn chính sách hỗ trợ doanh nghiệp nhỏ và vừa chịu ảnh hưởng do dịch COVID-19: Thu hẹp khoảng cách từ chính sách tới thực thi”

File đính kèm:

chinh_sach_tien_te_nam_2020_ung_pho_dai_dich_covid_19.pdf

chinh_sach_tien_te_nam_2020_ung_pho_dai_dich_covid_19.pdf