Các nhân tố ảnh hưởng đến hiện tượng “cứng nhắc chi phí” tại doanh nghiệp niêm yết

Bài viết nghiên cứu các nhân tố ảnh hưởng đến hiện tượng cứng nhắc chi phí bán hàng và quản lý

doanh nghiệp tại các doanh nghiệp niêm yết trên thị trường chứng khoán Việt Nam giai đoạn 2008-

2017. Kết quả nghiên cứu cho thấy, đòn bẩy nợ không ảnh hưởng đến mức độ cứng nhắc chi phí,

nhưng ưu thế về tài sản và dòng tiền thuần từ hoạt động kinh doanh ảnh hưởng cùng chiều đến mức

độ cứng nhắc.

Kết quả này đồng quan điểm với một số nghiên cứu cho rằng: Chi phí điều chỉnh và chi phí đại diện

là nguyên nhân chủ yếu ảnh hưởng đến hiện tượng cứng nhắc chi phí bán hàng và quản lý doanh

nghiệp tại các doanh nghiệp.

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Bạn đang xem tài liệu "Các nhân tố ảnh hưởng đến hiện tượng “cứng nhắc chi phí” tại doanh nghiệp niêm yết", để tải tài liệu gốc về máy hãy click vào nút Download ở trên

Tóm tắt nội dung tài liệu: Các nhân tố ảnh hưởng đến hiện tượng “cứng nhắc chi phí” tại doanh nghiệp niêm yết

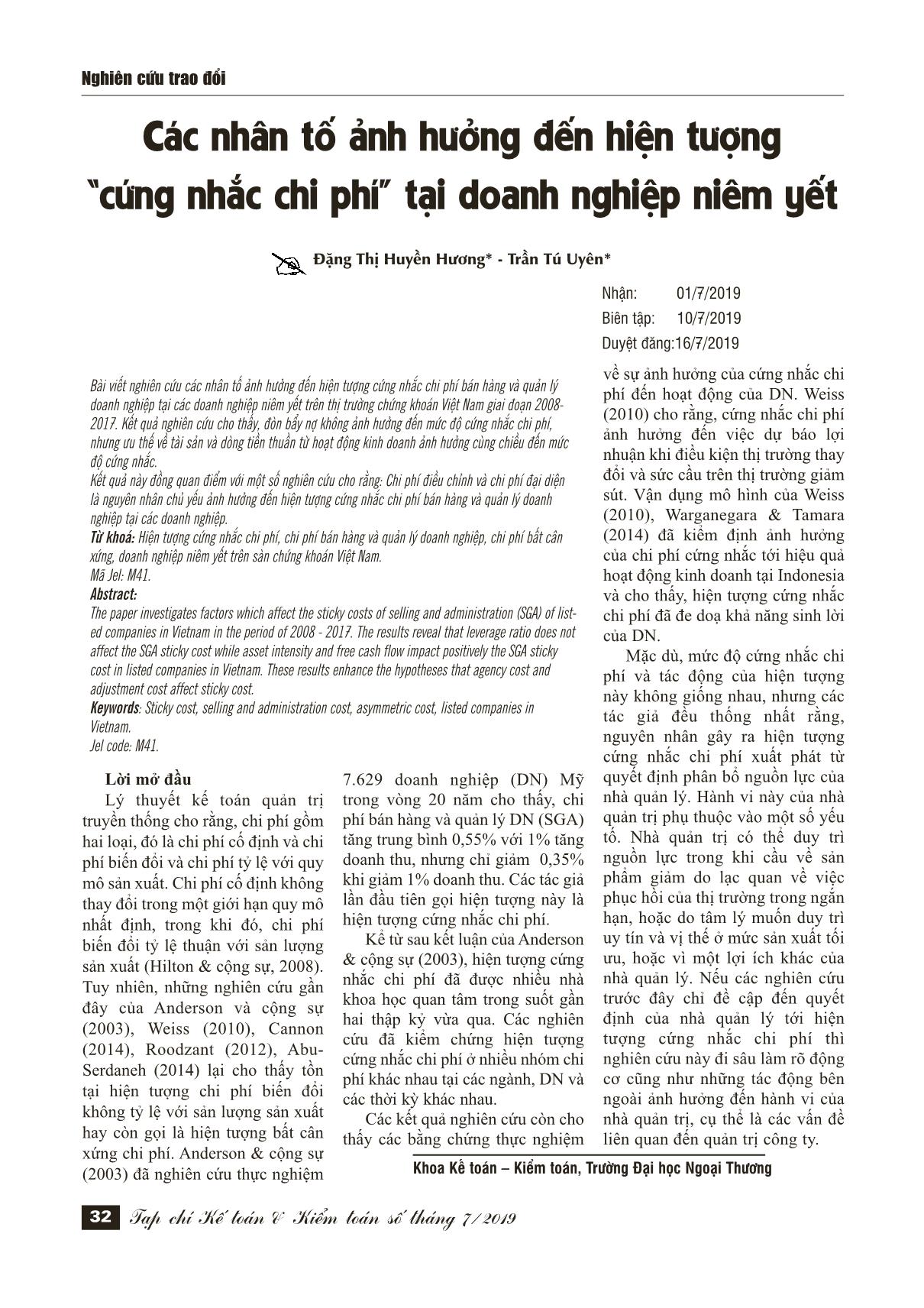

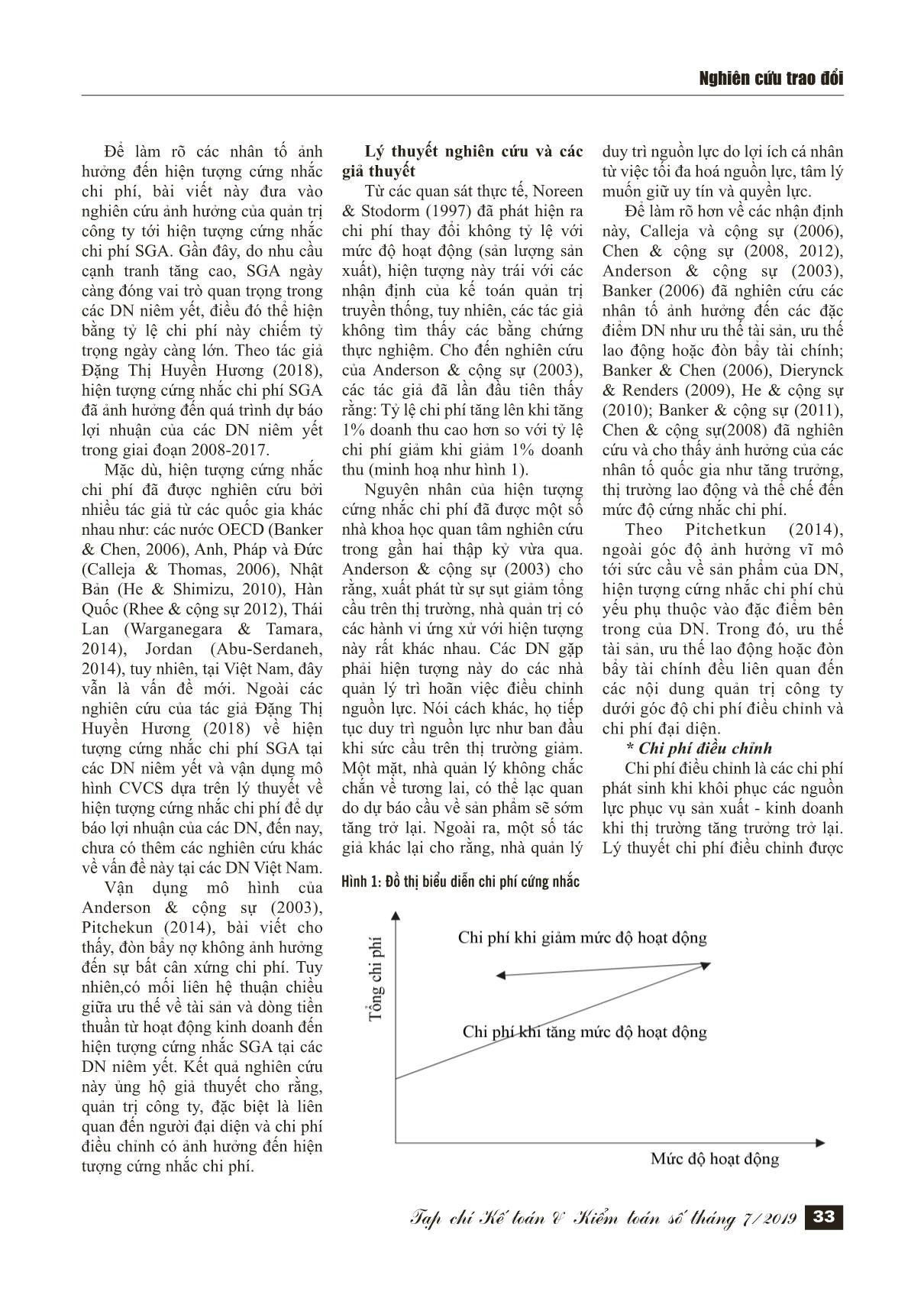

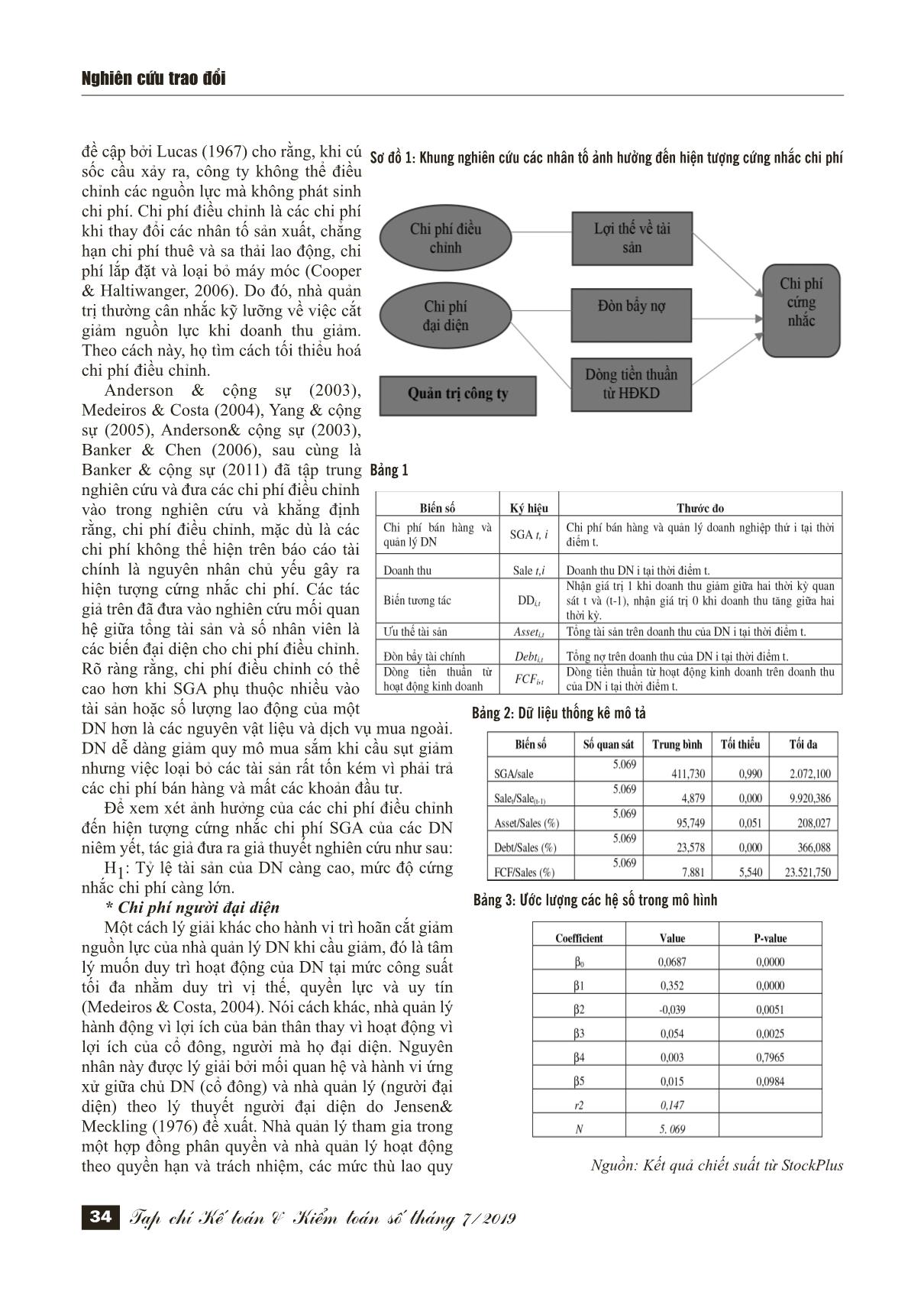

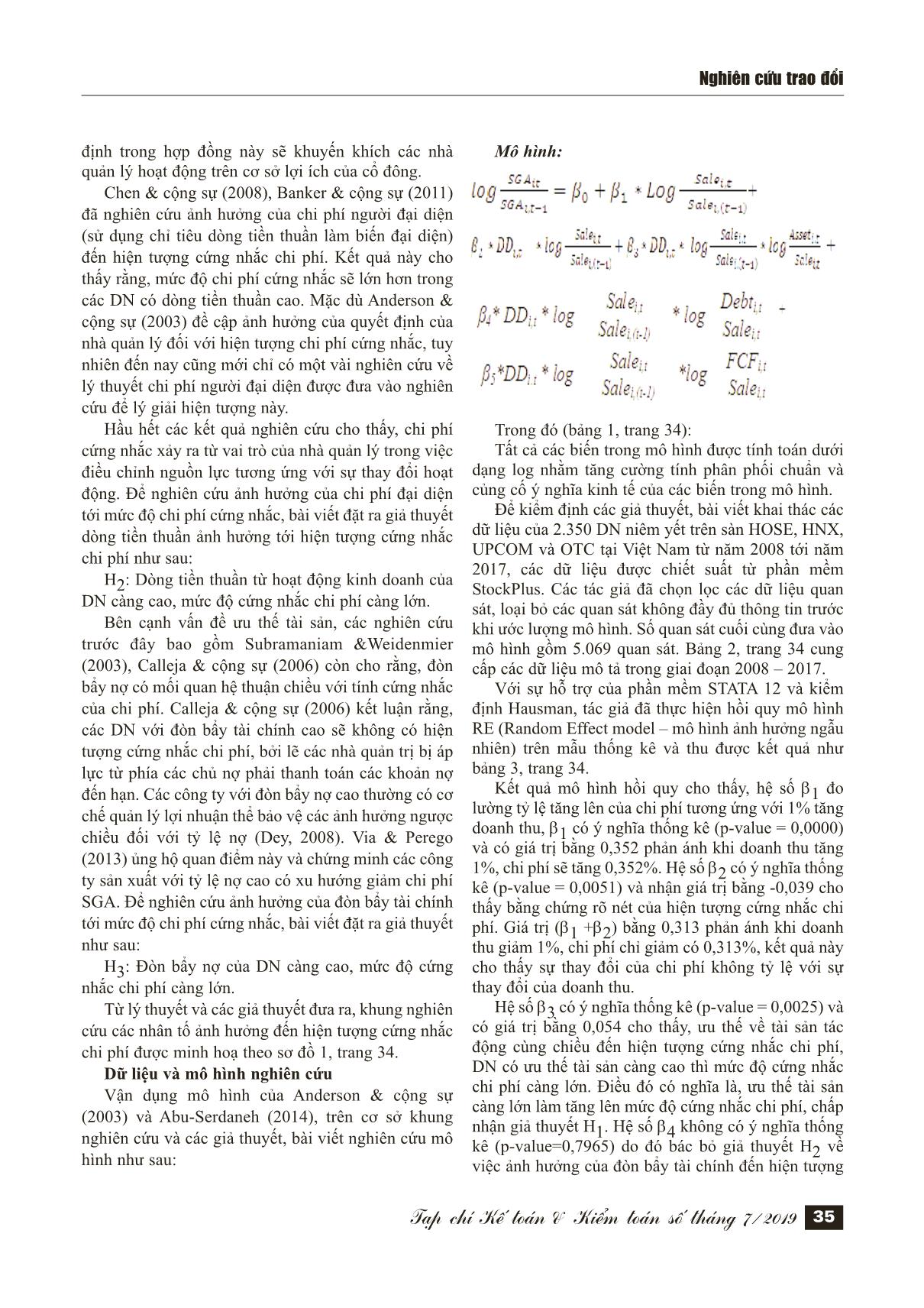

ại các DN niêm yết. Kết quả nghiên cứu này ủng hộ giả thuyết cho rằng, quản trị công ty, đặc biệt là liên quan đến người đại diện và chi phí điều chỉnh có ảnh hưởng đến hiện tượng cứng nhắc chi phí. Lý thuyết nghiên cứu và các giả thuyết Từ các quan sát thực tế, Noreen & Stodorm (1997) đã phát hiện ra chi phí thay đổi không tỷ lệ với mức độ hoạt động (sản lượng sản xuất), hiện tượng này trái với các nhận định của kế toán quản trị truyền thống, tuy nhiên, các tác giả không tìm thấy các bằng chứng thực nghiệm. Cho đến nghiên cứu của Anderson & cộng sự (2003), các tác giả đã lần đầu tiên thấy rằng: Tỷ lệ chi phí tăng lên khi tăng 1% doanh thu cao hơn so với tỷ lệ chi phí giảm khi giảm 1% doanh thu (minh hoạ như hình 1). Nguyên nhân của hiện tượng cứng nhắc chi phí đã được một số nhà khoa học quan tâm nghiên cứu trong gần hai thập kỷ vừa qua. Anderson & cộng sự (2003) cho rằng, xuất phát từ sự sụt giảm tổng cầu trên thị trường, nhà quản trị có các hành vi ứng xử với hiện tượng này rất khác nhau. Các DN gặp phải hiện tượng này do các nhà quản lý trì hoãn việc điều chỉnh nguồn lực. Nói cách khác, họ tiếp tục duy trì nguồn lực như ban đầu khi sức cầu trên thị trường giảm. Một mặt, nhà quản lý không chắc chắn về tương lai, có thể lạc quan do dự báo cầu về sản phẩm sẽ sớm tăng trở lại. Ngoài ra, một số tác giả khác lại cho rằng, nhà quản lý duy trì nguồn lực do lợi ích cá nhân từ việc tối đa hoá nguồn lực, tâm lý muốn giữ uy tín và quyền lực. Để làm rõ hơn về các nhận định này, Calleja và cộng sự (2006), Chen & cộng sự (2008, 2012), Anderson & cộng sự (2003), Banker (2006) đã nghiên cứu các nhân tố ảnh hưởng đến các đặc điểm DN như ưu thế tài sản, ưu thế lao động hoặc đòn bẩy tài chính; Banker & Chen (2006), Dierynck & Renders (2009), He & cộng sự (2010); Banker & cộng sự (2011), Chen & cộng sự(2008) đã nghiên cứu và cho thấy ảnh hưởng của các nhân tố quốc gia như tăng trưởng, thị trường lao động và thể chế đến mức độ cứng nhắc chi phí. Theo Pitchetkun (2014), ngoài góc độ ảnh hưởng vĩ mô tới sức cầu về sản phẩm của DN, hiện tượng cứng nhắc chi phí chủ yếu phụ thuộc vào đặc điểm bên trong của DN. Trong đó, ưu thế tài sản, ưu thế lao động hoặc đòn bẩy tài chính đều liên quan đến các nội dung quản trị công ty dưới góc độ chi phí điều chỉnh và chi phí đại diện. * Chi phí điều chỉnh Chi phí điều chỉnh là các chi phí phát sinh khi khôi phục các nguồn lực phục vụ sản xuất - kinh doanh khi thị trường tăng trưởng trở lại. Lý thuyết chi phí điều chỉnh được Hình 1: Đồ thị biểu diễn chi phí cứng nhắc T¹p chÝ KÕ to¸n & KiÓm to¸n sè th¸ng 7/2019 Nghiên cứu trao đổi 33 đề cập bởi Lucas (1967) cho rằng, khi cú sốc cầu xảy ra, công ty không thể điều chỉnh các nguồn lực mà không phát sinh chi phí. Chi phí điều chỉnh là các chi phí khi thay đổi các nhân tố sản xuất, chẳng hạn chi phí thuê và sa thải lao động, chi phí lắp đặt và loại bỏ máy móc (Cooper & Haltiwanger, 2006). Do đó, nhà quản trị thường cân nhắc kỹ lưỡng về việc cắt giảm nguồn lực khi doanh thu giảm. Theo cách này, họ tìm cách tối thiểu hoá chi phí điều chỉnh. Anderson & cộng sự (2003), Medeiros & Costa (2004), Yang & cộng sự (2005), Anderson& cộng sự (2003), Banker & Chen (2006), sau cùng là Banker & cộng sự (2011) đã tập trung nghiên cứu và đưa các chi phí điều chỉnh vào trong nghiên cứu và khẳng định rằng, chi phí điều chỉnh, mặc dù là các chi phí không thể hiện trên báo cáo tài chính là nguyên nhân chủ yếu gây ra hiện tượng cứng nhắc chi phí. Các tác giả trên đã đưa vào nghiên cứu mối quan hệ giữa tổng tài sản và số nhân viên là các biến đại diện cho chi phí điều chỉnh. Rõ ràng rằng, chi phí điều chỉnh có thể cao hơn khi SGA phụ thuộc nhiều vào tài sản hoặc số lượng lao động của một DN hơn là các nguyên vật liệu và dịch vụ mua ngoài. DN dễ dàng giảm quy mô mua sắm khi cầu sụt giảm nhưng việc loại bỏ các tài sản rất tốn kém vì phải trả các chi phí bán hàng và mất các khoản đầu tư. Để xem xét ảnh hưởng của các chi phí điều chỉnh đến hiện tượng cứng nhắc chi phí SGA của các DN niêm yết, tác giả đưa ra giả thuyết nghiên cứu như sau: H1: Tỷ lệ tài sản của DN càng cao, mức độ cứng nhắc chi phí càng lớn. * Chi phí người đại diện Một cách lý giải khác cho hành vi trì hoãn cắt giảm nguồn lực của nhà quản lý DN khi cầu giảm, đó là tâm lý muốn duy trì hoạt động của DN tại mức công suất tối đa nhằm duy trì vị thế, quyền lực và uy tín (Medeiros & Costa, 2004). Nói cách khác, nhà quản lý hành động vì lợi ích của bản thân thay vì hoạt động vì lợi ích của cổ đông, người mà họ đại diện. Nguyên nhân này được lý giải bởi mối quan hệ và hành vi ứng xử giữa chủ DN (cổ đông) và nhà quản lý (người đại diện) theo lý thuyết người đại diện do Jensen& Meckling (1976) đề xuất. Nhà quản lý tham gia trong một hợp đồng phân quyền và nhà quản lý hoạt động theo quyền hạn và trách nhiệm, các mức thù lao quy Sơ đồ 1: Khung nghiên cứu các nhân tố ảnh hưởng đến hiện tượng cứng nhắc chi phí Bảng 1 Bảng 2: Dữ liệu thống kê mô tả Nguồn: Kết quả chiết suất từ StockPlus Bảng 3: Ước lượng các hệ số trong mô hình T¹p chÝ KÕ to¸n & KiÓm to¸n sè th¸ng 7/201934 Nghiên cứu trao đổi định trong hợp đồng này sẽ khuyến khích các nhà quản lý hoạt động trên cơ sở lợi ích của cổ đông. Chen & cộng sự (2008), Banker & cộng sự (2011) đã nghiên cứu ảnh hưởng của chi phí người đại diện (sử dụng chỉ tiêu dòng tiền thuần làm biến đại diện) đến hiện tượng cứng nhắc chi phí. Kết quả này cho thấy rằng, mức độ chi phí cứng nhắc sẽ lớn hơn trong các DN có dòng tiền thuần cao. Mặc dù Anderson & cộng sự (2003) đề cập ảnh hưởng của quyết định của nhà quản lý đối với hiện tượng chi phí cứng nhắc, tuy nhiên đến nay cũng mới chỉ có một vài nghiên cứu về lý thuyết chi phí người đại diện được đưa vào nghiên cứu để lý giải hiện tượng này. Hầu hết các kết quả nghiên cứu cho thấy, chi phí cứng nhắc xảy ra từ vai trò của nhà quản lý trong việc điều chỉnh nguồn lực tương ứng với sự thay đổi hoạt động. Để nghiên cứu ảnh hưởng của chi phí đại diện tới mức độ chi phí cứng nhắc, bài viết đặt ra giả thuyết dòng tiền thuần ảnh hưởng tới hiện tượng cứng nhắc chi phí như sau: H2: Dòng tiền thuần từ hoạt động kinh doanh của DN càng cao, mức độ cứng nhắc chi phí càng lớn. Bên cạnh vấn đề ưu thế tài sản, các nghiên cứu trước đây bao gồm Subramaniam &Weidenmier (2003), Calleja & cộng sự (2006) còn cho rằng, đòn bẩy nợ có mối quan hệ thuận chiều với tính cứng nhắc của chi phí. Calleja & cộng sự (2006) kết luận rằng, các DN với đòn bẩy tài chính cao sẽ không có hiện tượng cứng nhắc chi phí, bởi lẽ các nhà quản trị bị áp lực từ phía các chủ nợ phải thanh toán các khoản nợ đến hạn. Các công ty với đòn bẩy nợ cao thường có cơ chế quản lý lợi nhuận thể bảo vệ các ảnh hưởng ngược chiều đối với tỷ lệ nợ (Dey, 2008). Via & Perego (2013) ủng hộ quan điểm này và chứng minh các công ty sản xuất với tỷ lệ nợ cao có xu hướng giảm chi phí SGA. Để nghiên cứu ảnh hưởng của đòn bẩy tài chính tới mức độ chi phí cứng nhắc, bài viết đặt ra giả thuyết như sau: H3: Đòn bẩy nợ của DN càng cao, mức độ cứng nhắc chi phí càng lớn. Từ lý thuyết và các giả thuyết đưa ra, khung nghiên cứu các nhân tố ảnh hưởng đến hiện tượng cứng nhắc chi phí được minh hoạ theo sơ đồ 1, trang 34. Dữ liệu và mô hình nghiên cứu Vận dụng mô hình của Anderson & cộng sự (2003) và Abu-Serdaneh (2014), trên cơ sở khung nghiên cứu và các giả thuyết, bài viết nghiên cứu mô hình như sau: Mô hình: Trong đó (bảng 1, trang 34): Tất cả các biến trong mô hình được tính toán dưới dạng log nhằm tăng cường tính phân phối chuẩn và củng cố ý nghĩa kinh tế của các biến trong mô hình. Để kiểm định các giả thuyết, bài viết khai thác các dữ liệu của 2.350 DN niêm yết trên sàn HOSE, HNX, UPCOM và OTC tại Việt Nam từ năm 2008 tới năm 2017, các dữ liệu được chiết suất từ phần mềm StockPlus. Các tác giả đã chọn lọc các dữ liệu quan sát, loại bỏ các quan sát không đầy đủ thông tin trước khi ước lượng mô hình. Số quan sát cuối cùng đưa vào mô hình gồm 5.069 quan sát. Bảng 2, trang 34 cung cấp các dữ liệu mô tả trong giai đoạn 2008 – 2017. Với sự hỗ trợ của phần mềm STATA 12 và kiểm định Hausman, tác giả đã thực hiện hồi quy mô hình RE (Random Effect model – mô hình ảnh hưởng ngẫu nhiên) trên mẫu thống kê và thu được kết quả như bảng 3, trang 34. Kết quả mô hình hồi quy cho thấy, hệ số 1 đo lường tỷ lệ tăng lên của chi phí tương ứng với 1% tăng doanh thu, 1 có ý nghĩa thống kê (p-value = 0,0000) và có giá trị bằng 0,352 phản ánh khi doanh thu tăng 1%, chi phí sẽ tăng 0,352%. Hệ số 2 có ý nghĩa thống kê (p-value = 0,0051) và nhận giá trị bằng -0,039 cho thấy bằng chứng rõ nét của hiện tượng cứng nhắc chi phí. Giá trị (1 +2) bằng 0,313 phản ánh khi doanh thu giảm 1%, chi phí chỉ giảm có 0,313%, kết quả này cho thấy sự thay đổi của chi phí không tỷ lệ với sự thay đổi của doanh thu. Hệ số 3 có ý nghĩa thống kê (p-value = 0,0025) và có giá trị bằng 0,054 cho thấy, ưu thế về tài sản tác động cùng chiều đến hiện tượng cứng nhắc chi phí, DN có ưu thế tài sản càng cao thì mức độ cứng nhắc chi phí càng lớn. Điều đó có nghĩa là, ưu thế tài sản càng lớn làm tăng lên mức độ cứng nhắc chi phí, chấp nhận giả thuyết H1. Hệ số 4 không có ý nghĩa thống kê (p-value=0,7965) do đó bác bỏ giả thuyết H2 về việc ảnh hưởng của đòn bẩy tài chính đến hiện tượng T¹p chÝ KÕ to¸n & KiÓm to¸n sè th¸ng 7/2019 Nghiên cứu trao đổi 35 cứng nhắc. Hệ số 5 có ý nghĩa thống kê (p-value=0,098) tại mức ý nghĩa 10% và nhận giá trị bằng 0,015 phản ánh mối quan hệ cùng chiều giữa dòng tiền thuần đến mức độ cứng nhắc chi phí, dòng tiền thuần càng cao thì mức độ cứng nhắc chi phí càng lớn, từ đó chấp nhận giả thuyết H3 về việc ảnh hưởng của đòn bẩy tài chính đến hiện tượng cứng nhắc chi phí. Kết luận Trên cơ sở lý luận cũng như các bằng chứng thực nghiệm của các tác giả trong và ngoài nước về hiện tượng cứng nhắc chi phí, bài viết đã tổng hợp, kế thừa đồng thời vận dụng các mô hình phù hợp để nghiên cứu các nhân tố nội tại DN ảnh hưởng đến hiện tượng cứng nhắc chi phí của các DN trên thị trường chứng khoán Việt Nam. Kết quả nghiên cứu ủng hộ giả thuyết bài viết đặt ra rằng các vấn đề liên quan đến quản trị DN, bao gồm các hành vi của nhà quản lý liên quan đến các chi phí điều chỉnh, chi phí người đại diện ảnh hưởng đến hiện tượng cứng nhắc chi phí. Để làm rõ ảnh hưởng của các nhân tố này, bài viết đã đưa vào nghiên cứu một số chỉ tiêu phản ánh tình hình tài chính của DN như tỷ lệ tài sản phản ánh mức độ đầu tư tài sản cố định của DN; đòn bẩy tài chính phản ánh tỷ trọng nợ vay của DN; dòng tiền thuần phản ánh lượng tiền mặt thu được từ hoạt động kinh doanh chủ yếu của DN. Các chỉ tiêu này cho thấy, động cơ cũng như hành vi của nhà quản lý. Một DN đầu tư tỷ lệ lớn tài sản cố định thường rất khó thay đổi chi phí khi thị trường giảm sút, nhà quản lý cần thời gian để cân nhắc và xử lý tài sản dư thừa, các chi phí điều chỉnh phát sinh ngoài dự tính của nhà quản lý sẽ dẫn đến hiện tượng cứng nhắc chi phí. Mức độ cứng nhắc càng nghiêm trọng khi thị trường liên tục lao dốc trong khi nhà quản lý vẫn tiếp tục duy trì nguồn lực. Bên cạnh đó, dòng tiền thuần từ hoạt động kinh doanh càng cao thì áp lực điều chỉnh nguồn lực thấp hơn. Bằng chứng thực nghiệm trong nghiên cứu này đã ủng hộ cả hai nhận định trên. Kết quả này ủng hộ các luận điểm của Anderson & cộng sự (2003), Subramaniam & Weidenmier (2003), Banker & cộng sự (2011), Via & Perego (2013). Ngoài ra, một DN có tỷ lệ nợ vay cao, áp lực từ nợ vay khiến các chủ DN khó có thể trì hoãn việc điều chỉnh nguồn lực khi thị trường thay đổi.Có thể nói chỉ tiêu nợ vay càng cao thì khả năng xảy ra hiện tượng cứng nhắc chi phí càng thấp. Tuy nhiên, kết quả nghiên cứu tại các DN chưa làm rõ được vấn đề này. Nguyên nhân này được lý giải do nợ vay trên báo cáo tài chính của các DN là một chỉ tiêu nhạy cảm, ngoài việc vay vốn từ các nguồn chính thức nhiều DN còn tìm các nguồn tài trợ không chính thức như vay cá nhân, hoặc hợp thức hoá khoản vay dưới hình thức liên doanh liên kết, góp vốn đầu tư ngắn và dài hạn, do đó, có thể giá trị nợ vay trên báo cáo tài chính chưa phản ánh hết được nguồn vốn của DN. Như vậy, với mẫu nghiên cứu là các DN Việt Nam, mô hình đánh giá ảnh hưởng các nhân tố đến hiện tượng cứng nhắc chi phí một lần nữa đã củng cố các giả thuyết cho rằng: Chi phí cứng nhắc xảy ra từ hành vi và động cơ của nhà quản lý trong việc điều chỉnh nguồn lực khi thay đổi sản lượng sản xuất. Lý thuyết về người đại diện và và các chi phí điều chỉnh được vận dụng không chỉ để lý giải các vấn đề liên quan đến quản trị DN nói chung, mà còn là cơ sở làm rõ các luận điểm về kế toán liên quan. Tài liệu tham khảo Abu-Serdaneh.(2014), ‘The Asymmetrical Behavior of Cost: Evidence from Jordan’, International Business Research; Vol. 7, No. 8; 2014 ISSN 1913- 9004 E-ISSN 1913-9012. Banker.R, D. Byzalovy& J. Plehn- Dujowichz. (2011),‘Sticky cost behavior: theory and evidence’, working paper, Temple University. Balakrishnan & Gruca. (2008), ‘Cost stickiness and Core Competency: Anote’,Contemporary Accounting Research, 25(1), 993-1006. Cannon Jame. N (2014), ‘Determinants of “Sticky Costs”: An Analysis of Cost Behavior using United States Air Transportation Industry Data’, The Accounting Review, September 2014, Vol. 89, No. 5, pp. 1645-1672. Đặng Thị Huyền Hương.(2018), ‘Vận dụng mô hình CVCS trong dự đoán lợi nhuận của các DN niêm yết trên thị trường chứng khoán Việt Nam’, Tạp chí Kinh Tế &Phát triển, Số 256, Tháng 10/2018, Dang, T.H.H. (2018), ‘Impacts of sticky cost on Impacts of cost stickiness on prof- itability: The case of listed companies in Vietnam’, External Economic Review, No 111 Octorber, 2018, ISBN 1859-4050. Dierynck, B., & Renders, A. (2009),‘Earnings management incentives and the asymmetric behavior of labor costs’,Working paper, Tilburg University. He, D., Teruya, J., & Shimizu, T.(2010), ‘Sticky Selling, General, and Administrative Cost Behavior and its Changes in Japan’, Global Journal of Business Research, 4(4), 1–10. Retrieved from Hilton, Maher, & Selto. (2008), ‘Cost management: Strategies for Business Decision’, (4th ed.), New York: McGraw-Hill, Inc., USA Pichetkun Nuchrajee. (2014), ‘The determinants of sticky cost behavior on political costs, agency cost and corporate governance perspectives’.Dissertation for the degree of doctor of philosophy in busi- ness administration, Rajamangala University of Technology Thanyaburi. Roodzant, C. H. (2012), ‘Cost Behavior and Prior Year Earnings: Evidence for US- listed Firms’, Master thesis, Tilburg University, Netherlands. Weiss. D, ‘Cost behavior and analyst- s’earnings forecasts’, The Accounting Review, 85(4), 2010, pp.1441-1471. v.v... T¹p chÝ KÕ to¸n & KiÓm to¸n sè th¸ng 7/201936 Nghiên cứu trao đổi

File đính kèm:

cac_nhan_to_anh_huong_den_hien_tuong_cung_nhac_chi_phi_tai_d.pdf

cac_nhan_to_anh_huong_den_hien_tuong_cung_nhac_chi_phi_tai_d.pdf