Bài giảng Lập và phân tích dự án cho kỹ sư - Chương 3: Phân tích phương án theo giá trị tương đương - Nguyễn Ngọc Bình Phương

Các phương pháp phân tích so sánh PA

Các bước so sánh PA

1) Nhận ra đầy đủ các PA cần so sánh

2) Xác định thời kỳ phân tích

3) Ước lượng dòng tiền tệ cho từng PA

4) Xác định giá trị theo thời gian của dòng tiền tệ (i)

5) Lựa chọn phương pháp so sánh (độ đo hiệu quả)

6) Tính toán so sánh các PA

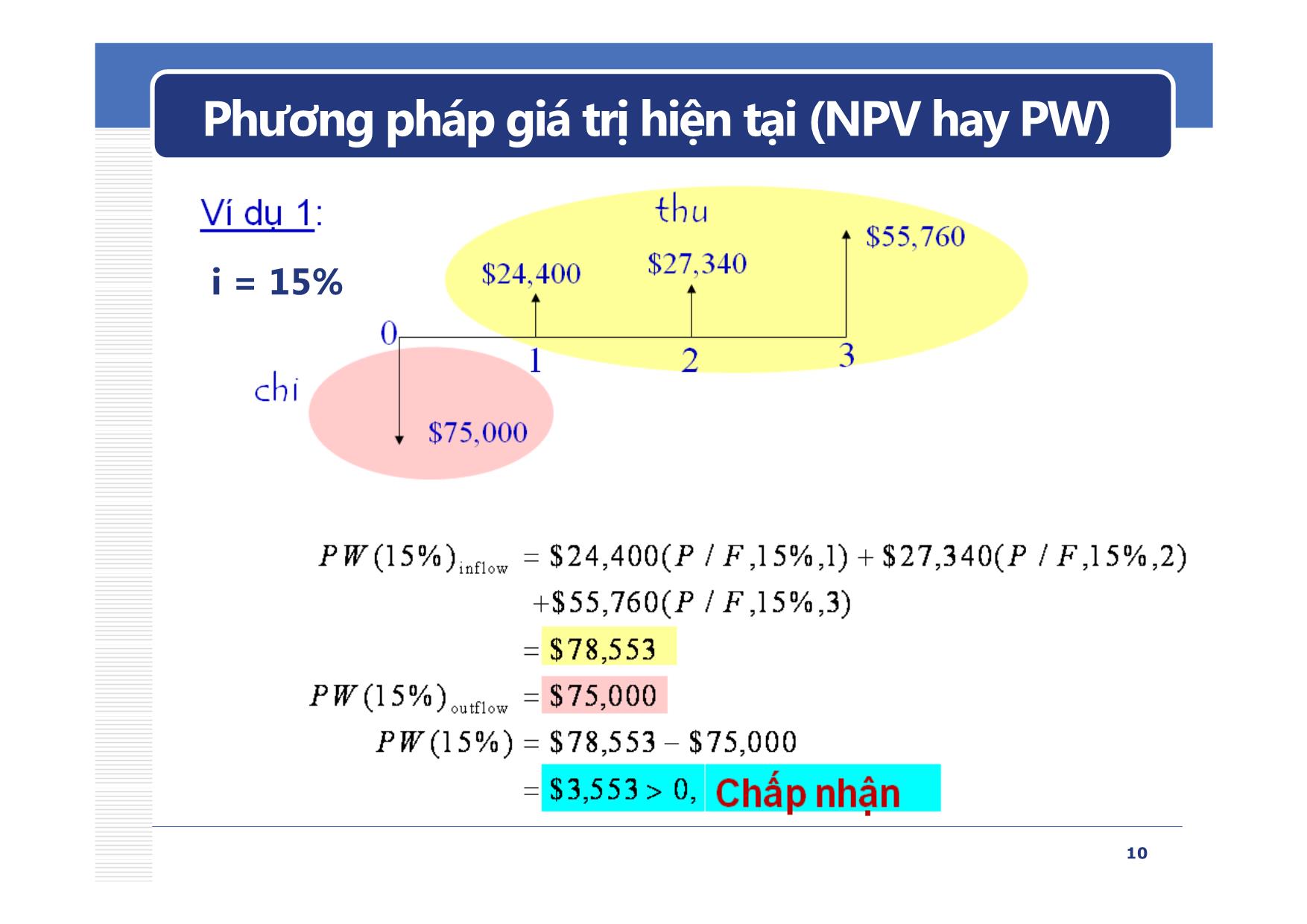

7) Phân tích độ nhạy (sensitivity analysis)

8) Lựa chọn PA cuối cùng

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Trang 8

Trang 9

Trang 10

Tải về để xem bản đầy đủ

Bạn đang xem 10 trang mẫu của tài liệu "Bài giảng Lập và phân tích dự án cho kỹ sư - Chương 3: Phân tích phương án theo giá trị tương đương - Nguyễn Ngọc Bình Phương", để tải tài liệu gốc về máy hãy click vào nút Download ở trên

Tóm tắt nội dung tài liệu: Bài giảng Lập và phân tích dự án cho kỹ sư - Chương 3: Phân tích phương án theo giá trị tương đương - Nguyễn Ngọc Bình Phương

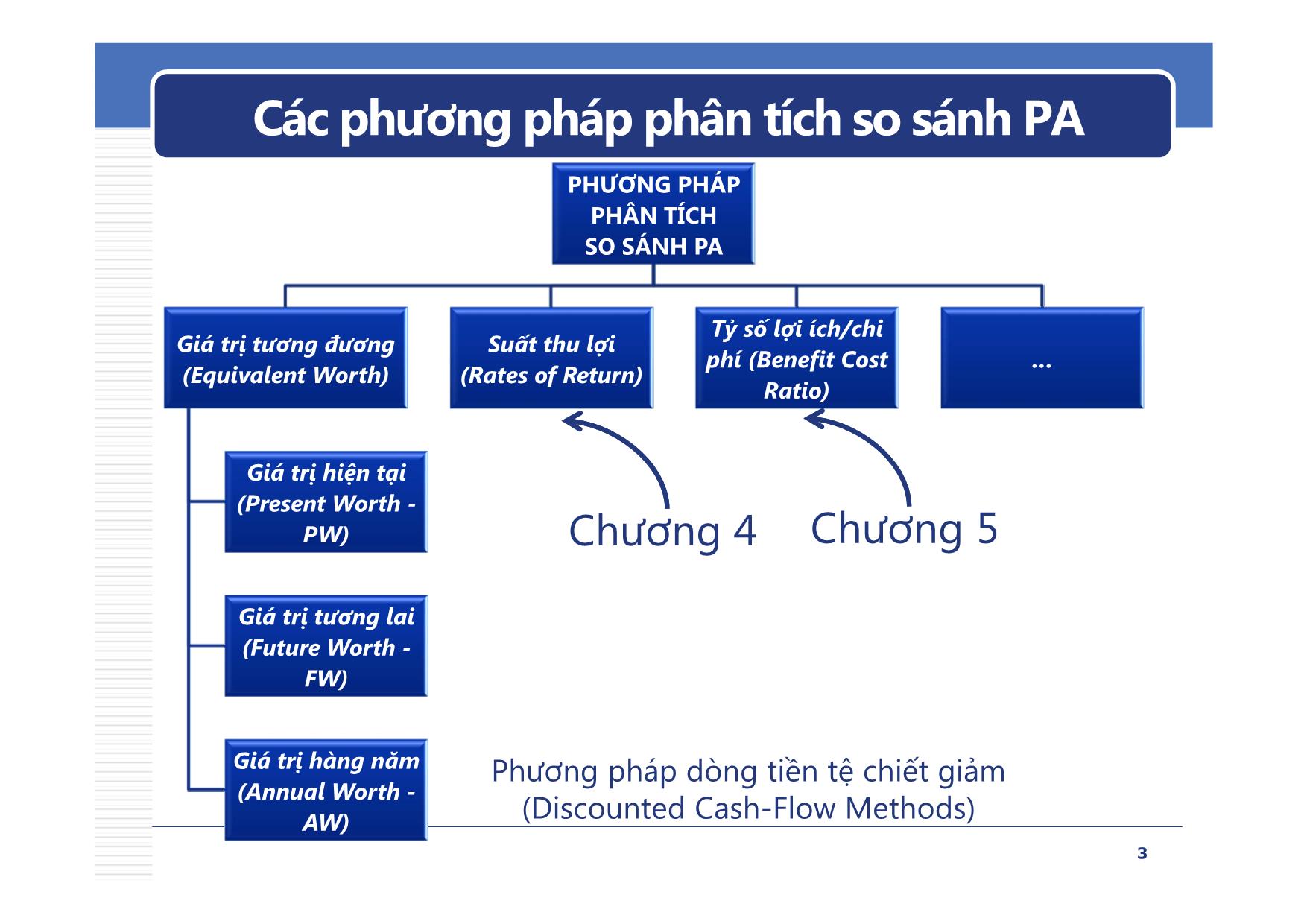

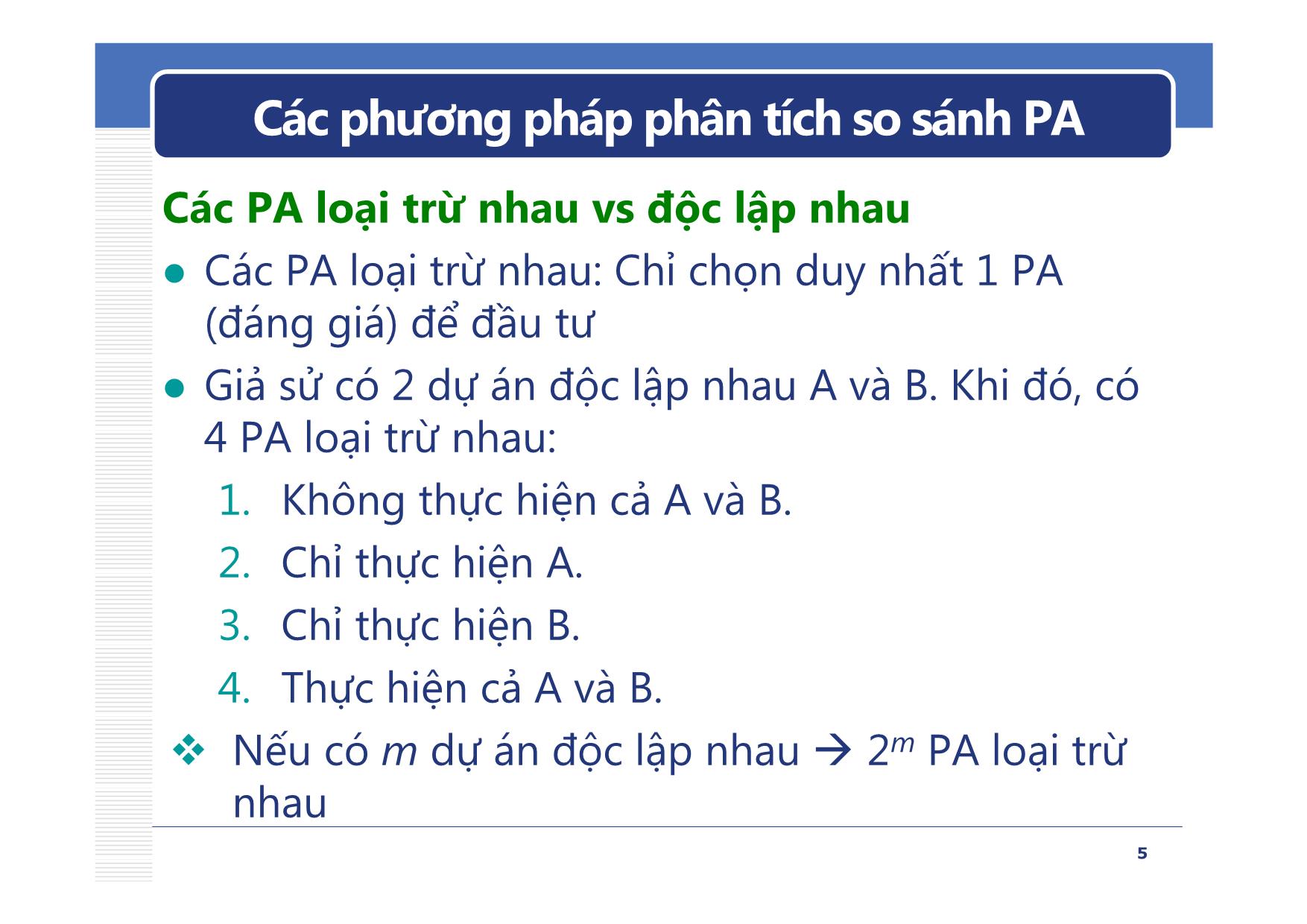

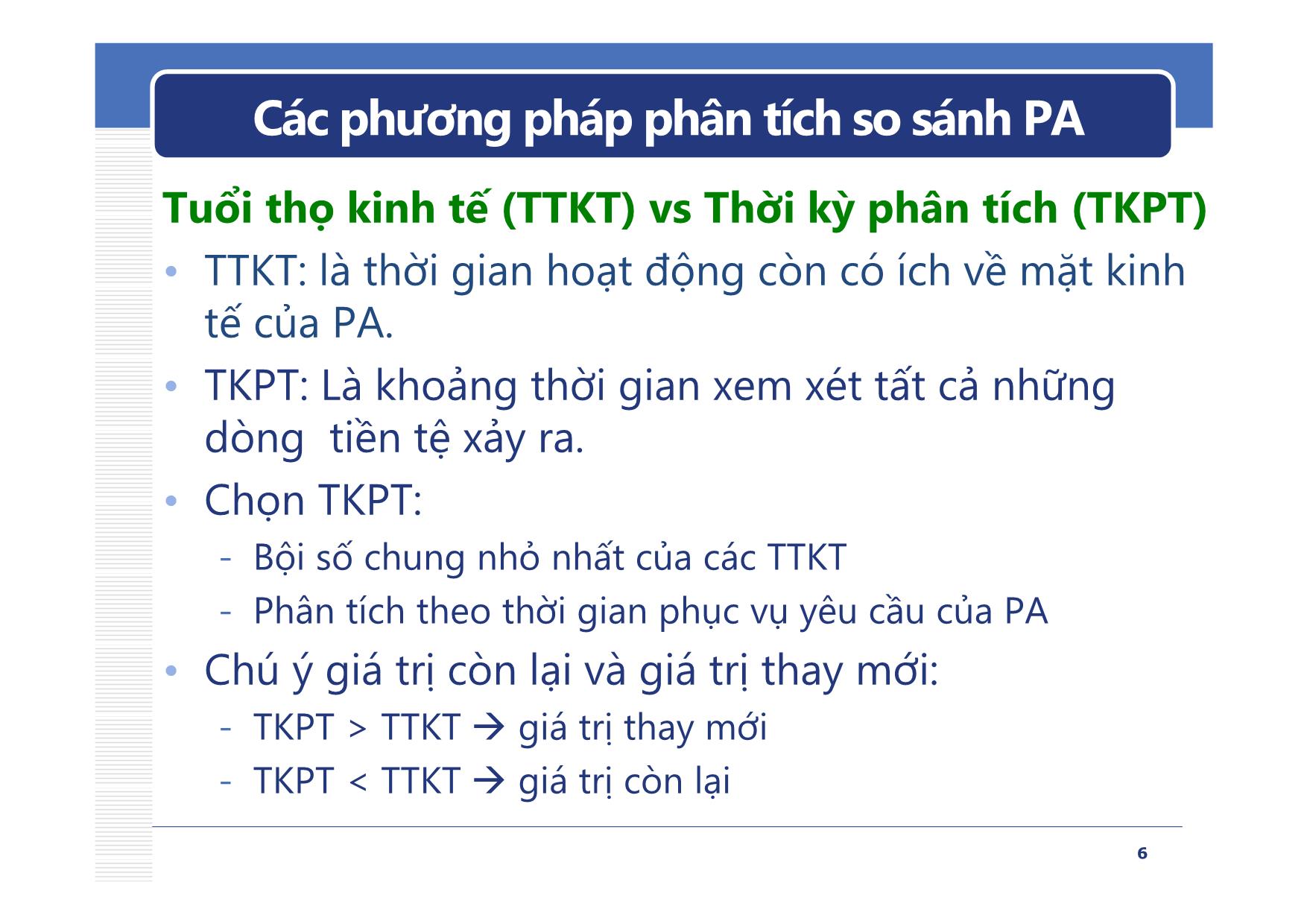

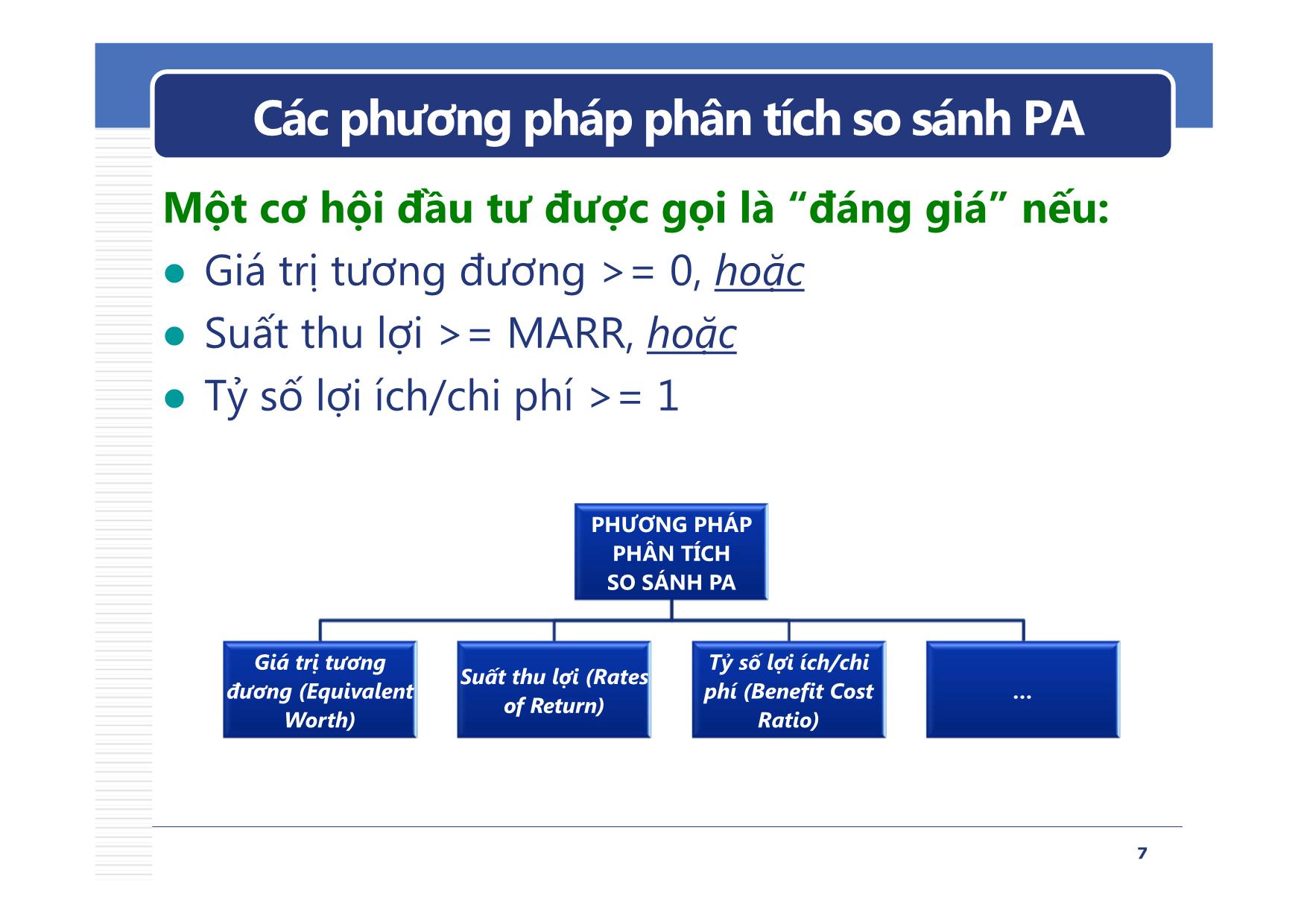

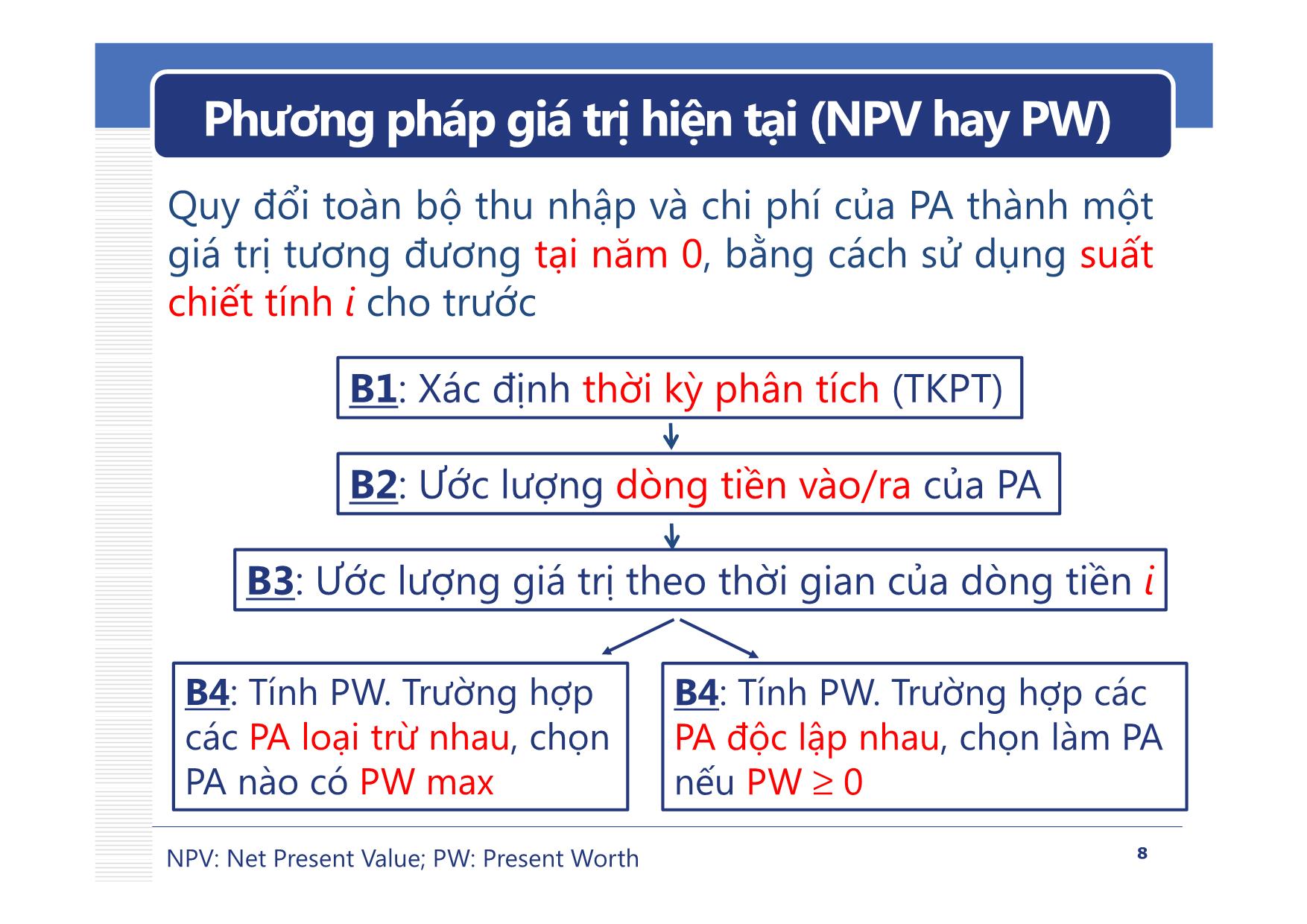

Chương 3 PHÂN TÍCH PHƯƠNG ÁN THEO GIÁ TRỊ TƯƠNG ĐƯƠNG Nguyễn Ngọc Bình Phương nnbphuong@hcmut.edu.vn Khoa Quản lý Công nghiệp Đại học Bách Khoa – TP.HCM Nội dung 1. Các phương pháp phân tích so sánh PA 2. Phương pháp giá trị hiệntại (NPV hay PW) NPV: Net Present Value; PW: Present Worth 3. Phương pháp giá trị tương lai (NFV hay FW) NFV: Net Future Value; FW: Future Worth 4. Phương pháp giá trị hàng năm (NAV hay AW) NAV: Net Annual Value; AW: Annual Worth Ghi chú: PA = phương án Các phương pháp phân tích so sánh PA PHƯƠNG PHÁP PHÂN TÍCH SO SÁNH PA Tỷ số lợi ích/chi Giá trị tương đương Suất thu lợi phí (Benefit Cost (Equivalent Worth) (Rates of Return) Ratio) Giá trị hiện tại (Present Worth - PW) Chương 4 Chương 5 Giá trị tương lai (Future Worth - FW) Giá trị hàng năm Phương pháp dòng tiền tệ chiết giảm (Annual Worth - AW) (Discounted Cash-Flow Methods) 3 Các phương pháp phân tích so sánh PA Các bước so sánh PA 1) Nhận ra đầy đủ các PA cần so sánh 2) Xác định thời kỳ phân tích 3) Ước lượng dòng tiền tệ cho từng PA 4) Xác định giá trị theo thời gian của dòng tiền tệ (i) 5) Lựa chọn phương pháp so sánh (độ đo hiệu quả) 6) Tính toán so sánh các PA 7) Phân tích độ nhạy (sensitivity analysis) 8) Lựa chọn PA cuối cùng 4 Các phương pháp phân tích so sánh PA Các PA loại trừ nhau vs độc lập nhau z Các PA loại trừ nhau: Chỉ chọn duy nhất 1 PA (đáng giá) để đầu tư z Giả sử có 2 dự án độc lập nhau A và B. Khi đó, có 4 PA loại trừ nhau: 1. Không thực hiện cả A và B. 2. Chỉ thực hiện A. 3. Chỉ thực hiện B. 4. Thực hiện cả A và B. Nếu có m dự án độc lập nhau Æ 2m PA loại trừ nhau 5 Các phương pháp phân tích so sánh PA Tuổi thọ kinh tế (TTKT) vs Thời kỳ phân tích (TKPT) • TTKT: là thời gian hoạt động còn có ích về mặt kinh tế của PA. • TKPT: Là khoảng thời gian xem xét tất cả những dòng tiền tệ xảy ra. • Chọn TKPT: - Bội số chung nhỏ nhất của các TTKT - Phân tích theo thời gian phục vụ yêu cầu của PA • Chú ý giá trị còn lại và giá trị thay mới: - TKPT > TTKT Æ giá trị thay mới - TKPT < TTKT Æ giá trị còn lại 6 Các phương pháp phân tích so sánh PA Một cơ hội đầu tư được gọi là “đáng giá” nếu: z Giá trị tương đương >= 0, hoặc z Suất thu lợi >= MARR, hoặc z Tỷ số lợi ích/chi phí >= 1 PHƯƠNG PHÁP PHÂN TÍCH SO SÁNH PA Giá trị tương Tỷ số lợi ích/chi Suất thu lợi (Rates đương (Equivalent phí (Benefit Cost of Return) Worth) Ratio) 7 Phương pháp giá trị hiện tại (NPV hay PW) Quy đổitoànbộ thu nhậpvàchiphícủaPAthànhmột giá trị tương đương tạinăm0,bằng cách sử dụng suất chiếttínhi cho trước B1: Xác định thờikỳ phân tích (TKPT) B2: Ướclượng dòng tiền vào/ra củaPA B3: Ướclượng giá trị theo thờigiancủadòngtiền i B4: Tính PW. Trường hợp B4: Tính PW. Trường hợp các các PA loạitrừ nhau, chọn PA độclập nhau, chọnlàmPA PA nào có PW max nếu PW ≥ 0 NPV: Net Present Value; PW: Present Worth 8 Phương pháp giá trị hiện tại (NPV hay PW) 9Suấtchiếttínhi: đượcchọnlàmsaođể phản ánh chi phí sử dụng vốn hoặc suấtthulợitốithiểu chấpnhận được (MARR) • dù vốnlàcủamình(cầnxétđếncơ hộibỏ qua khi đem vốntự có đầutư vào dự án) • hay vốn đivaycủangườikhác(cầnyêucầu mộtsuấtsinhlờiítnhấtphải ≥ lãi suấtvay) 9 Phương pháp giá trị hiện tại (NPV hay PW) i = 15% 10 Phương pháp giá trị hiện tại (NPV hay PW) Công thứctổng quát: PW = PWthu - PWchi CF1 CF 2 CFn PW(i) = CF 0 + + +...+ (1+ i)1 (1+ i)2 (1+ i)n PW ≥ 0:dự án đáng giá (Dùng vốn đầutư cho dự án này có lợihơnhoặcítralàbằng đầutư vào mộtcơ hộikhácvớilãisuấtlài) PW<0:dự án không đánggiá(Dùngvốn đầutư cho dự án này không có lợibằng đầutư vào mộtcơ hội khác vớilãisuấtlài) 11 Phương pháp giá trị hiện tại (NPV hay PW) Ví dụ 2: So sánh 2 PA loạitrừ nhau (TTKT bằng nhau) Mua(1) máy Mua Photo máy (2) Thuê Thuê máy máy Thu nhập hàng năm(triệu)photo 160 160photo ThuChi nh ậphíphàngn đầu tưă m(trVND)ban đầu (triệu) 30160 0 160 ĐầutChiư phíban ho đầạut động hàng năm (tr) 5030 100 0 Chi phí hằng năm 50 100 Giá trị còn lại(triệu) 2 0 Giá trị còn lại 5 0 TTKTTu (nổi ăthm)ọ (năm) 1010 10 10 Suấtthu lợi tối thiểu i 20% Nên mua máy hay thuê máy? 12 Phương pháp giá trị hiện tại (NPV hay PW) Cách 1: Tính PW cho từng PA Æ chọnPAcóPW max (1) Mua máy photocopy PWR = 160 (P/A, 20%, 10) PWC = 30 + 50 (P/A, 20%, 10) - 5 (P/F, 20%, 10) = 239 ⇒ PW = PWR – PWC = 432 (triệu đồng) (2) Thuê máy photocopy PWR = 160 (P/A, 20%, 10) PWC = 100 (P/A, 20%, 10) ⇒ PW = PWR – PWC = 671 – 419 = 252 (triệu đồng) ⇒ Chọn mua máy photocopy (432 > 252) 13 Phương pháp giá trị hiện tại (NPV hay PW) Cách 2: Vì 2 PA có thu nhậphàngnămlàbằng nhau nên chỉ cần tính giá trị hiệntạicủachiphí (PWC) cho từng PA Æ chọnPAcóPWC min (1) Mua máy photocopy PWC = 30 + 50 (P/A, 20%, 10) - 5 (P/F, 20%, 10) = 239 (triệu đồng) (2) Thuê máy photocopy PWC = 100 (P/A, 20%, 10) = 419 (triệu đồng) ⇒ Chọn mua máy photocopy (239 < 419) 14 Phương pháp giá trị hiện tại (NPV hay PW) Ví dụ 3: So sánh 2 PA loạitrừ nhau (TTKT không bằng nhau) Æ CầntìmBSCNN củaTTKTcủa2PA Æ Giảđịnh PA lặplạinhư cũ theo chu kỳ (1) Mua máy mới (2) Mua máy cũ Thu nhậphàngnăm(trVND) 160 150 Đầutư ban đầu 30 10 Chi phí hằng năm 50 80 Giá trị còn lại 5 1 TTKT (năm) 10 5 Suấtthu lợi tối thiểu i 20% 9TKPT = BSCNN(5,10) = 10 năm 9Sau 5 năm, máy cũ phải thay mới1 lần 15 Phương pháp giá trị hiện tại (NPV hay PW) Ví dụ 3: So sánh 2 PA loạitrừ nhau (TTKT không bằng nhau) 160 (1) 5 051234 10 30 50 150 150 (2) 1 1 01 2 345 10 10 10 80 80 80 16 Phương pháp giá trị hiện tại (NPV hay PW) Ví dụ 3: So sánh 2 PA loạitrừ nhau (TTKT không bằng nhau) (1) Mua máy mới PW = - 30 + (160 – 50) (P/A, 20%, 10) + 5 (P/F, 20%, 10) = 432 (triệu đồng) (2) Mua máy cũ PW = - 10 + (150 – 80) (P/A, 20%, 10) + (1-10)(P/F, 20%, 5) + 1 (P/F, 20%, 10) = 280 (triệu đồng) ⇒ Chọnmuamáymới (432 > 280) 17 Phương pháp giá trị tương lai (NFV hay FW) Giá trị tương đương củatấtcả khoản thu, chi củadự án đượcquyvề mộtmốcnàođótrongtương lai (thông thường là cuốithờikỳ phân tích) Quy tắcchọn: (tương tự phương pháp PW) TH các PA độclập: đáng giá nếu FW >= 0 TH các PA loạitrừ:PAđáng giá nhấtnếu FW max Nếu 2 PA có TTKT khác nhau, cầntìmBSCNN Khi các PA có thu nhậpgiống nhau: PA đáng giá nhấtnếu FWC min NFV: Net Future Value; FW: Future Worth 18 Phương pháp giá trị tương lai (NFV hay FW) Ví dụ 4: i = 15% =++ FW(15%)inflow $24, 400( FP / ,15%, 2) $27,340( FP / ,15%,1) $55,760 = $119, 470 == FW(15%)outflow $75,000( F / P ,15%,3) $114,066 FW (15%)=−= $119, 470 $114,066 $5, 404 > 0 Æ Chấp nhận 19 Phương pháp giá trị hàng năm (NAV hay AW) Là giá trị Acủamộtchuỗidòngtiềntệ phân bốđều hàng năm trong suốt TKPT/TTKT. Quy tắcchọn: (tương tự phương pháp PW & FW) TH chọncácPAđộclập: PA đáng giá nếu AW >= 0 TH chọncácPAloạitrừ:chọnPAđáng giá nhất nếu AW max. Nếu 2 PA có TTKT khác nhau, thì có thể so sánh trựctiếpAWcủatừng PA mà không cầntìm BSCNN Khi các PA có thu nhậpgiống nhau: PA đáng giá nhấtnếu AWC min NAV: Net Annual Value; AW: Annual Worth 20 Phương pháp giá trị hàng năm (NAV hay AW) Ví dụ 5: i = 15% $9.0 $12 $10 PW(15%) = $5 $8 $6.946 0 1 2 3 4 5 6 $3.5 $6.946 $15 A = $1.835 0 1 2 3 4 5 6 0 AW(15%) = $6.946(A/P, 15%, 6) = $1.835 > 0 Æ Chấp nhận 21 Phương pháp giá trị hàng năm (NAV hay AW) 9 Sử dụng PW hoặc FW để tính AW AW = PW*(A/P,i,n) = FW*(A/F,i,n) 9 Phương pháp giá trị hàng năm AW cho kết quả quyết định chọn dự án giống phương pháp PW và FW 9 AW bao gồm hai thành phần: AW = A – CR ¾Các khoản thu ròng đều hàng năm: A =Athu -Achi ¾Chi phí đều hàng năm để hoàn trả lại vốn đầu tư ban đầu (Capital Recovery): CR > 0 22 Phương pháp giá trị hàng năm (NAV hay AW) SV 0 Có hai giao dịch xảyrakhi N mua mộttàisản: (1) Bỏ ra chi phí đầu tư ban đầu P (initial investment) P (2) Thu hồi giá trị còn lại SV (salvage value) 0 1 2 3 .. N Æ Từ P và SV có thể tính CR đượcCR 23 Phương pháp giá trị hàng năm (NAV hay AW) Các công thức tính CR: CR là giá trị tương đương hàng năm của vốn đầu tư ban đầu P và giá trị còn lại SV CR = P*(A/P, i, N) – SV*(A/F, i, N) (1) Hoặc CR = [P – SV(P/F, i, N)]*(A/P, i, N) (2) Hoặc CR = (P – SV)*(A/F, i, N) + P*i (3) Hoặc CR = (P – SV)*(A/P, i, N) + SV*i (4) + N = ii(1 ) i (/,,)APiN N (/,,)AFiN= (1+−i ) 1 (1+−i )N 1 24 Phương pháp giá trị hàng năm (NAV hay AW) Ví dụ 6:Mộttàisản đầutư có giá trị 10 triệusử dụng trong 5 nămthìướctínhgiátrị còn lạilà2 triệu, i = 8% năm. Tính giá trị CR củaphương án. CR = 10tr(A/P, 8%, 5) – 2tr(A/F, 8%, 5) = 10tr(0,2505) - 2tr(0,1705) = 2.164.000 Đ CR = [10tr – 2tr(P/F, 8%, 5)] (A/P, 8%, 5) = [10tr – 2tr(0,6806)] (0,2505) = 2.164.000 Đ 25 Phương pháp giá trị hàng năm (NAV hay AW) Ví dụ 7: Cho: P = $20.000, SV = $4.000 $4.000, N = 5 năm, i = $4.400 10% 0 Hỏi: liệu khoản thu 1 2 3 4 5 nhập hàng năm A = $4.400 đủ để bù đắp $20.000 chi phí vốn không? 0 1 2 3 4 5 Giải: CR = $4.620,76 $20.000 + Kết luận: Dự án cần thêm một khoản thu $4.400 nhập hàng năm là 0 $220,76. 1 2 3 4 5 26 Tóm tắt Phương pháp giá trị hiệntại(NPV/PW):làtoàn bộ thu nhậpvàchiphícủaphương án trong suốt TKPT đượcquyđổi thành mộtgiátrị tương đương ở hiệntại. Phương pháp giá trị tương lai (NFV/FW):làtoàn bộ thu nhậpvàchiphícủaphương án trong suốt TKPT đượcquyđổi thành mộtgiátrị tương đương ở tương lai. Phương pháp giá trị hàng năm(NAV/AW):làgiá trị Acủamộtchuỗidòngtiềntệ phân bốđềutrong suốt TKPT/TTKT. 27 HẾT CHƯƠNG 3 28

File đính kèm:

bai_giang_lap_va_phan_tich_du_an_cho_ky_su_chuong_3_phan_tic.pdf

bai_giang_lap_va_phan_tich_du_an_cho_ky_su_chuong_3_phan_tic.pdf