Bài giảng Kiểm toán ngân hàng - Chương 3: Kiểm toán các khoản mục tín dụng và thu nhập lãi

1.2. Đặc điểm nghiệp vụ

Số dư nợ chiếm tỉ trọng cao nhất trong tổng tài sản của ngân

hàng

Thu nhập lãi chiếm tỉ trọng lớn trong tổng thu nhập của ngân

hàng

Tính chất ước tính cao trong việc phân loại nợ, xóa nợ và lập

dự phòng nợ phải thu khó đòi

Tài sản đảm bảo có giá trị lớn, xác định giá trị và thanh lý

phức tạp

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Trang 8

Trang 9

Trang 10

Tải về để xem bản đầy đủ

Bạn đang xem 10 trang mẫu của tài liệu "Bài giảng Kiểm toán ngân hàng - Chương 3: Kiểm toán các khoản mục tín dụng và thu nhập lãi", để tải tài liệu gốc về máy hãy click vào nút Download ở trên

Tóm tắt nội dung tài liệu: Bài giảng Kiểm toán ngân hàng - Chương 3: Kiểm toán các khoản mục tín dụng và thu nhập lãi

Thẩm định & lập tờ trình Trình và xét duyệt Đăng ký giao dịch bảo đảm Giải ngân Theo dõi nợ Thanh lý Xử lý nợ quá hạn Phân loại nợ Bộ môn Kiểm toán 15 2. Kiểm soát nội bộ đối với nghiệp vụ tín dụng * Bảo đảm tín dụng Bảo đảm tín dụng Không bảo đảm bằng tài sản Bảo đảm bằng tài sản Cầm cố (động sản) Thế chấp (bất động sản) Bảo lãnh Tín chấp Bộ môn Kiểm toán 16 2. Kiểm soát nội bộ đối với nghiệp vụ tín dụng * Xếp hạng tín nhiệm (S&P) STT Hạng Điểm Mô tả 01 AAA - Tối ưu. Doanh nghiệp hoạt động hiệu quả. Rủi ro thấp nhất 02 AA - Ưu. Doanh nghiệp hoạt đông có hiệu quả và ổn định. Rủi ro thấp 03 A - Tốt. Tài chính ổn định, kinh doanh hiệu quả. Rủi ro tương đối thấp 04 BBB - Khá. Doanh nghiệp hoạt động tương đối hiệu quả. Rủi ro trung bình 05 BB - Trung bình khá. Doanh nghiệp hiện hoạt động tốt. Rủi ro trung bình 06 B - Trung bình. Rủi ro trung bình 07 CCC - Trung bình yếu. Rủi ro tương đối cao 08 CC - Yếu. Rủi ro cao 09 C - Yếu kém. Rủi ro cao. 10 D - Rất kém. Rủi ro rất cao. NH cần thực hiện xếp hạng tín nhiệm vào thời điểm nào? Bộ môn Kiểm toán 17 2. Kiểm soát nội bộ đối với nghiệp vụ tín dụng * Hạn mức tín dụng Hạn mức chung $ 20 Tài trợ thương mại $ 15 Nguồn vốn $ 10 Cho vay $ 15 L/C Chiết khấu hối phiếu Quyền chọn Hoán đổi Dài hạn Ngắn hạn Hoán đổi tiền tệ Bộ môn Kiểm toán 18 2. Kiểm soát nội bộ đối với nghiệp vụ tín dụng * Quy trình cấp tín dụng theo tư vấn NH thế giới Khách hàng P. Quan hệ KH P. Quản lý rủi ro Cấp có thẩm quyền P. Quản lý nợ P. Kế toán 1) Hồ sơ TD 2) Báo cáo đề xuất TD 3) Phê duyệt TD 4) QĐ cho vay 5) Hợp đồng TD 6) Y/c rút vốn vay 7) TB đủ đk rút vốn 8) Thông báo 9) Giải ngân 10) Thu nợ Bộ môn Kiểm toán 19 Chịu trách nhiệm chung về các hoạt động TD, có quyền ra quyết định Hội đồng Tín Dụng · Quản lý các hoạt động tín dụng Phó GĐ chi nhánh Phụ trách về tín dụng Kiểm tra & Kiểm toán nội bộ Phòng tín dụng Kế toán Cán bộ tín dụng GĐ Chi nhánh •Ghi nhận DPRRTD •Ghi nhận DT lãi phải thu Có quyền ra quyết định dưới sự ủy quyền của GĐ Chi nhánh Liên hệ với KH Thẩm định tín dụng (lần đầu) Phân tích và Đề xuất tín dụng Giám sát tín dụng Giải ngân/Thu nợ Xem xét đánh giá tín dụng Đề xuất tín dụng Quản lý quy trình Giám sát tín dụng Không có quyền ra quyết định QLý, lưu hồ sơ TD Cơ cấu quản lý RRTD tại chi nhánh ngân hàng Quyền ra quyết định đối với khoản cho vay lớn, đánh giá & phân loại nợ, xóa nợ P. Quản lý rủi ro Cấp hạn mức tín dụng Giám sát định kỳ Công ty quản lý tài sản và nợ Tái thẩm định Định giá TSĐB Bộ môn Kiểm toán 20 2. Kiểm soát nội bộ đối với nghiệp vụ tín dụng * Các thủ tục kiểm soát Phân chia trách nhiệm Cấp tín dụng Thẩm định Phê duyệt Giải ngân Giám sát tín dụng Theo dõi nợ Thu nợ Đánh giá tín dụng Phân loại nợ Xóa nợ Bảo quản tài sản đảm bảo Bộ môn Kiểm toán 21 Phê duyệt nghiệp vụ Ghi sổ nghiệp vụ Nắm giữ tài sản Thực hiện nghiệp vụ Quyết định cho vay Quyết định xóa nợ Quyết định đánh giá và phân loại nợ Tiền Tài sản đảm bảo Giám đốc/ HĐTD Thủ kho/ Thủ quỹ Kế toán tổng hợp CBTD/GDV Mọi nghiệp vụ phát sinh với khách hàng Mọi nghiệp vụ phát sinh Bộ môn Kiểm toán 22 2. Kiểm soát nội bộ đối với nghiệp vụ tín dụng * Các thủ tục kiểm soát Phê chuẩn nghiệp vụ Trong hạn mức Vượt hạn mức Bảo quản tài sản vật chất Kiểm soát kép tiếp cận Kiểm kê định kỳ Bộ môn Kiểm toán 23 Customers proposal Branch credit committee Branch’ COO Branch’ COO Carry out Proceed to H.O Sign or refuse to sign contract Customer’s proposal at H.O. H.O H.O credit assessment committee CEO, VPCEO, VP Carry out In case of compulsory Written notice Within the empower limit, Or approved by CEO Out of the empowerment In case of compulsory S Chính Trường hợp bắt buộc TGĐ PTGĐ HĐ thẩm định TD- HSC Nếu phức tạp Đề xuất của KH Đề xuất của KH tại HSC Thực hiện Ký HĐ hoặc từ chối Trình HSC Thông báo bằng văn bản Trường hợp bắt buộc HĐ thẩm định TD- Chi nhánh Nếu phức tạp Cấp GĐ Chi nhánh Trên mức ủy quyền Thực hiện Trong mức ủy quyền Hoặc TGĐ chấp thuận Phê chuẩn nghiệp vụ tín dụng Bộ môn Kiểm toán 24 3. Thực hiện kiểm toán Thu thập tài liệu Đánh giá rủi ro Lập biểu chỉ đạo Mục tiêu kiểm toán Thử nghiệm kiểm soát Thử nghiệm cơ bản: Thủ tục phân tích và Kiểm tra chi tiết Bộ môn Kiểm toán 25 3. Thực hiện kiểm toán * Thu thập tài liệu kiểm toán BCTC, Bảng cân đối phát sinh Quy trình tín dụng; Quy trình theo dõi và thu hồi các khoản nợ đã xóa; Trách nhiệm và hạn mức theo từng chi nhánh/cá nhân. Bản sao các mẫu hồ sơ của ngân hàng như Đơn xin vay/đề nghị bảo lãnh, Tờ trình phê duyệt tín dụng Sao kê các khoản cho vay, ứng trước, bảo lãnh theo các tiêu chí: phương thức đảm bảo tín dụng, ngành kinh tế, nhóm khách hàng Sao kê (10) khách hàng dư nợ cao nhất. Sao kê các khoản lãi phải thu phát sinh nhưng chưa đến hạn thu nợ (lãi dự thu) Bộ môn Kiểm toán 26 Lập biểu chỉ đạo Cho vay khách hàng/ chiết khấu/ trả thay Thu nhập lãi và lãi phải thu từ cho vay Thu nhập chi phí hoạt động dịch vụ Các cam kết tín dụng ngoại bảng Các khoản mục ngoại bảng về TSĐB 3. Thực hiện kiểm toán * Lập biểu chỉ đạo Bộ môn Kiểm toán 27 3. Thực hiện kiểm toán * Lập biểu chỉ đạo Bộ môn Kiểm toán 28 3. Thực hiện kiểm toán * Đánh giá rủi ro tiềm tàng Cho vay thương mại (Commercial Loans) Số lượng lớn khoản cho vay nhỏ hay số lượng nhỏ khoản cho vay lớn. Trường hợp nào RR cao hơn? Các khoản cho vay có đảm bảo hay không có đảm bảo Quy chế xử lý nợ tổn thất nhất quán hay thường xuyên thay đổi Cho vay tiêu dùng (Consumer Loans) Tăng trưởng vững chắc hay tăng trưởng nhanh Tiêu chuẩn cấp tín dụng nhất quán hay tùy tiện Bảo lãnh (Guarantees) Các hợp đồng bảo lãnh đơn giản, dễ hiểu hay phức tạp và nhiều điều khoản linh động Bộ môn Kiểm toán 29 3. Thực hiện kiểm toán * Mục tiêu kiểm toán • Mục tiêu kiểm toán đối với các nhóm giao dịch và sự kiện trong kỳ được kiểm toán • Mục tiêu kiểm toán đối với số dư tài khoản vào cuối kỳ được kiểm toán • Mục tiêu kiểm toán đối với các thông tin trình bày và thuyết minh Bộ môn Kiểm toán 3. Thực hiện kiểm toán Mục tiêu kiểm toán đối với các nhóm giao dịch và sự kiện trong kỳ đƣợc kiểm toán (i) Tính phát sinh: các giao dịch về cho vay và bảo lãnh/ thu nhập lãi được ghi nhận đã xảy ra và liên quan đến đơn vị; (ii) Tính đầy đủ: tất cả các giao dịch về cho vay và bảo lãnh / thu nhập lãi cần ghi nhận đã được ghi nhận; (iii) Tính chính xác: số liệu và dữ liệu liên quan đến các giao dịch về cho vay và bảo lãnh / thu nhập lãi đã ghi nhận được phản ánh một cách phù hợp; (iv) Đúng kỳ: các giao dịch về cho vay và bảo lãnh / thu nhập lãi được ghi nhận đúng kỳ kế toán; (v) Phân loại: các giao dịch về cho vay và bảo lãnh / thu nhập lãi được ghi nhận vào đúng tài khoản. 30 Bộ môn Kiểm toán 3. Thực hiện kiểm toán Mục tiêu kiểm toán đối với số dƣ tài khoản vào cuối kỳ đƣợc kiểm toán (i) Tính hiện hữu: Cho vay và bảo lãnh thực sự tồn tại; (ii) Quyền và nghĩa vụ: đơn vị nắm giữ các quyền liên quan đến các khoản cho vay thuộc quyền sở hữu của đơn vị; (iii) Tính đầy đủ: tất cả các khoản cho vay và bảo lãnh cần ghi nhận đã được ghi nhận đầy đủ; (iv) Đánh giá và phân bổ: tất cả các khoản cho vay và bảo lãnh được thể hiện trên báo cáo tài chính theo giá trị phù hợp và những điều chỉnh liên quan đến đánh giá hoặc phân bổ đã được ghi nhận phù hợp. 31 Bộ môn Kiểm toán 3. Thực hiện kiểm toán Mục tiêu kiểm toán đối với các thông tin trình bày và thuyết minh (i) Tính hiện hữu, quyền và nghĩa vụ: các sự kiện, giao dịch và các vấn đề khác về cho vay và bảo lãnh / thu nhập lãi được thuyết minh thực sự đã xảy ra và có liên quan đến đơn vị; (ii) Tính đầy đủ: tất cả các thuyết minh về cho vay và bảo lãnh / thu nhập lãi cần trình bày trên báo cáo tài chính đã được trình bày; (iii) Phân loại và tính dễ hiểu: các thông tin về cho vay và bảo lãnh / thu nhập lãi được trình bày, diễn giải và thuyết minh hợp lý, rõ ràng, dễ hiểu; (iv)Tính chính xác và đánh giá: thông tin về cho vay và bảo lãnh / thu nhập lãi được trình bày hợp lý và theo giá trị phù hợp. 32 Bộ môn Kiểm toán 33 Câu hỏi thảo luận 1. Anh (chị) hãy trình bày các mục tiêu kiểm toán đối với các khoản mục tín dụng và TN lãi trên BCTC của ngân hàng. 2. Hãy nêu các thử nghiệm chi tiết tương ứng với mỗi mục tiêu kiểm toán đó. 3. Theo anh (chị) mục tiêu kiểm toán nào kiểm toán viên cần quan tâm thu nhập bằng chứng nhiều nhất? Vì sao? Bộ môn Kiểm toán 34 3. Thực hiện kiểm toán * Thử nghiệm kiểm soát Là việc kiểm tra để thu thập bằng chứng kiểm toán về sự thiết kế và vận hành hữu hiệu của HTKSNB. Bộ môn Kiểm toán 35 Xem xét phương pháp ngân hàng sử dụng trong quản lý rủi ro tín dụng, phỏng vấn các cá nhân liên quan Xem xét chính sách và quy trình tín dụng, phỏng vấn các cá nhân liên quan Khảo sát việc lập và sử dụng các báo cáo về rủi ro tín dụng Kiểm tra các bản liệt kê hồ sơ (checklist) trong hồ sơ tín dụng Kiểm tra các biên bản đánh giá tín dụng định kỳ, Phỏng vấn các cá nhân liên quan về thủ tục đánh giá và phân loại nợ 3. Thực hiện kiểm toán * Thử nghiệm kiểm soát Bộ môn Kiểm toán 36 Kiểm tra cơ chế cấp hạn mức tín dụng (thủ công hay tự động) Kiểm tra việc phê chuẩn hợp đồng tín dụng căn cứ vào chính sách và quy trình tín dụng của ngân hàng, phỏng vấn các cá nhân liên quan Kiểm tra việc phê chuẩn thay đổi đối với HĐTD như thay đổi hạn mức tín dụng hay thời hạn cho vay Kiểm tra điều kiện bảo quản tài sản đảm bảo, đặc biệt là các giấy tờ có giá, Quan sát việc mở cửa kho/quỹ. Kiểm tra các biên bản kiểm kê định kỳ tài sản đảm bảo, Phỏng vấn các cá nhân liên quan về việc kiểm kê 3. Thực hiện kiểm toán * Thử nghiệm kiểm soát Bộ môn Kiểm toán 37 Tính toán các tỷ lệ (năm nay, năm trước) Tổng dư nợ/Tổng tài sản Nợ xấu/Tổng dư nợ Nợ xấu/Vốn ngân hàng Dự phòng/Nợ xấu Nợ tổn thất/Tổng dư nợ Tổng dư nợ/Tổng tiền gửi 3. Thực hiện kiểm toán * Thử nghiệm cơ bản Thủ tục phân tích Bộ môn Kiểm toán 38 Phân tích tỷ lệ biến động của dư nợ và dự phòng năm nay so với năm trước Phân tích dư nợ và dự phòng theo ngành kinh tế và theo nhóm nợ, so sánh với năm trước Tính tỷ lệ nợ xấu năm nay và so sánh với tỷ lệ nợ xấu của ngành Tính lãi suất bình quân năm nay và so sánh với lãi suất bình quân của ngành Tính tỷ lệ lãi phát sinh thực tế thu được so với lãi phát sinh (doanh thu) trong năm Phân tích dịch chuyển xếp hạng tín dụng cuối năm so với đầu năm 3. Thực hiện kiểm toán * Thử nghiệm cơ bản Thủ tục phân tích Bộ môn Kiểm toán 39 VD: Đánh giá khả năng sai lệch DPRRTD và thu nhập lãi Năm 20x8 20x7 20x6 % tăng x8/x7 % tăng x7/x6 Chỉ tiêu (a) (b) © [(a)/(b) - 1] x 100% [(b)/(c) - 1] x 100% Dư nợ cho vay 20,000 14,000 10,000 DPRRTD (250) (200) (100) TN lãi 2,200 1,350 1,000 Lãi dự thu 550 260 180 %DP/CV LS bq % lãi thực thu Năm 20x8 nền kinh tế suy giảm. LS cho vay có xu hƣớng tăng. LS bq ngành năm 20x8: 12%/năm Bộ môn Kiểm toán 40 3. Thực hiện kiểm toán * Thử nghiệm cơ bản Kiểm tra chi tiết (Số dư) Đối chiếu số dư đầu năm của tài khoản cho vay và ứng trước, dự phòng với số dư cuối kỳ năm trước Đối chiếu Sổ cái và số dư khoản mục trên BCTC Tính tổng số dư sao kê hợp đồng tín dụng, tổng số dư cho vay phân loại theo ngành kinh tế, loại hình khách hàng và đối chiếu với Sổ cái, BCTC Bộ môn Kiểm toán 41 Chọn mẫu để gửi thư xác nhận đến khách hàng về số dư nợ và tài sản đảm bảo -> 3. Thực hiện kiểm toán * Thử nghiệm cơ bản Kiểm tra chi tiết (Số dư) Bộ môn Kiểm toán 42 43 Chọn mẫu HĐTD có dư nợ vào ngày khóa sổ và kiểm tra các chứng từ tương ứng (Vouching) Chọn mẫu các giao dịch giải ngân mới và đối chiếu với số dư HĐTD có dư nợ vào ngày khóa sổ (Tracing) Chọn mẫu các giao dịch thu nợ gốc và lãi sau ngày khóa sổ, kiểm tra các HĐTD tại ngày khóa sổ Chứng kiến kiểm kê tài sản đảm bảo là các giấy tờ có giá (trái phiếu, cổ phiếu, ). Xem xét việc đánh giá lại đối với các TSĐB bị giảm giá 3. Thực hiện kiểm toán * Thử nghiệm cơ bản Kiểm tra chi tiết (Số dư) Bộ môn Kiểm toán 44 Chọn mẫu các khoản doanh thu lớn và kiểm tra chứng từ, hồ sơ vay tương ứng Kiểm tra lãi suất áp dụng trong tính lãi dồn tích và đối chiếu với lãi suất đang hiệu lực Ước tính lãi dồn tích cuối kỳ và đối chiếu với bảng kê tính lãi của ngân hàng Kiểm tra các hợp đồng vay của ngân hàng để xác định các khoản nợ có bị cầm cố, thế chấp hay không 3. Thực hiện kiểm toán * Thử nghiệm cơ bản Kiểm tra chi tiết (Số dư) Bộ môn Kiểm toán 45 Xem xét chính sách phân loại nợ và trích lập dự phòng của ngân hàng Kiểm tra việc phân loại nợ các HĐTD: HĐTD có số dư lớn HĐTD “cần chú ý” có số dư lớn HĐTD trích lập dự phòng lớn HĐTD thuộc các ngành kinh tế “rủi ro” HĐTD có số dư vượt hạn mức tín dụng HĐTD bị thanh tra NHNN xử lý năm trước HĐTD của khách hàng lỗ lớn trong năm trước hoặc các năm trước 3. Thực hiện kiểm toán * Thử nghiệm cơ bản Kiểm tra chi tiết (Số dư) 46 Kiểm tra việc phân loại nợ các HĐTD (tt): HĐTD của khách hàng có hệ số nợ cao (ví dụ, nợ phải trả gấp đôi vốn chủ sở hữu) HĐTD của khách hàng có báo cáo kiểm toán BCTC với ý kiến ngoại trừ hoặc không chấp nhận HĐTD của khách hàng cung cấp thông tin không đầy đủ theo quy định HĐTD không có đảm bảo có số dư lớn HĐTD không được BGĐ xem xét đúng kỳ HĐTD của KH là các bên liên quan Ước tính dự phòng rủi ro đối với các khoản cho vay/ chiết khấu/ trả thay và các cam kết ngoại bảng Xem xét các sự kiện sau ngày khóa sổ 3. Thực hiện kiểm toán * Thử nghiệm cơ bản Kiểm tra chi tiết (Số dư) Bộ môn Kiểm toán 47 Xem xét chính sách đánh giá lại các khoản cho vay khách hàng bằng ngoại tệ, bao gồm tỷ giá sử dụng đánh giá lại và cách thức tính toán Kiểm tra tỷ giá áp dụng trong quy đổi tại thời điểm lập BCTC Tính toán lại giá trị quy đổi đối với các khoản cho vay khách hàng bằng ngoại tệ Kiểm tra việc trình bày các thông tin trên BCTC về: Dư nợ cho vay Rủi ro tín dụng Dự phòng rủi ro tín dụng Các khoản mục ngoại bảng Giao dịch với các bên liên quan (trong nghiệp vụ tín dụng) Chính sách kế toán về ghi nhận lãi, phân loại nợ Bộ môn Kiểm toán 3. Thực hiện kiểm toán * Thử nghiệm cơ bản Kiểm tra chi tiết (Số dư) KẾT THÚC CHƢƠNG 3 48

File đính kèm:

bai_giang_kiem_toan_ngan_hang_chuong_3_kiem_toan_cac_khoan_m.pdf

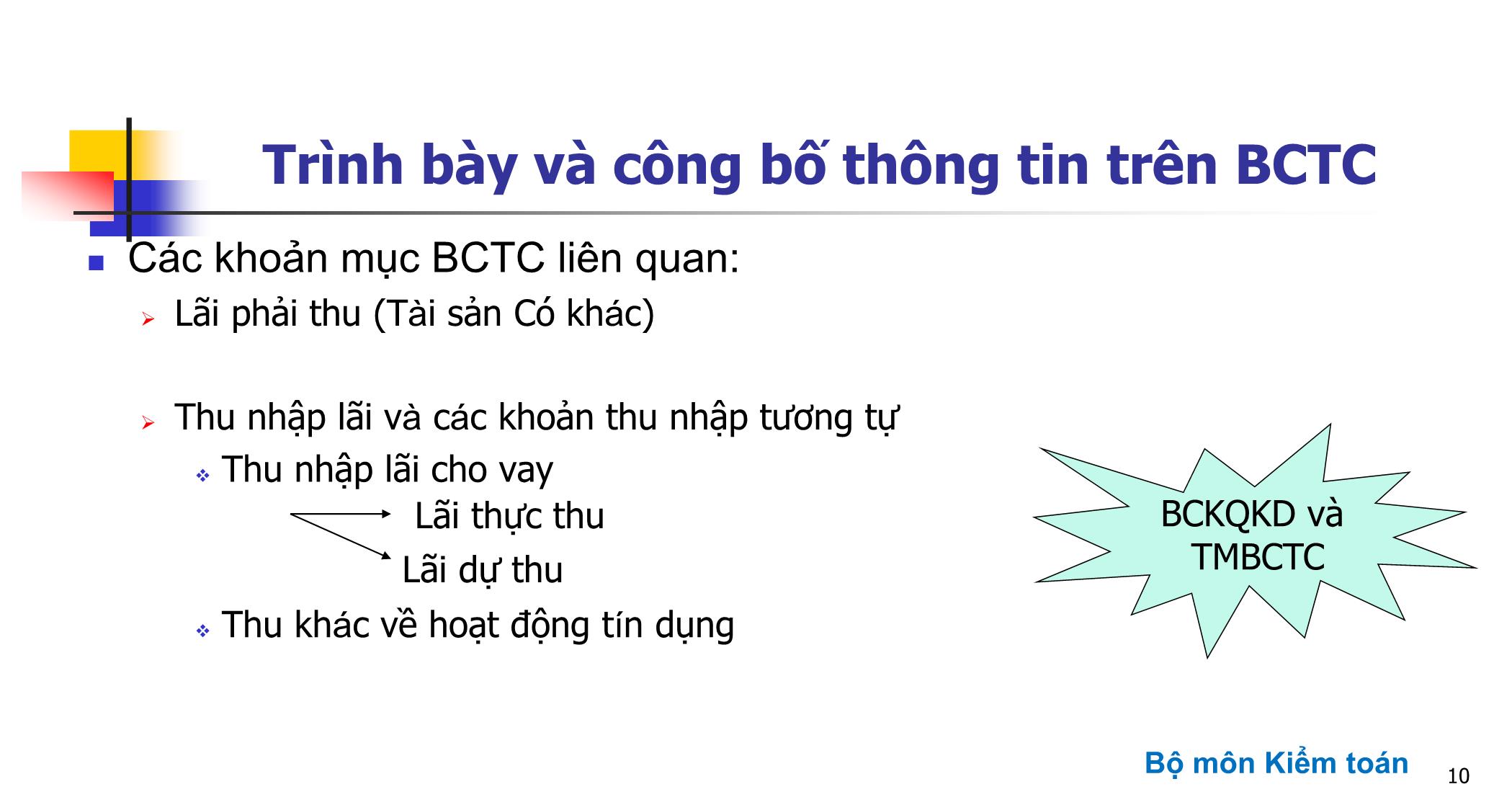

bai_giang_kiem_toan_ngan_hang_chuong_3_kiem_toan_cac_khoan_m.pdf