Bài giảng Kế toán thuế - Bài 3: Thuế tiêu thụ đặc biệt - Vũ Duy Nguyên

3.1.2. ĐẶC ĐIỂM THUẾ TIÊU THỤ ĐẶC BIỆT

• Là sắc thuế thuộc loại thuế gián thu nên có các đặc trưng của thuế gián thu;

• Chỉ thu ở khâu sản xuất, nhập khẩu hàng hóa và cung ứng dịch vụ;

• Thường có mức động viên cao thông qua thuế suất cao;

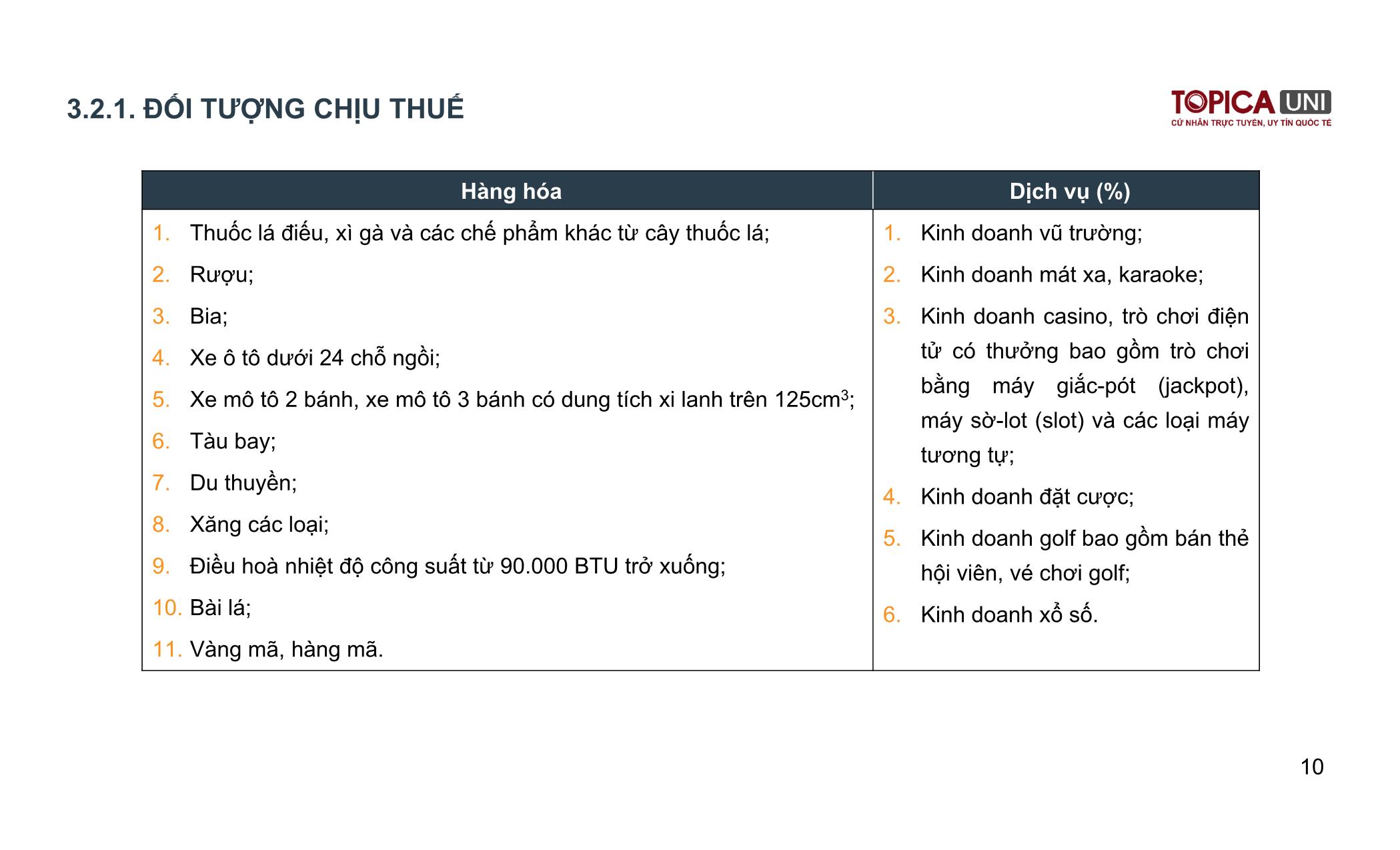

• Danh mục hàng hóa, dịch vụ chịu thuế không nhiều, phụ thuộc vào điều kiện phát triển kinh tế xã hội;

• Bổ sung cho thuế tiêu dùng nhằm giảm tính chất luỹ thóai của chúng

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Trang 8

Trang 9

Trang 10

Tải về để xem bản đầy đủ

Bạn đang xem 10 trang mẫu của tài liệu "Bài giảng Kế toán thuế - Bài 3: Thuế tiêu thụ đặc biệt - Vũ Duy Nguyên", để tải tài liệu gốc về máy hãy click vào nút Download ở trên

Tóm tắt nội dung tài liệu: Bài giảng Kế toán thuế - Bài 3: Thuế tiêu thụ đặc biệt - Vũ Duy Nguyên

Nếu hàng hóa nhập khẩu được miễn, giảm thuế nhập khẩu thì tính theo số thuế nhập khẩu sau khi đã được miễn, giảm. 22 3.3.1. GIÁ TÍNH THUẾ TIÊU THỤ ĐẶC BIỆT (tiếp theo) 3. Đối với hàng hóa chịu thuế tiêu thụ đặc biệt: Là giá tính thuế không loại trừ giá trị vỏ bao bì, vỏ chai. 4. Hàng gia công: Là giá bán hàng hóa của cơ sở giao gia công bán ra hoặc giá bán của sản phẩm cùng loại hoặc tương đương tại thời điểm bán. 5. Hàng hóa bán theo phương thức trả góp: Là giá bán chưa có thuế giá trị gia tăng, chưa có thuế tiêu thụ đặc biệt của Hàng hóa bán theo phương thức trả tiền một lần, không bao gồm lãi trả góp. 6. Hàng hóa, dịch vụ chịu thuế tiêu thụ đặc biệt dùng để khuyến mại, trao đổi, tiêu dùng nội bộ, biếu tặng: Là giá tính thuế tiêu thụ đặc biệt của hàng hóa, dịch vụ cùng loại hoặc tương đương tại thời điểm phát sinh các hoạt động này. 7. Đối với hàng hóa sản xuất dưới hình thức hợp tác kinh doanh giữa cơ sở sản xuất và cơ sở sử dụng hoặc sở hữu thương hiệu (nhãn hiệu) hàng hóa, công nghệ sản xuất: Là giá bán ra của cơ sở sử dụng hoặc sở hữu thương hiệu hàng hóa, công nghệ sản xuất. Các trường hợp cụ thể: 23 Ví dụ 4: Công ty A nhập khẩu 100 chiếc điều hòa công suất 18.000 BTU. Giá mua trên hóa đơn thương mại là 200 USD/chiếc. Chi phí vận chuyển và bảo hiểm quốc tế là 5.000 USD. Thuế suất thuế nhập khẩu của điều hòa là 20%. Tỷ giá 1 USD = 22.000 VNĐ. Giá tính thuế tiêu thụ đặc biệt là bao nhiêu? 3.3.1. GIÁ TÍNH THUẾ TIÊU THỤ ĐẶC BIỆT (tiếp theo) 24 3.3.1. GIÁ TÍNH THUẾ TIÊU THỤ ĐẶC BIỆT (tiếp theo) Đáp án ví dụ 4: Thuế nhập khẩu = (100 × 200 + 5.000) × 20% × 22.000 = 110.000.000 VNĐ Giá tính thuế tiêu thụ đặc biệt = (100 × 200 + 5.000) × 22.000 + 110.000.000 = 660.000.000 VNĐ 25 Ví dụ 5: Công ty A chuyển 2.000 lít rượu trắng cho công ty B. Để công ty B gia công sản xuất đóng chai thành rượu màu. Chi phí gia công là 8.000 đồng/chai. Định mức tiêu hao 1 lít/chai. Hiện tại công ty A đang bán rượu màu với giá chưa thuế GTGT là 32.000 đồng/chai. Tháng 9 đã sản xuất, bàn giao 2.000 chai. Thuế suất thuế tiêu thụ đặc biệt đối với rượu là 45%. Tính thuế tiêu thụ đặc biệt công ty phải nộp? 3.3.1. GIÁ TÍNH THUẾ TIÊU THỤ ĐẶC BIỆT (tiếp theo) 26 3.3.1. GIÁ TÍNH THUẾ TIÊU THỤ ĐẶC BIỆT (tiếp theo) Đáp án ví dụ 5: Công ty B phải tính và nộp thuế tiêu thụ đặc biệt cho 1 chai là: 1+ 45% = 22.069 (VNĐ) 32.000 = Giá tính thuế tiêu thụ đặc biệt 27 Ví dụ 5: Công ty A chuyển 2.000 lít rượu trắng cho công ty B. Để công ty B gia công sản xuất đóng chai thành rượu màu. Chi phí gia công là 8.000 đồng/chai. Định mức tiêu hao 1 lít/chai. Hiện tại công ty A đang bán rượu màu với giá chưa thuế GTGT là 32.000 đồng/chai. Tháng 9 đã sản xuất, bàn giao 2.000 chai. Thuế suất thuế tiêu thụ đặc biệt đối với rượu là 45%. Tính thuế tiêu thụ đặc biệt công ty phải nộp? 3.3.1. GIÁ TÍNH THUẾ TIÊU THỤ ĐẶC BIỆT (tiếp theo) 28 3.3.1. GIÁ TÍNH THUẾ TIÊU THỤ ĐẶC BIỆT (tiếp theo) 1+ 45% = 434.482.759 (VNĐ) 630.000.000 = Giá tính thuế tiêu thụ đặc biệt đối với xe bán trả góp Đáp án ví dụ 6: 29 Ví dụ 7: Thực hiện kế hoạch tổ chức hội nghị khách hàng, Công ty SAB chuyên sản xuất bia và đã xuất 250 két bia làm quà tặng cho khách hàng. Loại bia này công ty đang bán là 330.000 đồng/két. Đã bao gồm thuế GTGT 10% là 30.000 đồng. 3.3.1. GIÁ TÍNH THUẾ TIÊU THỤ ĐẶC BIỆT (tiếp theo) 30 3.3.1. GIÁ TÍNH THUẾ TIÊU THỤ ĐẶC BIỆT (tiếp theo) Đáp án ví dụ 7: 330.000 – 30.000Giá tính Thuế tiêu thụ đặc biệt của 250 két bia 1+45% = 51.724.135 VNĐ= 250 × 31 3.3.1. GIÁ TÍNH THUẾ TIÊU THỤ ĐẶC BIỆT (tiếp theo) 8. Dịch vụ chịu thuế tiêu thụ đặc biệt: Là giá cung ứng dịch vụ của cơ sở kinh doanh chưa có thuế giá trị gia tăng, chưa có thuế tiêu thụ đặc biệt. • Đối với kinh doanh gôn: Là doanh thu chưa có thuế giá trị gia tăng về bán thẻ hội viên, bán vé chơi gôn, bao gồm cả tiền bán vé tập gôn, tiền bảo dưỡng sân cỏ, hoạt động cho thuê xe (buggy) và thuê người giúp việc trong khi chơi gôn (caddy), tiền ký quỹ (nếu có) và các khoản thu khác do người chơi gôn, hội viên trả cho cơ sở kinh doanh gôn; • Đối với kinh doanh ca-si-nô, trò chơi điện tử có thưởng: Là doanh thu từ kinh doanh ca-si-nô, trò chơi điện tử có thưởng trừ (-) đi số tiền trả thưởng cho khách hàng; • Đối với kinh doanh đặt cược: Là doanh thu bán vé đặt cược đã trừ tiền trả thưởng; • Đối với kinh doanh vũ trường, mát-xa và ka-ra-ô-kê: Là doanh thu của các hoạt động trong vũ trường, cơ sở mát-xa và ka-ra-ô-kê bao gồm cả doanh thu của dịch vụ ăn uống và các dịch vụ khác đi kèm; • Đối với kinh doanh xổ số: Là doanh thu bán vé các loại hình xổ số được phép kinh doanh theo quy định của pháp luật. Các trường hợp cụ thể: 32 Ví dụ 8: Công ty sổ xố Miền Bắc trong tháng 9 đã bán được 12.000 vé thu về tổng số tiền là 4.200.000.000 VNĐ (đã bao gồm thuế GTGT 10% là 381.818.818 VNĐ). Xác định giá tính thuế tiêu thụ đặc biệt đối với hoạt động kinh doanh sổ xố ở công ty A? Biết rằng thuế suất thuế tiêu thụ đặc biệt đối với sổ xố là 15%. 3.3.1. GIÁ TÍNH THUẾ TIÊU THỤ ĐẶC BIỆT (tiếp theo) 33 3.3.1. GIÁ TÍNH THUẾ TIÊU THỤ ĐẶC BIỆT (tiếp theo) Đáp án ví dụ 8: 4.200.000.000 − 381.818.818 Giá tính Thuế tiêu thụ đặc biệt đối với kinh doanh sổ xố tháng 9 1+15% = 3.320.157.550 VNĐ= 34 3.3.1. GIÁ TÍNH THUẾ TIÊU THỤ ĐẶC BIỆT (tiếp theo) Các trường hợp cụ thể: 9. Giá tính thuế tiêu thụ đặc biệt đối với hàng hóa, dịch vụ bao gồm cả khoản thu thêm tính ngoài giá bán hàng hóa, giá cung ứng dịch vụ (nếu có) mà cơ sở sản xuất, kinh doanh được hưởng. Riêng đối với mặt hàng thuốc lá giá tính thuế tiêu thụ đặc biệt bao gồm cả khoản đóng góp bắt buộc và kinh phí hỗ trợ quy định tại Luật Phòng, chống tác hại của thuốc lá. 35 3.3.2. THUẾ SUẤT THUẾ TIÊU THỤ ĐẶC BIỆT a. Đặc điểm • Hàng hóa chịu thuế tiêu thụ đặc biệt: Thuế suất thuế tiêu thụ đặc biệt không phân biệt hàng sản xuất trong nước hay hàng nhập khẩu; • Rượu thuốc: Phải có giấy phép sản xuất, giấy chứng nhận tên, mác, nhãn hiệu do cơ quan y tế hoặc cơ quan có thẩm quyền cấp, đối với rượu thuốc nhập khẩu phải được cơ quan y tế hoặc cơ quan có thẩm quyền xác định, cấp giấy phép nhập khẩu; • Hàng mã thuộc diện chịu thuế tiêu thụ đặc biệt không bao gồm hàng mã là đồ chơi trẻ em và dùng để trang trí. 36 3.3.2. THUẾ SUẤT THUẾ TIÊU THỤ ĐẶC BIỆT a. Đặc điểm • Thuế suất thuế tiêu thụ đặc biệt đối với hàng hóa, dịch vụ được quy định theo Biểu thuế tiêu thụ đặc biệt trong Luật thuế tiêu thụ đặc biệt hiện hành. • Thuế suất thay đổi trong khung từ 7% đến 75% Mức thấp nhất là 7% (Xăng các loại, điều hòa nhiệt độ); Thuế suất trung bình dịch vụ (27,5%), hàng hóa (33,4%); Thuế suất phổ biến ở mức (30-40%); Thuế suất cao nhất ở mức 75 % (Thuốc lá, xì gà). 37 STT Hàng hóa, dịch vụ Thuế suất (%) I Hàng hóa 1 Thuốc lá điếu, xì gà và các chế phẩm khác từ cây thuốc lá Từ ngày 01 tháng 01 năm 2016 đến hết ngày 31 tháng 12 năm 2018 70 Từ ngày 01 tháng 01 năm 2019 75 2 Rượu a) Rượu từ 20 độ trở lên Từ ngày 01 tháng 01 năm 2016 đến hết ngày 31 tháng 12 năm 2016 55 Từ ngày 01 tháng 01 năm 2017 đến hết ngày 31 tháng 12 năm 2017 60 Từ ngày 01 tháng 01 năm 2018 65 b) Rượu dưới 20 độ Từ ngày 01 tháng 01 năm 2016 đến hết ngày 31 tháng 12 năm 2017 30 Từ ngày 01 tháng 01 năm 2018 35 a. Đặc điểm Biểu thuế tiêu thụ đặc biệt (giới thiệu tóm tắt) 3.3.2. THUẾ SUẤT THUẾ TIÊU THỤ ĐẶC BIỆT (tiếp theo) 38 a. Đặc điểm Biểu thuế tiêu thụ đặc biệt (giới thiệu tóm tắt) 3.3.2. THUẾ SUẤT THUẾ TIÊU THỤ ĐẶC BIỆT (tiếp theo) STT Hàng hóa, dịch vụ Thuế suất (%) II Dịch vụ 1 Kinh doanh vũ trường 40 2 Kinh doanh mát-xa, ka-ra-ô-kê 30 3 Kinh doanh ca-si-nô, trò chơi điện tử có thưởng 35 4 Kinh doanh đặt cược 30 5 Kinh doanh gôn 20 6 Kinh doanh xổ số 15 39 b. Thời điểm xác định thuế tiêu thụ đặc biệt • Thời điểm phát sinh doanh thu đối với hàng hóa là thời điểm chuyển giao quyền sở hữu hoặc quyền sử dụng hàng hóa cho người mua, không phân biệt đã thu được tiền hay chưa thu được tiền; • Đối với dịch vụ là thời điểm hoàn thành việc cung ứng dịch vụ hoặc thời điểm lập hóa đơn cung ứng dịch vụ, không phân biệt đã thu được tiền hay chưa thu được tiền; • Đối với hàng hóa nhập khẩu: Thời điểm đăng ký tờ khai hải quan. 3.3.2. THUẾ SUẤT THUẾ TIÊU THỤ ĐẶC BIỆT (tiếp theo) 40 3.3.3. THUẾ TIÊU THỤ ĐẶC BIỆT ĐƯỢC KHẤU TRỪ • Trường hợp hàng hóa chịu thuế tiêu thụ đặc biệt được sản xuất bằng nguyên liệu đã chịu thuế tiêu thụ đặc biệt thì sẽ phát sinh thuế tiêu thụ đặc biệt được khấu trừ; Thuế tiêu thụ đặc biệt được khấu trừ là số thuế tiêu thụ đặc biệt đã nộp của nguyên liệu mua vào tương ứng với số hàng hóa xuất kho tiêu thụ trong kỳ. ×= Thuế tiêu thụ đặc biệt đã nộp cho nguyên liệu mua vào chịu thuế tiêu thụ đặc biệt Số lượng nguyên liệu mua vào chịu thuế tiêu thụ đặc biệt Số lượng nguyên liệu xuất kho để sản xuất hàng hóa chịu thuế tiêu thụ đặc biệt tiêu thụ trong kỳ Thuế tiêu thụ đặc biệt được khấu trừ • Trường hợp hàng nhập khẩu chịu thuế tiêu thụ đặc biệt: Hàng hóa chịu thuế tiêu thụ đặc biệt nhập khẩu (trừ xăng các loại) được khấu trừ số thuế tiêu thụ đặc biệt đã nộp ở khâu nhập khẩu khi xác định số thuế tiêu thụ đặc biệt phải nộp bán ra trong nước. 41 3.4. GIẢM THUẾ, HOÀN THUẾ TIÊU THỤ ĐẶC BIỆT VÀ KÊ KHAI, NỘP THUẾ, QUYẾT TOÁN TIÊU THỤ ĐẶC BIỆT 3.4.1. Giảm thuế, hoàn thuế tiêu thụ đặc biệt 3.4.2. Đăng ký, kê khai, nộp thuế, quyết toán thuế tiêu thụ đặc biệt 42 3.4.1. GIẢM THUẾ, HOÀN THUẾ TIÊU THỤ ĐẶC BIỆT Miễn, giảm tiêu thụ đặc biệt: • Cơ sở sản xuất hàng hóa chịu thuế tiêu thụ đặc biệt trong năm bị lỗ do thiên tai, địch hoạ, tai nạn bất ngờ được giảm thuế tiêu thụ đặc biệt tương ứng với số lỗ nhưng không quá 30% số thuế tiêu thụ đặc biệt phải nộp trong năm và không quá giá trị tài sản bị thiệt hại (sau khi đã được bồi thường); • Trường hợp bị thiệt hại nặng có thể được xét miễn thuế. Hoàn thuế: • Hàng tạm nhập - tái xuất đã nộp thuế tiêu thụ đặc biệt sau đó tái nhập khẩu; • Hàng hóa là nguyên liệu nhập khẩu để sản xuất, gia công hàng xuất khẩu được hoàn lại số thuế tiêu thụ đặc biệt đã nộp tương ứng với số nguyên liệu dùng để sản xuất hàng hóa thực tế xuất khẩu; • Cơ sở sản xuất, kinh doanh quyết toán thuế khi sáp nhập, chia, tách, giải thể, phá sản, chuyển đổi hình thức sở hữu, giao, bán, khóan, cho thuê doanh nghiệp nhà nước có số thuế tiêu thụ đặc biệt nộp thừa; • Hoàn thuế tiêu thụ đặc biệt trong các trường hợp: Hoàn thuế theo quyết định của cơ quan có thẩm quyền theo quy định của pháp luật; Hoàn thuế theo điều ước quốc tế mà Cộng hoà xã hội chủ nghĩa Việt Nam là thành viên; Hoàn thuế trong trường hợp có số tiền thuế tiêu thụ đặc biệt đã nộp lớn hơn số tiền thuế tiêu thụ đặc biệt phải nộp theo quy định. 43 3.4.2. ĐĂNG KÝ, KÊ KHAI, NỘP THUẾ TIÊU THỤ ĐẶC BIỆT Đăng ký thuế: • Cơ sở sản xuất hàng hóa, kinh doanh dịch vụ chịu thuế tiêu thụ đặc biệt (kể cả chi nhánh, cơ sở phụ thuộc) phải đăng ký thuế tại nơi sản xuất kinh doanh; • Cơ sở sản xuất hàng hóa chịu thuế tiêu thụ đặc biệt có sử dụng nhãn hiệu hàng hóa phải đăng ký mẫu nhãn hiệu với cơ quan thuế nơi cơ sở sản xuất kinh doanh. Kê khai thuế: • Khai thuế tiêu thụ đặc biệt theo tháng áp dụng đối với hàng hóa, dịch vụ thuộc đối tượng chịu thuế tiêu thụ đặc biệt; • Khai thuế tiêu thụ đặc biệt đối với hàng hóa nhập khẩu theo từng lần phát sinh tờ khai nhập khẩu của hàng hóa; • Đối với hàng hóa mua để xuất khẩu nhưng được tiêu thụ trong nước thì khai theo từng lần phát sinh; 44 3.4.2. ĐĂNG KÝ, KÊ KHAI, NỘP THUẾ TIÊU THỤ ĐẶC BIỆT Kê khai thuế: • Cơ sở sản xuất bán hàng qua chi nhánh, cửa hàng phụ thuộc, đại lý bán đúng giá hưởng hoa hồng, cơ sở sản xuất chính kê khai, nộp thuế tiêu thụ đặc biệt cho toàn bộ số hàng này tại nơi cơ sở sản xuất đăng ký kê khai nộp thuế; • Nếu cơ sở phụ thuộc ở khác địa phương thì kê khai căn cứ vào hóa đơn xuất hàng của cơ sở sản xuất, quyết toán thuế theo doanh số thực tế do chi nhánh, cơ sở trực thuộc bán ra; • Đối với hàng hóa gia công: nếu có chênh lệch về giá bán ra của cơ sở đưa gia công với giá bán làm căn cứ tính thuế tiêu thụ đặc biệt của cơ sở nhận gia công thì cơ sở đưa gia công phải kê khai nộp bổ sung phần chênh lệch về thuế tiêu thụ đặc biệt của hàng đưa gia công theo giá thực tế cơ sở bán ra; 45 3.4.2. ĐĂNG KÝ, KÊ KHAI, NỘP THUẾ TIÊU THỤ ĐẶC BIỆT Kê khai thuế: • Cơ sở nhập khẩu hàng hóa: Kê khai thuế theo từng lần nhập khẩu cùng với việc kê khai thuế nhập khẩu với cơ quan thu thuế nhập khẩu; • Trường hợp nhập khẩu uỷ thác, cơ sở nhập khẩu uỷ thác kê khai, nộp thuế tiêu thụ đặc biệt; • Cơ sở sản xuất nhiều loại hàng hóa, kinh doanh nhiều loại dịch vụ chịu thuế tiêu thụ đặc biệt có các mức thuế suất khác nhau, phải kê khai thuế tiêu thụ đặc biệt theo từng mức thuế suất. Nếu cơ sở không xác định được theo từng mức thuế suất, phải tính và nộp thuế theo mức thuế cao nhất của hàng hóa, dịch vụ mà cơ sở có sản xuất kinh doanh; • Cơ sở kinh doanh xuất khẩu mua hàng để xuất khẩu nhưng không xuất khẩu mà bán trong nước phải kê khai, nộp thuế tiêu thụ đặc biệt thay cho cơ sở sản xuất. Giá tính thuế tiêu thụ đặc biệt là giá bán ra của cơ sở kinh doanh xuất xuất khẩu chưa thuế tiêu thụ đặc biệt. 46 Hồ sơ khai thuế • Hồ sơ khai thuế tiêu thụ đặc biệt tháng gồm: Tờ khai thuế tiêu thụ đặc biệt tháng; Bảng kê hóa đơn bán hàng hóa, dịch vụ chịu thuế tiêu thụ đặc biệt; Bảng kê thuế tiêu thụ đặc biệt được khấu trừ (nếu có). • Hồ sơ khai thuế tiêu thụ đặc biệt theo từng lần phát sinh đối với hàng hóa mua để xuất khẩu nhưng được tiêu thụ trong nước là tờ khai thuế tiêu thụ đặc biệt và hóa đơn, hợp đồng và chứng từ khác liên quan đến nghĩa vụ thuế theo quy định của pháp luật. 3.4.2. ĐĂNG KÝ, KÊ KHAI, NỘP THUẾ TIÊU THỤ ĐẶC BIỆT (tiếp theo) Nộp thuế: • Người nộp thuế có nghĩa vụ nộp thuế đầy đủ, đúng thời hạn vào ngân sách nhà nước. • Thời hạn nộp thuế chậm nhất là ngày cuối cùng của thời hạn nộp hồ sơ khai thuế đối với trường hợp người nộp thuế tính thuế (là ngày thứ hai mươi của tháng tiếp theo tháng phát sinh nghĩa vụ thuế) hoặc thời hạn nộp thuế ghi trên thông báo, quyết định, văn bản của cơ quan thuế hoặc cơ quan nhà nước có thẩm quyền khác. 47 TÓM LƯỢC NỘI DUNG BÀI HỌC Thuế tiêu thụ đặc biệt chỉ phát sinh ở một phạm vi hẹp các cơ sở kinh doanh do sắc thuế này đánh vào các hàng hóa, dịch vụ nằm trong danh mục Nhà nước qui định. Khi nghiên cứu sắc thuế này cần chú ý những vấn đề sau: • Thứ nhất, theo qui định hiện hành chỉ có 11 loại hàng hóa và 6 loại dịch vụ chịu thuế. Trong nhiều trường hợp các hàng hóa, dịch vụ trên là đối tượng không chịu thuế; • Thứ hai, chủ thể nộp thuế chỉ là các cơ sở sản xuất, nhập khẩu hàng hóa và cung ứng dịch vụ chịu thuế. Các cơ sở kinh doanh hàng hóa không phải là đối tượng nộp thuế; • Thứ ba, giá tính thuế được qui định cụ thể trong từng trường hợp theo nguyên tắc chưa bao gồm thuế tiêu thụ đặc biệt; • Thứ tư, khái niệm khấu trừ thuế tiêu thụ đặc biệt áp dụng trong trường hợp nguyên liệu mua vào chịu thuế dùng cho sản xuất hàng hóa chịu thuế. ✔ ✔ ✔ ✔

File đính kèm:

bai_giang_ke_toan_thue_bai_3_thue_tieu_thu_dac_biet_vu_duy_n.pdf

bai_giang_ke_toan_thue_bai_3_thue_tieu_thu_dac_biet_vu_duy_n.pdf