Bài giảng Bảo hiểm thương mại - Bài 1: Tổng quan về bảo hiểm thương mại

Bảo hiểm tình yêu?

Dưới đây là các thông tin trích xuất từ một bài báo trên VnExpress.net năm 2009 viết về Dịch

vụ bảo hiểm tình yêu của Công ty Marketting Mặt trời Việt – Sunvico:

Một số cựu sinh viên thế hệ 8X của Đại học Kinh tế Quốc dân đã đưa ra một ý tưởng táo bạo là

cung cấp "Dịch vụ bảo hiểm tình yêu":

Không giống như các loại hình dịch vụ bảo hiểm rủi ro khác, "bảo hiểm tình yêu" không phải

là dịch vụ bồi thường cho các thành viên tham gia mà chỉ là nơi tiếp nhận tình cảm và nâng

niu giá trị cảm xúc cho các cặp tình nhân.

Để tham gia dịch vụ bảo hiểm tình yêu, điều kiện đầu tiên là phải có người yêu. Phí cho dịch

vụ này vào khoảng 600.000 đồng đến 3 triệu đồng, tùy theo mức độ chắc chắn của tình cảm.

Người tham gia phải cung cấp đầy đủ các thông tin cơ bản như tên, tuổi, ảnh (riêng và chung

của hai người), địa chỉ, email, điện thoại. Ba gói dịch vụ tương ứng với giá trị và độ bền

chắc của tình yêu là 600.000 đồng, 1,2 triệu đồng và 3 triệu đồng. Mức phí chỉ đóng một lần

và duy nhất vào thời điểm ký hợp đồng.

Trong một năm sẽ có một buổi để các đôi nhìn nhận, đánh giá lại tình cảm của mình. Các đôi

yêu nhau sẽ được:

Chăm sóc vào những ngày đặc biệt trong năm bằng thiệp mừng, hoa hồng. Áo đôi cho

ngày sinh nhật, chocolate và hoa hồng cho ngày Valentine;

Tham gia các bữa tiệc kỷ niệm ngày tình yêu;

Một chuyến du lịch hàng năm (trong nước hoặc nước ngoài) tương ứng với giá trị gói

hợp đồng.

Các dịch vụ chăm sóc này chỉ được dừng lại khi hai người yêu nhau tay trong tay đến nhận quà

tại công ty vào những ngày đặc biệt hoặc đã cưới nhau.

Đã có trên 50 cặp tình nhân đăng ký sử dụng dịch vụ bảo hiểm tình yêu của Sunvico với đủ mọi

lứa tuổi từ học sinh, sinh viên đến những người ra trường đi làm ở độ tuổi 25 – 28.

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Trang 8

Trang 9

Trang 10

Tải về để xem bản đầy đủ

Tóm tắt nội dung tài liệu: Bài giảng Bảo hiểm thương mại - Bài 1: Tổng quan về bảo hiểm thương mại

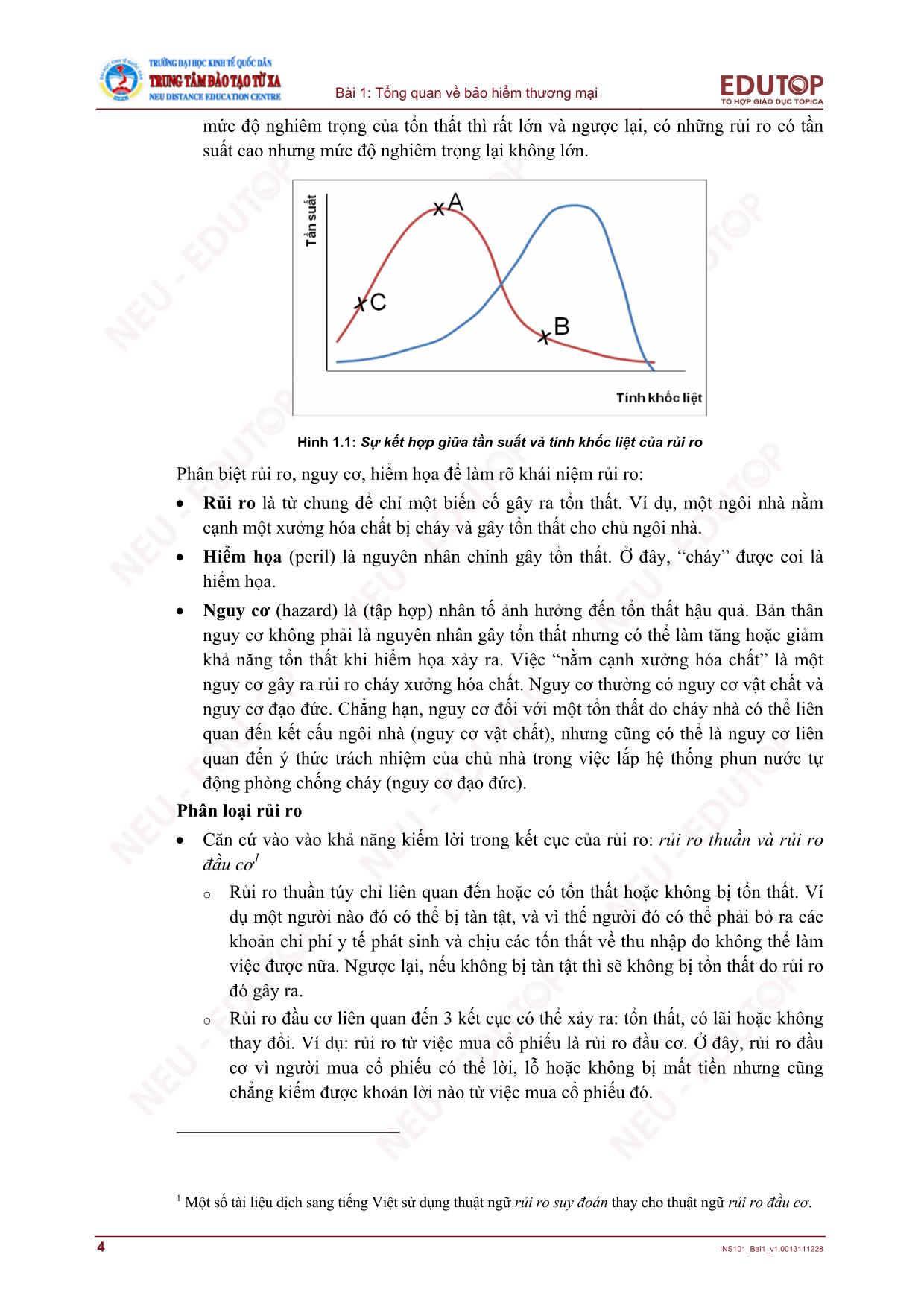

hiểm vừa đáp ứng cho nhu cầu cá nhân đồng thời đáp ứng cho nhu cầu của các tổ chức. Cách phân loại này giúp cho các DNBH tổ chức hoạt động marketing tốt hơn để đưa sản phẩm bảo hiểm đến khách hàng. Theo vai trò sản phẩm, có thể có sản phẩm bảo hiểm chính và sản phẩm bảo hiểm phụ (còn gọi là sản phẩm bổ trợ hay sản phẩm bổ sung). Sản phẩm bảo hiểm chính có hiệu lực bảo hiểm độc lập (Ví dụ: bảo hiểm cháy) trong khi hiệu lực bảo hiểm của sản phẩm bảo hiểm phụ (ví dụ như bảo hiểm gián đoạn kinh doanh sau cháy) tồn tại với điều kiện là khách hàng bảo hiểm đã mua sản phẩm bảo hiểm chính. Một cách phân loại sản phẩm bảo hiểm khác là dựa vào cơ cấu sản phẩm. Các sản phẩm bảo hiểm riêng lẻ thường là các sản phẩm bảo hiểm cơ bản, bảo đảm cho riêng một rủi ro hay một nhóm nhỏ các rủi ro thuần nhất, cho một loại đối tượng được bảo hiểm. Ví dụ, Phú tích lũy định kỳ là sản phẩm bảo hiểm nhân thọ riêng lẻ. Còn các sản phẩm bảo hiểm trọn gói thường là sản phẩm kết hợp giữa một sản phẩm bảo hiểm chính với các sản phẩm bảo hiểm bổ sung; hoặc là sản phẩm bảo hiểm kết hợp các sản phẩm bảo hiểm riêng lẻ có liên quan với nhau trong một gói sản phẩm. Ví dụ, Phú – Thành đạt của Prudential là một sản phẩm trọn gói, kết hợp của Phú – Tích lũy định kỳ với các sản phẩm bổ trợ như Bảo hiểm nhân thọ có kỳ hạn và Bảo hiểm chết và tàn tật do tai nạn. Trong lĩnh vực bảo hiểm phi nhân thọ cũng có rất nhiều sản Bài 1: Tổng quan về bảo hiểm thương mại 28 INS101_Bai1_v1.0013111228 phẩm bảo hiểm trọn gói để đáp ứng nhu cầu khách hàng và khai thác tối đa thị trường. Ví dụ, bảo hiểm nhà tư nhân là gói sản phẩm bảo hiểm kết hợp bảo hiểm tài sản (bảo hiểm khung nhà và đồ đạc bên trong do rủi ro cháy, thiên tai, trộm cắp) với bảo hiểm TNDS (bảo hiểm TNDS của chủ nhà với người thứ ba) và bảo hiểm con người (bảo hiểm tai nạn con người cho những người sống trong ngôi nhà đó). Khi xem xét đặc điểm của sản phẩm bảo hiểm, trước hết phải kể đến các đặc điểm chung của một sản phẩm dịch vụ như tính vô hình, tính không thể tách rời và không thể cất trữ được, tính không đồng nhất và tính không được bảo hộ bản quyền. Chẳng hạn, với đặc điểm không được bảo hộ bản quyền, các sản phẩm bảo hiểm của các DNBH khác nhau trên thị trường tương đối giống nhau, nếu không muốn nói là hoàn toàn giống nhau. Khi khách hàng muốn mua bảo hiểm cháy, thật khó phân biệt nội dung đơn bảo hiểm cháy (các rủi ro được bảo hiểm, các trường hợp loại trừ, các quy định khi khiếu nại đòi bồi thường,) của các DNBH. Điểm khác nhau để phân biệt chỉ có thể là tên, địa chỉ của DNBH; màu sắc loại giấy hay bao gói của bản hợp đồng bảo hiểm. Ngoài các đặc điểm của một sản phẩm dịch vụ, sản phẩm bảo hiểm còn có các đặc điểm riêng khác. Sản phẩm bảo hiểm được coi là sản phẩm “không mong đợi". Có nghĩa là, khách hàng mua sản phẩm bảo hiểm nhằm đáp ứng nhu cầu được bảo vệ của mình nhưng không mong muốn rủi ro xảy ra với mình để được DNBH bồi thường hay trả tiền bảo hiểm. Sản phẩm bảo hiểm còn là sản phẩm của “chu trình sản xuất kinh doanh đảo ngược”. Khi xác định phí bảo hiểm (giá cả của sản phẩm bảo hiểm), DNBH phải dựa trên những số liệu ước tính về các chi phí có thể phát sinh trong tương lai như chi bồi thường (chi trả tiền bảo hiểm), chi hoa hồng, chi tái bảo hiểm, Đặc biệt, chi bồi thường/chi trả bảo hiểm (chiếm phần lớn trong tổng chi bảo hiểm) lại được xác định chủ yếu dựa trên số liệu thống kê quá khứ và các ước tính tương lai về tần suất và qui mô tổn thất chứ không phải dựa vào chi phí thực tế của sản phẩm. Quy trình này ngược lại với quy trình sản xuất kinh doanh các sản phẩm thông thường. Đặc điểm riêng thứ ba của sản phẩm bảo hiểm là tính hiệu quả “xê dịch” của sản phẩm. Điều này có nghĩa là trong lĩnh vực KDBH, hiệu quả kinh doanh của các DNBH khó có thể xác định được ngay tại thời điểm sản phẩm được bán. Ngược lại, đối với khách hàng bảo hiểm, hiệu quả từ việc mua sản phẩm bảo hiểm cũng mang tính “xê dịch” – không xác định. Bởi vì, không phải khách hàng nào tham gia bảo hiểm cũng được nhận số tiền chi trả từ DNBH (trừ trường hợp mua các sản phẩm bảo hiểm nhân thọ mang tính tiết kiệm). Chính vì có những đặc điểm chung và riêng này nên có thể coi sản phẩm bảo hiểm là một sản phẩm dịch vụ “đặc biệt”. Các đặc điểm này đòi hỏi các DNBH phải nỗ lực rất nhiều để làm cho khách hàng hiểu, nhận biết và mua sản phẩm bảo hiểm của mình. Giá cả của sản phẩm bảo hiểm được gọi là phí bảo hiểm, được xác định dựa vào chi phí dự tính cho bồi thường/ chi trả bảo hiểm trong loại sản phẩm đó và chi phí dự tính để trang trải cho hoạt động quản lý kinh doanh sản phẩm đó. Do đó, xét về cơ cấu, phí bảo hiểm gồm hai phần: phí thuần (phí rủi ro) và phụ phí. P = f + d Trong đó: P là phí BH, f là phí thuần, d là phụ phí Bài 1: Tổng quan về bảo hiểm thương mại INS101_Bai1_v1.0013111228 29 Phí thuần là khoản phí phải thu cho phép DNBH đảm bảo chi trả, bồi thường cho các tổn thất được bảo hiểm có thể xảy ra. Khoản phí này thường chiếm tỷ trọng lớn (60 – 70%) trong tổng phí và được tính căn cứ một số yếu tố như xác suất xảy ra rủi ro/sự kiện được bảo hiểm; Cường độ tổn thất; Số tiền bảo hiểm; Thời hạn bảo hiểm; Lãi suất đầu tư (yếu tố này đặc biệt chi phối phí thuần bảo hiểm nhân thọ). Phụ phí là khoản phí cần thiết để DNBH đảm bảo cho các khoản chi trong hoạt động nghiệp vụ bảo hiểm như chi hoa hồng; chi quản lý hành chính; chi đề phòng hạn chế tổn thất; chi thuế, Trên thực tế khi giao dịch với khách hàng bảo hiểm, mức phí bảo hiểm P thường được tính căn cứ vào số tiền bảo hiểm và tỷ lệ phí theo công thức: Phí bảo hiểm (P) = Tỷ lệ phí (tP) × STBH (Sb) Trong đó, tỷ lệ phí bảo hiểm thường được xác định theo một tỷ lệ (% hoặc ‰). 1.4.4. Khách hàng bảo hiểm Hiểu theo nghĩa rộng thì khách hàng của DNBH là các cá nhân và tổ chức trong xã hội, bao gồm cả khách hàng hiện tại doanh nghiệp đang quản lý và khách hàng tương lai. Bộ phận khách hàng tương lai bao gồm khách hàng đang tham gia bảo hiểm ở các doanh nghiệp khác hoặc hiện tại chưa tham gia một loại hình bảo hiểm thương mại nào. Tuy nhiên, đứng trên góc độ quản trị khách hàng có thể hiểu khách hàng bảo hiểm theo nghĩa hẹp hơn là tất cả những tổ chức và cá nhân giao kết hợp đồng bảo hiểm với DNBH và đóng phí bảo hiểm. Hay nói cách khác, khách hàng bảo hiểm là các tổ chức và cá nhân đã mua dịch vụ bảo hiểm của DNBH. Phù hợp với khái niệm đã nêu ở trên, có thể phân loại khách hàng bảo hiểm thành 2 nhóm: Nhóm khách hàng là cá nhân và nhóm khách hàng là các tổ chức (các doanh nghiệp, các tổ chức xã hội nghề nghiệp và cả các đơn vị hành chính sự nghiệp). Đối với mỗi nhóm khách hàng, DNBH còn có thể phân loại cụ thể hơn theo các tiêu thức khác nhau thích hợp để tiếp cận, xử lý và phản ứng linh hoạt. Khách hàng là các cá nhân có thể phân loại theo: giới tính, độ tuổi, vùng địa lý, thu nhập, nghề nghiệp Chẳng hạn, nữ giới thường có nhu cầu mua sản phẩm bảo hiểm "An sinh giáo dục" trong bảo hiểm nhân thọ; những người về hưu lại quan tâm đến chương trình "Hưu trí tự nguyện". Hay những người có thu nhập cao lại rất chú trọng đến các sản phẩm "Bảo hiểm nhân thọ trọn đời" và "Bảo hiểm bệnh hiểm nghèo" Khách hàng là các tổ chức có thể phân loại cụ thể hơn theo quy mô, ngành nghề và loại hình hoạt động, Nhóm khách hàng cá nhân thường mua bảo hiểm xe cơ giới; bảo hiểm tàu thuyền; bảo hiểm đa rủi ro về nhà ở; bảo hiểm cây trồng vật nuôi; bảo hiểm con người phi nhân thọ dành cho cá nhân (bảo hiểm tai nạn; bảo hiểm trợ cấp nằm viện và phẫu thuật; bảo hiểm sinh mạng cá nhân; bảo hiểm du lịch; bảo hiểm bệnh hiểm nghèo..v.v..); các sản phẩm bảo hiểm nhân thọ. Nhóm khách hàng tổ chức thường phù hợp với các bảo hiểm sau: Bảo hiểm cháy và gián đoạn kinh doanh; bảo hiểm vật chất các phương tiện vận tải; bảo hiểm hàng hoá vận chuyển; các bảo hiểm TNDS theo luật định; Bảo hiểm kỹ thuật (Bảo hiểm xây dựng lắp đặt, bảo hiểm thiết bị điện tử; bảo hiểm dầu khí v.v...); Các sản phẩm bảo hiểm con người (bảo hiểm tai nạn lao động; bảo hiểm sinh mạng cá nhân; bảo hiểm trợ cấp nằm viện và phẫu thuật;) Bài 1: Tổng quan về bảo hiểm thương mại 30 INS101_Bai1_v1.0013111228 1.4.5. Quản lý Nhà nước về hoạt động kinh doanh bảo hiểm Thị trường bảo hiểm có những đặc điểm riêng biệt đòi hỏi phải được nhà nước quản lý một cách chặt chẽ. Mặc dù hoạt động kinh doanh bảo hiểm dẫn tới sự tích tụ một lượng tiền lớn nhưng DNBH không thể sử dụng lượng tiền này một cách tự do. Với các cam kết bảo hiểm, các DNBH phải có trách nhiệm chi trả bồi thường hoặc đảm bảo lợi ích cho người được bảo hiểm và bên thứ ba nếu sự kiện bảo hiểm xảy ra. Sau khi cấp đơn bảo hiểm, các DNBH ở vào tình trạng có một nghĩa vụ thanh toán trong tương lai. Bởi vậy, quản lý Nhà nước là cần thiết để đảm bảo rằng các quỹ bảo hiểm được các DNBH quản lý thận trọng hợp lý và được sử dụng đúng mục đích. Chúng ta cũng đã biết rằng, thị trường bảo hiểm là loại thị trường có thông tin bất đối xứng. Đặc điểm này khiến cho các giao dịch bảo hiểm phải được tuân thủ theo nguyên tắc tuyệt đối tin tưởng lẫn nhau. Tuy nhiên, Nhà nước phải tham gia điều tiết, quản lý hoạt động kinh doanh bảo hiểm để nguyên tắc này được đảm bảo và đặc biệt là để bảo vệ quyền lợi của các khách hàng bảo hiểm và bảo đảm sự lành mạnh của thị trường bảo hiểm. Hoạt động quản lý Nhà nước trong lĩnh vực bảo hiểm bao gồm các nội dung chủ yếu sau: Ban hành và hướng dẫn thực hiện các văn bản quy phạm pháp luật về kinh doanh bảo hiểm; Xây dựng chiến lược, quy hoạch, kế hoạch và chính sách phát triển thị trường bảo hiểm. Cấp phép hoạt động cho các DNBH. Ban hành, phê chuẩn, hướng dẫn thực hiện quy tắc, điều khoản, biểu phí, hoa hồng bảo hiểm. Quản lý và giám sát khả năng thanh toán của các DNBH qua các yêu cầu về khả năng thanh toán tối thiểu, về dự phòng nghiệp vụ, về thiết lập quỹ bảo vệ quyền lợi của chủ hợp đồng bảo hiểm, về các hoạt động đầu tư, Quản lý và giám sát hoạt động của các trung gian bảo hiểm như hoạt động của các công ty môi giới bảo hiểm, hoạt động của các đại lý ở các DNBH. Chẳng hạn, hiện nay ở Việt Nam, Cục Quản lý và Giám sát Bảo hiểm (Bộ Tài chính) là nơi được quyền cấp chứng chỉ hành nghề đại lý bảo hiểm. Về mô hình tổ chức quản lý Nhà nước đối với hoạt động kinh doanh bảo hiểm, có thể nhận thấy có 2 mô hình trên thế giới. Đó là mô hình phân cấp quản lý, thường thấy ở các nước có tổ chức hành chính theo bang, điển hình là Mỹ. Ở Mỹ, quản lý giám sát hoạt động kinh doanh bảo hiểm phân cấp mạnh mẽ cho các bang. Mỗi bang có các luật riêng điều chỉnh hoạt động kinh doanh bảo hiểm trong phạm vi bang. Tuy nhiên, vẫn có một cơ quan quản lý Nhà nước cấp liên bang (NAIC – The National Association of Insurance Commissioners – Hiệp hội Quốc gia các nhà quản lý bảo hiểm) để điều tiết chung, đảm bảo có sự thống nhất nhất định trong hoạt động kinh doanh bảo hiểm ở Mỹ. Mô hình thứ hai để quản lý giám sát bảo hiểm là mô hình tập trung, có hầu hết ở các nước. Theo mô hình này, mỗi nước có một cơ quan quản lý Bài 1: Tổng quan về bảo hiểm thương mại INS101_Bai1_v1.0013111228 31 Nhà nước về hoạt động kinh doanh bảo hiểm. Tuy nhiên, cơ quan này có thể là một cơ quan độc lập thuộc chính phủ (ví dụ như ở Nhật Bản, Nauy,..); có thể là một bộ phận trực thuộc một bộ ngành có liên quan như Bộ Thương mại, Bộ Kinh tế, hay Bộ Tài chính (ví dụ, ở Việt Nam, Cục Quản lý và Giám sát bảo hiểm là một bộ phận thuộc Bộ Tài chính); hoặc có thể là một bộ phận nằm trong Ngân hàng trung ương. Chẳng hạn như ở Malaysia, Ngân hàng Trung ương Negara có hai phòng chức năng quản lý giám sát hoạt động kinh doanh bảo hiểm. Trong đó, một phòng đảm nhiệm trong lĩnh vực kiểm soát, phòng còn lại làm chức năng giám sát. Tất cả những cơ quan quyền lực này đều phải tự chủ về tài chính. Bài 1: Tổng quan về bảo hiểm thương mại 32 INS101_Bai1_v1.0013111228 Tóm lược cuối bài Theo các nhà bảo hiểm, rủi ro là sự cố không may bất ngờ xảy ra gây thiệt hại về người hoặc tài sản. Đặc điểm chung của rủi ro là sự không chắc chắn, của một biến cố nào đó, gồm không chắc chắn về khả năng xảy ra rủi ro, về thời điểm xảy ra rủi ro, và/hoặc về mức độ của rủi ro. Mức độ rủi ro là sự kết hợp của tần suất và tính khốc liệt của rủi ro. Khái niệm rủi ro cần được làm rõ cùng với khái niệm về hiểm họa (peril) là nguyên nhân chính gây tổn thất và nguy cơ (hazard) là nhân tố ảnh hưởng đến tổn thất hậu quả. Rủi ro có thể phân loại thành rủi ro thuần và rủi ro đầu cơ; rủi ro tài chính và rủi ro phi tài chính; rủi ro cơ bản và rủi ro riêng biệt. Với mục đích ngắn chặn, giảm thiểu và/hoặc tài trợ cho rủi ro, có các biện pháp quản lý rủi ro như né tránh rủi ro, đề phòng hạn chế tổn thất, chấp nhận rủi ro chủ động hoặc thụ động, chuyển giao rủi ro không qua bảo hiểm và chuyển giao rủi ro qua bảo hiểm. Với đặc điểm kỹ thuật của hoạt động bảo hiểm là dựa vào nguyên tắc số đông, quản lý rủi ro qua bảo hiểm thực sự có hiệu quả cao. BHXH và BHTM là các mảng hoạt động chính của ngành bảo hiểm chung trong nền kinh tế, trong đó bảo hiểm thương mại là hoạt động theo nguyên tắc số đông bù số ít qua đó người bảo hiểm cam kết bồi thường/chi trả bảo hiểm cho bên được bảo hiểm khi có sự kiện được bảo hiểm xảy ra với điều kiện bên được bảo hiểm cam kết trả một khoản tiền gọi là phí bảo hiểm. Hoạt động BHTM đã có những vai trò kinh tế xã hội vô cùng to lớn đối với các cá nhân, tổ chức và toàn bộ nền kinh tế. BHTM hoạt động tuân theo các nguyên tắc chung, đó là nguyên tắc số đông bù số ít, nguyên tắc lựa chọn rủi ro, nguyên tắc phân tán rủi ro, nguyên tắc trung thực tuyệt đối, nguyên tắc quyền lợi có thể bảo hiểm, nguyên tắc về nguyên nhân gần. Các nguyên tắc này sẽ chi phối việc liệu có thể tồn tại một dịch vụ bảo hiểm thương mại hay không? Tồn tại trên cơ sở nào? Và quyền lợi bảo hiểm được giải quyết như thế nào? BHTM có thể phân loại theo các tiêu thức khác nhau tùy mục đích phân loại. Theo kỹ thuật bảo hiểm có bảo hiểm theo kỹ thuật tồn tích và bảo hiểm theo kỹ thuật phân chia; theo quy định pháp luật về tính bắt buộc có bảo hiểm tự nguyện và bảo hiểm bắt buộc. Cách phân loại cơ bản và quan trọng là theo đối tượng được bảo hiểm, có bảo hiểm tài sản, bảo hiểm TNDS và bảo hiểm con người. Mỗi loại bảo hiểm này có các đặc điểm khác nhau. Ngoài các nguyên tắc chung của hoạt động kinh doanh bảo hiểm, các bảo hiểm trên còn bị chi phối bởi các nguyên tắc riêng, ảnh hưởng đến việc giải quyết quyền lợi bảo hiểm cho bên được bảo hiểm. BHTM là một ngành kinh doanh đặc biệt riêng, có những đóng góp không nhỏ cho nền kinh tế và toàn xã hội. Có thể tìm hiểu ngành BHTM trong nền kinh tế từ góc độ thị trường bảo hiểm với các thành tố của nó như DNBH, sản phẩm bảo hiểm, khách hàng bảo hiểm. Quản lý nhà nước về kinh doanh bảo hiểm được nghiên cứu để hoàn thiện bức tranh về ngành kinh doanh đặc biệt này.

File đính kèm:

bai_giang_bao_hiem_thuong_mai_bai_1_tong_quan_ve_bao_hiem_th.pdf

bai_giang_bao_hiem_thuong_mai_bai_1_tong_quan_ve_bao_hiem_th.pdf