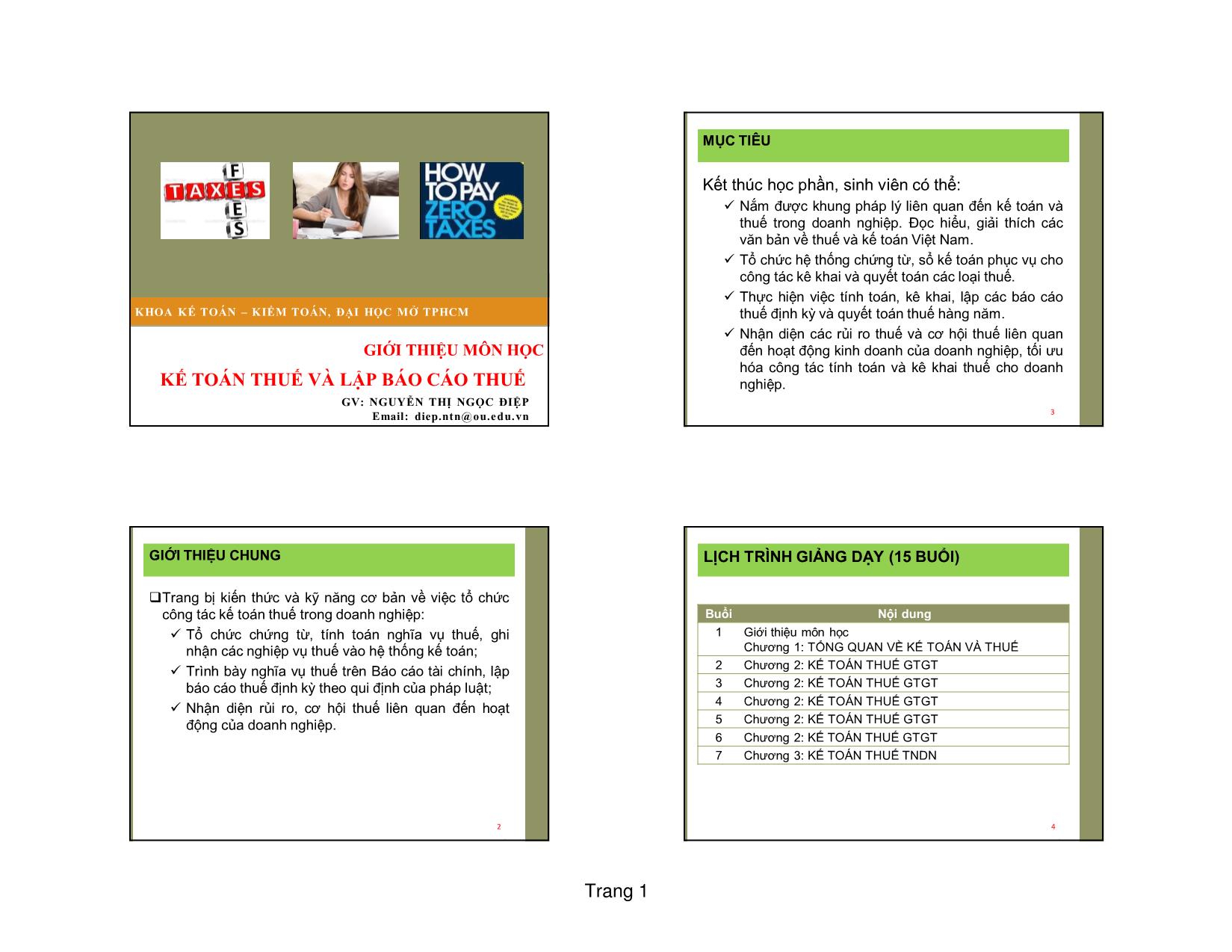

Bài giảng Kế toán thuế và lập Báo cáo thuế - Nguyễn Thị Ngọc Điệp

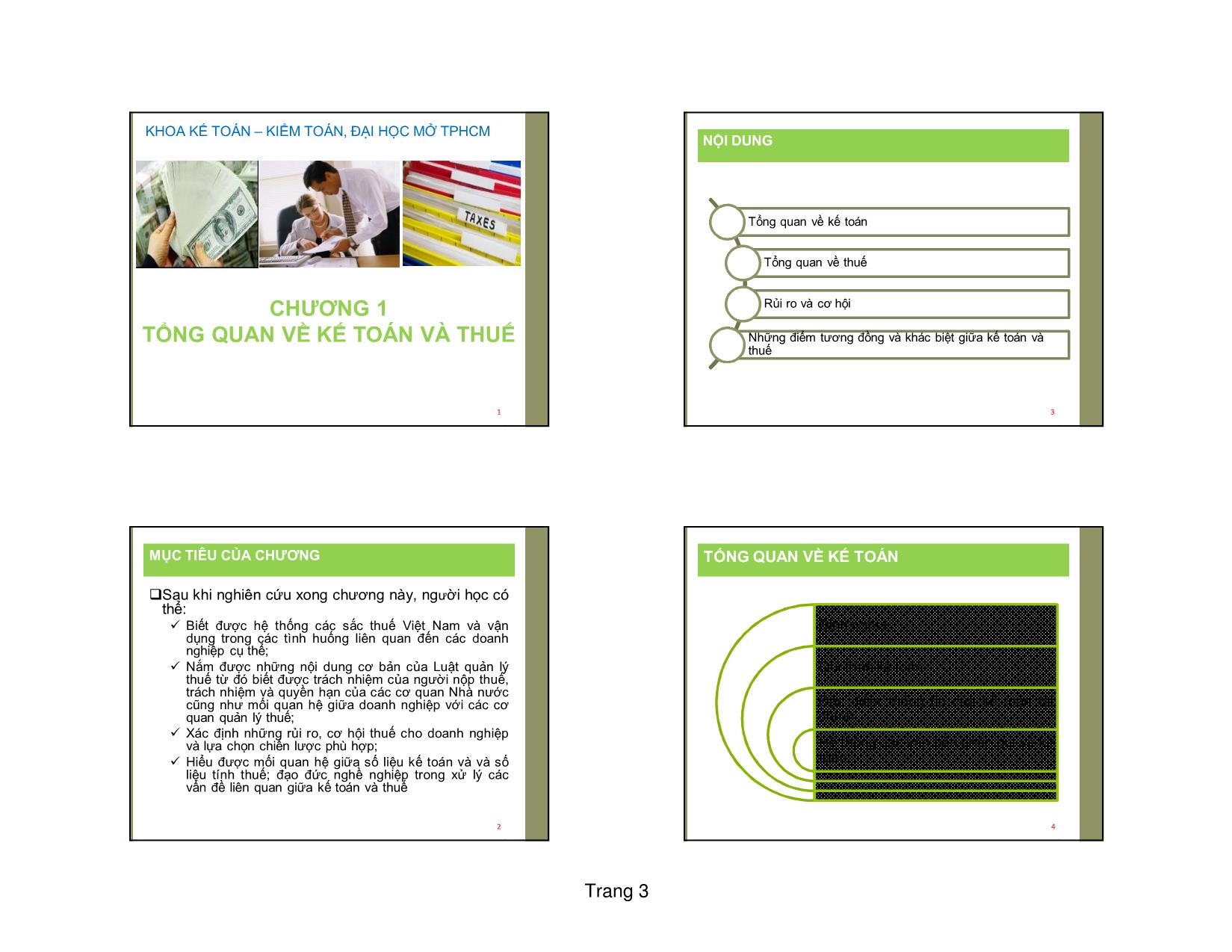

MỤC TIÊU CỦA CHƯƠNG

Sau khi nghiên cứu xong chương này, người học có

thể:

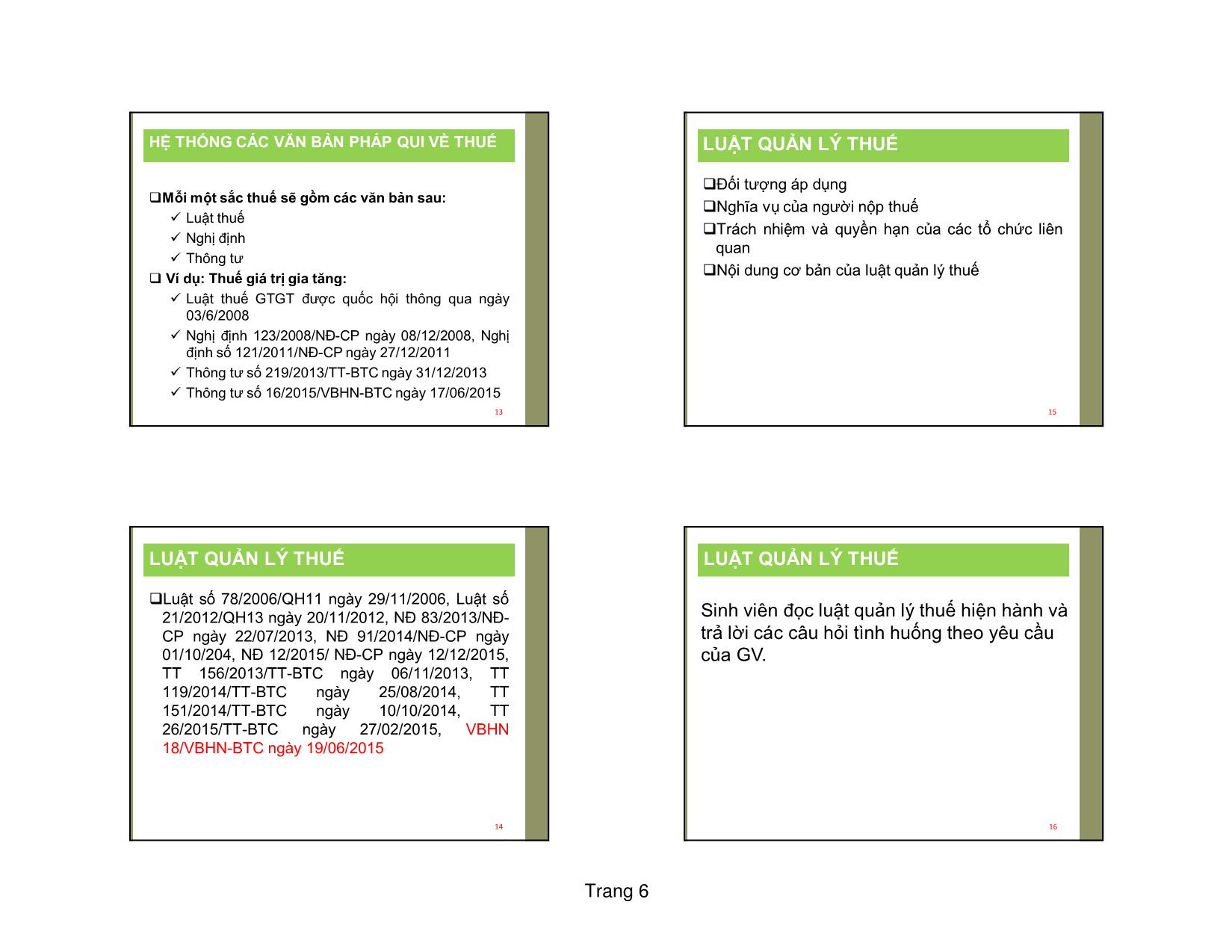

Biết được hệ thống các sắc thuế Việt Nam và vận

dụng trong các tình huống liên quan đến các doanh

nghiệp cụ thể;

Nắm được những nội dung cơ bản của Luật quản lý

thuế từ đó biết được trách nhiệm của người nộp thuế,

trách nhiệm và quyền hạn của các cơ quan Nhà nước

cũng như mối quan hệ giữa doanh nghiệp với các cơ

quan quản lý thuế;

Xác định những rủi ro, cơ hội thuế cho doanh nghiệp

và lựa chọn chiến lược phù hợp;

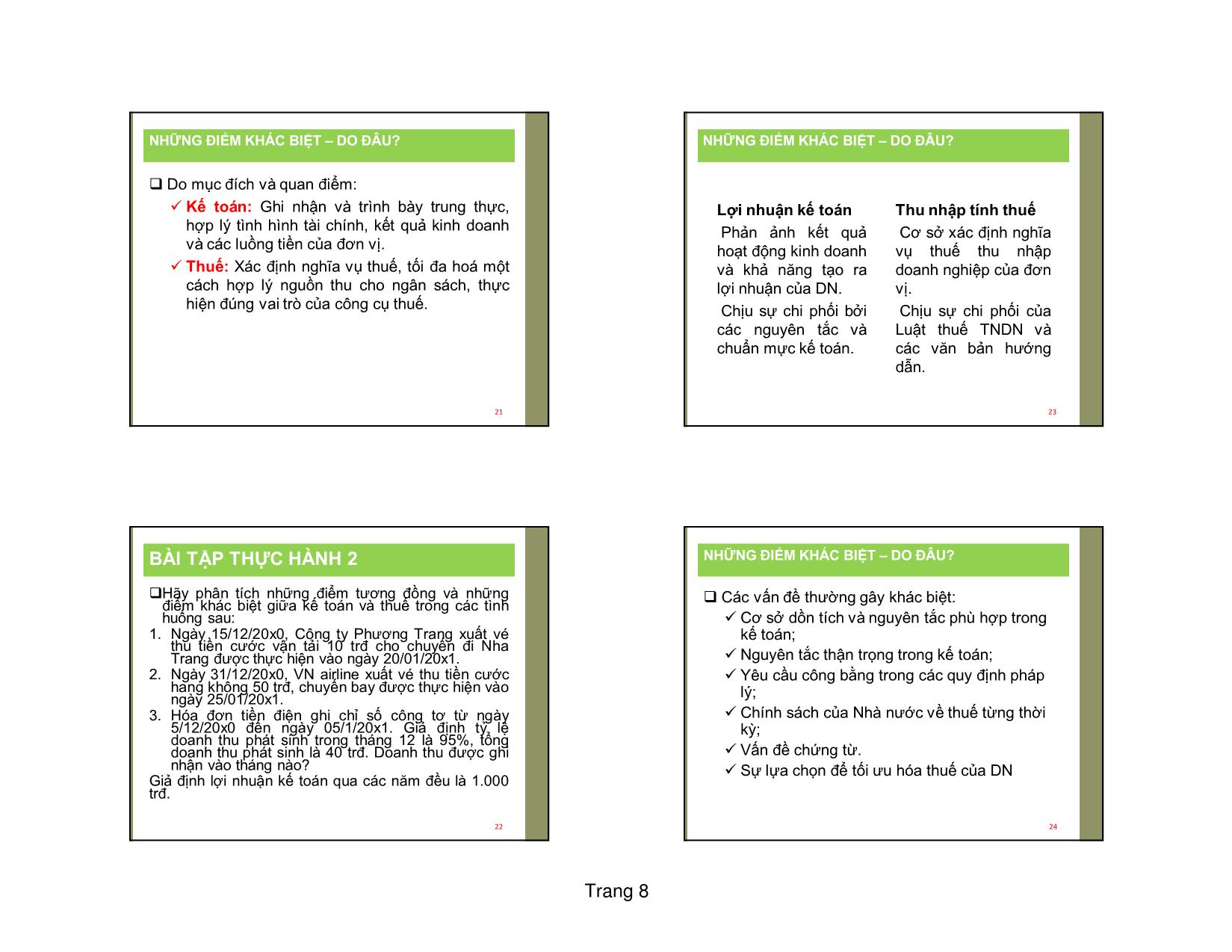

Hiểu được mối quan hệ giữa số liệu kế toán và và số

liệu tính thuế; đạo đức nghề nghiệp trong xử lý các

vấn đề liên quan giữa kế toán và thuế

Trang 1

Trang 2

Trang 3

Trang 4

Trang 5

Trang 6

Trang 7

Trang 8

Trang 9

Trang 10

Tải về để xem bản đầy đủ

Bạn đang xem 10 trang mẫu của tài liệu "Bài giảng Kế toán thuế và lập Báo cáo thuế - Nguyễn Thị Ngọc Điệp", để tải tài liệu gốc về máy hãy click vào nút Download ở trên

Tóm tắt nội dung tài liệu: Bài giảng Kế toán thuế và lập Báo cáo thuế - Nguyễn Thị Ngọc Điệp

thuế TTĐB rượu 25%, bia chai 50%, bia hơi 45% Trang 97 BÀI TẬP THỰC HÀNH 3 Trích số liệu trong tháng 5/2016 công ty bia rượu Trường Sa 1. Ngày 15/05/2016 nhập khẩu 8.000 lít rượu 70o, thuế tiêu thụ đặc biệt đã nộp khi nhập khẩu là 100 trđ (chứng từ nộp thuế tiêu thụ đặc biệt có số hiệu AB-1542), công ty dùng để sản xuất được 20.000 lít rượu < 20o. Công ty đã xuất bán trong nước 9.000 lít rượu < 20o. Số thuế tiêu thụ đặc biệt đã khấu trừ ở các kỳ trước là 0 đồng. Yêu cầu: lập bảng kê mua vào và tính số thuế TTĐB đầu vào được khấu trừ, số thuế TTĐB còn phải nộp cuối Kỳ GIẢI ĐÁP • Lượng rượu 700cồn dùng để sản xuất được 1 lít rượu <20o là: 8.000 lít : 20.000 lít = 0.4. • Thuế tiêu thụ đặc biệt đã nộp trên 1 lít rượu nguyên liệu mua vào: 100.trđ: 8.000 lít = 12.500đ/lít. • Số thuế tiêu thụ đặc biệt đầu vào được khấu trừ: 9.000 lít x 0.4 x 12.500 đ/lít = 45.trđ. Ghi chú: Trong trường hợp này, tổng số thuế tiêu thụ đặc biệt được khấu trừ khi tiêu thụ hết 20.000 lít rượu <20otối đa không quá 100 triệu đồng (số thuế đã nộp khi nhập khẩu rượu). BÀI TẬP THỰC HÀNH 4 Doanh nghiệp sản xuất thuốc lá có tình hình sản xuất và tiêu thụ như sau: • Xuất kho NVL để sản xuất trong kỳ là 6.000kg x 13.000đ/kg. Biết rằng thuế tiêu thụ đặc biệt đã nộp của lô hàng này 30 trđ. • Số lượng sản phẩm hoàn thành: 25.000 bao thuốc lá • Tình hình tiêu thụ: 18.000 bao x 15.000đ/bao (chưa bao gồm thuế GTGT). • Biết rằng thuế suất thuế TTĐB 40%, thuế GTGT 10%. Yêu cầu: Xác định số thuế TTĐB đầu vào được khấu trừ và số thuế còn phải nộp cuối kỳ. BÀI TẬP THỰC HÀNH 5 STT Tên hàng Xuất xứ Số lượng Đơn giá (USD) Thành tiền 1 NVL A Đài loan 800 (cái) 5 4.000 2 NVL B Đài loan 900 (cái) 7 6.300 Công ty Sản xuất ABC nhập khẩu nguyên sản xuất bài lá của Cty StarBlue (Đài Loan), hàng cập cảng SG – Cát Lái ngày 12/08/2016, chưa thanh toán cho nước ngoài như sau: Thuế NK 50%, Thuế TTĐB 40%, Thuế GTGT10% Căn cứ theo tờ khai hải quan và biên lai nộp thuế số 5634 ngày 15/08/2016. TGGD: 21.000đ/USD Trong kỳ, DN đã sản xuất được 70.000 bộ bài lá, biết rằng số NVL nhập vào đã tiêu hao hết. Trang 98 BÀI TẬP THỰC HÀNH 5 (tt) Tình hình tiêu thụ trong kỳ như sau; 1. Ngày 15/08, xuất bán 20.000 bộ bài lá, đơn giá bán chưa bao gồm thuế GTGT 10% là 10.000đ/bộ, thuế TTĐB 40% (số HĐ 4532, AA/14P), chưa thu tiền 2. Ngày 20/08, cung cấp dịch vụ karaoke tổng giá thanh toán là 11.000.000đ, thuế GTGT 10%, thuế TTĐB 30%, đã thu bằng TM (số HĐ 4540, AA/14P). 3. Ngày 30/08, xuất bán 30.000 bộ bài lá, đơn giá bán chưa bao gồm thuế GTGT 10% là 11.000đ/bộ, thuế TTĐB 40% (số HĐ 4550, AA/14P), chưa thu tiền 4. Ngày 31/08, thanh toán tiền hàng cho StarBlue bằng TGNH, tỷ giá mua/bán tại NHTM lần lượt 21.700/21.900đ/USD, tỷ giá ghi sổ TGNH 21.500đ/USD. BÀI TẬP THỰC HÀNH 5 (tt) Yêu cầu: 1. Tính toán, hạch toán các nghiệp vụ kinh tế phát sinh trên. 2. Lập tờ khai thuế TTĐB 3. Xác định số thuế còn phải nộp cuối kỳ. Trang 99 CHƯƠNG 6 KẾ TOÁN THUẾ XUẤT NHẬP KHẨU KHOA KẾ TOÁN - KIỂM TOÁN TRUỜNG ĐẠI HỌC MỞ TPHCM MỤC TIÊU Sau khi học xong chương này, sinh viên có thể: • Giải thích được ý nghĩa và nội dung cơ bản các văn bản pháp qui liên quan đến thuế xuất nhập khẩu. • Nhận diện được những rủi ro và cơ hội thuế đối với thuế xuất khẩu, nhập khẩu. • Tổ chức chứng từ kế toán, ghi sổ kế toán và trình bày thuế XNK trên BCTC. NỘI DUNG Thuế xuất khẩu • Những vấn đề cơ bản liên quan thuế XK • Rủi ro và cơ hội của thuế XK • Tổ chức kế toán thuế xuất khẩu • Trình bày thông tin về thuế XK trên BCTC Thuế nhập khẩu • Những vấn đề cơ bản liên quan thuế NK • Rủi ro và cơ hội của thuế NK • Tổ chức kế toán thuế nhập khẩu • Trình bày thông tin về thuế XK trên BCTC THUẾ XUẤT KHẨU Trang 100 Những vấn đề cơ bản của thuế xuất khẩu Hệ thống các văn bản pháp qui Khái niệm Đối tượng tính thuế Căn cứ tính thuế Khai thuế xuất khẩu Nộp thuế HỆ THỐNG CÁC VĂN BẢN PHÁP QUY Luật thuế xuất khẩu, thuế nhập khẩu số 107/2016/QH13 ngày 06/04/2016 Nghị định số 134/2016/NĐ-CP ngày 01/09/2016 KHÁI NIỆM • Thuế xuất khẩu là thuế gián thu đánh vào hàng hóa được phép đưa ra khỏi lãnh thổ của một nước, hoặc đưa vào khu vực đặc biệt nằm trên lãnh thổ nước đó được coi là khu vực hải quan riêng theo quy định của pháp luật ĐỐI TƯỢNG CHỊU THUẾ • Hàng hoá xuất khẩu qua cửa khẩu biên giới Việt Nam • Hàng hóa được đưa từ thị trường trong nước vào khu phi thuế quan • Hàng hóa mua bán, trao đổi khác được coi là hàng hóa xuất khẩu Trang 101 ĐỐI TƯỢNG NỘP THUẾ • Chủ hàng hóa xuất khẩu. • Trường hợp xuất khẩu ủy thác thì tổ chức nhận ủy thác chịu trách nhiệm nộp thuế hộ cho tổ chức ủy thác xuất khẩu. • Các đại lý làm thủ tục hải quan được đối tượng nộp thuế ủy quyền nộp thuế. • Doanh nghiệp cung cấp dịch vụ bưu chính, dịch vụ chuyển phát nhanh quốc tế trong trường hợp nộp thay thế cho đối tượng nộp thuế. • Trường hợp các tổ chức bảo lãnh thuế xuất khẩu cho các đối tượng phải nộp thuế. Nếu các đối tượng được bảo lãnh không thực hiện nghĩa vụ nộp thuế thì các tổ chức bảo lãnh phải nộp thuế cho Nhà nước. CĂN CỨ TÍNH THUẾ • Số lượng từng mặt hàng ghi trên tờ khai hàng xuất khẩu • Giá tính thuế. • Thuế suất, mức thuế tuyệt đối GIÁ TÍNH THUẾ Giá bán thực tế tại cửa khẩu xuất (giá FOB, giá DAF) không bao gồm phí bảo hiểm quốc tế (I) và phí vận tải quốc tế (F) phù hợp với các chứng từ có liên quan. • FOB: Free on board: áp dụng đối với vận tải đường biển • DAF: Delivery at frontier: áp dụng đối với giao hàng trên bộ THUẾ SUẤT Thuế suất đối với hàng hóa xuất khẩu được quy định cụ thể cho từng mặt hàng tại Biểu thuế xuất khẩu Trang 102 PHƯƠNG PHÁP TÍNH THUẾ Số lượng từng mặt hàng ghi trên tờ khai hàng xuất khẩu x Giá tính thuế x Thuế suất Thuế suất theo tỷ lệ phần trăm Số lượng từng mặt hàng ghi trên tờ khai hàng xuất khẩu x Mức thuế tuyệt đối trên một đơn vị Thuế suất tuyệt đối Bài tập thực hành 1 Tên hàng Xuất xứ ĐVT SL Đơn giá Hạt điều loại 1 VN Kg 800 30 USD/kg/FOB.CLái Hạt điều loại 2 VN Kg 1.200 25USD/kg/CIF.Sin Hạt điều loại 3 VN Kg 3.000 20USD/kg/FOB.CLái Ngày 15/12/20x0, công ty Cổ phần Thực phẩm Bình Phước xuất khẩu một lô hạt điều như sau: Bài tập thực hành 1 Hồ sơ xuất khẩu đã hoàn tất. Thông tin bổ sung: • Tỷ giá trên tờ khai 22.000 đ/usd • Tỷ giá mua/bán tại ngân hàng thường giao dịch 22.100/22.300 đ/usd. • Cước phí vận tải và bảo hiểm quốc tế chiếm 5% giá xuất khẩu • Công ty đã nộp cho cơ quan Hải quan C/O hợp lệ của mặt hàng kẹo và rượu • Thuế suất thuế xuất khẩu 4%. Yêu cầu: Tính thuế xuất khẩu lô hàng trên. 15 KHAI THUẾ Thời điểm tính thuế: Là thời điểm đối tượng nộp thuế đăng ký tờ khai hải quan Trang 103 NỘP THUẾ 30 ngày, kể từ ngày đối tượng nộp thuế đăng ký Tờ khai hải quan. RỦI RO THUẾ XUẤT KHẨU - Đăng ký thuế: thiếu thủ tục -> Ách tắc trong quá trình XK - Tính toán và ghi chép: Tính toán sai, không thanh toán qua NH sẽ bị truy thu thuế GTGT. - Kê khai: Kê khai sai, trễ -> áp giá. - Nộp thuế: Trễ -> mất quyền lợi ưu tiên chậm nộp thuế đối với các đối tượng chấp hành tốt pháp luật về thuế. CƠ HỘI THUẾ XUẤT KHẨU • Ưu tiên chậm nộp thuế TỔ CHỨC KẾ TOÁN THUẾ XK • Chứng từ sử dụng. • Tài khoản sử dụng. • Phương pháp ghi nhận • Trình bày thông tin trên BCTC www.themegallery.com Trang 104 CHỨNG TỪ SỬ DỤNG • Hoá đơn • Bộ chứng từ hàng xuất khẩu. • Biên lai nộp thuế/Giấy nộp tiền vào ngân sách • Uỷ nhiệm thu/Báo có • 21 TÀI KHOẢN SỬ DỤNG • Tài khoản sử dụng: TK 3333 - Thuế XNK 22 TK 3333 TK 511 TK 111/112 TK 111/ 112/131 Định kỳ tính thuế XK phải nộp Doanh thu bán hàng Nộp thuế Trường hợp không tách và ghi nhận riêng số thuê XK phải nộp Trường hợp tách và ghi nhận riêng số thuê XK phải nộp TK 511 TK 111/ 112/131 TK 3333 Thuế XK phải nộp Doanh thu bán hàng Tổng giá TT 23 Hoàn thuếTK 711 PHƯƠNG PHÁP GHI NHẬN Bài tập thực hành 2 Xuất khẩu lô hàng giá vốn 30 trđ, giá bán 2.000 usd theo giá FOB, hàng đã qua lan can tàu chưa thu tiền, thuế xuất khẩu 2%/trị giá hàng xuất khẩu, tỷ giá mua/bán lần lượt tại NHTM là 21.100/21.400 đ/usd. Kế toán tách riêng được thuế XK tại thời điểm ghi nhận DT. Yêu cầu: Định khoản các nghiệp vụ kinh tế phát sinh 24 Trang 105 THUẾ NHẬP KHẨU Những vấn đề cơ bản của thuế nhập khẩu Hệ thống các văn bản pháp qui Khái niệm Đối tượng tính thuế Căn cứ tính thuế Khai thuế nhập khẩu Nộp thuế Hoàn thuế HỆ THỐNG CÁC VĂN BẢN PHÁP QUY Luật thuế xuất khẩu, thuế nhập khẩu số 107/2016/QH13 ngày 06/04/2016 Nghị định số 134/2016/NĐ-CP ngày 01/09/2016 KHÁI NIỆM • Thuế nhập khẩu là thuế gián thu đánh vào hàng hóa nhập khẩu qua cửa khẩu biên giới việt nam; hàng hóa được đưa từ khu phi thuế quan vào thị trường trong nước Trang 106 ĐỐI TƯỢNG CHỊU THUẾ • Hàng hoá NK qua cửa khẩu biên giới Việt Nam • Hàng hóa được đưa từ khu phi thuế quan vào thị trường trong nước • Hàng hóa mua bán, trao đổi khác được coi là hàng hóa nhập khẩu ĐỐI TƯỢNG NỘP THUẾ • Chủ hàng hóa nhập khẩu. • Trường hợp nhập khẩu ủy thác thì tổ chức nhận ủy thác chịu trách nhiệm nộp thuế hộ cho tổ chức ủy thác nhập khẩu. • Các đại lý làm thủ tục hải quan được đối tượng nộp thuế ủy quyền nộp thuế. • Trường hợp các tổ chức bảo lãnh thuế nhập khẩu cho các đối tượng phải nộp thuế. Nếu các đối tượng được bảo lãnh không thực hiện nghĩa vụ nộp thuế thì các tổ chức bảo lãnh phải nộp thuế cho Nhà nước. CĂN CỨ TÍNH THUẾ • Số lượng từng mặt hàng ghi trên tờ khai hàng nhập khẩu • Giá tính thuế. • Thuế suất, mức thuế tuyệt đối GIÁ TÍNH THUẾ Giá mua tại cửa khẩu nhập, bao gồm phí bảo hiểm quốc tế (I) và phí vận tải quốc tế (F) phù hợp với các chứng từ có liên quan. Trang 107 THUẾ SUẤT Thuế suất đối với hàng hóa nhập khẩu được quy định cụ thể cho từng mặt hàng, gồm thuế suất ưu đãi, thuế suất ưu đãi đặc biệt và thuế suất thông thường. Thuế suất thông thường được áp dụng thống nhất bằng 150% mức thuế suất ưu đãi của từng mặt hàng tương ứng quy định tại Biểu thuế nhập khẩu ưu đãi PHƯƠNG PHÁP TÍNH THUẾ Số lượng từng mặt hàng ghi trên tờ khai hàng nhập khẩu x Giá tính thuế x Thuế suất Thuế suất theo tỷ lệ phần trăm Số lượng từng mặt hàng ghi trên tờ khai hàng nhập khẩu x Mức thuế tuyệt đối trên một đơn vị Thuế suất tuyệt đối KÊ KHAI THUẾ • Thời điểm tính thuế: Là thời điểm đối tượng nộp thuế đăng ký tờ khai hải quan nhập khẩu. 35 NỘP THUẾ Trước khi thông quan. Trường hợp được tổ chức tín dụng bảo lãnh số thuế thì được thông quan nhưng phải nộp tiền chậm nộp kể từ ngày được thông quan đến ngày nộp thuế. Thời hạn bảo lãnh tối đa là 30 ngày, kể từ ngày đăng ký tờ khai hải quan. Trường hợp được ưu tiên được thực hiện nộp thuế chậm nhất vào ngày thứ mười của tháng kế tiếp. Trang 108 Bài tập thực hành 3 Tên hàng Xuất xứ ĐVT SL Đơn giá Kẹo trái cây Bỉ Kg 1.500 2,5USD/kg/FOB.Sin Chocolate (thỏi) Anh Kg 900 3,79USD/kg/CIF.CLái Mỳ ống Spagetty Ý Tấn 10 420USD/Tấn/FOB.Sin Rượu Hennessy >400 (0.7lit/chai) Pháp Thùng 30 436USD/thùng/FOB.sin 37 Ngày 14/01/20x0, công ty kinh doanh xuất nhập ABC NK từ Singapore về Cảng Cát Lái gồm các chi tiết sau: Bài tập thực hành 3 (tt) Hồ sơ nhập khẩu đã hoàn tất, DN đã nhận kho đủ. Thông tin bổ sung: • Tỷ giá trên tờ khai 21.750 VND/USD • Tỷ giámua/bán tại NHTM là 21.540/21.780 VND/USD • Cước phí vận tải và bảo hiểm quốc tế chiếm 5% giá NK • Công ty đã nộp cho cơ quan Hải quan C/O hợp lệ của mặt hàng kẹo và rượu • Thuế suất thuế NK ưu đãi của kẹo là 30%, chocolate 40%, mỳ ống là 20% và rượu là 60%. Yêu cầu: Tính thuế nhập khẩu lô hàng trên. 38 HOÀN THUẾ NHẬP KHẨU • Hàng hoá nhập khẩu để sản xuất hàng hoá xuất khẩu nếu đã nộp thuế nhập khẩu thì được hoàn thuế tương ứng với tỷ lệ sản phẩm thực tế xuất khẩu 39 Thuế NK được hoàn Định mức tiêu hao nguyên vật liệu Thuế NK của 1 đơn vị nguyên liệu X X= Số lượng hàng thực tế XK Bài tập thực hành 4 Nhập khẩu 10.000kg nguyên liệu A, CIF.HCM 2USD/kg, thuế suất thuế nhập khẩu 15%. Tỷ giá mua/bán tại NHTM lần lượt là 21.500/21.800 đ/USD, tỷ giá tính thuế NK là 21.700 đ/USD. • DN xuất 8.000kg nguyên liệu A vào sản xuất 16.000sp X. • DN xuất khẩu 10.000 sp X, FOB.HCM 10USD/sp, tỷ giá mua/bán tại NHTM lần lượt là 21.600/21.800 đ/USD, thuế suất thuế xuất khẩu mặt hàng này là 2%. Tỷ giá tính thuế 20.900 đ/USD • DN tiêu thụ nội địa 5.000sp X, giá bán 160.000 đ/sp, thuế GTGT 10%, đã thu bằng TGNH. Yêu cầu: Xác định thuế NK phải nộp và thuế NK được hoàn (nếu có) Trang 109 RỦI RO THUẾ NHẬP KHẨU - Đăng ký thuế: thiếu thủ tục: CO, CA, packing list -> ách tắc trong quá trình NK, trả lại hồ sơ, bị áp thuế suất cao. - Tính toán và ghi chép: tính toán sai sẽ bị áp giá tính thuế, sai lầm về thuế suất. - Kê khai: kê khai sai, trễ -> áp giá; tạm nhập nhưng không tái xuất - Nộp thuế: trễ -> mất quyền lợi ưu tiên chậm nộp thuế đối với các đối tượng chấp hành tốt pháp luật về thuế. - Kiểm tra sau thông quan CƠ HỘI CỦA THUẾ NHẬP KHẨU - Nộp thuế: đúng hạn-> quyền lợi ưu tiên chậm nộp thuế đối với các đối tượng chấp hành tốt pháp luật về thuế. - Kê khai đúng pháp luật nhưng được áp với mức thuế suất thấp nhất căn cứ vào biểu thuế suất hiện hành. www.themegallery.com TỔ CHỨC KẾ TOÁN THUẾ NK • Chứng từ sử dụng • Tài khoản sử dụng. • Phương pháp ghi nhận • Trình bày thông tin trên BCTC www.themegallery.com CHỨNG TỪ SỬ DỤNG • Hoá đơn • Bộ chứng từ hàng nhập khẩu. • Biên lai nộp thuế/Giấy nộp tiền vào ngân sách • Uỷ nhiệm chi/Báo nợ • 44 Trang 110 TÀI KHOẢN SỬ DỤNG • Tài khoản sử dụng: TK 3333 - Thuế XNK 45 PHƯƠNG PHÁP GHI NHẬN TK 3333 TK 152,156, 211, 632 TK 111/112 Thuế NK phải nộpNộp thuế TK 331 Giá mua Thuế GTGT phải nộp TK 3331 TK 133 46 Hoàn thuế Bài tập thực hành 5 Nhập khẩu lô hàng trị giá 1.000USD theo giá CIF, thuế suất thuế NK 20%/trị giá hàng nhập, chưa thanh toán, thuế suất thuế GTGT 10%, tỷ giá mua/bán lần lượt tại NHTM là 21.000/21.300 đ/usd. Yêu cầu: Định khoản kế toán TRÌNH BÀY THÔNG TIN VỀ THUẾ XNK • Thông tin về thuế XNK trên BCĐKT • Thông tin về thuế XNK trên TMBCTC 48 Trang 111 TÀI SẢN Mã số V. Tài sản ngắn hạn khác 150 1. Chi phí trả trước ngắn hạn 151 2. Thuế GTGT được khấu trừ 152 3. Thuế và các khoản khác phải thu Nhà nước 153 4. Giao dịch mua bán lại trái phiếu Chính phủ 154 5. Tài sản ngắn hạn khác 155 153: dư Nợ chi tiết 333 BẢNG CÂN ĐỐI KẾ TOÁN BẢNG CÂN ĐỐI KẾ TOÁN NGUỒN VỐN MS I. Nợ ngắn hạn 310 1. Phải trả người bán NH 311 2. Người mua trả tiền trước NH 312 3. Thuế và các khoản phải nộp NN 313 4. Phải trả người lao động 314 5. CP phải trả ngắn hạn 315 6. Phải trả nội bộ ngắn hạn 316 7. Phải trả theo tiến độ kế hoạch HĐXD 317 313: Dư Có chi tiết 333 16 - Thuế và các khoản phải nộp nhà nước - Thuế giá trị gia tăng - Thuế tiêu thụ đặc biệt - Thuế xuất, nhập khẩu - Thuế thu nhập doanh nghiệp - Thuế thu nhập cá nhân - Thuế tài nguyên TK 3333 THUYẾT MINH TRÊN BCTC 51 Trang 112

File đính kèm:

bai_giang_ke_toan_thue_va_lap_bao_cao_thue_nguyen_thi_ngoc_d.pdf

bai_giang_ke_toan_thue_va_lap_bao_cao_thue_nguyen_thi_ngoc_d.pdf